ما هي المخاطر التي يواجهها النظام المالي السائد في ظل نمو الـ DeFi؟

على الرغم من تاريخها الطويل إلا أن المؤسسات المالية التقليدية تواجه العديد من المخاطر في ظل ظهور التطبيقات اللامركزية (DeFi)، وهذا ما سوف نتحدث عنه في هذا المقال.

مخاطر التمويل اللامركزي والعملات المشفرة ليست مهمة بالنسبة لـ CeFi

بصرف النظر عن الروابط البينية عبر العملات المستقرة، فإن التمويل اللامركزي DeFi من خلال بنائها واعتمادها على الأصول الرقمية هو إلى حد كبير مكتفٍ ذاتياً داخل نظامه البيئي الخاص، وتصحيحات كبيرة في السعر داخله.

ولم تؤثر سوق العملات المشفرة التي تبلغ قيمتها 1.7 تريليون دولار أمريكي (في نهاية يناير 2022) على القطاع المالي السائد، مما يشير إلى أن مخاطر الاستقرار المالي محدودة.

ومع ذلك، مع استمرار تطور هذا المجال وتوسعه بوتيرة سريعة، يمكن أن تنمو مخاطر الاستقرار المالي والترابط مع القطاع المالي السائد.

حيث أنه في الولايات القضائية التي ترتفع فيها معدلات اعتماد التمويل اللامركزي أو العملات المشفرة، يمكن أن تؤدي التصحيحات الكبيرة في سعر العملات المشفرة إلى تقليل الثروة.

روابط التمويل اللامركزي مع CeFi محدودة، لكن روابط العملات المشفرة تنمو

من أصل قيمة شبكة العملات المشفرة البالغة 1.7 تريليون دولار حتى نهاية يناير 2022، لا تزال تعرضات البنوك وشركات التأمين ضئيلة، ومحدودة بسبب الافتقار إلى القبول التنظيمي، والمعاملة العقابية المحتملة ضمن أنظمة الملاءة المالية.

ومع ذلك، فإن الصناديق التي تركز على العملات المشفرة امتلكت حوالي 50 مليار دولار في عام 2021، وفقاً لبنك التسويات الدولية (BIS)، والذي يتضمن أدوات استثمار الأصول المشفرة المختلفة التابعة لـ Canadian Greyscale (التي تمتلك ما يزيد عن 34 مليار دولار أمريكي اعتباراً من نهاية يناير 2022).

كما تحتفظ المكاتب العائلية والأفراد بمبالغ غير معروفة، والتعرض غير النقدي متاح في البورصات الرئيسية، على سبيل المثال، يتم تداول العقود الآجلة للبيتكوين في بورصة شيكاغو التجارية، وقد تمت الموافقة على الصناديق المتداولة في البورصة للبيتكوين في كندا والولايات المتحدة.

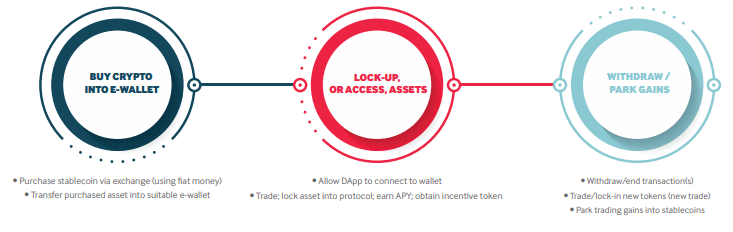

الخطوات النموذجية لتنفيذ معاملة داخل DeFi

سمحت ألمانيا لبعض الصناديق الألمانية المخصصة للمستثمرين المؤسسيين باستثمار ما يصل إلى خمس أصولهم في العملات المشفرة.

وعلى الرغم من عدم ارتباطها بشكل خاص بالتمويل اللامركزي، إلا أن هذه التطورات تشير إلى أن الاهتمام المؤسسي بالأصول الرقمية آخذ في الازدياد.

تساعد العملات المستقرة التمويل اللامركزي والروابط في التمويل المركزي حيث تحظى العملات المستقرة بشعبية كبيرة في التمويل اللامركزي حيث يتعرض معظمها لمخاطر تقلب الأسعار أقل بكثير من الأصول الرقمية الأخرى مثل ETH أو BNB.

كما تعمل العملات المستقرة على تسهيل عمليات نقل القيمة عبر النظام المالي السائد إلى DeFi، وبين المستخدمين والبروتوكولات والشبكات باستخدام شبكات البلوكتشين (وبالتالي تجاوز أنظمة الدفع المعتمدة على البنوك).

كما تُستخدم العملات المستقرة أيضاً كوسيلة لتحقيق مكاسب تجارية متقلبة أو مكافآت رمزية دون الحاجة إلى التحويل مرة أخرى إلى عملات ورقية، وللحصول على دخل من خلال الإقراض على بروتوكولات التمويل اللامركزي.

ومن خلال تسهيل تبادل العملات الورقية مع رمز رقمي مستقر نظرياً ومقبول على نطاق واسع داخل DeFi، تعمل العملات المستقرة كحلقة وصل بين نظام DeFi البيئي والتيار الرئيسي.

هذا وقد تؤثر العملات الورقية التي يتلقاها مصدرو العملات المستقرة على التزامات البنوك التجارية كودائع أو من الاستثمار في شهادات الإيداع.

وبدلاً من ذلك، يمكن لمصدري العملات المستقرة شراء الأوراق التجارية أو الأوراق المالية الحكومية قصيرة الأجل.

وبسبب هذه الروابط، فإن قطاع العملات المستقرة الذي تبلغ قيمته 170 مليار دولار أمريكي (قيمة أكبر عشر عملات مستقرة في نهاية يناير 2022) يجذب انتباه الهيئات التنظيمية بشكل متزايد باعتباره قناة عدوى محتملة للمخاطر غير المباشرة من النظام البيئي للأصول الرقمية للتأثير على النظام المالي السائد.