إليك ما جرى في سوق البيتكوين خلال أسبوع (48)

لقد كان أسبوعاً جنونياً مع أرباح التكنولوجيا الكبيرة، واجتماع لجنة السوق المفتوحة لمجلس الاحتياطي الفيدرالي، وإعلان تقديرات الناتج المحلي الإجمالي المقدمة من مكتب التحليل الاقتصادي.

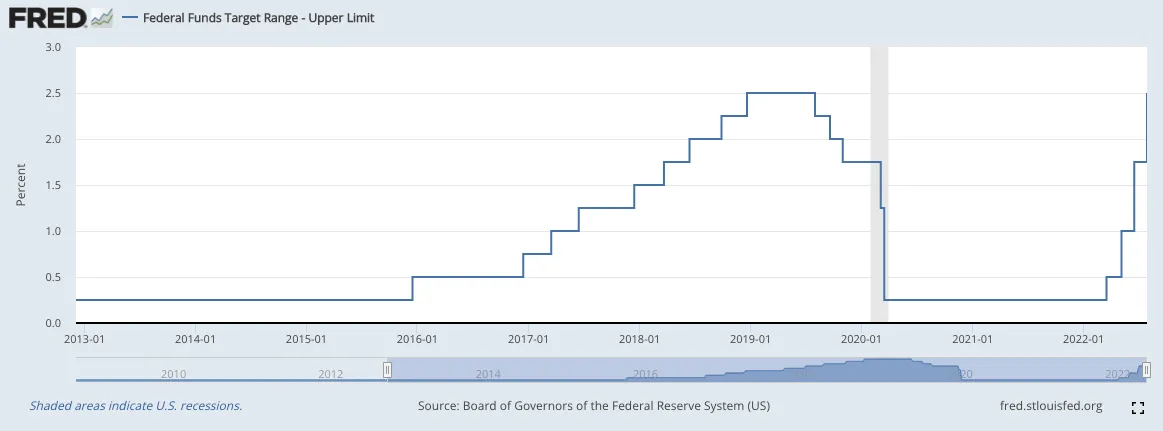

لنبدأ بالموضوع الأكثر شمولاً، وهو رفع سعر الفائدة على الأموال الفيدرالية بمقدار 75 نقطة أساس والتي أعلنتها اللجنة الفيدرالية للسوق المفتوحة يوم الأربعاء.

كانت هذه الزيادة في المعدل هي تلك التي تنبأت بها أداة FedWatch التابعة لمجموعة CME، كما تمت مناقشته في تقرير الأسبوع الماضي.

حيث تضع هذه الزيادة البالغة 75 نقطة أساس في الثانية الحد الأعلى لنطاق السعر المستهدف عند 2.50%، وهو نفس المستوى لعام 2019، وعندما يزيد الاحتياطي الفيدرالي المعدلات مرة أخرى في الاجتماع التالي، سيؤدي ذلك إلى إنشاء أول ارتفاع أعلى لـ FFR منذ عام 2000.

نظراً لأن السعر المستهدف 2.25-2.50% قد تم تسعيره بالفعل في السوق (كما رأينا في بيانات العقود الآجلة لمجلس الاحتياطي الفيدرالي من مجموعة CME)، فليس من المستغرب أن نرى الارتفاع الذي شهدته الأسواق يومي الأربعاء والخميس.

والهدف الحالي لمجلس الاحتياطي الفيدرالي هو إبطاء التضخم، حيث كان السطر الأول من خطاب باول بالأمس هو “أنا وزملائي ملتزمون بشدة بخفض التضخم مرة أخرى”.

ومن المؤكد أن الارتفاع بمقدار 100 نقطة أساس كان يمكن أن يكون خطوة أكثر قوة بالنسبة لهم لتحقيق هذا الهدف، لكن بنك الاحتياطي الفيدرالي مهتم أيضاً بتجنب الهبوط الصعب.

وتحدث باول بنبرة متشائمة أمس، مؤكداً للمستثمرين أن اللجنة ستتخذ نهجاً أكثر تطلعياً لسياستهم في الاجتماعات المستقبلية من خلال عدم إصدار توجيهات مستقبلية، وبدا هذا المؤتمر الصحفي للرئيس باول وكأنه الأول من نوعه لعام 2022.

حيث تحدث عن الاحتمال المتزايد للقيام بهبوط ناعم، وأشار إلى حقيقة أنهم يرون انخفاضاً في حجم ارتفاع الأسعار في المستقبل القريب، وطمأن المستثمرين بقدرتهم على إبطاء التضخم من خلال التأكيد على أنهم يرون مؤشرات على انخفاضات كبيرة في إنفاق المستهلكين.

وبعد كل ما قيل، هل كانت السياسة النقدية الأخيرة كافية بالفعل لخفض الطلب وخفض التضخم؟ من الصعب القول، لكن اللهجة الحذرة الواثقة لباول بدت بالتأكيد كافية لإعادة بعض المخاطرة على المعنويات إلى الأسواق.

تمت زيادة FFR المستهدف الآن بمقدار 200 نقطة أساس في 3 أشهر فقط، لكن هذه الأشياء تستغرق وقتاً للتأثير على الأسواق وإنفاق المستهلك.

وعندما تجتمع اللجنة الفيدرالية للسوق المفتوحة لأشهر متتالية، قد يكون من الصعب رؤية التأثيرات التي خلفتها السياسة، وأمامنا الآن 8 أسابيع حتى يجتمع بنك الاحتياطي الفيدرالي مرة أخرى في 21 سبتمبر، مما سيوفر لنا فرصة لرؤية التأثيرات طويلة المدى لسياستهم.

كما ذكرنا، فإن اللهجة المتفائلة لرئيس مجلس الإدارة باول جددت بعض الثقة في المستثمرين وخففت تدفق رأس المال إلى أسواق المخاطرة.

ويوم الأربعاء، ارتفع مؤشر ناسداك المركب بما يزيد عن 4%، وهي أكبر زيادة في يوم واحد منذ عام 2020، وقفزت أسعار الخزانة أيضاً بعد هذه الأخبار ولكنها ارتفعت بشكل أكبر يوم الخميس.

وتعتبر سندات الخزانة عموماً عكس المخاطرة تماماً، ولكن في بيئة تضخمية، يتم تجميعها جنباً إلى جنب مع أصول المخاطرة.

وعندما يكون التضخم مرتفعاً، يتم تخفيض قيمة التدفقات النقدية المستقبلية المستلمة من الشراء والاحتفاظ بسند الدخل الثابت، مما يجعل هذه الأداة أقل جاذبية.

ويضيف هذا مخاطر التضخم إلى معادلة تسعير السندات ويؤدي إلى ارتفاع تكلفة الفرصة البديلة لتخزين الثروة في سندات الخزانة، ولكن في الآونة الأخيرة، لم نشهد عمليات بيع في السندات التي قد نتوقعها، في الواقع، لقد رأينا العكس.

هذا الأسبوع، كما ترون أعلاه، انخفض عائد سندات الخزانة لمدة 10 سنوات بنسبة 2.7% لأول مرة منذ أبريل، وهذا الانخفاض في معدل خالي من المخاطر المشترك يوسع تقييمات الأسهم ويضيف الوقود إلى حريق ثقة النمو.

إن عرض الأسعار القوي الذي رأيناه في سوق الدخل الثابت لا يعني أن الأموال الذكية تعتقد أن التضخم قد بلغ ذروته، بل إنه يعزز فكرة أن المستثمرين واثقون من قدرة بنك الاحتياطي الفيدرالي على خفض التضخم.

السندات هي أدوات استثمار تطلعية، وتسعير توقعات المستثمرين ثم تعدل الأسعار عند ورود معلومات جديدة، ولذا فإن تقديم العطاءات المطولة لا يعني بالضرورة أن الاعتقاد الواسع النطاق هو أن الاقتصاد قد خرج من المتاهة، ولكن قد يعني ذلك أن المستثمرين يعتقدون أننا نسير في الاتجاه الصحيح.

تشير حقيقة أن السندات كانت ترتفع لمدة شهر على التوالي بينما تقلبت الأسهم إلى أن سوق السندات كان يتوقع أن يظل النمو قوياً وأن بنك الاحتياطي الفيدرالي لن يكون شديد العدوانية.

وبشكل أساسي، فهم يستدعون خدعة بنك الاحتياطي الفيدرالي من حيث أنهم لن يرفعوا أسعار الفائدة إلى أقصى الحدود ويرسلون الاقتصاد إلى ركود عميق.

ولكن، كما ناقشنا هنا الأسبوع الماضي، كلما انتعشت الأسواق، زادت احتمالية حاجة بنك الاحتياطي الفيدرالي إلى الضغط بقوة أكبر من أجل استقرار الأسعار.

وإن المحاولة المتزايدة لأصول المخاطرة تقوض ببساطة الهدف الذي وضع بنك الاحتياطي الفيدرالي لتحقيقه، في بيئة ذات معدل تضخم أقل، ربما يمكننا التخلص من هذا، ولكن مع تضخم مؤشر أسعار المستهلكين فوق 9%، فمن الممكن أن يؤدي الارتفاع في أدوات استثمار النمو ببساطة إلى دفع الاحتياطي الفيدرالي إلى زيادة عدوانيته.

في حين أن العوائد كانت تنخفض لأكثر من شهر الآن، من المهم ملاحظة حجم التغيير في سندات الاستحقاق المختلفة.

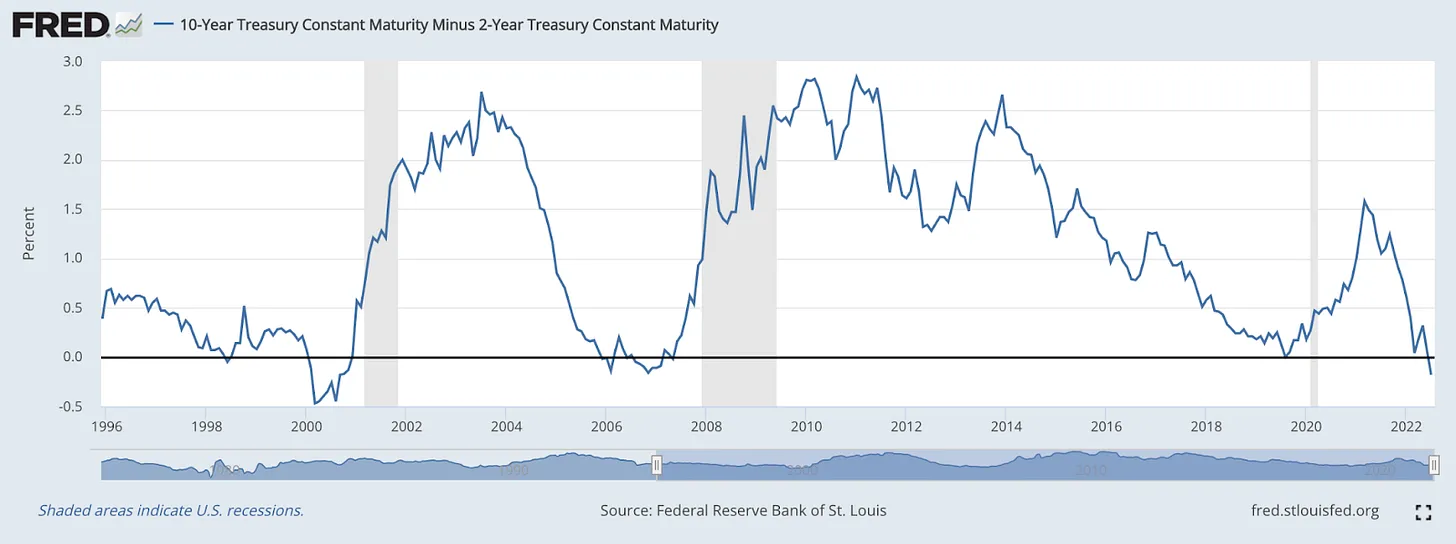

وكما ناقشنا في تقرير الثامن من تموز (يوليو)، فإن الفارق بين سندات الخزانة لمدة عامين و10 أعوام لا يزال سالباً.

على الرغم من ارتفاع سندات الخزانة بشكل إجمالي، فإن المدى الذي قفزت فيه الأوراق المالية المختلفة يخبرنا كثيراً عن ثقة المستثمرين.

يعني انتشار سالب 2 / 10Y أن عائد سندات الخزانة 2Y أعلى من 10Y، وهو إشارة إلى القلق المتزايد بشأن الظروف الاقتصادية قصيرة الأجل.

عادةً ما يكون للسندات ذات الاستحقاق الأطول عوائد أعلى، حيث أن المزيد من مدفوعات الفائدة يعني أن تغيرات أسعار الفائدة ستؤثر بشكل أكبر على مدفوعات القسائم (مدة أطول).

وفي الفترات التي يشعر فيها المستثمرون بالقلق إزاء الظروف الاقتصادية على المدى القريب، سنرى طلباً أكبر نسبياً على السندات ذات الاستحقاق الأطول، كما نشهد اليوم.

يوم الجمعة الماضي، وصل هذا السبريد إلى أقل من 0.20، وهو أدنى مستوى له منذ 28 نوفمبر 2000، وكما سمعت على الأرجح، يأتي الفارق السالب 2 / 10Y عادة قبل فترات الركود.

في حين أن الركود لم يحدث بنسبة 100% من الوقت الذي انقلب فيه الفارق سلبياً، فإننا نشهد دائماً ركوداً في غضون عامين من انتشار سلبي 2/10.

بالحديث عن الركود، كان هناك الكثير من النقاش حوله، ومعايير تصنيف واحد، هذا الأسبوع.

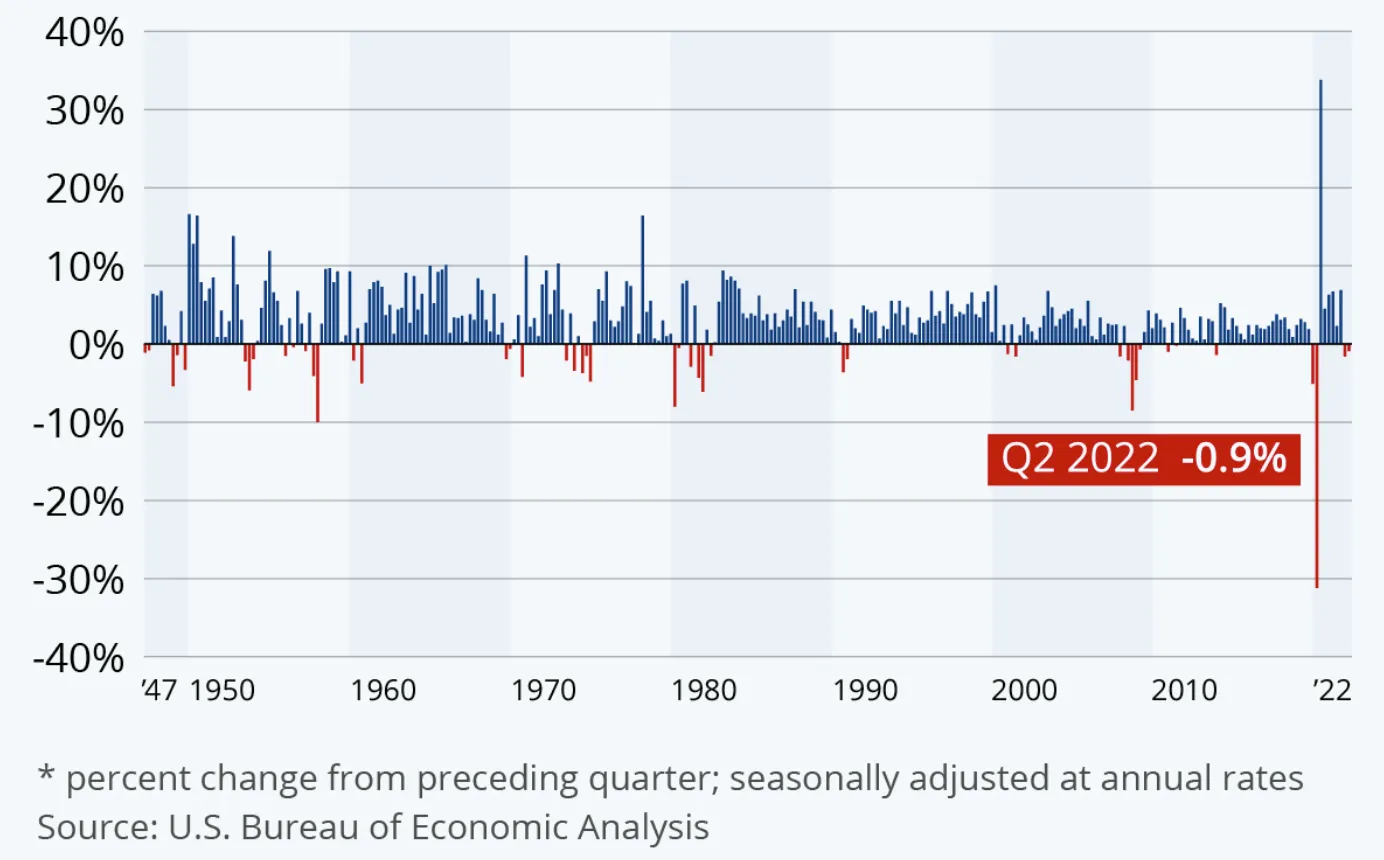

ونتج الكثير من هذا عن مناقشة الرئيس بايدن للاقتصاد، ولكن أيضاً يوم الخميس، جاء التقدير المتقدم لمكتب التحليل الاقتصادي لنمو الناتج المحلي الإجمالي للربع الثاني بنسبة أقل 0.9% على أساس سنوي.

ربعان متتاليان من نمو الناتج المحلي الإجمالي السلبي يضعان الولايات المتحدة رسمياً في حالة ركود تقني، كما ناقشنا في تقرير الأول من يوليو.

بينما نطالب المكتب الوطني للبحوث الاقتصادية (NBER) بالإعلان عن ركود رسمي، يمكننا التفكير في الركود الفني كبديل للإعلان الرسمي، ويتماشى ربعا الناتج المحلي الإجمالي المتراجع إلى حد كبير دائماً مع إعلان NBER، لكن من المحتمل ألا يصدروا إعلاناً عن هذه الفترة لفترة طويلة.

في عام 2020، استغرق الأمر حوالي 4 أشهر حتى يتم الإعلان عن الركود رسمياً، ولكن تاريخياً، استغرق NBER أكثر من عام، حيث إنهم ينتظرون حتى يتمكنوا من رؤية ذروة النشاط الاقتصادي بوضوح من حيث العمق والانتشار والمدة بشكل كبير.

ويوضح الرسم البياني أعلاه معدلات نمو الناتج المحلي الإجمالي الحقيقي ربع السنوي للولايات المتحدة تعود إلى عام 1947.

ويظهر لنا هذا أنه كانت هناك 10 حالات لأرباع متتالية من انخفاض نمو الناتج المحلي الإجمالي، باستثناء 2022 وليس فترات الحساب المزدوج التي شهدت فترات ركود متعددة السنوات، ومن بين هذه المناسبات العشر، تم تصنيف 9 منها على أنها حالات ركود من قبل المكتب الوطني للأبحاث الاقتصادية.

في عام 1947، كان هناك انخفاض في الناتج المحلي الإجمالي الحقيقي لربعين متتاليين ولكن هذا لم يتم تصنيفه على أنه ركود، وفي ذلك الوقت، كانت القوة في سوق العمل والإنتاج الصناعي والإنفاق الاستهلاكي كافية لإبطال النمو السلبي للناتج المحلي الإجمالي، وعلاوة على ذلك، في عام 2001، شهدت الولايات المتحدة ركودًا لم يكن به ربعان من نمو الناتج المحلي الإجمالي الحقيقي السلبي.

وهذا يضخم النقطة التي مفادها أنه على الرغم من أن ربعين متتاليين من نمو الناتج المحلي الإجمالي السلبي هو مؤشر دقيق للغاية للركود، إلا أنه كانت هناك قيم متطرفة في الماضي.

ولكن بكل صدق، فإن تعريف الركود تعسفي ويهم فقط الصحفيين والسياسيين، وما يهم هو كيف تؤثر البيئة الاقتصادية الحالية على الناس.

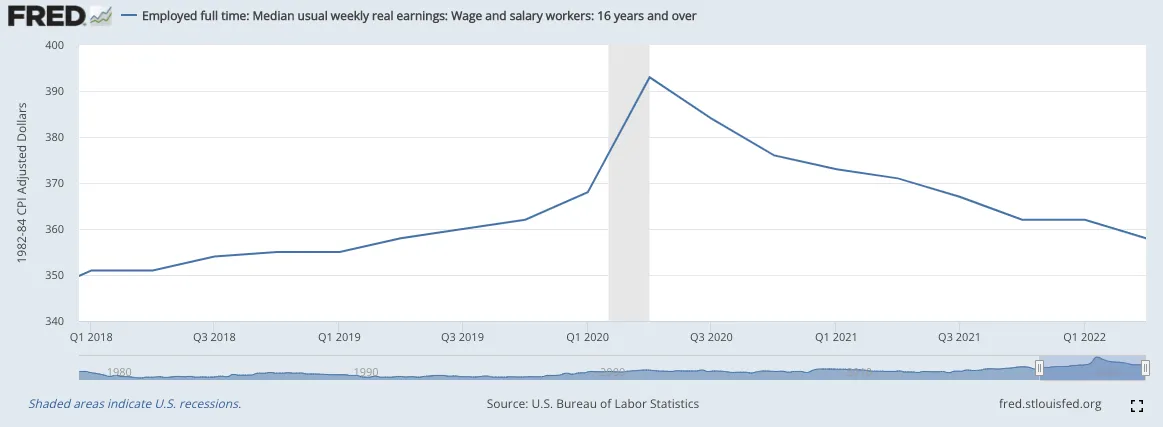

ومع الأجور الحقيقية المنخفضة للغاية، وثقة المستهلك في الحضيض، سواء كان بإمكاننا القول رسمياً أننا في حالة ركود أم لا، فهذا أمر غير ذي صلة.

علاوة على ذلك، عندما أعلن NBER أن الولايات المتحدة قد دخلت في حالة ركود، فإنهم يتطلعون إلى الماضي، وسيقولون إن الركود بدأ منذ 4 أشهر، قبل عام واحد، وما إلى ذلك.

لذا، بينما يزعمنا أننا في حالة ركود قبل NBER هو أمر تخميني من الناحية الفنية، فإن ربعين من الناتج المحلي الإجمالي المتراجع هو معيار جيد جداً.

لنأخذ الأمور إلى أبعد من ذلك، يمكننا النظر إلى سوق العمل الذي يزعم الكثيرون أنه قوي جداً.

أول ما ينظر إليه الناس عند تقديم ادعاءات شاملة حول سوق العمل هو معدل البطالة، ويُظهر الرسم البياني أعلاه مطالبات البطالة الأولية (IJC)، والتي تختلف عن معدل البطالة، ولكن علاقتها وثيقة الصلة.

تخبرنا IJC أن البطالة لا تزال منخفضة تاريخياً، لكنها بدأت في الارتفاع إلى أعلى، ولكن هذا لا يأخذ في الاعتبار مجموعة متنوعة من العوامل الأخرى التي تضر بشكل نشط بالأميركيين العاديين.

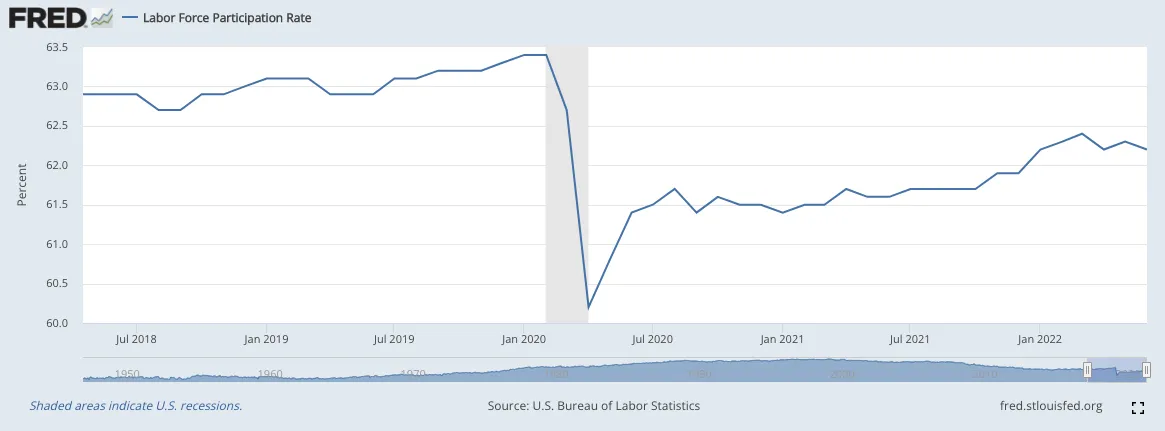

يخبرنا معدل المشاركة في القوى العاملة عن النسبة المئوية للأفراد الذين تبلغ أعمارهم 16 عاماً أو أكثر والمؤهلين للتوظيف والذين يعملون بنشاط أو يبحثون عن عمل.

كما ترون، نظراً لأن الضغوط الاقتصادية ضغطت على المواطنين الأمريكيين خلال الأشهر العديدة الماضية، فقد بدأنا نشهد انخفاضاً في عدد الأشخاص الذين يعملون أو يبحثون بنشاط عن عمل.

نظراً لأن الانخفاض في LFP أكثر حدة من IJC، فإن هذا يخبرنا أنه على الرغم من أن البطالة ليست مرتفعة للغاية، فقد بدأنا نرى الناس يتخلون عن العثور على عمل.

علاوة على ذلك، يرى الموظفون انخفاضاً في أجورهم.

على مدار العامين الماضيين، شهدنا انخفاضاً ثابتاً في الأرباح الحقيقية، بمعنى أنه بعد حساب التضخم، يكسب الأمريكيون أقل مما كانوا عليه قبل الوباء.

لذا، نعم، لا يزال التوظيف مرتفعاً نسبياً ولكن ما الذي يهم إذا كان الموظفون يرون القوة الشرائية لأجورهم المنخفضة، وإن انخفاض العمالة وانخفاض الأجور الحقيقية لهما نفس التأثير على الاقتصاد، حيث سيكون هناك أموال أقل في أيدي المستهلكين.

ولكن عند الحديث عن الإنفاق الاستهلاكي، فقد كان يتزايد باطراد خلال الأرباع الثمانية الماضية، فكيف يكون ذلك ممكناً مع انخفاض الأجور الحقيقية؟ يعد الإنفاق المرتفع أمراً جيداً إذا كنت تريد أن ترى نمواً اقتصادياً لأنه يظهر عادةً أن الأمريكيين يشعرون بالثقة ولا يشعرون بالحاجة إلى الادخار.

ولكن هذا فقط إذا كان الأمريكيون يزدادون ثراءً بشكل إجمالي.

وبدلاً من ذلك، ما نراه هو أن الأمريكيين ينفقون أكثر ولكن نظراً لأن الأرباح الحقيقية منخفضة جداً، فإننا نرى فقط حسابات مدخرات الأشخاص مستنزفة.

أعلاه هو رسم بياني لمعدل المدخرات الشخصية في الولايات المتحدة، والذي يخبرنا عن نسبة الدخل المتاح التي يتم توفيرها.

في الوقت الحالي، لا يدخر الأمريكيون سوى أقل من 6% من دخلهم، مما يعني أن الزيادة في الإنفاق الاستهلاكي لا تنجم على الأرجح عن ارتفاع ثقة المستهلك.

الأمر الأكثر منطقية هو أن الأمريكيين ينفقون ببساطة أكثر لأن التضخم النقدي وجانب العرض تسبب في ارتفاع أسعار السلع التي يحتاجها الأمريكيون.

في الواقع، شهدنا انخفاضاً ربع سنوياً في ثروة الأسرة الأمريكية في الربع الأول من عام 2022 لأول مرة منذ بداية الوباء، ومن المحتمل ألا يتم نشر بيانات الربع الثاني حتى سبتمبر، ولكن يمكننا التكهن بأننا نشهد انخفاضاً آخر.

للتلخيص، تخبرنا هذه الرسوم البيانية أن سوق العمل قوي نسبياً ولكنه ينخفض بالتأكيد للأسباب التالية:

- لا تزال البطالة منخفضة نسبياً ولكن الناس بدأوا في التسريح أو يختارون عدم العمل.

- بالنسبة لأولئك الأمريكيين الذين يعملون، فهم لا يكسبون ما يكفي لمواجهة الانخفاض في القوة الشرائية.

- إن الجمع بين زيادة الإنفاق الاستهلاكي وانخفاض الأجور الحقيقية يقلل المدخرات ويجعل الأمريكيين أكثر فقراً.

تستغرق التغييرات في ظروف السوق وقتاً لتنتقل إلى سوق العمل، وهذا هو السبب في تأخر إعلانات NBER الخاصة بالركود كثيراً ولماذا يخبرنا البحث عن فرص عمل تتجاوز القيمة الاسمية كثيراً عن البيئة الاقتصادية.

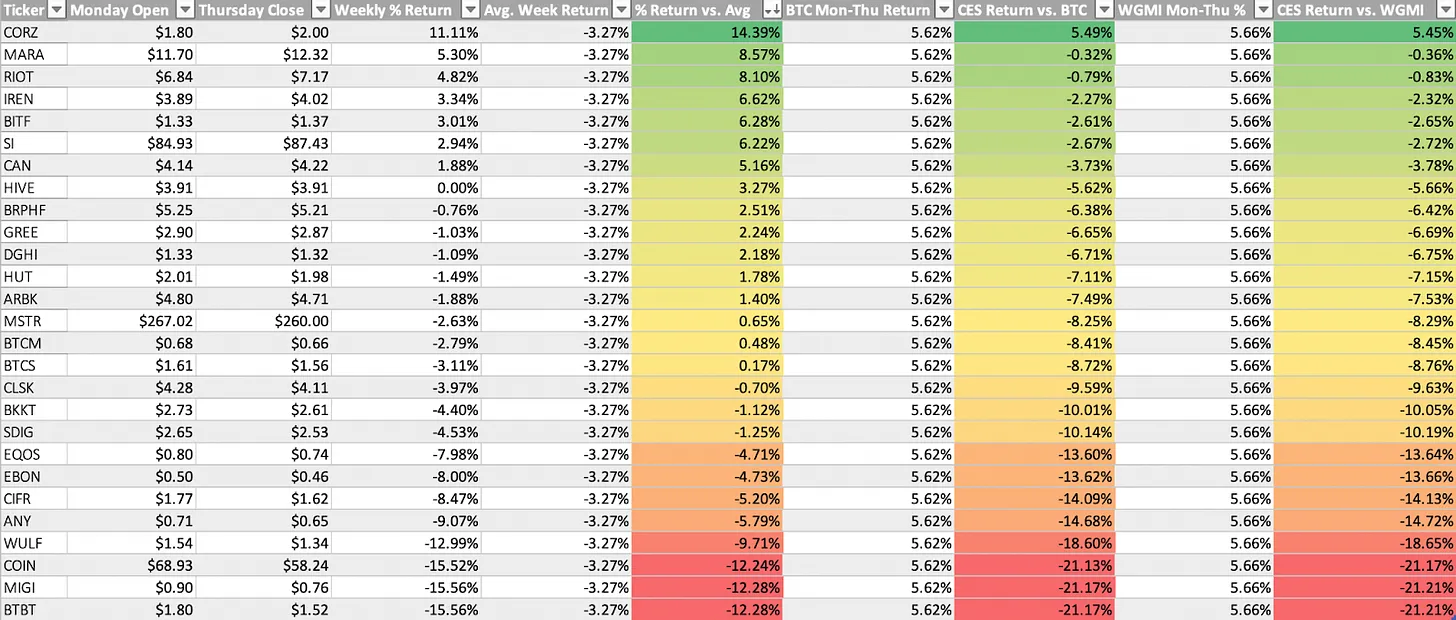

العملات المشفرة المكشوفة

بشكل عام، لقد كان أسبوعاً قوياً جداً لمجموعة الصناعة المرتبطة بالعملات المشفرة.

من الواضح أن السوق يكافئ أكثر الأسماء جودة وهناك إشارات واضحة للقوة النسبية بين القادة، في حين أن جميع المعدنين لديهم نفس الهدف بشكل أساسي، وهو تعدين BTC بأقل تكلفة ممكنة، فإن هذه الشركات ليست جميعها متساوية.

إنها تختلف في أشياء مثل الإدارة والاستراتيجية وتكاليف الطاقة والموقع الجغرافي (المخاطر السياسية) ومستويات الديون وما إلى ذلك، قد تكون هذه الأشياء معقدة بعض الشيء للبحث فيها بنفسك ولكن لحسن الحظ لست مضطراً إلى ذلك.

سيخبرنا السوق عن الأسماء الأكثر جاذبية للمستثمرين من خلال حركة السعر، الأسماء التي تظهر أعلى مستويات RS هي تلك التي يراكمها المستثمرون المؤسسيون بأكبر قدر من القوة.

أحد الأشياء الرئيسية التي يجب البحث عنها في هذه المجموعة هي الأسماء التي ظهرت بالقرب من أعلى مستويات الأسبوع الماضي، ويظهر هذا الانتعاش السريع والعنيف أن المؤسسات تعمل بنشاط على تكديس تلك الأسماء.

بعض الأمثلة على الأسماء (بما في ذلك غير المعدنين) التي تظهر RS هذا الأسبوع هي MSTR و RIOT و HUT و MARA و BITF و SI و HIVE.

أمثلة على الأسماء التي تعرض عدداً أقل من RS هي: EBON و BTBT و GREE و CLSK و COIN.

كما ترون أعلاه، مرت COIN بأسبوع صعب نسبياً وقد كافحت لاستعادة المتوسط المتحرك لـ 10 أيام بعد يوم الثلاثاء بنسبة 21%.

ينبع الضعف النسبي من الأخبار هذا الأسبوع عن تحقيق لجنة الأوراق المالية والبورصات بشأنهم بزعم بيع عملات بديلة كان ينبغي تسجيلها كأوراق مالية، ويأتي هذا بعد أيام فقط من اتهام لجنة الأوراق المالية والبورصات (SEC) لمدير كوين بيس السابق بالتداول من الداخل.

يصعب تحديد تعريف الأمن لأنه مصطلح شامل على نطاق واسع، بمقارنة الأوراق المالية التقليدية بالعملات الرقمية البديلة، من الصعب جداً المجادلة بأن بعض المشاريع المركزية ليست أوراقاً مالية.

في كثير من الحالات، أنت تشتري بشكل أساسي العملات الرقمية من أجل تمويل مشروع ثم نأمل بعد ذلك في الاستفادة من تقديرها وفقاً لنجاح المشروع، وفي هذه الحالة، تتشابه العديد من البدائل تماماً مع شراء أسهم في الأسهم، أو حتى شراء الديون.

ويتطلب قانون الأوراق المالية لعام 1933 تسجيل جميع الأوراق المالية لدى هيئة الأوراق المالية والبورصات من أجل تنظيم الأسواق المالية وحماية المستثمرين، فهل هذا يعني أن لجنة الأوراق المالية والبورصات سوف تجد شيئاً غير قانوني ضد مكافحة التمرد؟ ليس بالضرورة، لكنه بالتأكيد شيء مهم يجب مراعاته.

واعتباراً من اليوم، لم يتم تسجيل أي عملات معماة لدى هيئة الأوراق المالية والبورصات، ويشار إليها إلى حد كبير بالسلع، وادعاء لجنة الأوراق المالية والبورصات أن COIN باعت أوراقاً مالية غير مسجلة يمكن أن يؤدي إلى تسجيل مشاريع مركزية.

أعلاه، كما هو الحال دائماً، هو الجدول الذي يقارن الأداء الأسبوعي للعديد من العملات المشفرة الأصلية، البيتكوين و WGMI.

البيتكوين على السلسلة والمشتقات

انتعشت الأسواق بعد أن أعلن بنك الاحتياطي الفيدرالي عن رفع أسعار الفائدة بمقدار 75BPS أخرى، حيث قادت البيتكوين الرسوم صعوداً بنسبة 15% من أدنى مستوياتها هذا الأسبوع.

والمستوى الأسبوعي المهم الذي يمكن لـ BTC استرداده هو المتوسط المتحرك لـ 200 أسبوع، والذي يقع حالياً عند 22،800 دولار.

جيد جداً حتى الآن، ولكن عليك الانتظار حتى يتم إغلاقه مساء الأحد الساعة 8:00 بتوقيت شرق الولايات المتحدة للتأكيد.

يبدو أيضاً أن شهرياً يستعيد EHMA لمدة 180 أسبوعاً، وهو مستوى تحدثنا عنه خلال الأشهر القليلة الماضية كمنطقة تراكم كبيرة لبيتكوين.

وهذا يغلق ليلة الأحد بتوقيت شرق الولايات المتحدة أيضاً، إذا تم استعادته، فسيكون صعودياً تماماً لأن حالات الانهيار /الاختراقات الفاشلة هي إشارة قوية.

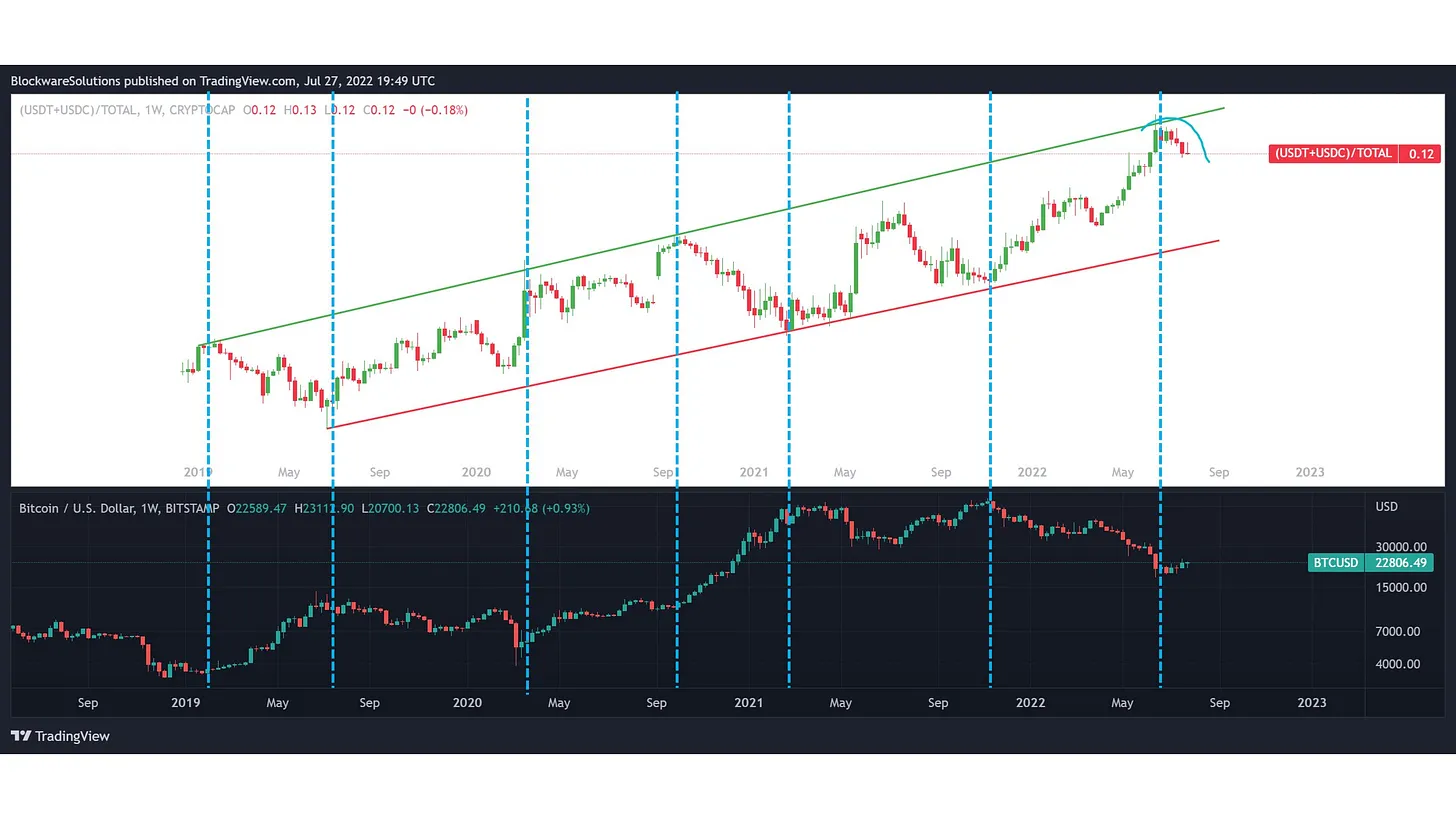

مؤشر آخر كنا نراقبه هو القيمة السوقية لـ USDC و USDT (العملات المستقرة الرائدة) بالنسبة إلى القيمة السوقية المجمعة للعملات المشفرة.

عندما تصل هذه النسبة إلى أسفل قناتها، فإنها تشير إلى وجود كمية صغيرة من المسحوق الجاف نسبة إلى ما تم نشره بالفعل، مما يزيد من احتمالية حدوث قمة ماكرو حيث يوجد حد أدنى من المشترين الجدد.

على العكس من ذلك، عندما تصل النسبة إلى قمة القناة، فإنها تشير إلى وجود كمية كبيرة من المسحوق الجاف على الهامش بالنسبة إلى القيمة السوقية المجمعة للعملات المشفرة.

مع انتعاش السوق، هناك احتمال أقوى بأن يتم حث المشاركين في السوق على المطاردة، وكلما كان المسحوق جافاً، كلما كان هناك نوع من أنواع البودرة الجافة لإشعال شرارة على النار، وبعد نشر هذا الشهر الماضي عندما وصلت النسبة إلى قمة القناة، بدأت في التدحرج.

نظرة أخرى على هذا هي مقارنة القيمة السوقية للعملة المستقرة بالقيمة السوقية لبيتكوين فقط ثم إضافة نطاقات بولينجر.

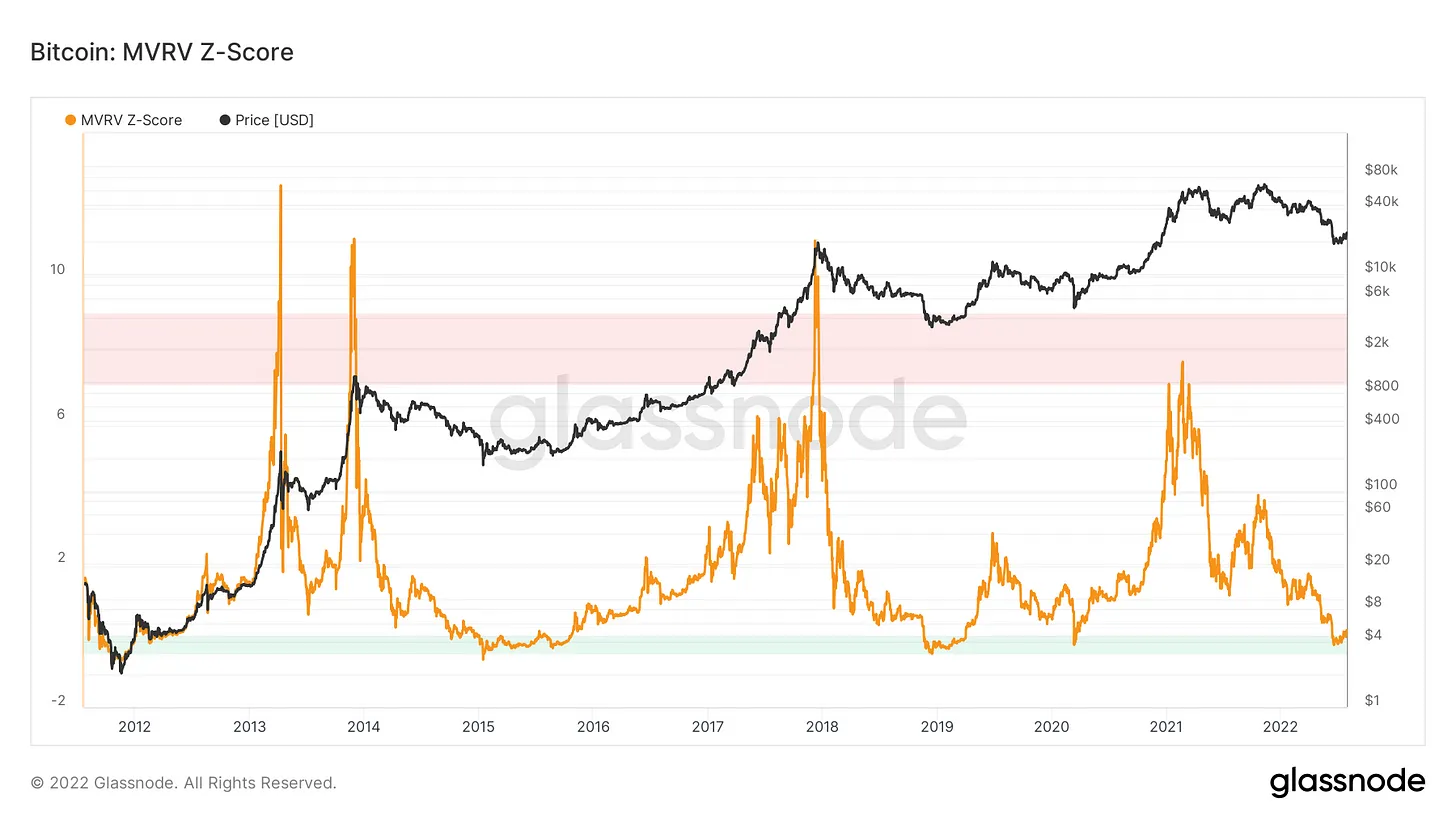

كانت MVRV z-Score مؤشراً آخر كنا نراقب عنه منذ أواخر العام الماضي كمجال مهم لعمليات الشراء الفورية طويلة الأجل (ذات القيمة العميقة)، وبعد إنفاق حوالي شهر أدناه، بدأت النسبة في الظهور خارج منطقة التراكم.

تحديث آخر لمقياس كنا نشاهده، بيتكوين بالنسبة إلى اتجاه 200 يوم، وصلت BTC الشهر الماضي إلى واحدة من أبعد الانحرافات عن هذا الاتجاه في تاريخها.

لقد عاد الآن إلى الوراء، ولم يعد عند هذا المستوى من الانحراف الشديد الذي له قيعان تاريخية في السوق، ويمكن إظهار ذلك من خلال المناطق الخضراء المميزة.

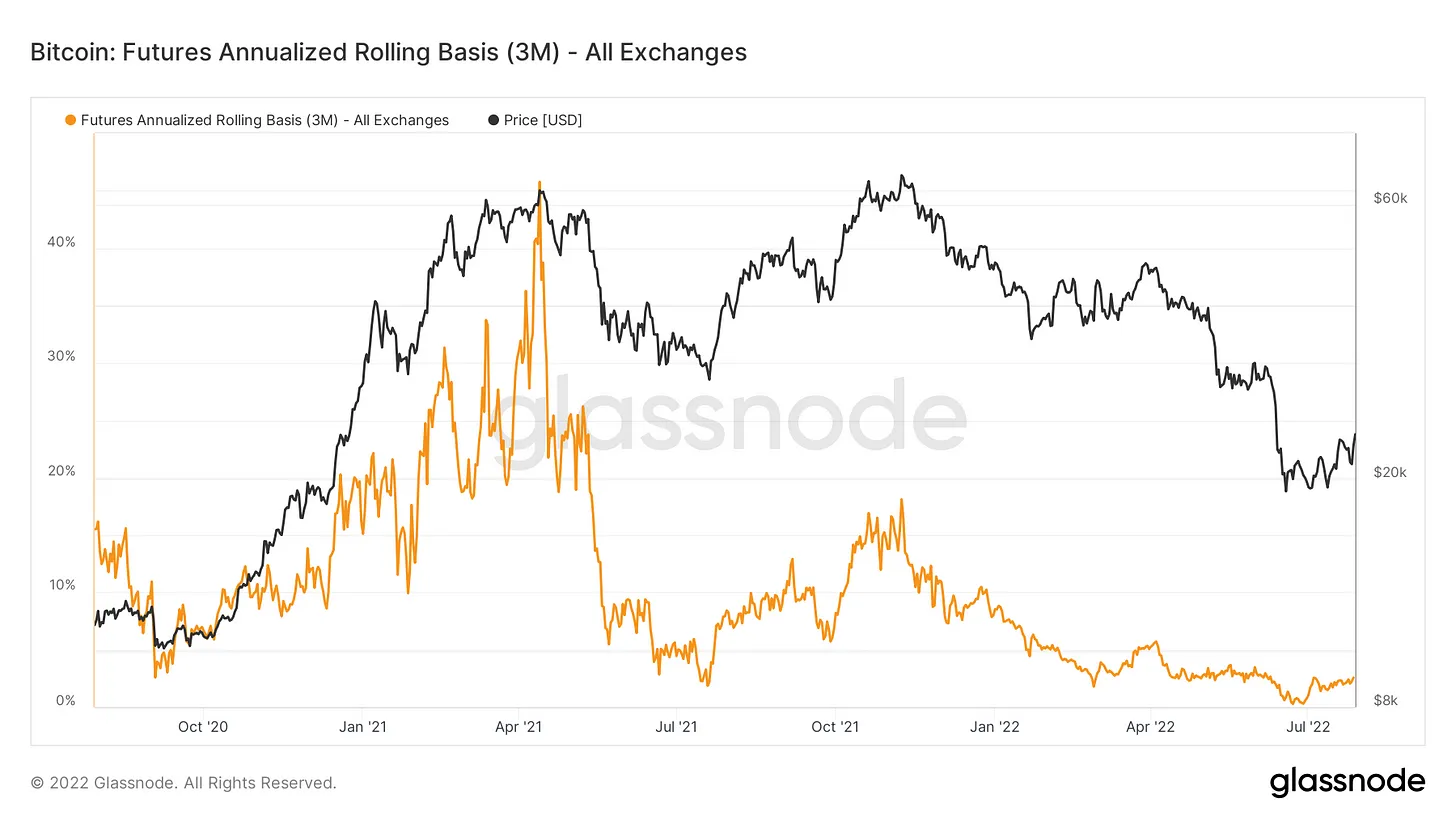

من ناحية المشتقات، تعافى أساس البيتكوين لمدة 3 أشهر بشكل طفيف من 0.27% وحتى التراجع في بعض البورصات الشهر الماضي، إلى 2.57%، وهذا يعني أنه يمكنك تحديد المدى الطويل، والعقود الآجلة القصيرة، والتقاط الفرق.

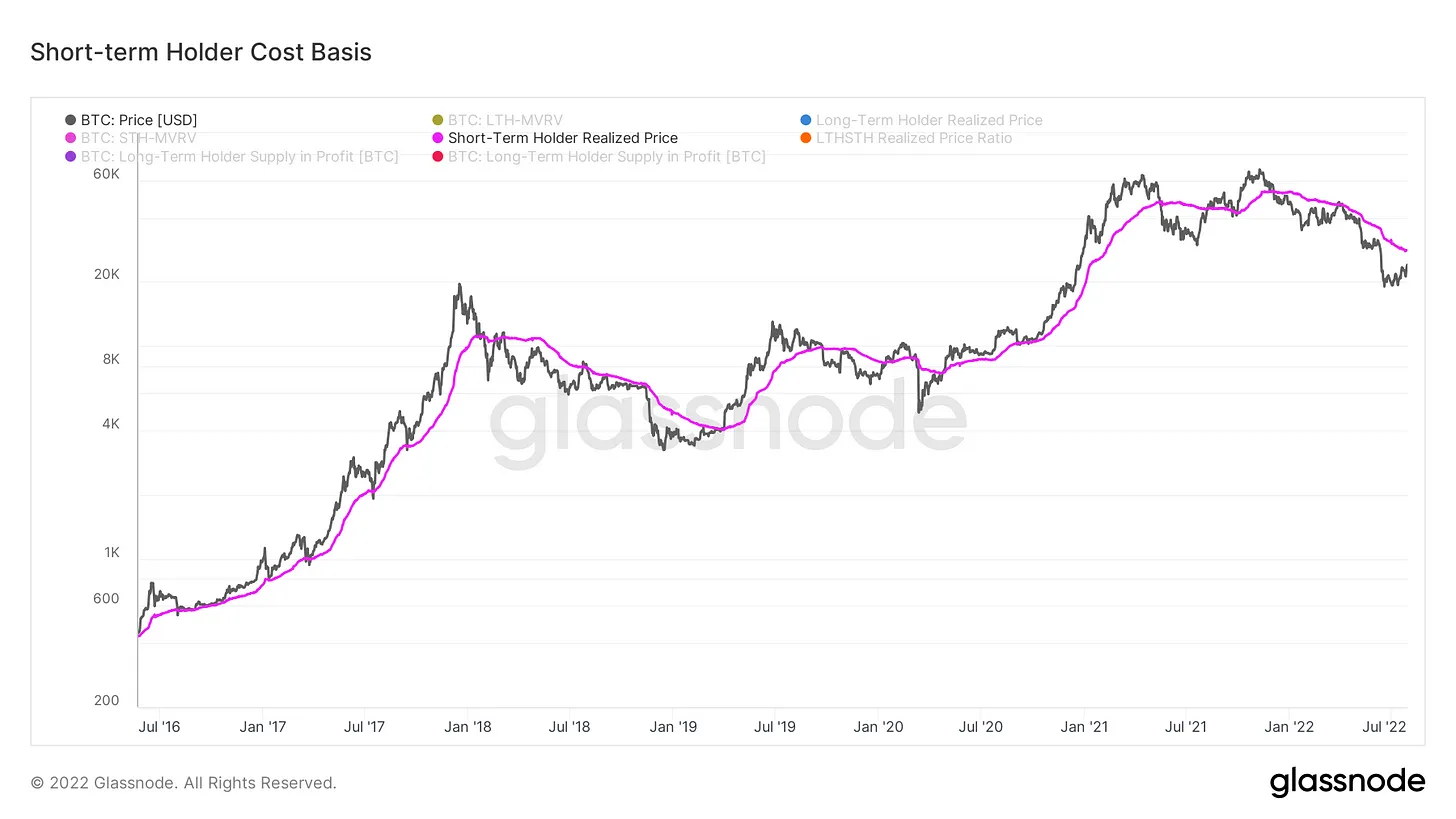

فيما يتعلق بالعناصر التي ما زلنا نرغب في مراقبتها من جانب البيتكوين الأصلي، فإن أساس تكلفة مالك العملة على المدى القصير هو عتبة مهمة يجب أن نضعها في الاعتبار أننا ناقشناها لمدة عام زائد.

وهذا هو أساس التكلفة الإجمالية لأصحاب المدى القصير) أكثر من 155 يوماً)، ويجلس حالياً عند 28 ألف دولار، وهو التقاء مع المقاومة الفنية كمجال تأكيد للمشاركين في السوق على أساس الزخم.

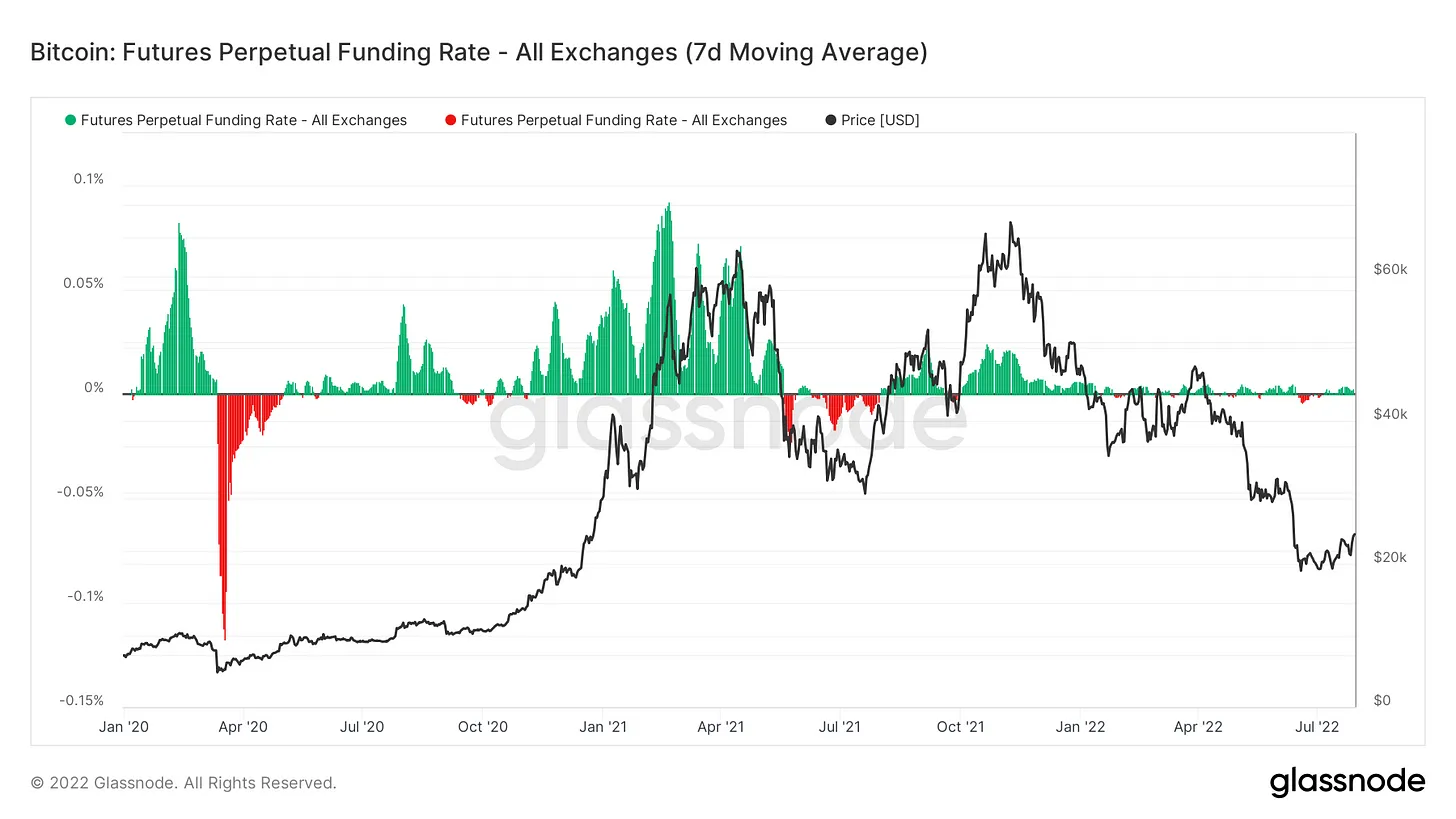

عنصر آخر أود أن أراه هو نظام سلبي آخر لمعدلات التمويل، والتمويل صامت نسبياً، لذا لا يوجد مصدر قلق كبير، ولكن ما نريد حقاً أن نراه في انعكاس الاقتناع الشديد هو أن التمويل يتجه إلى مزيد من السلبية مع ارتفاع BTC.

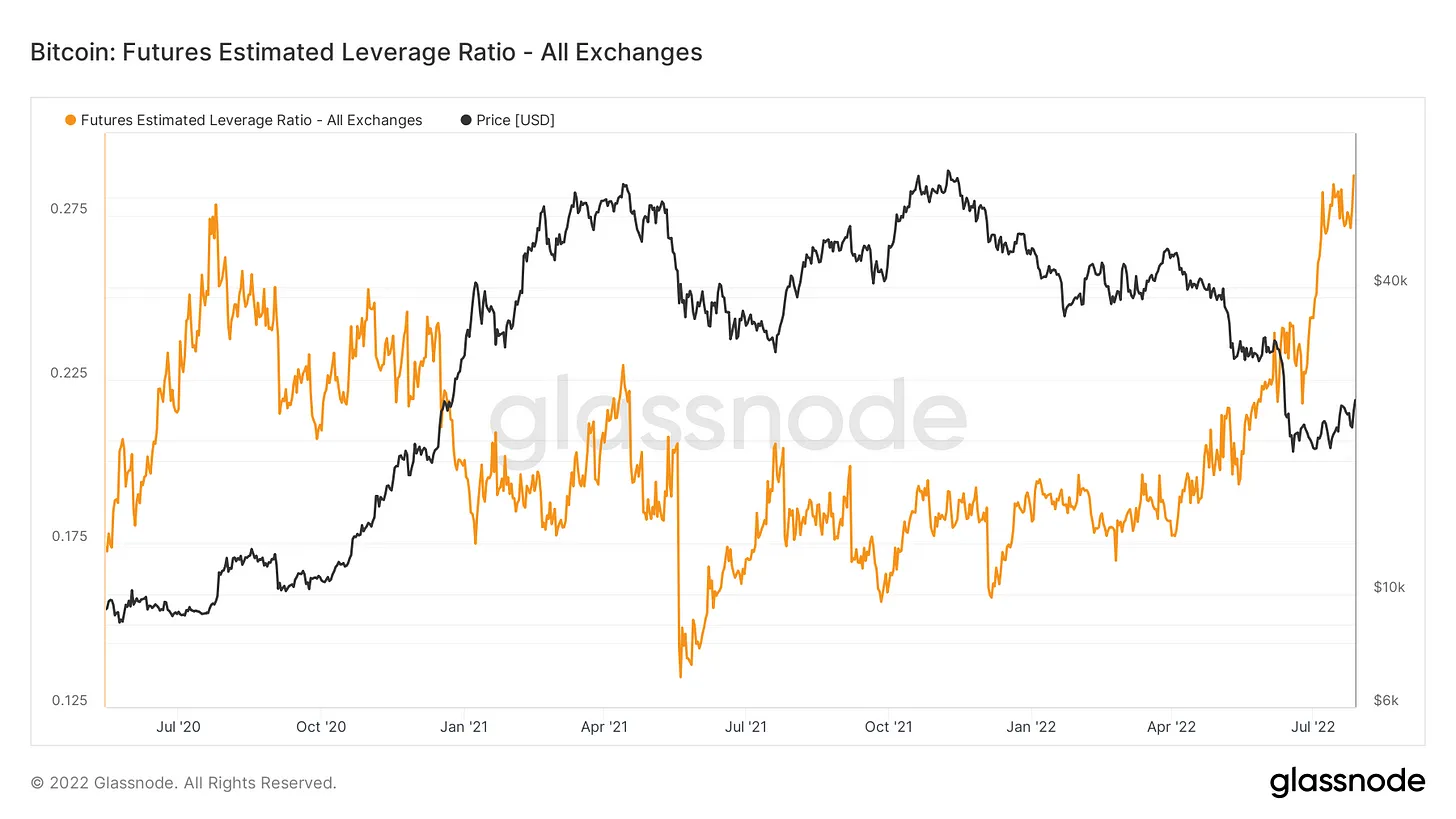

أخيراً، أريد فقط أن أتطرق إلى الرسم البياني الذي رأيته يتم تداوله على تويتر مؤخراً، نسبة الرافعة المالية، حيث يقارن هذا الاهتمام المفتوح في البيتكوين بعدد BTC في البورصات كوكيل للرافعة المالية في النظام.

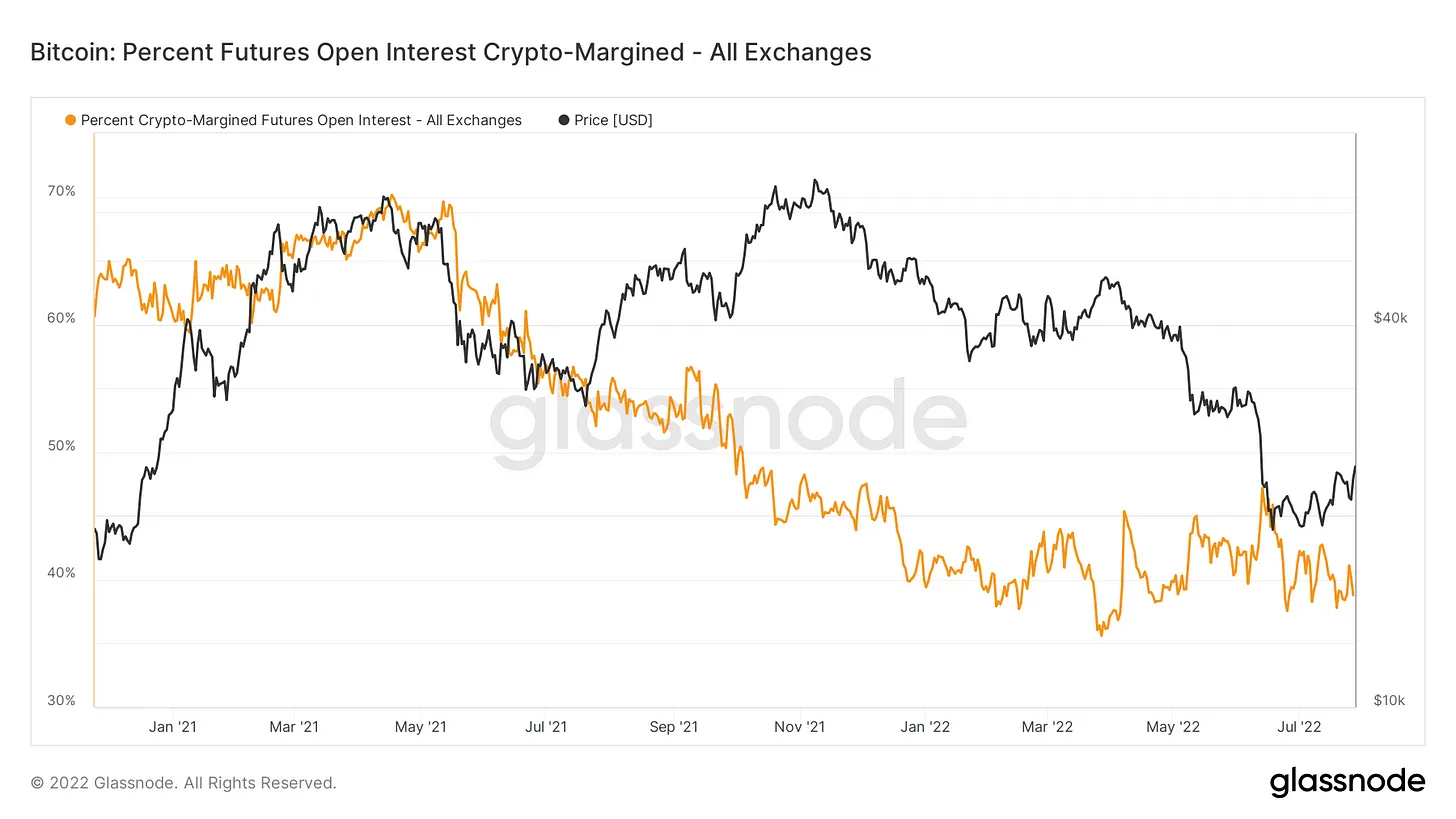

من الناحية النظرية، هذا منطقي، ومع ذلك، فإن المشكلة مع هذا المقياس هي أن النسبة المئوية للعقود الآجلة المضمونة ببيتكوين تنخفض باستمرار منذ مايو 2021، من 70% إلى 40%، ومع أخذ ذلك في الاعتبار، لا أجد هذا مفيداً تماماً.

تعدين البيتكوين

52 يوماً من استسلام المعدنين

كما هو مذكور في التقارير السابق، تشير أشرطة التجزئة (الرسم البياني أدناه) إلى ما إذا كانت تنازلات المعدنين تحدث أم لا، وتم إنشاء هذا المقياس بواسطة تشارلز إدواردز.

استسلام المعدنين هو عندما تقوم نسبة مئوية كبيرة من المعدنين بإيقاف تشغيل أجهزة التعدين على مدى فترة طويلة من الزمن.

وبدأ الاستسلام الحالي للمعدنين في 7 يونيو 2022، واستمر فترة طويلة من الزمن، من المهم ملاحظة أن تنازلات المعدنين وثيقة الصلة بشكل خاص لأنها تكشف أن عدداً كبيراً من الأجهزة لم يعد تجزئة.

ومنذ السابع من يونيو، من المحتمل أن يتم توصيل أجهزة تعدين من الجيل الجديد من قبل شركات التعدين العامة والخاصة.

ومع ذلك، فقد تم إيقاف تشغيل عدد كافٍ من أجهزة التعدين القديمة أو المعدنين غير الأكفاء ذوي الاستدانة المفرطة، وانخفض معدل التجزئة والصعوبة في الواقع من حيث الحجم.

إذا لم تكن هناك قيعان جديدة في البيتكوين، فيجب أن نتوقع انتهاء استسلام المعدنين في أغسطس أو سبتمبر على أبعد تقدير.

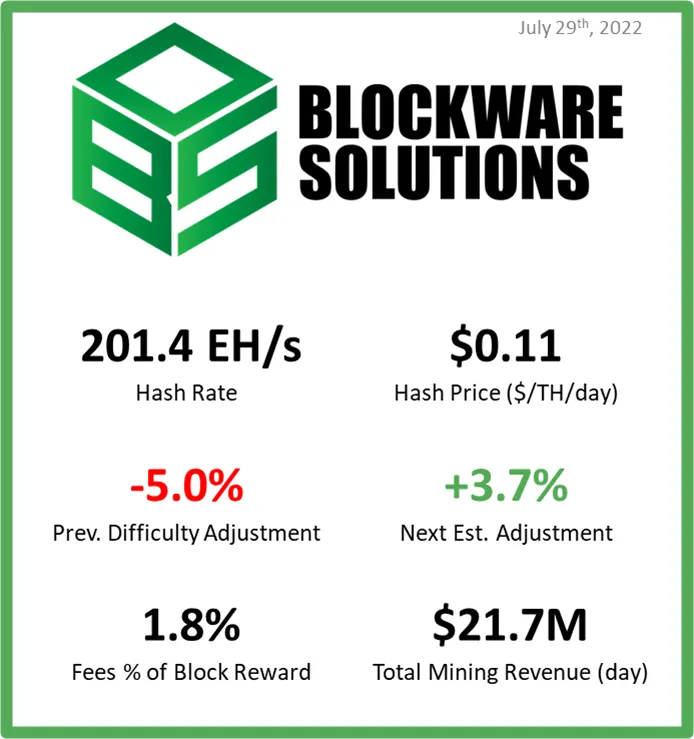

زيادة الصعوبة المتوقعة

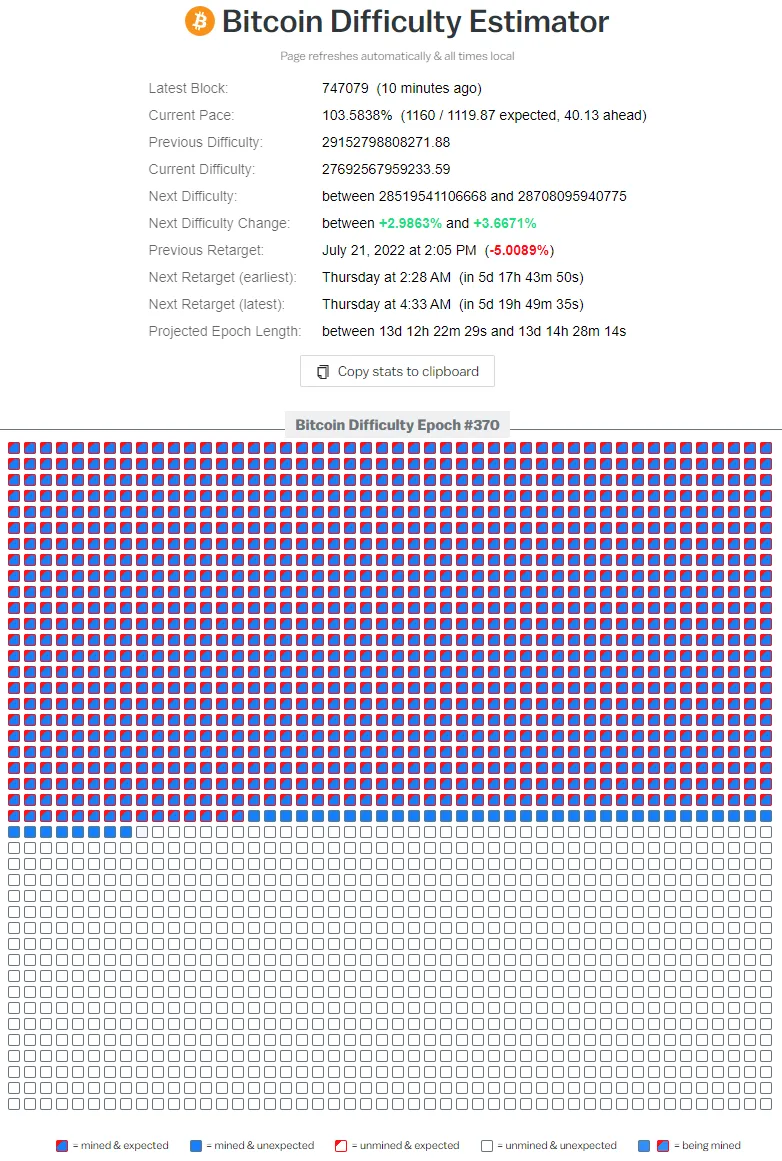

منذ تعديل الصعوبة الهبوطي السابق (أقل 5.0%)، كانت الكتل تأتي أسرع من 10 دقائق، وفي حين أن هناك قدراً كبيراً من حظ القص عندما يتعلق الأمر بالعثور على كتلة فردية واحدة، فبمجرد أن يتم تعدين عدد كبير من الكتل خلال فترة صعوبة معينة (يتم ضبط الصعوبة كل أسبوعين تقريباً 2016 كتل) يمكنك التعرف على ما قد يكون التعديل القادم.

للإشارة، فإن الغرض الكامل من صعوبة تعديله للحفاظ على جدول توزيع توريد البيتكوين في اللباقة، وإذا كانت الكتل تطير بسرعة كبيرة، مما يعني أن المزيد من المعدنين قد انضموا إلى الشبكة، تزداد الصعوبة مما يزيد من صعوبة العثور على كتلة فردية، ويستخدم الرسم البياني أعلاه بيانات من مدى سرعة ظهور الكتل للتنبؤ بما قد يكون عليه تعديل الصعوبة.

ونظراً لأن الشبكة قد تجاوزت منتصف الطريق خلال فترة الصعوبة هذه (لدينا أكثر من 1000 مجموعة من البيانات)، فهناك بعض الموثوقية فيما يتعلق بمدى دقة هذا التعديل القادم، ويُتوقع حالياً أن تكون إيجابية، وهناك احتمال كبير لاستمرارها.

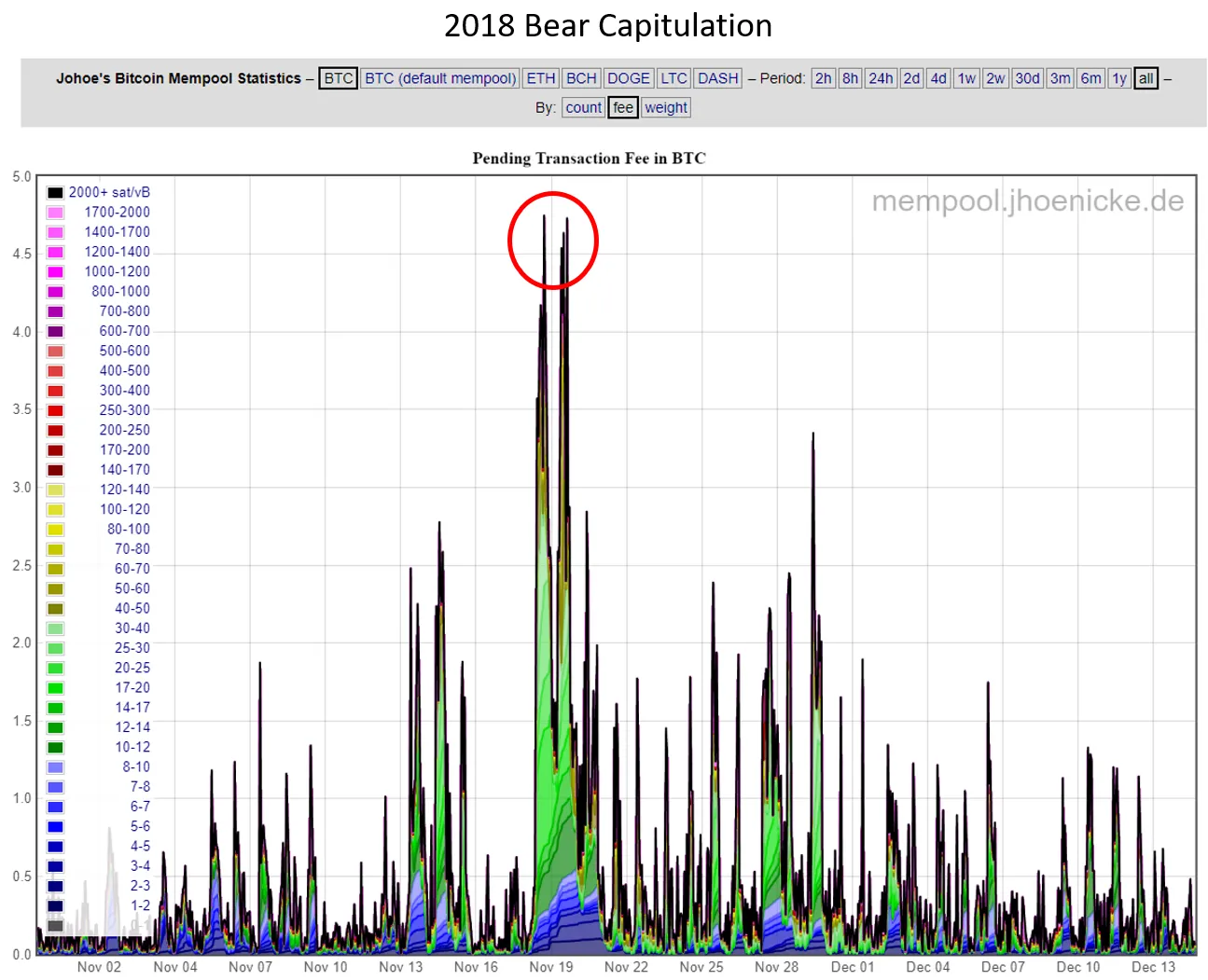

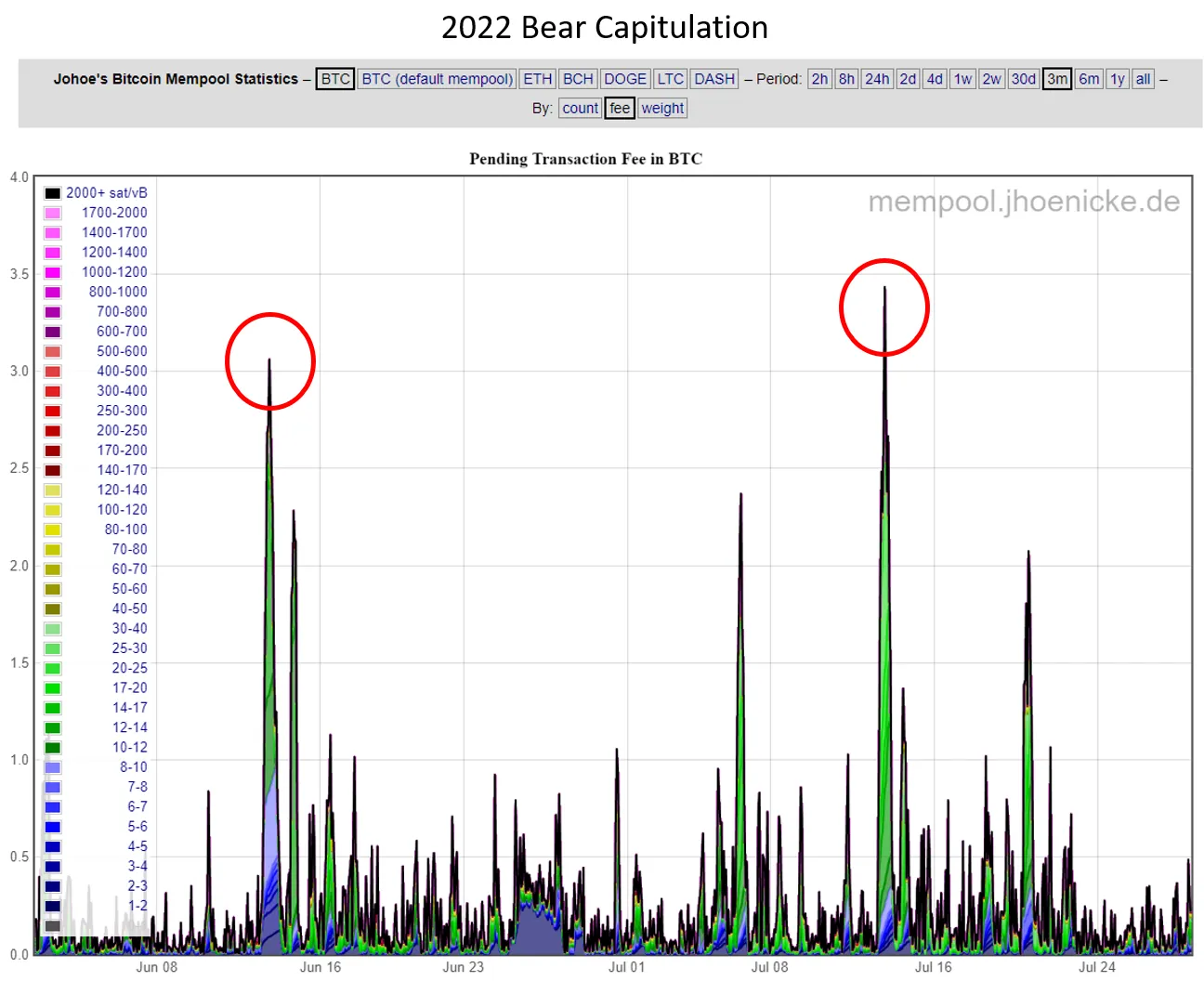

استسلام بيتكوين ميمبول (Bitcoin Mempool)؟

mempool الخاص بـ itcoin هو المكان الذي تنتظر فيه جميع المعاملات غير المؤكدة أن يتم تعدينها بواسطة المعدنين، وأثناء تقلبات الأسعار الكبيرة أو أثناء نوبات التبني، عادةً ما تمتلئ ميمبول بالمعاملات حيث تغمر الشبكة بالمستخدمين الذين يستجيبون للتغيرات في السعر.

فيما يلي ما بدا عليه ميمبول خلال استسلام السوق الهابط في 2018، وخلال شهر نوفمبر، بدأ سعر البيتكوين في الانخفاض من 6000 دولار إلى 3000 دولار.

وفي الرسم البياني أدناه، يمكنك رؤية ارتفاع كبير في رسوم المعاملات المعلقة مما يشير إلى وجود قدر كبير من نشاط الشبكة أثناء انخفاض السعر هذا، وإذا كان السعر يؤثر حقاً على المستخدمين، فستبدأ العملات في التحرك وينعكس هذا في ميمبول حيث يتنافس المستخدمون للحصول على معاملتهم في الكتلة التالية.

خلال استسلام السوق الهابط لعام 2018، وصلت الرسوم المعلقة في ميمبول إلى ما يقرب من 5 BTC، وتم انسداد المعاملات وكانت هناك فترات قليلة لم يتم فيها مسح ميمبول لأكثر من 24 ساعة.

وخلال استسلام السوق الهابط في عام 2022 (المحتمل)، شهدت الشبكة حدثين منفصلين عن استسلام ميمبول، وكان الأول في منتصف يونيو عندما انخفضت عملة البيتكوين من 31000 دولار إلى 17500 دولار، والثاني كان عندما قامت البيتكوين بتعديل 19000 دولار في يوليو.

ولا يضمن هذا بأي حال من الأحوال أن سعر البيتكوين قد وصل إلى أدنى مستوياته، ولكنه يؤكد صحة وجود فترات ينخفض فيها السعر ويدفع المستخدمون أكثر قليلاً من المعتاد لنقل العملات بسرعة.

Blockware Solutions Market Intelligence Newsletter