إليك ما جرى في سوق البيتكوين خلال الأسبوع (107)

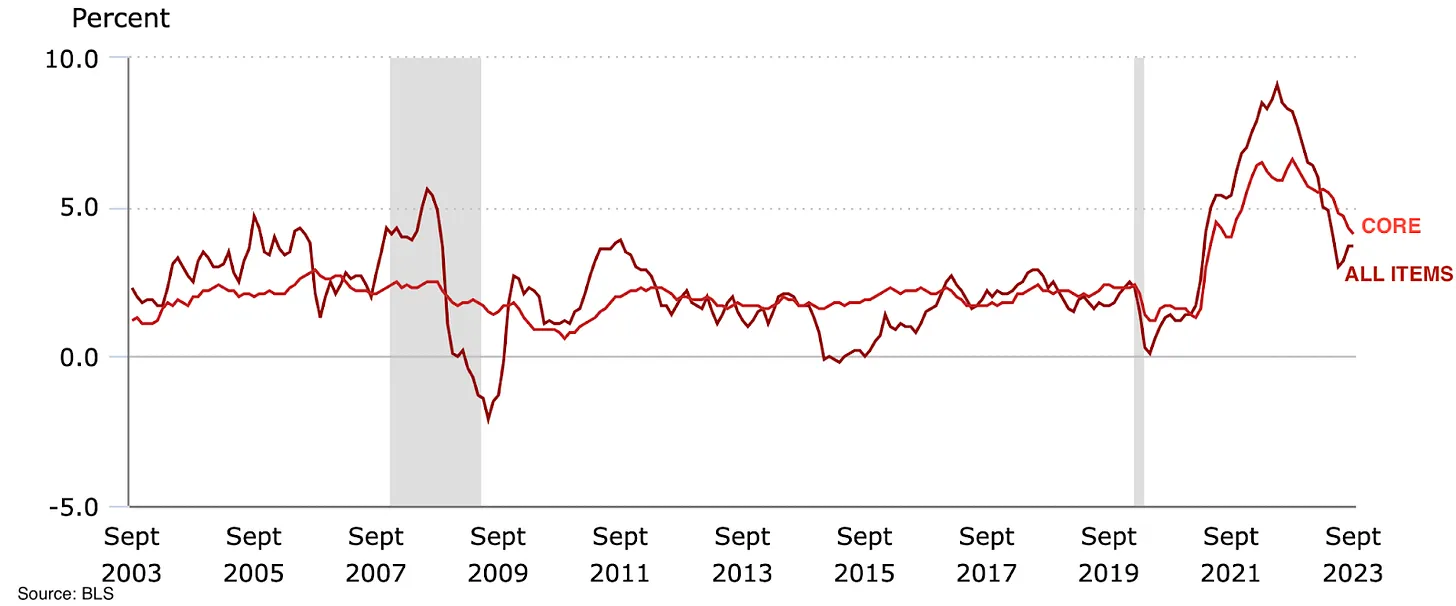

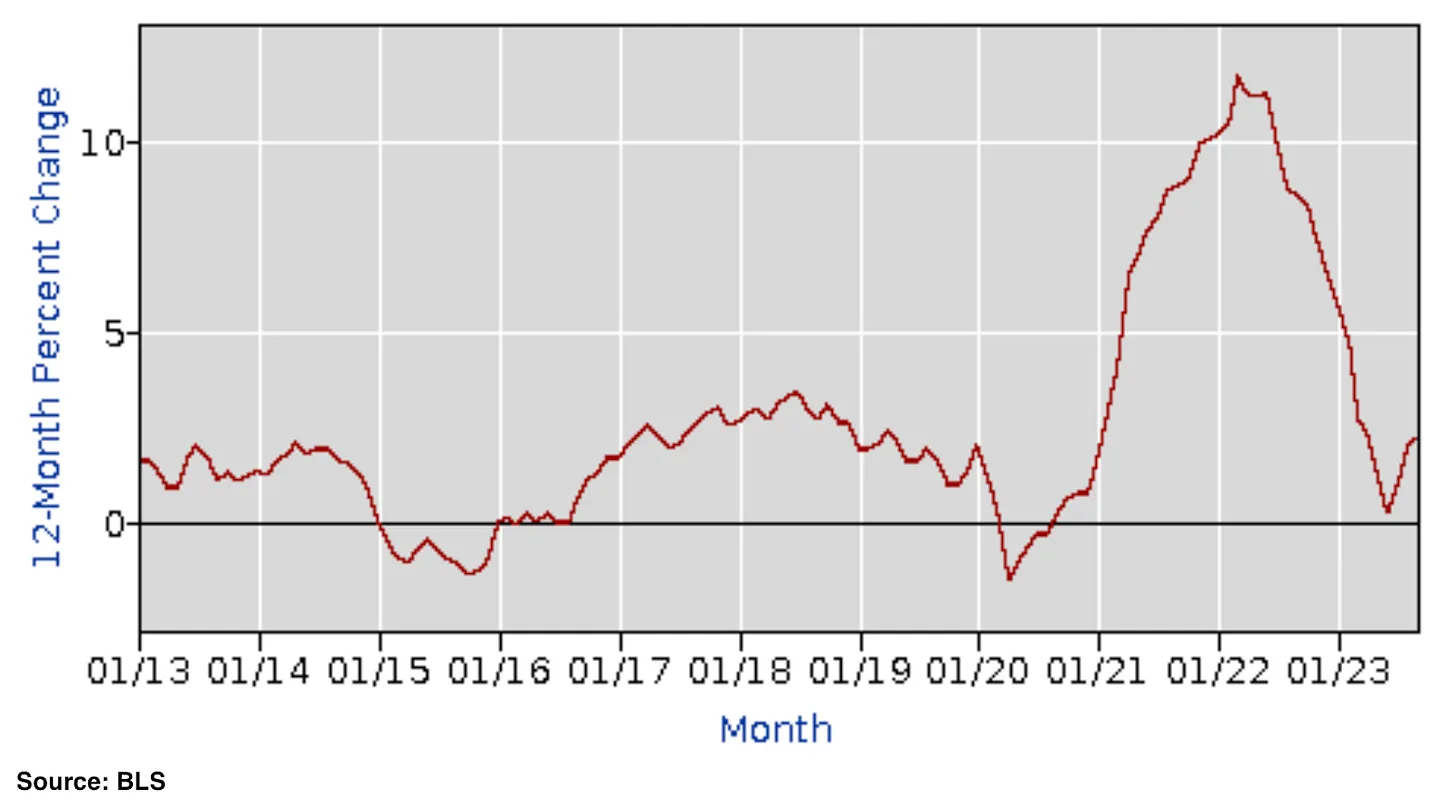

في تحديث للسوق هذا الأسبوع، تم إصدار بيانات مؤشر أسعار المستهلك لشهر سبتمبر أمس، وأظهرت نموا بنسبة 3.7% على أساس سنوي للعنوان الرئيسي، مقارنة بتقديرات 3.6%. وجاء هذا أعلى من التوقعات للرقم الشهري، عند 0.4% مقابل التقديرات 0.3%. وجاء مؤشر أسعار المستهلكين الأساسي متماشيا مع التوقعات البالغة 0.3% شهريا و4.1% على أساس سنوي.

وكانت العوامل الرئيسية التي أدت إلى ارتفاع الأعداد هي المأوى والغذاء والنفط، والتي ارتفعت بنسبة 7.2٪ و3.7٪ و8.5٪ على التوالي على أساس سنوي. والسؤال المطروح الآن هو ما إذا كان بنك الاحتياطي الفيدرالي قادراً على الموازنة بين حقيقة مفادها أن التضخم الثابت يجب أن يهاجم بارتفاع أسعار الفائدة، على الرغم من أن المخاوف الكبيرة من أسواق الائتمان والإسكان قد تدعو إلى خفض أسعار الفائدة.

وجاء مؤشر أسعار المنتجين، والذي غالبا ما يُنظر إليه على أنه مؤشر رئيسي لمؤشر أسعار المستهلكين، أعلى بكثير من التوقعات لشهر سبتمبر عند 2.2% على أساس سنوي مقارنة بالتقديرات البالغة 1.6%. وعلى أساس شهري، ارتفع مؤشر أسعار المنتجين بنسبة 0.5% مقارنة بتقديرات 0.3%. وبما أن ارتفاع أسعار الطاقة بدأ في رفع الأسعار التي يتقاضاها المنتجون مقابل السلع، فقد نشهد عودة ظهور أرقام مؤشر أسعار المستهلك الأساسي. وإلى جانب خطر اتساع نطاق الصراع في الشرق الأوسط مما يؤدي إلى ارتفاع أسعار النفط، سيكون من الحكمة أن يظل المستثمرون يقظين.

وعلى الرغم من الارتفاع القصير في أسعار سندات الخزانة، فقد اتجهت العوائد بشكل عام إلى الارتفاع هذا الأسبوع حيث أثرت عاصفة من العوامل السلبية على مستثمري السندات. وزادت وزارة الخزانة حجم مزاداتها في الأسابيع الأخيرة، مما تسبب في دخول المزيد من المعروض إلى السوق. علاوة على ذلك، كان مزاد وزارة الخزانة هذا الأسبوع، حيث قامت وزارة الخزانة الأمريكية بجمع الديون، بمثابة كارثة. لقد رأوا طلبا ضئيلا جدا على السندات لأجل 3 و10 و30 عاما، مما زاد من عمليات البيع في السوق. ويأتي هذا جنبا إلى جنب مع أرقام التضخم الأعلى من المتوقع وطوفان من المخاطر الجيوسياسية مع بداية صراع مميت للغاية ومتزايد في الشرق الأوسط.

وكما أظهرت الأخبار الأخيرة أن الصراع بين إسرائيل وحماس من غير المرجح أن تنتهي في أي وقت قريب، يبدو أن المستثمرين يبحثون عن الأمان من التعرض لأكبر التوترات الجيوسياسية منذ عقود من الزمن واحتمال ارتفاع أسعار الفائدة في الولايات المتحدة. ونتيجة لذلك، شهدت أسعار الذهب أقوى أسبوع لها منذ الأزمة المصرفية الإقليمية في مارس/آذار. بدأت دوامة ديون الحكومة الأمريكية تصبح نقاشا شائعا، ومن الواضح أن الاحتفاظ بسندات الخزانة لم يعد بمثابة قارب النجاة الذي كان عليه من قبل.

وبعد كل ما تم توضيحه في الرسوم البيانية الخمسة السابقة، لا ينبغي أن يكون من المفاجئ رؤية أن الأسهم شهدت أسبوعا سيئا من حركة الأسعار. حيث شهدت الأسماء الأكثر خطورة، مثل أسهم نمو التكنولوجيا والشركات الصغيرة، على وجه التحديد مستويات عالية من البيع حيث يبحث المستثمرون عن مأوى. لقد تضررت IWO، مؤسسة iShares’s Russell 2000 Growth ETF، بشدة نسبيا، وهي عند أدنى سعر لها منذ مارس. أصبح صندوق الاستثمار المتداول هذا الآن خصما بنسبة 15.8% تقريبا عن أعلى مستوياته منذ بداية العام حتى وقت كتابة هذا التقرير.

الأسهم المكشوفة للبيتكوين

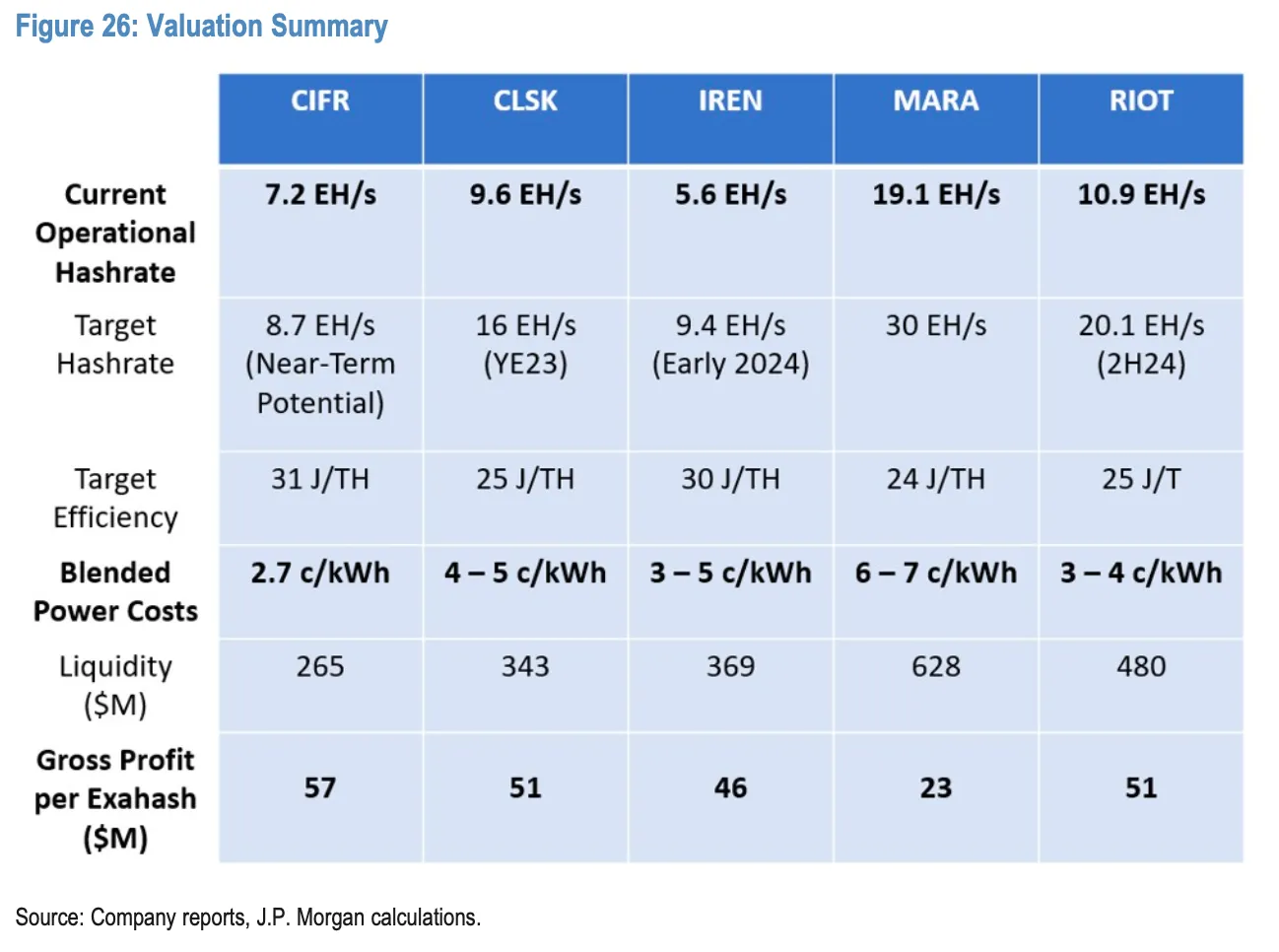

تقرير التعدين العام لـ JPMC

في حالة فاتك الحدث، بدأ JP Morgan Chase تغطية لأربعة من معدني البيتكوين العامين هذا الأسبوع، وهم RIOT وMARA وCLSK وCIFR. يعد هذا تحديثا لمجموعة الصناعة هذه ولا يمكن تجاهله. ومع استمرار محللي JPMC في إنتاج تقارير تسلط الضوء على اللاعبين في هذه الصناعة وتشكيل قرارات الشراء/البيع وأهداف الأسعار، فإنه يفتح أبواب رأس المال المؤسسي على هذه الأسماء. يمكن أن تؤدي هذه الخطوة من قبل JPMC، إلى جانب الموافقة المحتملة على صناديق BTC المتداولة الفورية، إلى خلق رياح خلفية خطيرة لأسهم التعدين العامة وحركة أسعار BTC على حدٍ سواء.

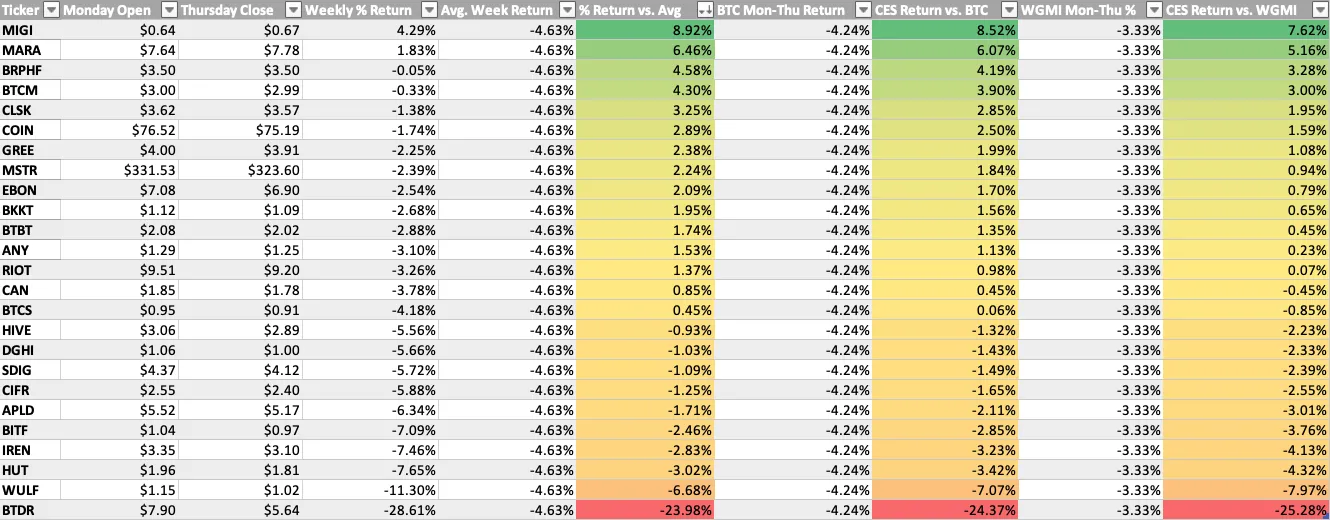

ويقارن الجدول أدناه حركة الأسعار من الاثنين إلى الخميس للعديد من أسهم البيتكوين المكشوفة مع حركة BTC الفورية وصندوق التعدين ETF WGMI. على الرغم من انخفاض متوسط الاسم بنسبة 4.63%، إلا أن هذا ينحرف بسبب أسبوع Bitdeer الذي انخفض بنسبة -24%. لقد تفوق أداء الغالبية العظمى من هذه الأسماء على كل من BTC وWGMI اعتبارا من إغلاق الأمس.

التحليل الفني للبيتكوين

على الرغم من التحرك الذي شهدته أسواق الأسهم هذا الأسبوع، تمكن سعر البيتكوين من الصمود بشكل ملحوظ. سواء كان ذلك بسبب أحكام صناديق الاستثمار المتداولة الفورية، أو تصنيف بيتكوين على أنها ذهب رقمي في عالم من الخوف وعدم اليقين، أو تزايد العرض غير السائل، وما إلى ذلك، فهو أمر مطروح للنقاش، وما نعرفه هو أن البائعين لا يغمرون الأصول اعتبارا من الآن . حتى الآن، تمكنت BTC من جذب المشترين عند المتوسط المتحرك البسيط لمدة 50 يوم (حوالي 26.6 ألف دولار). مع اقتراب الأسبوع المقبل، راقب عن كثب نطاق 26,000-26,600 دولار بحثا عن علامات الشراء أو البيع المؤسسي.

البيتكوين على السلسلة والمشتقات

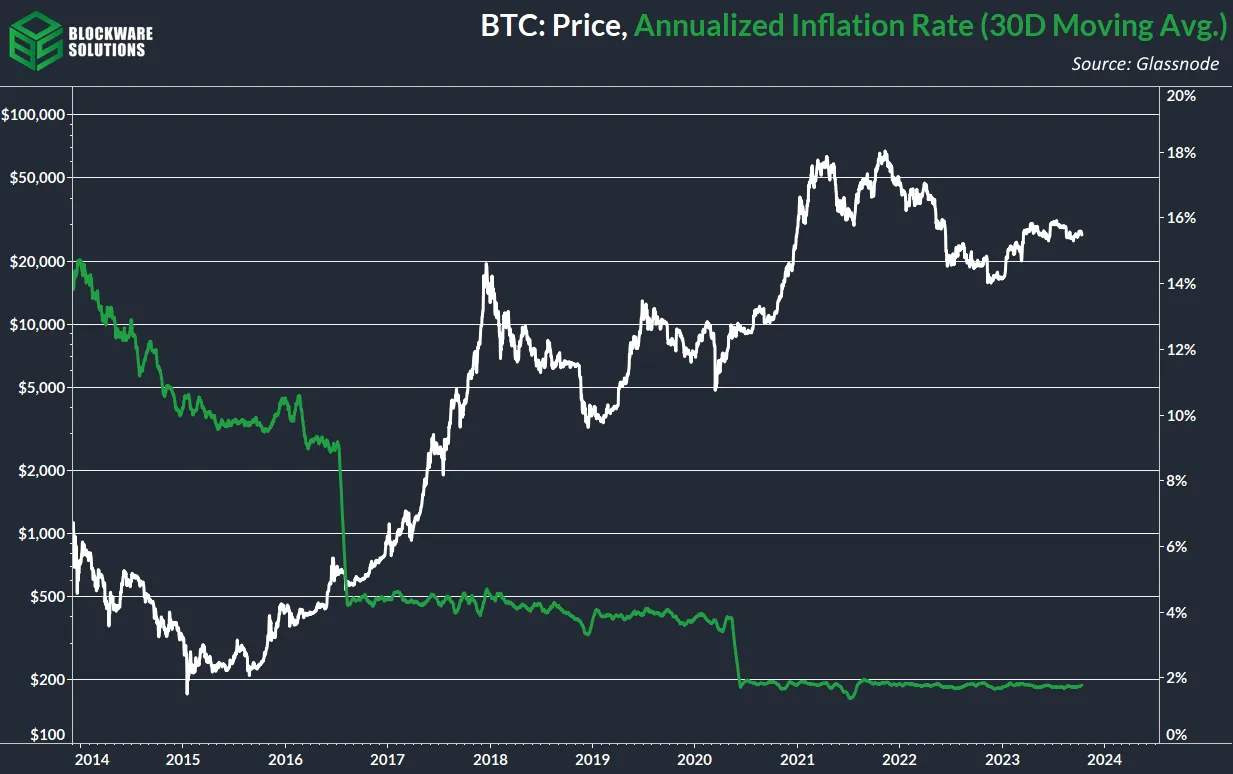

نظرا لأن هذا هو الأسبوع الذي تم فيه إصدار بيانات مؤشر أسعار المستهلك، فهذا هو الوقت المناسب لتذكير الجميع بأن معدل التضخم في البيتكوين يمكن التنبؤ به، وآلي، وسيستمر في الانخفاض نحو 0٪ على مدى 117 عام القادمة. ظل معدل التضخم السنوي ثابتا عند 1.7% تقريبا منذ مايو 2020. وسيستمر هذا حتى أبريل 2024، وعندها سيحدث النصف التالي، سينخفض معدل التضخم السنوي إلى أقل من 1%.

ويبلغ أساس التكلفة لحاملي الأسهم على المدى القصير (155 يومًا أو أقل) حوالي 27.8 ألف دولار أمريكي وهو في انخفاض. وقد تم رفض الاختبار الأول لمستوى المقاومة هذا، بعد خسارته كدعم في وقت سابق من هذا العام. ومع ذلك، فإن الرفض لم يؤدي إلى تحرك كبير للأسفل، كما أن إعادة الاختبار أصبحت وشيكة.

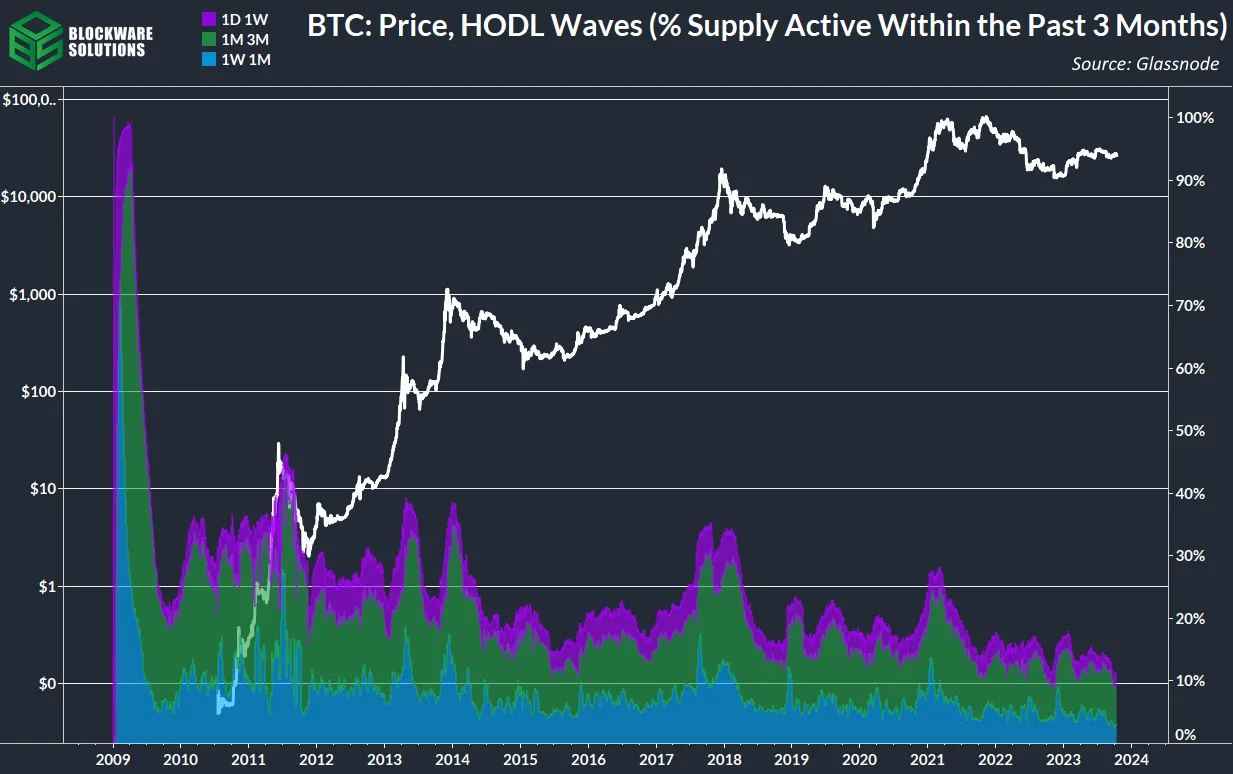

وعند الحديث عن حاملي العملات على المدى القصير، تم نقل مستوى قياسي منخفض، وهو 10.8٪ من العرض المتداول، خلال الأشهر الثلاثة الماضية. من المواضيع البارزة طوال عام 2023 هو أن المعروض من عملة البيتكوين أصبح غير سائل بشكل متزايد. في حين أن الطلب غير سائل بشكل واضح أيضا، فإن أي نوع من محفز الطلب، سواء كان كبيرا أو صغيرا، سيرسل السعر للتحرك صعودا في وقت قصير جدا.

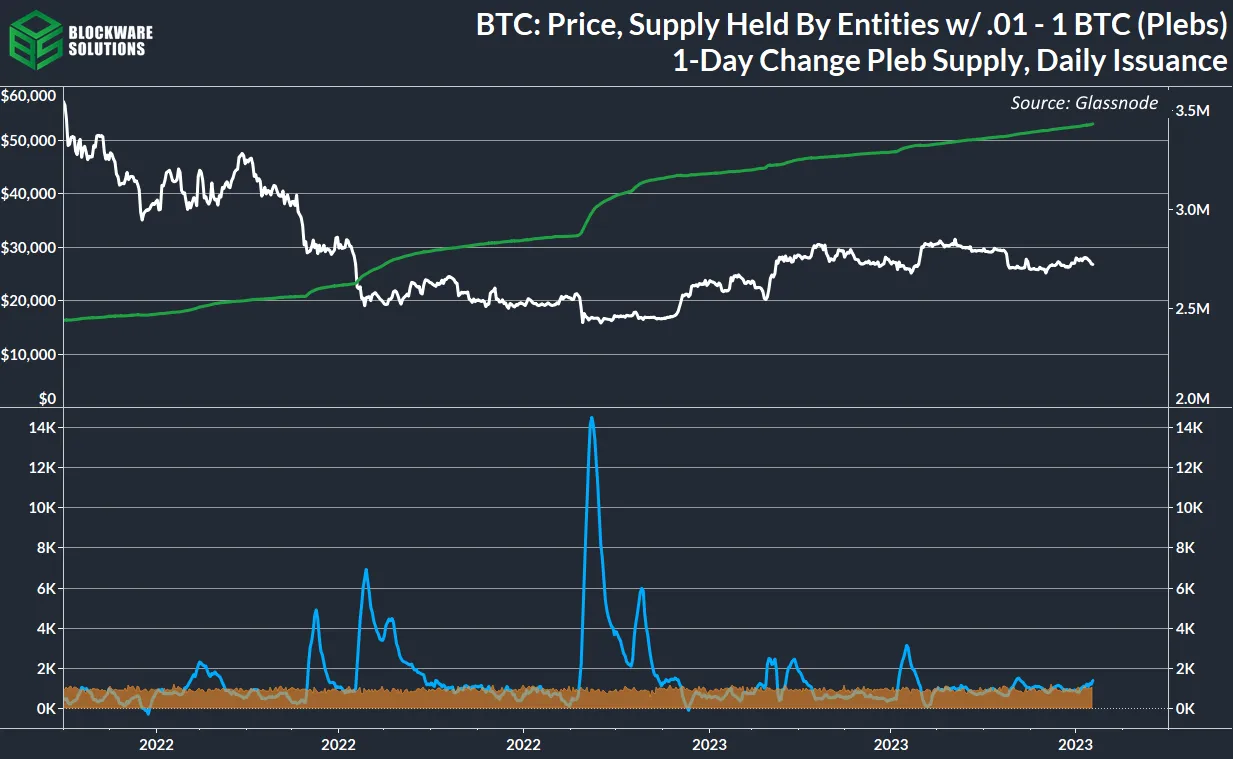

وكان المستخدمون الذين لديهم 0.01 إلى 10 BTC يتراكمون بقوة طوال فترة النصف هذه. عند قاع السوق الهابط في نوفمبر الماضي، كانوا يتراكمون بما يصل إلى 15000 بيتكوين يوميا. لقد قامت هذه المجموعة باستمرار بتكديس نفس الكمية التي يتم تعدينها كل يوم بشكل أو بآخر. من غير المرجح أن يتوقف هؤلاء المستخدمون المدانون عن التكديس في أي وقت قريب. لذلك، عندما يتم تخفيض معدل الإصدار إلى النصف في أبريل/نيسان المقبل، استعدوا لبدء الموازين في الانقلاب.

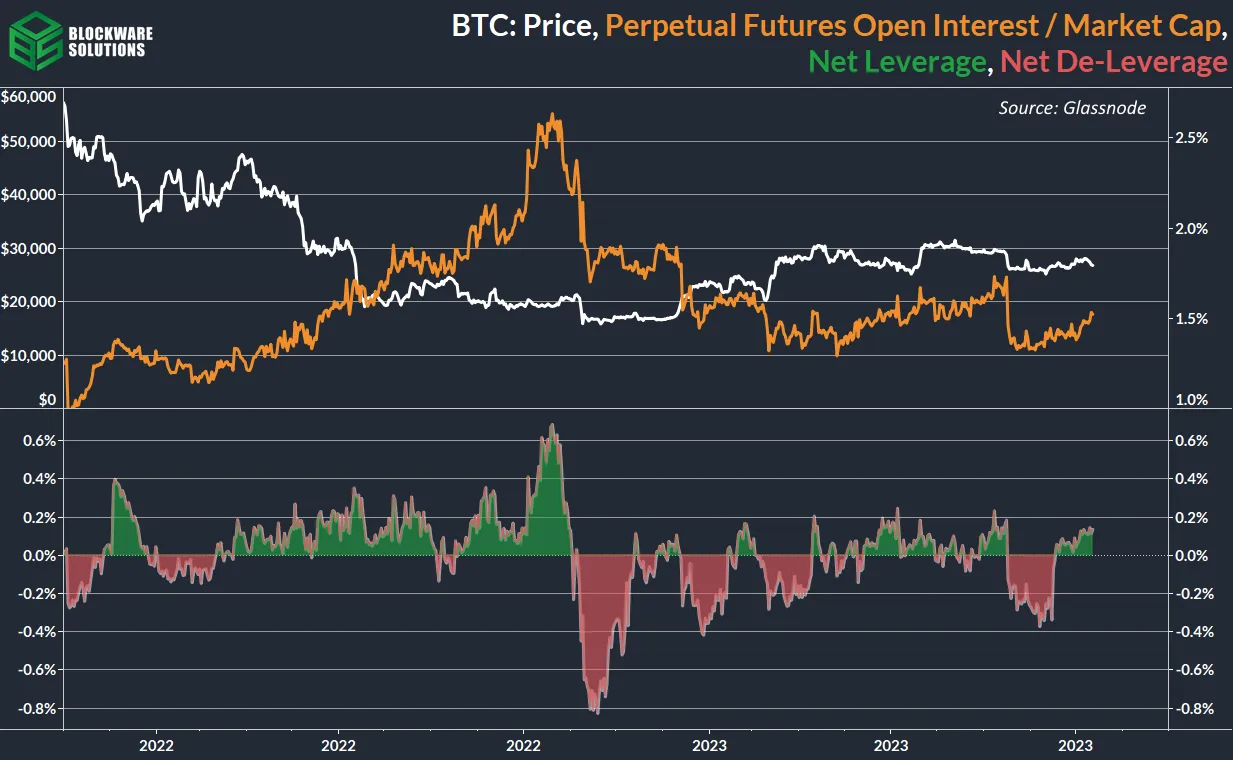

ارتفع مقياسنا الفعلي لقياس حالة الرافعة المالية داخل السوق خلال الأسبوعين الماضيين. Net-net، أصبح السوق أقل استدانة مما كان عليه قبل انخفاض السعر في أغسطس. من المحتمل أن تكون هذه الزيادة في الرافعة المالية بسبب وضع المتداولين أنفسهم تحسبا لاستئناف هيئة الأوراق المالية والبورصة (SEC) على الحكم لصالح Grayscale؛ والتي لديهم حتى منتصف الليل الليلة للقيام بذلك.

يواصل سعر ETH مقاسا بالـ BTC اتجاهه الهبوطي بعد الدمج؛ بعد أن قطعت ساقا أخرى هذا الأسبوع. يبدو أن استعادة أعلى مستوياتها في عام 2021 أمر غير مرجح إلى حد كبير في هذه المرحلة. من المحتمل أن تتم إعادة اختبار أدنى مستوى لهذه الدورة عند 0.052 تقريبا في وقت ما خلال الأشهر القليلة المقبلة.

تعدين البيتكوين

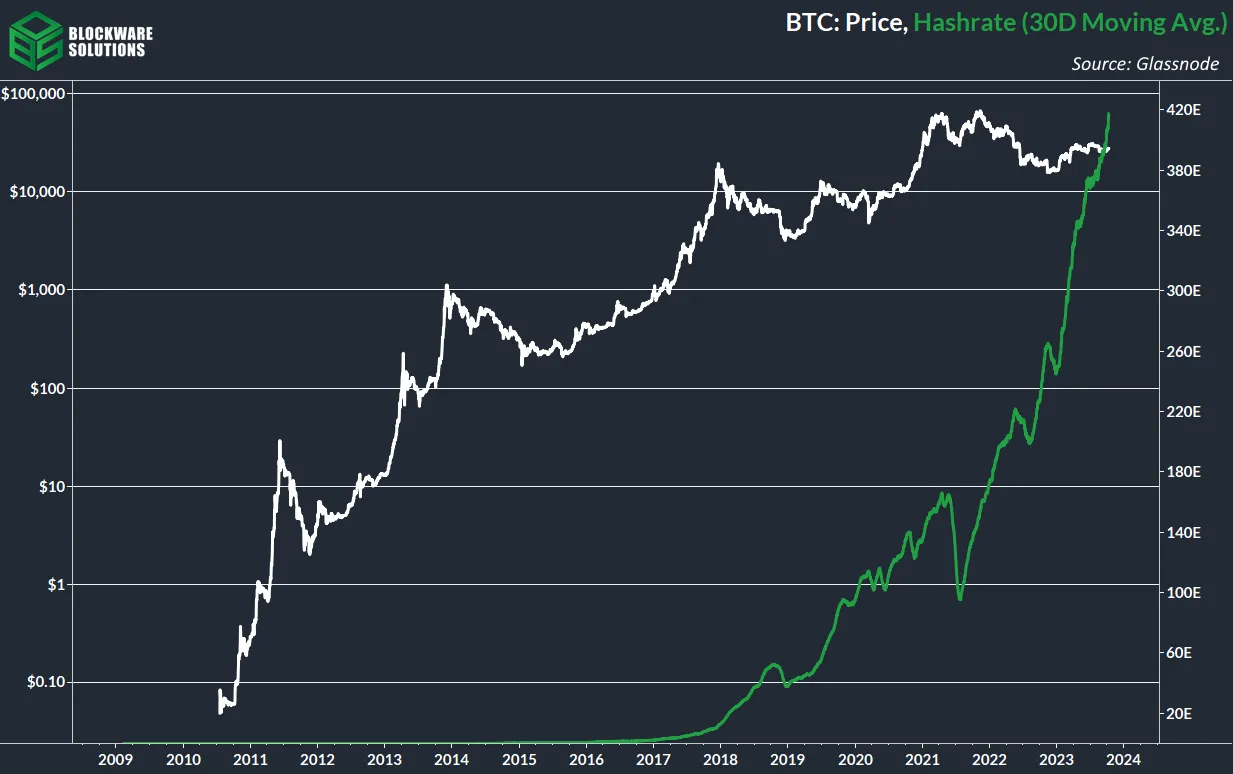

يقوم القائمون بالتعدين بتحركات قوية استعدادا للنصف في عام 2024، وقد تجاوز المتوسط المتحرك لمعدل التجزئة لمدة 30 يوم 417 إكساهاش / ثانية. في حين أن هذا سيؤدي بالتأكيد إلى زيادة الضغط على هوامش التعدين، فمن المهم أن نفهم أن البنية التحتية هي عنق الزجاجة في هذه اللحظة من الزمن. وحتى عندما تصل أجهزة S21 وM60 إلى السوق في أوائل العام المقبل، فمن المحتمل أن يتم فصل العديد من أجهزة S19 (وما يعادلها) من أجل إفساح المجال لآلات الجيل الجديد. وبالتالي، فإن معدل التجزئة لن يبدأ على الفور في التحول إلى قطع مكافئ. تمت مناقشة هذه الفكرة بعمق في البودكاست الخاص بنا مع آدم سوليفان، الرئيس التنفيذي لشركة $CORZQ.

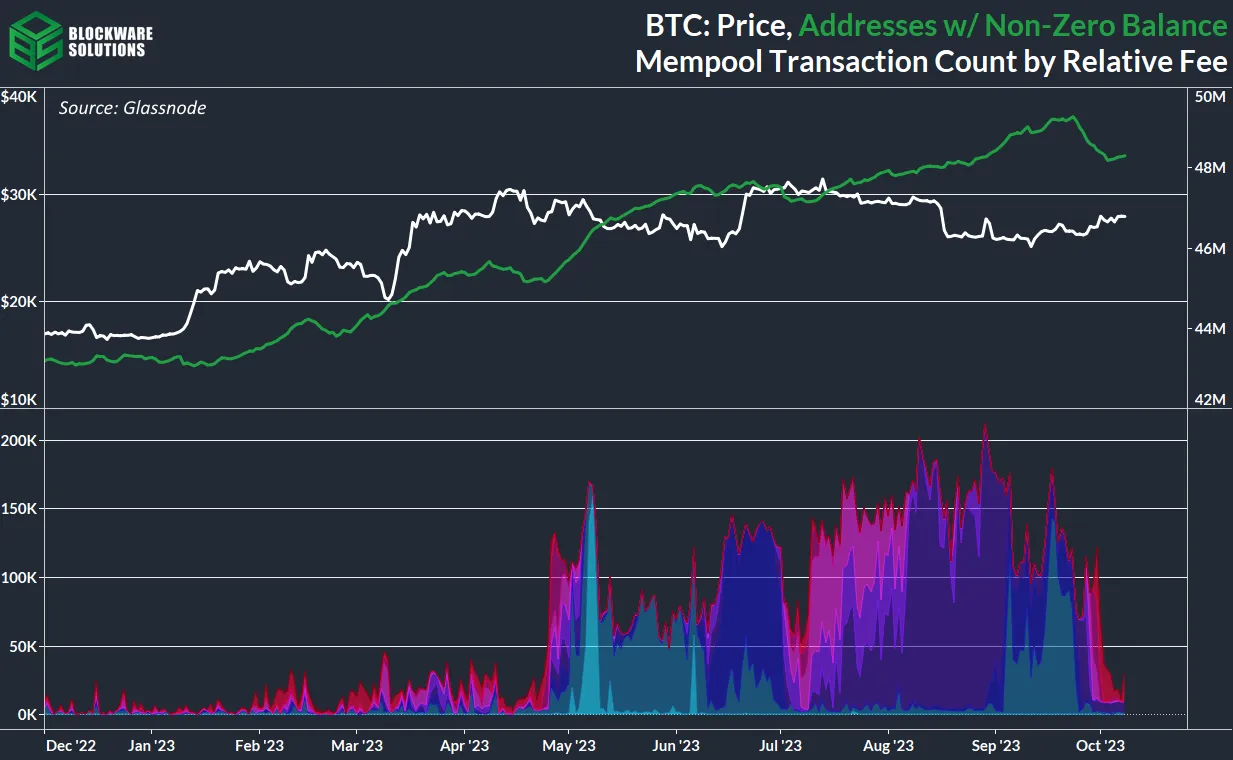

في أعقاب الرسوم المنخفضة، بدأ المستخدمون في دمج UTXO. عندما تم مسح مجمع الذاكرة وبدء المعاملات ذات الرسوم المنخفضة في إدخال الكتل (الأحمر/الأرجواني على هذا المخطط)، انخفض عدد العناوين ذات الرصيد غير الصفري وفقا لذلك. وهذا أمر منطقي حيث يقوم المستخدمون بتجميع الأموال عبر عناوين متعددة في UTXO واحد في عنوان جديد.

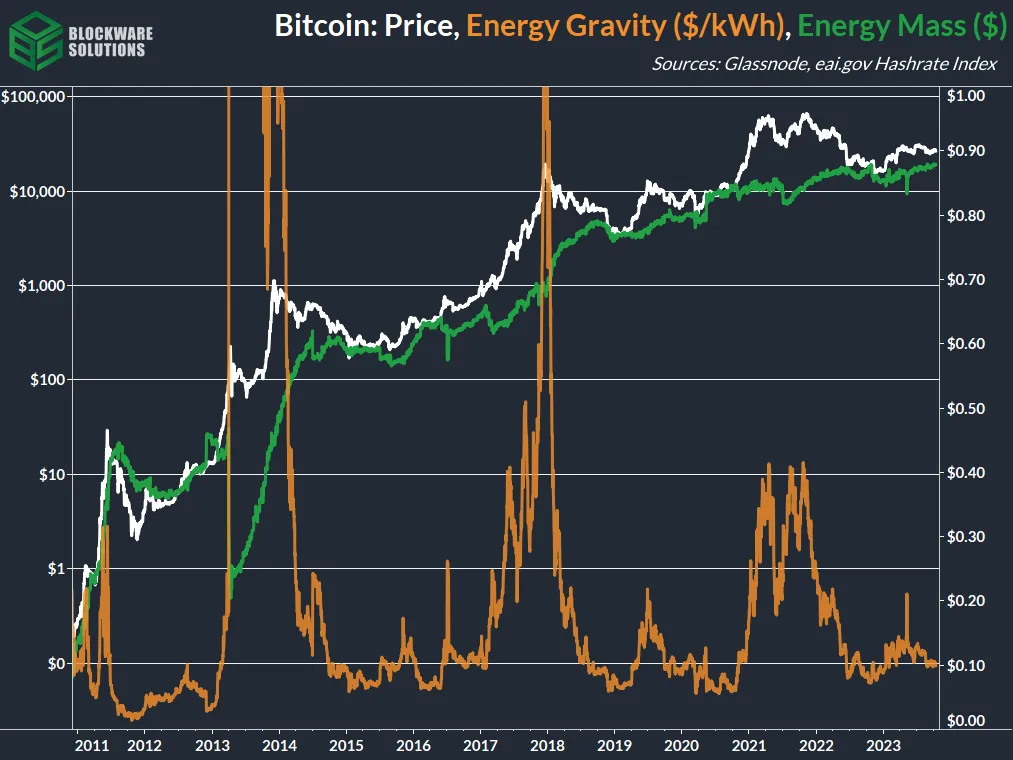

جاذبية الطاقة

بمعدل استضافة نموذجي اليوم، يتطلب الجيل الجديد من Bitcoin ASICs ما قيمته 19,406 دولار تقريبا من الطاقة لإنتاج 1 BTC.