إليك ما جرى في سوق البيتكوين خلال أسبوع (81)

بعد بضعة أسابيع متتالية من الجنون عبر الأسواق، شهدنا هذا الأسبوع تباطؤا (طفيفا)، حيث تم عرض بيانات التضخم في نفقات الاستهلاك الشخصي لشهر فبراير. بالنسبة لأولئك الذين قد لا يعرفون، فإن نفقات الاستهلاك الشخصي هي مقياس التضخم المفضل لدى بنك الاحتياطي الفيدرالي.

وللتذكير، يعد PCE مقياسا مختلفا قليلا لارتفاع الأسعار عن CPI. ويقيس مؤشر أسعار المستهلك أسعار السوق للسلع المختلفة، وبمقارنة أسعارها اليوم بالعام الماضي (أو الشهر الماضي)، فإنه يقيس التضخم.

من ناحية أخرى، ينظر PCE إلى الأسعار التي يدفعها المستهلكون بالفعل مقابل تلك السلع. على الرغم من أن هذا الاختلاف ضئيل، إلا أن نفقات الاستهلاك الشخصي تأخذ في الاعتبار أيضا نفقات العملاء في المناطق الريفية، والمشتريات التي تتم بواسطة أطراف ثالثة نيابة عن شخص آخر.

كانت التوقعات لشهر فبراير أن تأتي نفقات الاستهلاك الشخصي الرئيسية بنسبة 5.3٪ على أساس سنوي و 0.2٪ على أساس شهري. كان من المتوقع أن تأتي نفقات الاستهلاك الشخصي الأساسية (العنوان ناقص الغذاء والطاقة) بنسبة 4.7٪ على أساس سنوي و 0.4٪ على أساس شهري.

وبدلا من ذلك، جاء مؤشر نفقات الاستهلاك الشخصي الرئيسي بنسبة 0.3٪ شهريا و 5.0٪ سنويا. كانت نفقات الاستهلاك الشخصي الأساسية 4.6٪ على أساس سنوي و 0.3٪ شهريا.

من الواضح أن هذه مجموعة مختلطة من النتائج. لم يتم بعد رؤية تأثير هذه البيانات على الأسواق، لكن حقيقة أن التضخم ظل أعلى من 5٪ بعد عام من ارتفاع أسعار الفائدة و QT يقول الكثير عن حالة الاقتصاد.

ومع ذلك، تظهر الأرقام الشهرية تباطؤا في الأسعار من مقاييس التضخم الأساسية. من الواضح أن هذا إيجابي، ومن المحتمل أن يكون أكبر فائدة يستمدها بنك الاحتياطي الفيدرالي من هذه البيانات.

اعتبارا من إغلاق يوم الخميس، شهدنا أسبوعا قويا للأسهم، حيث اخترق مؤشر ناسداك أعلى مستوياته الجديدة في مارس أمس.

كان الشراء خلال الأيام القليلة الماضية قويا إلى حد ما، حيث يمكنك ملاحظة زيادة في الحجم خلال الجلستين الأخيرتين بعد العثور على الدعم في المتوسط المتحرك لـ 21 يوما.

علاوة على ذلك، فإن المؤشر الموجود في الأسفل هو McClellan Oscillator، والذي يشير حاليا إلى ارتفاع في اتساع السوق. يقارن McClellan Oscillator بين متوسطين متحركين لخط الانحدار المتقدم للإشارة إلى أن كمية الأسهم المتزايدة في السعر تتزايد بشكل أسرع على المدى القصير مقابل المتوسط على المدى الطويل.

الشموع الخضراء من المؤشر مصحوبة بارتفاع في العرض أمر جيد، حيث يكتسب الارتفاع المزيد من الدعم.

ومع ذلك، فإن مؤشر ناسداك لديه مستوى مقاومة هام معلق في أعلى مستوى منذ بداية العام وحتى 12،024 دولار.

علاوة على ذلك، شهدنا ارتفاعا طفيفا في عوائد سندات الخزانة هذا الأسبوع.

من المؤكد أن الارتفاع في العائد (أو انخفاض الأسعار) من سندات الخزانة كان مثيرا للاهتمام لمشاهدة هذا الأسبوع. حالتنا الأساسية هي أنه من المحتمل أن تكون العائدات قد تجاوزت القمة، حيث يبدو أن السوق واثق تماما من أن الاحتياطي الفيدرالي قد انتهى من رفع أسعار الفائدة.

ومما يجعل ارتفاع العائد مثيرا للاهتمام هو أن سوق الأسهم لا يبدو أنها تهتم. وبالشرح:

يستخدم معظم المستثمرين المؤسسيين (الذين يشكلون غالبية حجم التداول) حسابات التقييم لتحديد ما إذا كان الاستثمار “يستحق العناء” أم لا.

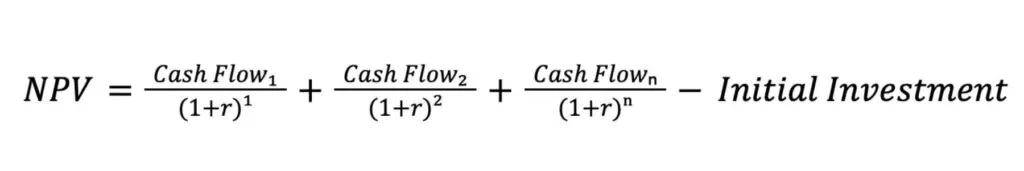

وأكثرها شيوعا هي معادلة صافي القيمة الحالية (NPV). تقوم NPV بخصم التدفقات النقدية المتوقعة التي سيتم استلامها عن طريق شراء الأسهم والاحتفاظ بها باستخدام “معدل الخصم”.

عوائد الخزينة هي بشكل عام ما يتم استخدامه كمعدل الخصم. لذلك من خلال إدخال العائد الحالي للخزانة قصيرة الأجل ، والتدفقات النقدية المتوقعة من المخزون ، تخبرك معادلة صافي القيمة الحالية بقيمة هذا الاستثمار اليوم.

المعادلة أعلاه هي معادلة NPV. في حين أن التفاصيل ليست بالغة الأهمية لمستثمر التجزئة، لاحظ أن “r” ، أو معدل الخصم، يقع في مقام المعادلة.

لذلك، عندما ترتفع العوائد (عامل الخصم)، تنخفض NPV للاستثمار. عندما ينخفض NPV لأحد الاستثمارات، فهذا يعني أنه من المتوقع أن يكون أقل ربحية وعادة ما يؤدي إلى انخفاض في الطلب وزيادة في العرض للسهم.

هذا هو السبب الرئيسي الذي يجعل أسعار الأسهم وعائدات الخزانة تميل إلى أن تكون لها علاقة عكسية. هذا الأسبوع، مع ارتفاع كل من العائدات والأسهم، يقول السوق 1 من شيئين.

لا يزال يتعين على سوق الأسهم اللحاق بسوق السندات، مما يعني أنه من المتوقع أن تنخفض أسعار الأسهم على المدى القصير، ويعتقد سوق الأسهم أن سوق السندات سوف يرتفع مرة أخرى، ولا يشعر بالقلق من ارتفاع قصير الأجل في العائدات

مع اقتراب الأسبوع المقبل، لاحظ أن الأسواق ستغلق يوم الجمعة 7 أبريل احتفالا بيوم الجمعة العظيمة.

الأسهم المعرضة للبيتكوين

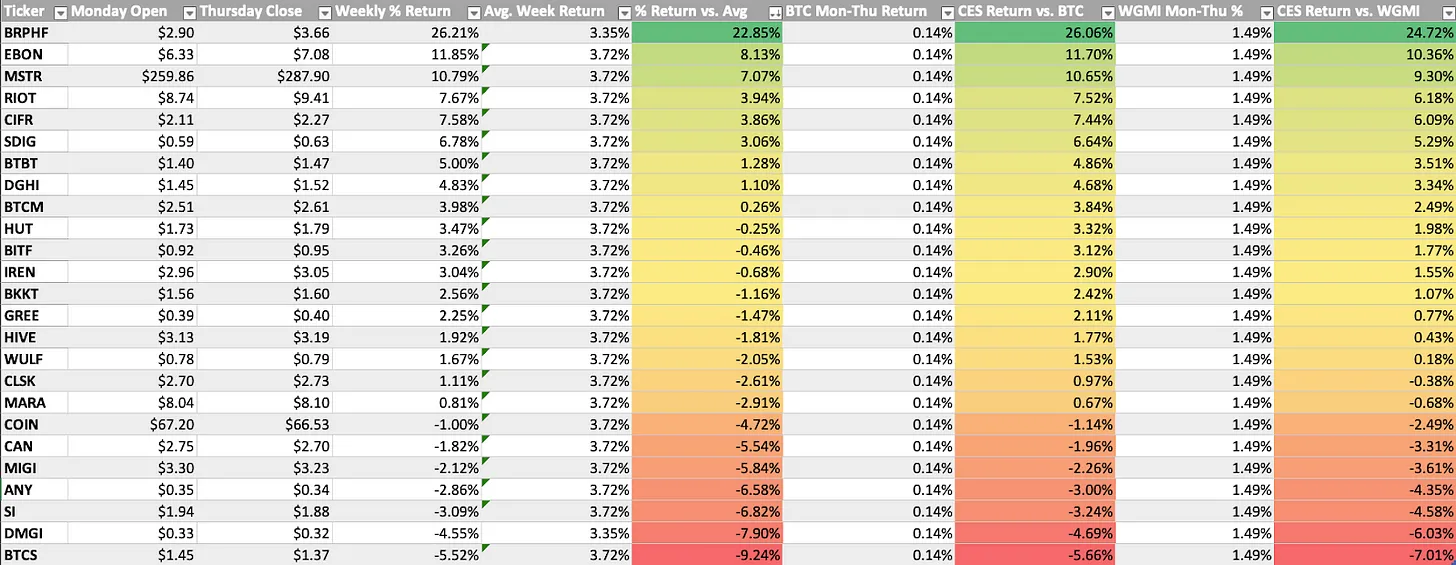

بشكل عام، لقد كان أسبوعا قويا لأسهم البيتكوين بعد الارتفاع الطفيف في سعر BTC. يبدو أن السوق ليست قلقة للغاية بشأن أي عدوى تحيط بتحقيق CFTC في بينانس.

في الوقت الحالي، تعتبر Riot Platforms (RIOT) هي الشركة الرائدة بوضوح في هذه المجموعة الصناعية، من وجهة نظر حركة السعر. خلف RIOT، رأينا أيضا علامات القوة من MSTR و BRPHF و MARA و CIFR مؤخرا.

أعلاه، كما هو الحال دائما، هو الجدول الذي يقارن أداء يومي الاثنين والخميس للعديد من الأسهم المعرضة لعملة البيتكوين.

التحليل الفني للبيتكوين

هذا الأسبوع، لم يتغير هيكل سعر البيتكوين إلى حد كبير عما ناقشناه الأسبوع الماضي.

لا تزال BTC مقيدة بالنطاق، وتتأرجح بين المتوسط المتحرك الأسي لـ 10 أيام و ~ 28800 دولار (قيعان صيف 2021).

كما ذكرنا يوم الجمعة الماضي، ~ 25300 دولار هو المستوى الذي يجب في النهاية الاحتفاظ به حتى يظل المضاربين على الارتفاع مسيطرين، ومع ذلك، 26500 دولار هو المستوى الذي أراه على المدى القصير.

بدلا من ذلك، سيكون الاختراق فوق 28800 دولار صعوديا بشكل استثنائي.

البيتكوين على السلسلة والمشتقات

السعر المدرك لحامل المدى القصير كان له تقاطع صعودي مع سعر محقق لحامل المدى الطويل. تاريخيا، هذا التقاطع هو 3 من أجل 3 في تحديد نهاية الأسواق الهابطة بنجاح.

لاحظ كيف أن LTH RP له مسار هبوطي على الرغم من أن السعر أعلى من LTH RP. نظرا لأن السعر> LTH RP، لا يمكن لأصحاب المدى الطويل في المجموع خفض تكلفتهم من خلال شراء بقعة في الوقت الحالي. لذلك، يجب أن يكون هذا المسار التنازلي ناتجا عن تقدم الحائزين على المدى القصير في مجموعة الحائزين على المدى الطويل.

يعتبر حاملو المدى القصير الذين يتقدمون في السن إلى حاملي العقود طويلة الأجل صعوديا حيث تزداد احتمالية استمرارهم في HODL عملاتهم بشكل ملحوظ بمجرد عبورهم لهذا الحد.

باعت الحكومة الأمريكية وستواصل بيع البيتكوين التي تمت مصادرتها فيما يتعلق بطريق الحرير.

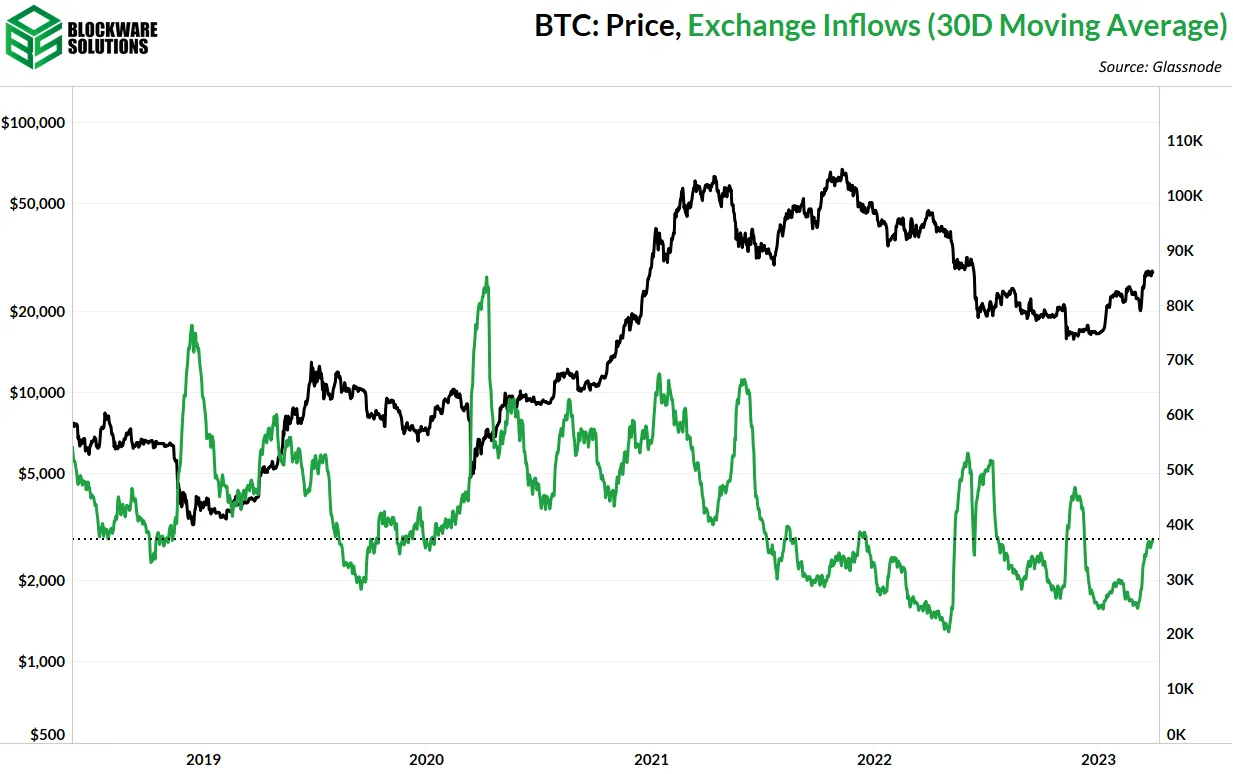

مع وجود خطط لبيع 41،500 BTC على مدار الدورة المتبقية من عام 2023، فإن هذا يعادل ~ 150 BTC يوميا (41،500/276). كانت تدفقات التبادل خلال الشهر الماضي تعادل 37000 بيتكوين تقريبا في اليوم. من المعقول أن نفترض أن تدفقات الصرف الداخلة هي ضغط بيع لأنه لا يوجد سبب وجيه لإرسال BTC إلى المنصة إلا إذا كنت تنوي بيعها.

لذلك، يمثل 150 BTC مجرد 0.4٪ من ضغط البيع اليومي الإضافي. هذا ضئيل للغاية ويجب أن تستوعبه DCA من عملة البيتكوين طويلة الأجل مع القليل من المشاكل أو عدم وجودها. في الواقع، تم إغراق 9800 من BTC هذا في السوق بالفعل هذا العام، ومع ذلك، ارتفعت BTC بنسبة تصل إلى 72٪ منذ بداية العام.

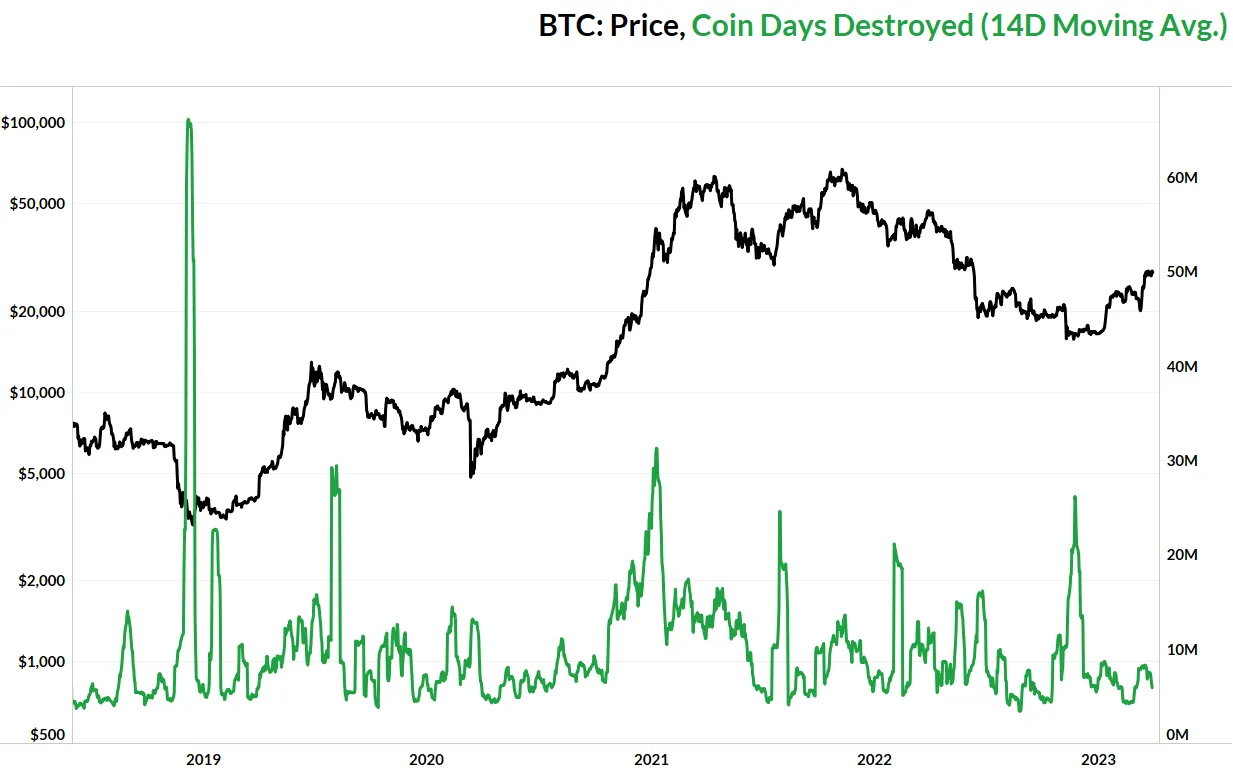

أيام العملات الرقمية المدمرة تقيس عدد العملات الرقمية التي تم نقلها على السلسلة مضروبا في عدد الأيام منذ آخر تحرك لتلك العملات. يتيح لنا ذلك الوصول إلى نشاط السوق مع زيادة التركيز على سلوك العملات القديمة (حاملو العملات على المدى الطويل)، والتي تعتبر ذات قيمة حيث يمكن استخلاص إشارات أفضل من مشاهدة سلوك قدامى المحاربين في السوق.

تمثل الارتفاعات الكبيرة في التحريات المسبقة عن العمالقة الاستسلام (القيعان) أو جني الأرباح (القمم). بعد الاستسلام لقاع السوق الهابطة لعام 2018، بدأ أصحاب المدى الطويل في جني الأرباح ببطء حيث ارتفع السعر عن أدنى مستوياته. هذه المرة يتصرفون بشكل مختلف. على الرغم من الزيادة في الأسعار التي وصلت إلى أدنى مستوياتها في عام 2022، فإن المتعاملين مع المصروفات غير مهتمين بشكل عام بجني الأرباح الإلزامية. يستمر CDD في التحرك بشكل جانبي مما يشير إلى الحد الأدنى من الحركة من أقدم العملات الرقمية على الشبكة.

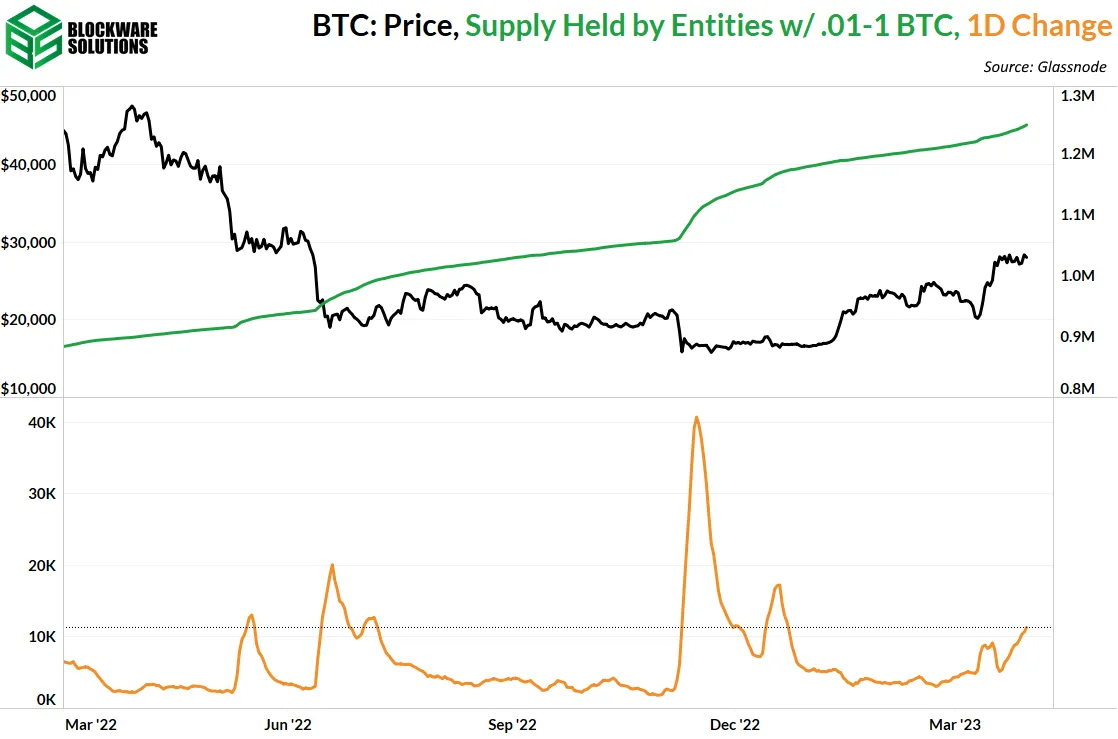

تستمر الكيانات التي لديها .01 إلى 1 BTC في التراكم بأعداد كبيرة أيضا. على الرغم من ارتفاع الأسعار بنسبة 72٪ منذ بداية العام وحتى تاريخه، فإن هذه الكيانات بحجم التجزئة تتراكم بنفس الكثافة تقريبا التي كانت تتبع الانخفاضات الهائلة التي حدثت بعد درجات مئوية وما بعد FTX.

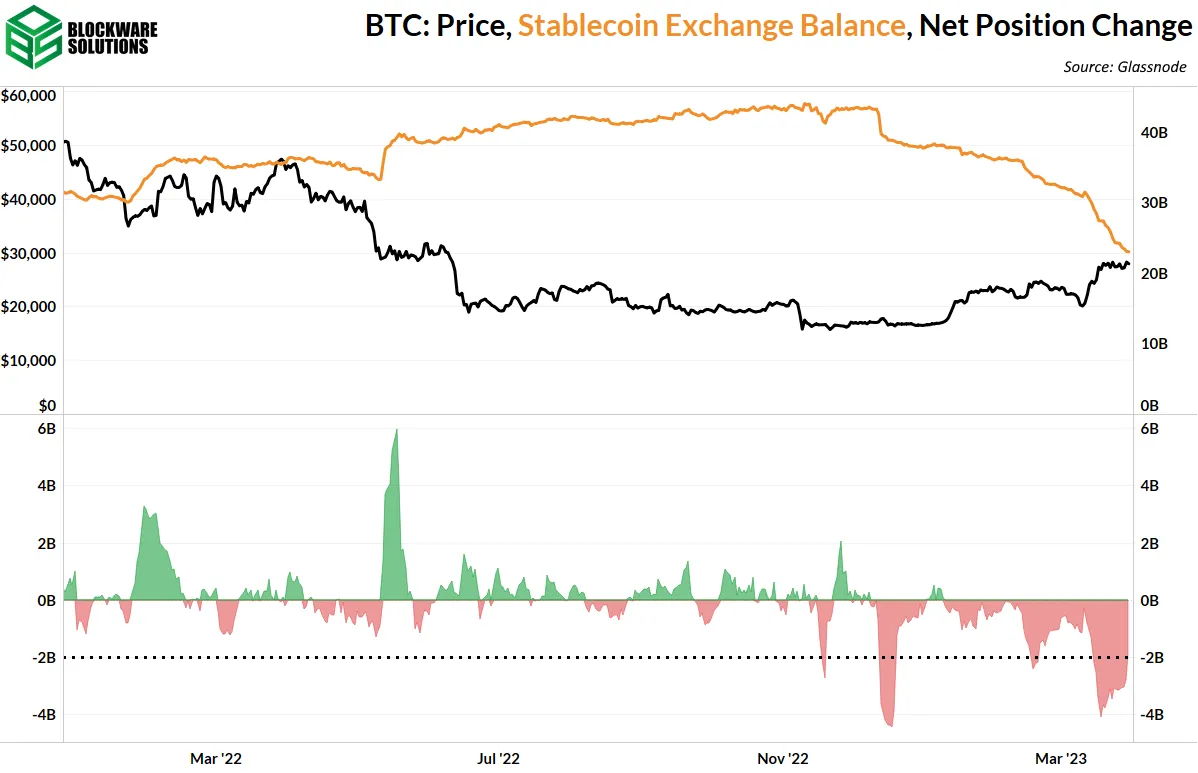

لتقريب القسم على السلسلة، دعنا نعيد النظر في مقياس رصيد تبادل العملات المستقرة الذي ناقشناه في الأسبوع الماضي.

تستمر أرصدة صرف العملات المستقرة في النضوب، وإن كان ذلك بوتيرة متدنية. ومع ذلك، لا يزال الانخفاض كبيرا حيث انخفضت أرصدة الصرف بما يقرب من 2 مليار دولار في الأيام السبعة الماضية.

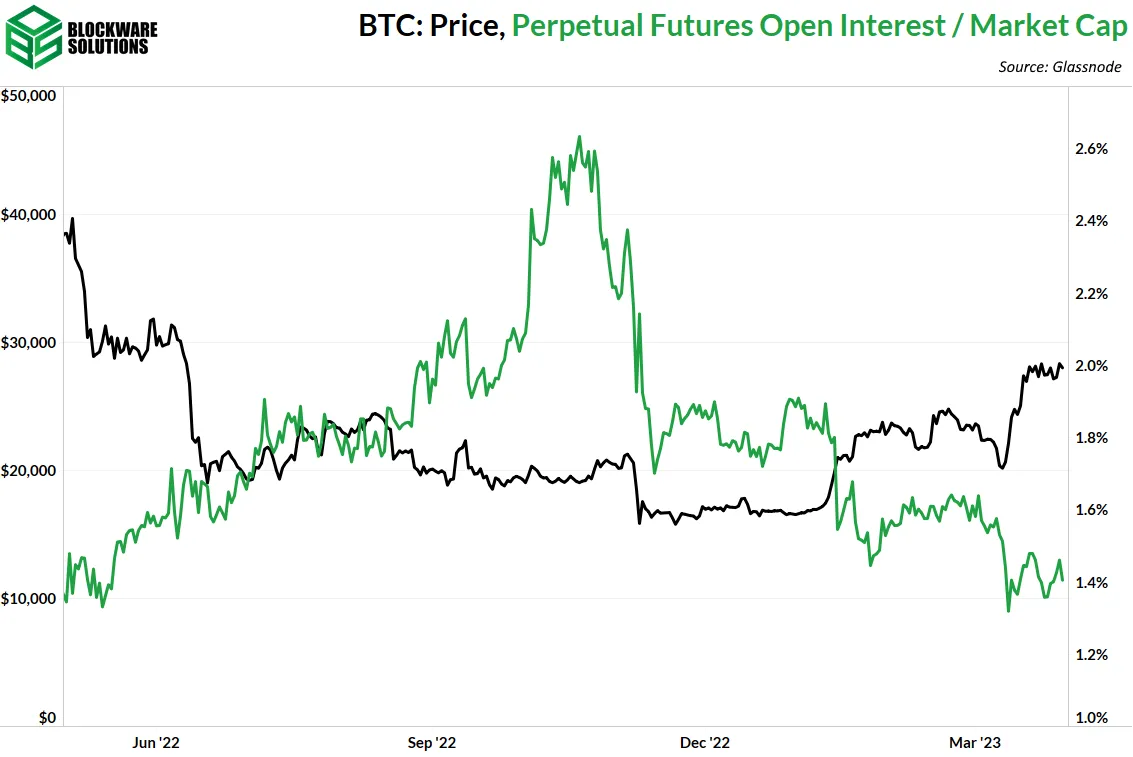

ليس هناك الكثير لمناقشته في جانب المشتقات للأشياء. ازدادت الفائدة المفتوحة للعقود الآجلة الدائمة فيما يتعلق بالقيمة السوقية بشكل طفيف هذا الأسبوع. ومع ذلك، فإنه لا يزال في فترة وجيزة من التعزيز داخل اتجاه هبوطي أكبر.

تشير الفائدة المفتوحة للعقود الآجلة المنخفضة بالنسبة إلى حجم السوق إلى أنه على الرغم من زيادة المؤشرات الصعودية على السلسلة وحركة الأسعار، فإن المتداولين يتخذون عموما نهجا للابتعاد عن المخاطرة، ويرجع ذلك على الأرجح إلى مخاوف من العدوى الناجمة عن الماكرو.

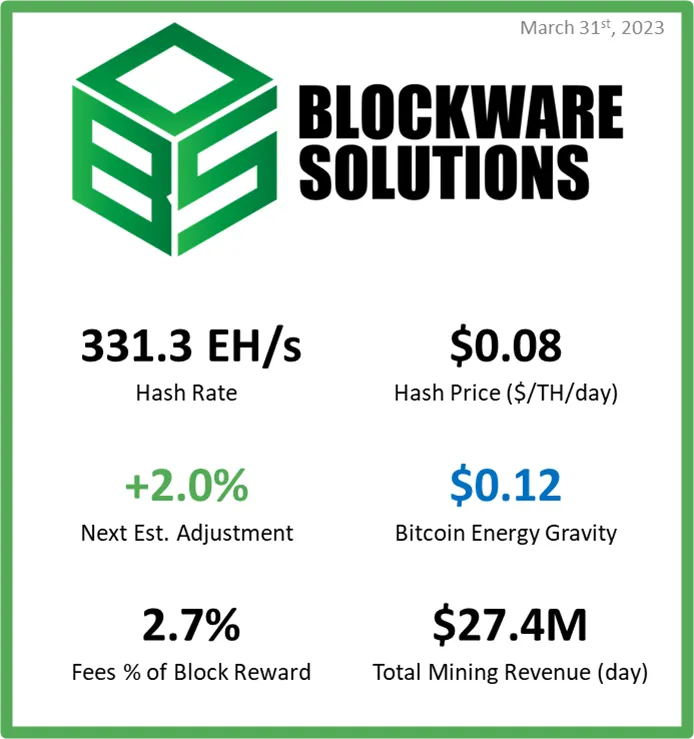

تعدين البيتكوين

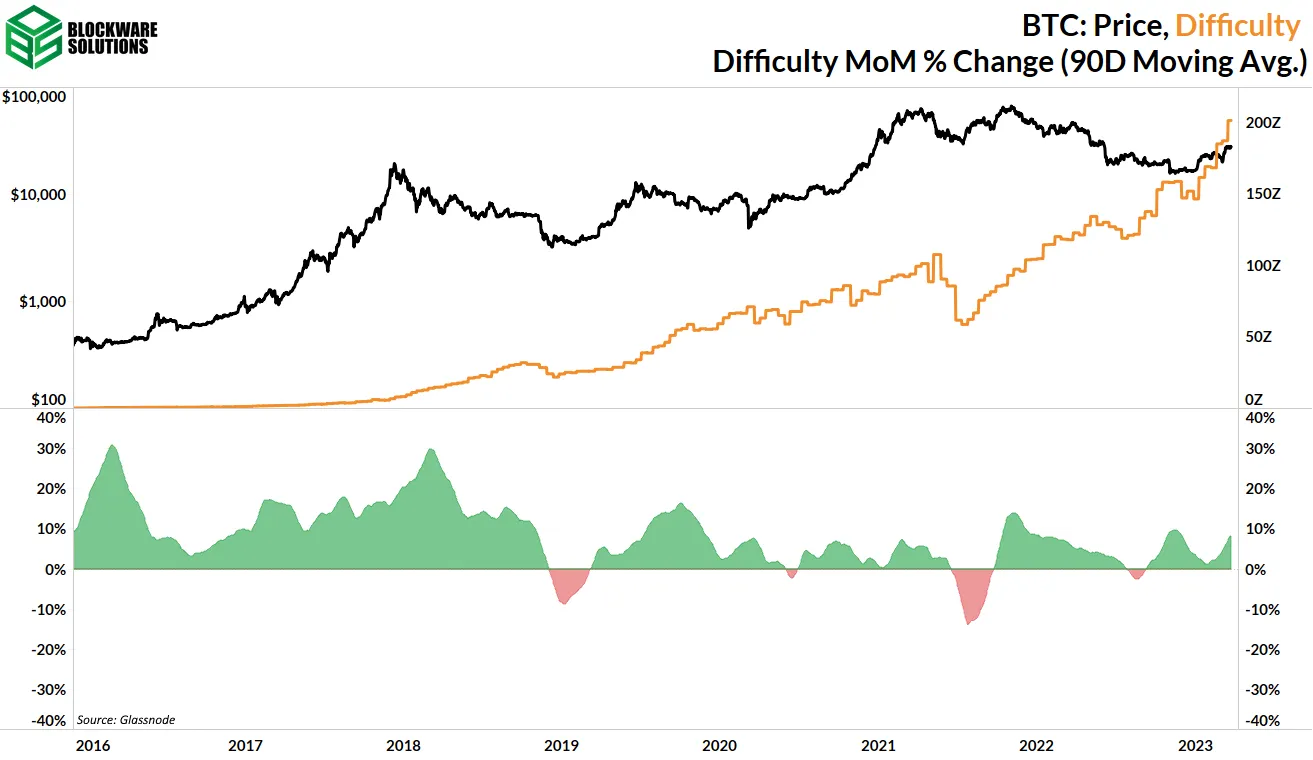

كانت الصعوبة تتحرك إلى أعلى

استمرت صعوبة التعدين في عام 2023 في الازدياد. في حين أن وتيرة نمو الصعوبة أعلى من معظمها في عام 2022، فإن معدل النمو لا يزال يتضاءل بحلول أواخر عام 2021، 2019، وخاصة في عام 2017 صعودا.

من المحتمل أن يرجع جزء كبير من الزيادة الأخيرة في معدل تجزئة الشبكة العالمية إلى عودة الأجهزة القديمة والمتوسطة إلى الإنترنت حيث ارتفع سعر BTC وتراجع أسعار الطاقة الشتوية المرتفعة ونماذج الجيل الجديد من Bitmain و MicroBT التي يتم نشرها.

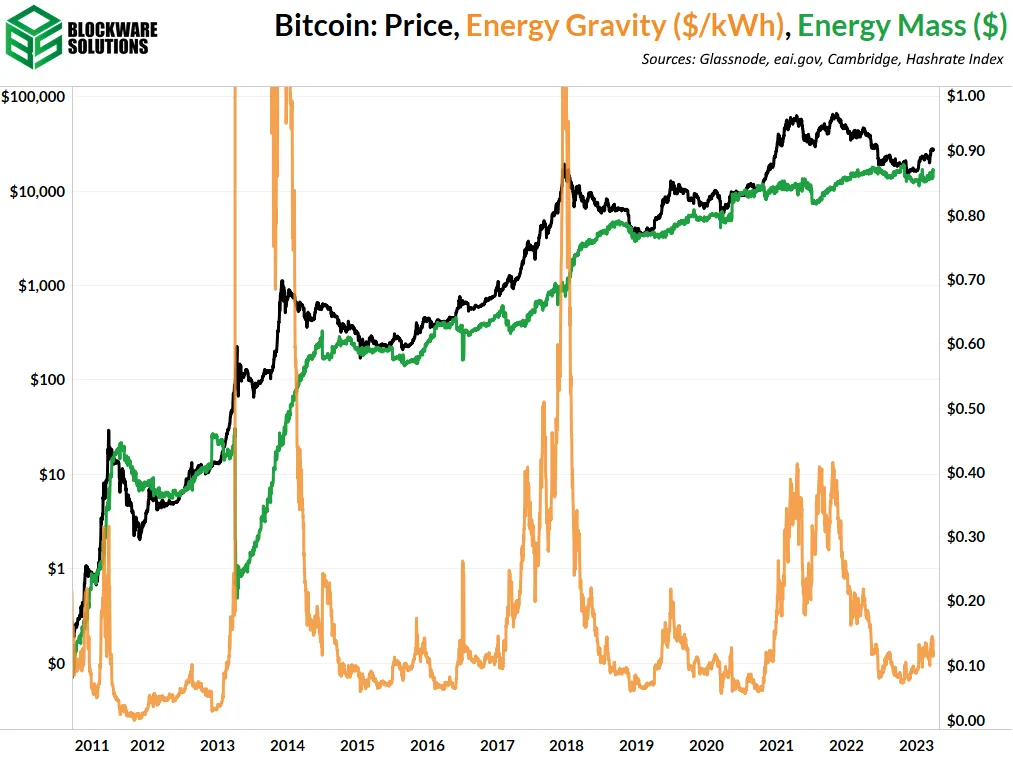

جاذبية الطاقة

يعتمد الرسم البياني التالي على العلاقة بين سعر البيتكوين وتكلفة الإنتاج. يجعل النموذج من السهل تصور عندما يكون سعر البيتكوين مرتفعا أو منخفضا.