إليك ما جرى في سوق البيتكوين خلال أسبوع (74)

بعد قرار اللجنة الفيدرالية للسوق المفتوحة الأسبوع الماضي، شهد الأسبوع حركة السعر مثيرة للاهتمام، حيث جاء أحد أكبر محركات السوق يوم الثلاثاء عندما أجرى رئيس مجلس الاحتياطي الفيدرالي جيروم باول مقابلة في النادي الاقتصادي بواشنطن.

حيث كان معظم ما سمعناه هو نفسه من خطابه بعد اجتماع اللجنة الفيدرالية للسوق المفتوحة، ومع ذلك، كانت هناك لحظات اتخذ فيها باول نبرة أكثر تشددا من الأسبوع الماضي.

أشار باول الأسبوع الماضي ويوم الثلاثاء إلى أن فترة خفض التضخم قد بدأت على الأرجح في الولايات المتحدة، ولكن هذا طريق طويل ووعرة، كما سمعنا باستمرار من الاحتياطي الفيدرالي، لا يزالون يرون الحاجة إلى مواصلة رفع أسعار الفائدة ومن المحتمل رفعها لفترة طويلة من الزمن.

كما صدر تقرير الوظائف لشهر يناير الأسبوع الماضي، والذي أظهر زيادة قدرها 517 ألف وظيفة غير زراعية في يناير، وكان هذا بالمقارنة مع 223 ألفا في ديسمبر، وتقدير الإجماع البالغ 185 ألفا.

يضع هذا معدل البطالة في الولايات المتحدة عند 3.4%، وهو أدنى مستوى له منذ مايو 1969، هناك الكثير من الحجج حول سبب عدم دقة هذا الرقم تماما.

ومع إبعاد أرقام الوظائف عن التقديرات، فإن ذلك يخلق حافزا لمجلس الاحتياطي الفيدرالي لرفع أسعار الفائدة بما يتجاوز ما كان متوقعا في البداية، تعني العمالة المرتفعة أن الأمريكيين لديهم عموما أموال أكثر في جيوبهم، وهو ما يتعارض مع الضغط الذي توفره البيئة المالية المتشددة.

ناقش باول هذه الفكرة بقوله: “على سبيل المثال، إذا استمرت البيانات في الظهور أقوى مما نتوقع وكان علينا أن نستنتج أننا بحاجة إلى رفع الأسعار أكثر مما هو مُسعّر في الأسواق، أو أكثر مما كتبناه في مجموعتنا الأخيرة من التوقعات في ديسمبر، مما سنفعله بالتأكيد، سنرفع الأسعار بالتأكيد”.

في حين أن هذا واضح إلى حد ما، وهو بالضبط ما تتوقع أن تسمعه من بنك الاحتياطي الفيدرالي، فمن المهم أن تضع في اعتبارك.

لم يصدر بنك الاحتياطي الفيدرالي إرشادات مستقبلية منذ شهور، مما يسمح لهم باتخاذ أي قرار يرغبون فيه باستخدام مجموعة كاملة من أدوات السياسة النقدية، وعلى الرغم من أنه قد يكون من الجيد رؤية البيانات تتحسن، لا يزال هناك الكثير من العمل الذي يتعين القيام به، وهناك خطر متزايد باستمرار من ارتفاع الأسعار بشكل ملحوظ عما كان متوقعا في السابق.

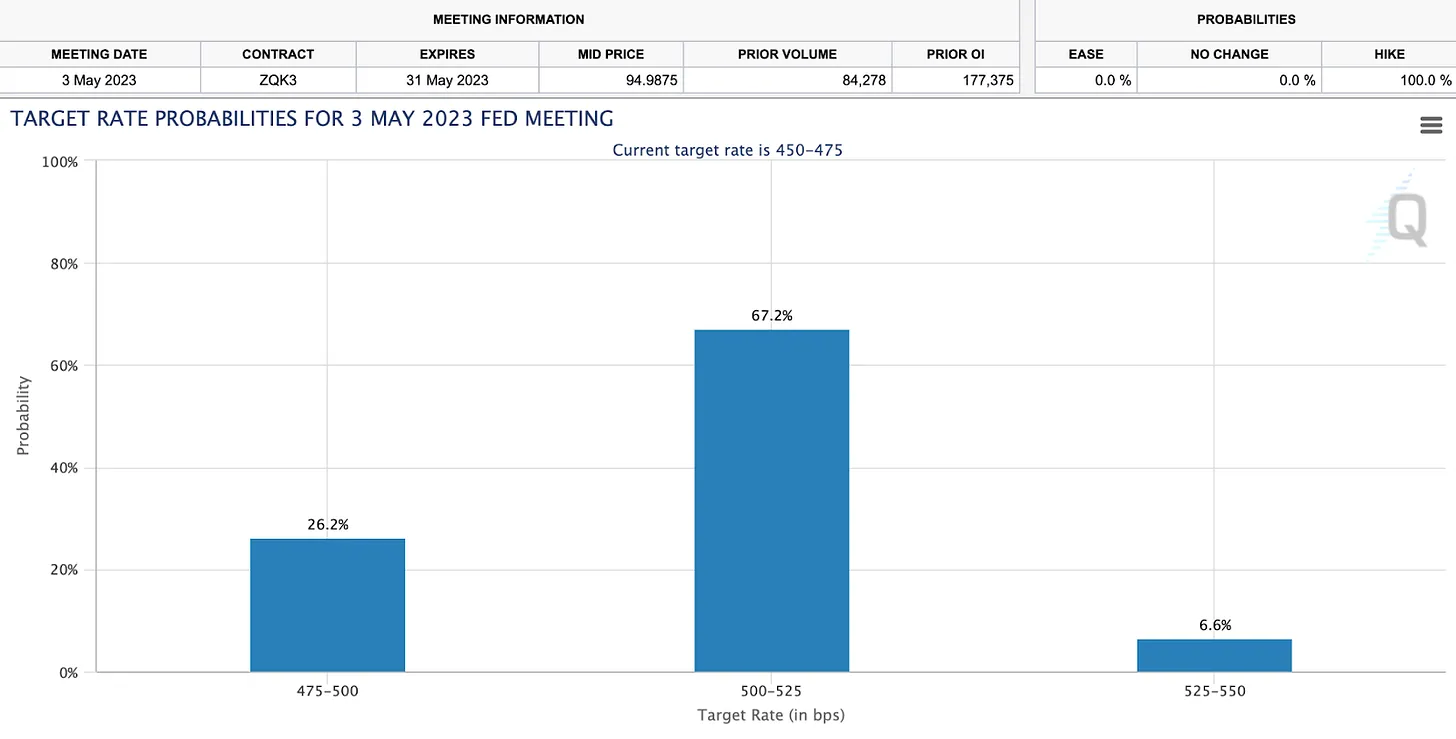

الأسبوع الماضي تمت مناقشة كيف كان السوق يسعر في ما يقرب من 60% احتمالية أن يجلب اجتماع اللجنة الفيدرالية للسوق المفتوحة لشهر مارس آخر زيادة في هذه الدورة، تاركا FFR عند 4.75-5.0%، لقد تم تعديل السوق الآن ليقول إن اجتماع مايو من المرجح أن يجلب الارتفاع النهائي، لكنه لا يزال يعطي احتمالية قوية لرفع آخر بمقدار 25 نقطة أساس في يونيو.

تذكر أن تقديرات السوق هي مجرد تقديرات، وغالبا ما يكونون مخطئين ويتكيفون كل يوم تقريبا مع التغييرات في مواقف بنك الاحتياطي الفيدرالي والبيانات الاقتصادية.

لمزيد من التطرق إلى هذا الأمر، من المهم أيضا ملاحظة أنه من الناحية التاريخية، بدت العديد من فترات الركود وكأنها هبوط ناعم في البداية (كان عام 2008 هو أحدث مثال)، عندما تصبح صحة الاقتصاد مصدر قلق كبير، فإننا نميل جميعا إلى الانحياز إلى الجانب، هل نحن في حالة ركود؟ هل نتجه نحو ركود؟ ما مدى عمق هذا الركود؟

في المراحل الأولى من الركود، أو ربما قبله مباشرة، نرى أن الانخفاضات الطفيفة في أسعار المساكن والتوظيف وما إلى ذلك غالبا ما يُنظر إليها على أنها “انظر هنا، الأمر ليس بهذا السوء!”.

ما ينسى المحللون غالبا أن يأخذوه في الاعتبار هو مدى السرعة التي يمكن أن تتحرك بها نقاط البيانات، وعلى سبيل المثال، الزيادة في البطالة ليست خطية، بدلا من ذلك، تميل البطالة إلى أن يكون لها تأثير دومينو متتالي يؤدي إلى زيادات أسية على مدار عدة أشهر.

ليس بالضرورة أن هذا سيحدث، من المهم فقط أن تضع في اعتبارك أن الأسواق والبيانات يمكن أن تتحرك بسرعة كبيرة.

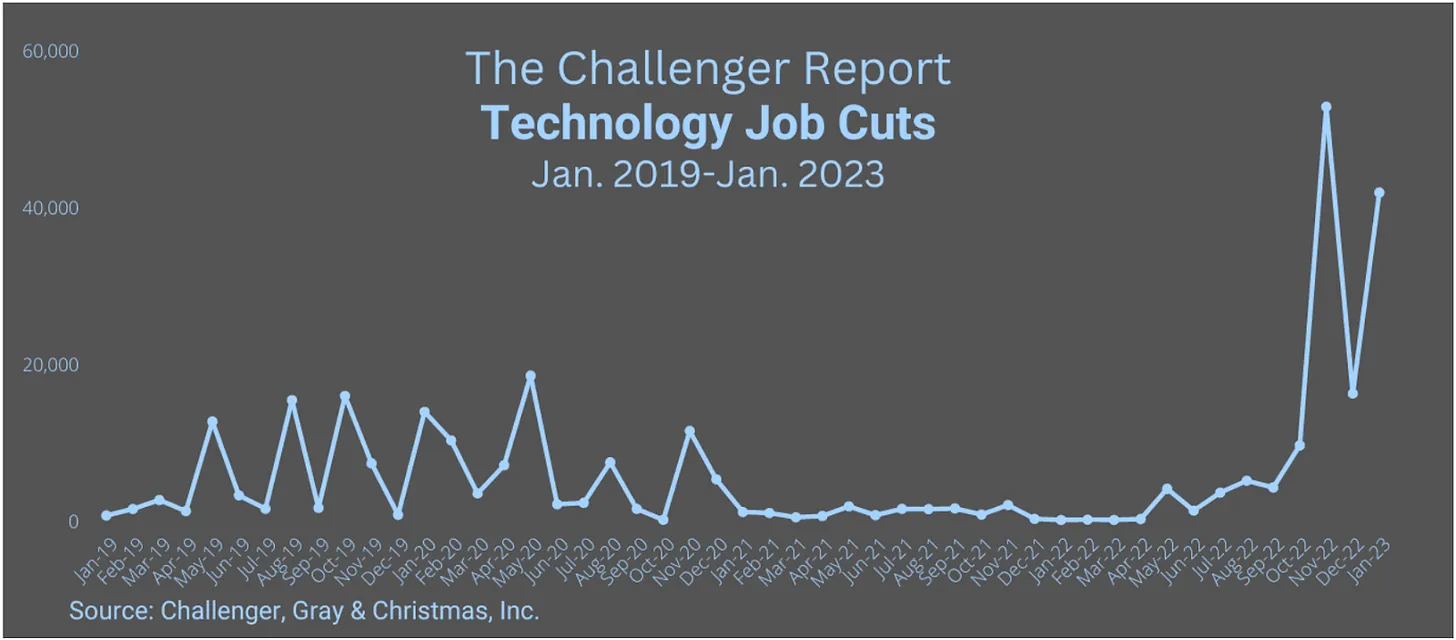

فيما يتعلق بموضوع الوظائف، من المثير للاهتمام ملاحظة أننا نشهد زيادة كبيرة في عمليات تسريح العمال من قطاع التكنولوجيا. يتم تجميع معدل البطالة بناء على عدد لا يحصى من الصناعات التي توظف العمال الأمريكيين، ولكن عندما ننظر إلى صناعة التكنولوجيا فقط، يمكننا أن نرى تسريح العمال من نوع الركود في الارتفاع.

يُظهر لنا تقرير تشالنجر، الذي جمعه تشالنجر، جراي وكريسماس، العدد الإجمالي لتخفيضات الوظائف المُعلن عنها في الولايات المتحدة، بالنظر على وجه التحديد إلى قطاع التكنولوجيا (كما هو موضح أعلاه)، نرى أنه تم الإعلان عن ما يقرب من 42000 تخفيض في يناير.

كان هذا أعلى بنسبة 58000% تقريبا من يناير 2022، وكان ثاني أكبر عدد من عمليات التسريح في شهر واحد منذ أن بدأت تشالنجر هذا التقرير في عام 1993 (كان الأول من نوفمبر 2022 ~ 53000).

جاء تجار التجزئة في المركز الثاني مع استغناء 13000 وظيفة في يناير، بزيادة 3225% عن يناير 2022. وجاء القطاع المالي بعد ذلك عند 10603 تخفيضات.

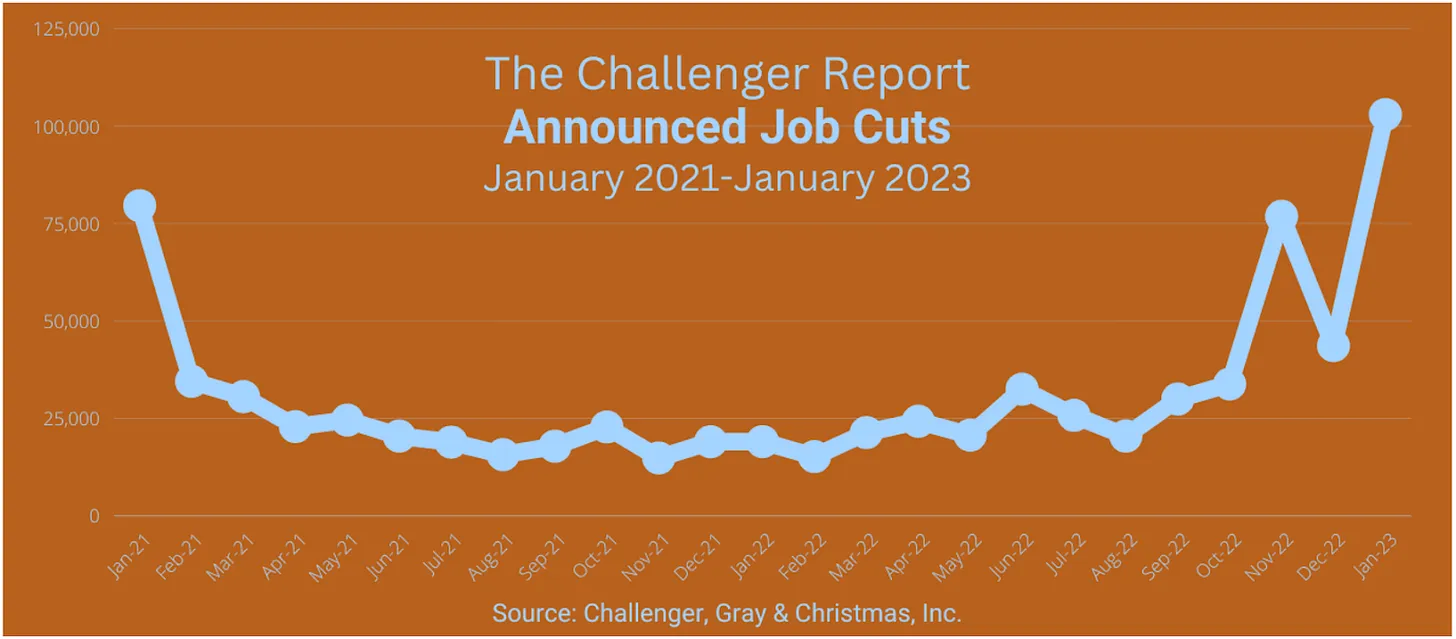

بشكل عام، نرى أن عمليات التسريح المعلنة ارتفعت بشكل حاد، حيث وصل الإجمالي في جميع أنحاء الاقتصاد إلى 241749 لشهر يناير، تم الإعلان عن تسريح العمال بنسبة 57% تقريبا في شهر يناير مقارنة بالربع الرابع من عام 2022 بأكمله، ومن بين عمليات التسريح هذه، ذكر ما يقرب من 84% أن الظروف الاقتصادية هي سبب ذلك.

علاوة على ذلك، تم الإعلان عن 32764 عملية توظيف مخططة في يناير، كان هذا انخفاضا بنسبة 58% عن يناير 2022. لذلك في حين لا يبدو أن البطالة مشكلة كبيرة فإننا نشهد ضعف العديد من الصناعات.

السؤال الآن هو، كيف نشهد زيادة تسريح العمال بشكل كبير بينما نشهد أيضا انخفاضا في معدلات البطالة ومطالبات البطالة الأولية؟

من المحتمل أن يكون هناك العديد من الأسباب لذلك، هناك 3 أسباب أكثر وضوحا، أولا، يبدو سوق العمل ككل قويا إلى حد ما، مما يعني أن الأفراد المسرحين حديثا لا يرون على الأرجح الحاجة إلى التقدم بطلب للحصول على بطالة لأنهم يعتقدون أنه يمكنهم العثور على وظائف جديدة بسرعة.

هذا من شأنه أن يفسر كيف يمكننا تسريح عدد كبير من العمال ولكن مطالبات البطالة الأولية منخفضة. علاوة على ذلك، على الرغم من تسريح العمال في مجال التكنولوجيا، فإننا نشهد نموا في التوظيف من صناعات مثل الطاقة والترفيه والحكومة.

ثانيا، ما يقرب من 8 ملايين أمريكي يعملون في أكثر من وظيفة واحدة. هذا يعني أنه من الممكن رؤية تسريح العمال مع بقاء نسبة عالية من القوى العاملة مرتفعة.

أخيرا، قد يتعلق الأمر بحقيقة أن معدل البطالة هو مؤشر متأخر، تقرير تشالنجر تطلعي إلى حد ما لأنه يقيس إعلانات تسريح العمال. ينص قانون WARN لعام 1988 على أنه يجب على الشركات التي تضم أكثر من 100 موظف تقديم إشعار لمدة 60 يوما بشأن عمليات التسريح الجماعي المخطط لها (> تسريح 50 في مكان واحد).

بشكل عام، عندما تعلن الشركات عن تسريح العمال، فإنهم يتحدثون عن التسريح المخطط له. على سبيل المثال، أعلنت ديزني هذا الأسبوع عن خطط لتسريح 7000 عامل، وليس لأنها فصلت بالفعل 7000 موظف.

لذلك، يمكن أن يكون هناك فجوة بين الارتفاع المفاجئ في تقرير تشالنجر والارتفاعات الحادة في معدل البطالة. هذا لا يحدث في كل مرة، لكنه حدث بالتأكيد من قبل.

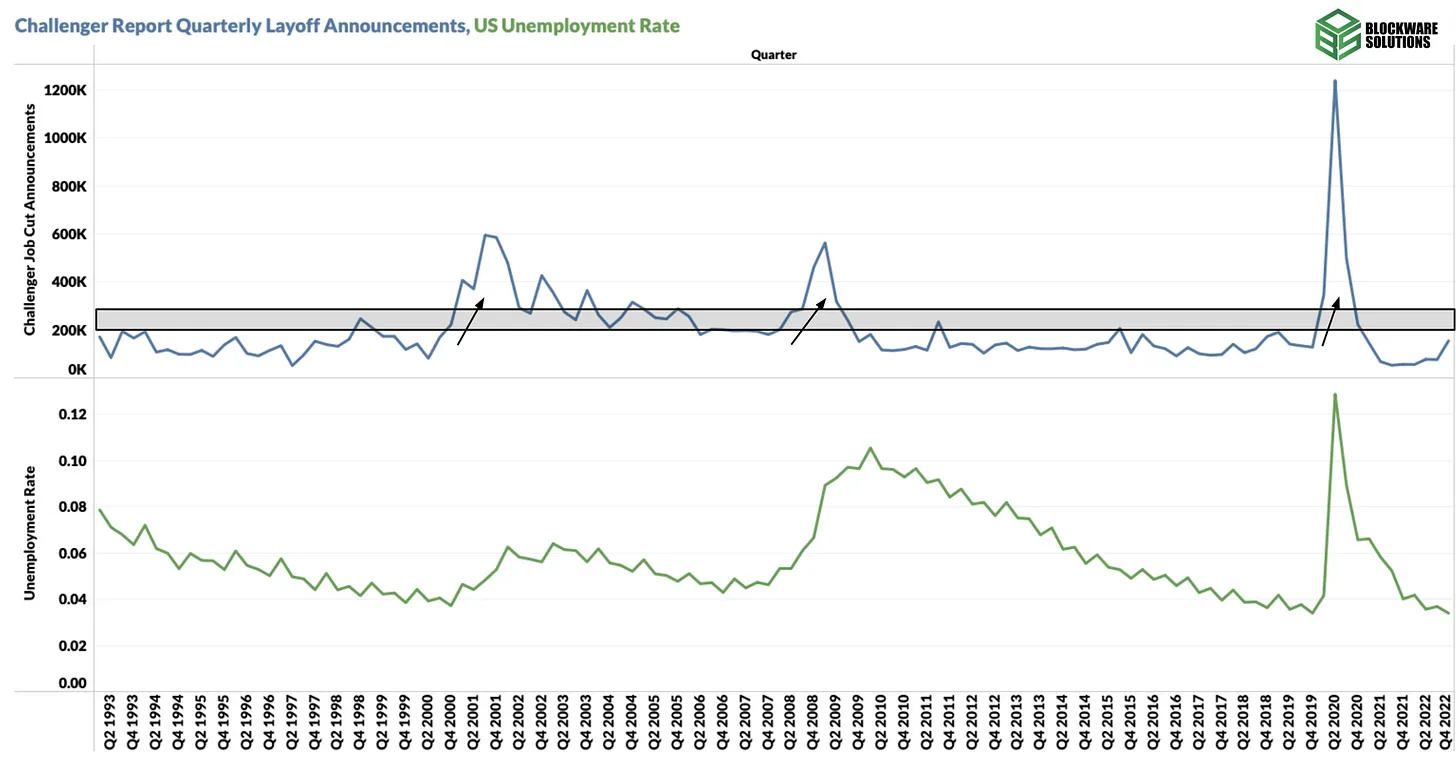

وخير مثال على ذلك هو الربع الثالث من عام 2000، عندما ارتفعت عمليات التسريح مع انخفاض معدل البطالة. ثم بدأ معدل البطالة في الارتفاع في الربع الأول من عام 2001، والذي كان “تاريخ البدء الرسمي” لذلك الركود.

الرسم البياني أعلاه يتراكب مع مجموع إعلانات التسريح مع معدل البطالة الأمريكية على أساس ربع سنوي. بالنظر إلى فترات الركود الثلاثة الأخيرة (2000 ، 2008 ، 2020)، رأينا حدوث أمر واحد من شيئين.

تتحرك إعلانات التسريح إلى الأعلى بشكل ملحوظ جنبا إلى جنب مع معدل البطالة

تتحرك إعلانات التسريح إلى الأعلى بشكل ملحوظ قبل ارتفاع معدل البطالة

استنادا إلى البيانات التاريخية، عندما تتجاوز عمليات التسريح أكثر من 250.000، يبدو أنها مؤشر ركود دقيق إلى حد ما.

على مدار الثلاثين عاما الماضية، كانت 2001 و 2008 و 2020 هي المرات الوحيدة التي رأينا فيها إعلانات تسريح العمال تتخطى من أقل من 200000 إلى أكثر من 250.000 في ربعين.

في الأعوام 2003 و 2004 و 2005، تجاوزت إعلانات التسريح أيضا 250000، ولكن نظرا لأنها لم تتعاف بشكل كبير من الركود السابق، فإننا لا نعتبرها مؤشرات ركود.

لقد أغلقنا شهرا واحدا فقط في هذا الربع من هذا الربع، وبلغت إعلانات التسريح بالفعل حوالي 242000، لذلك لا أعتقد أنه من المثير للجدل أن أقول إن عام 2023 سيمثل المرة الرابعة التي ألمحت فيها عمليات التسريح إلى الركود في القرن الحادي والعشرين.

كانت هناك العديد من الحالات التي ارتفعت فيها عمليات تسريح العمال دون أن تحذو البطالة حذوها، ولكن كانت جميعها قفزات ربع سنوية لم تتجاوز 250000. ومن الأمثلة على ذلك Q4 1998 و Q3 2011 و Q3 2015.

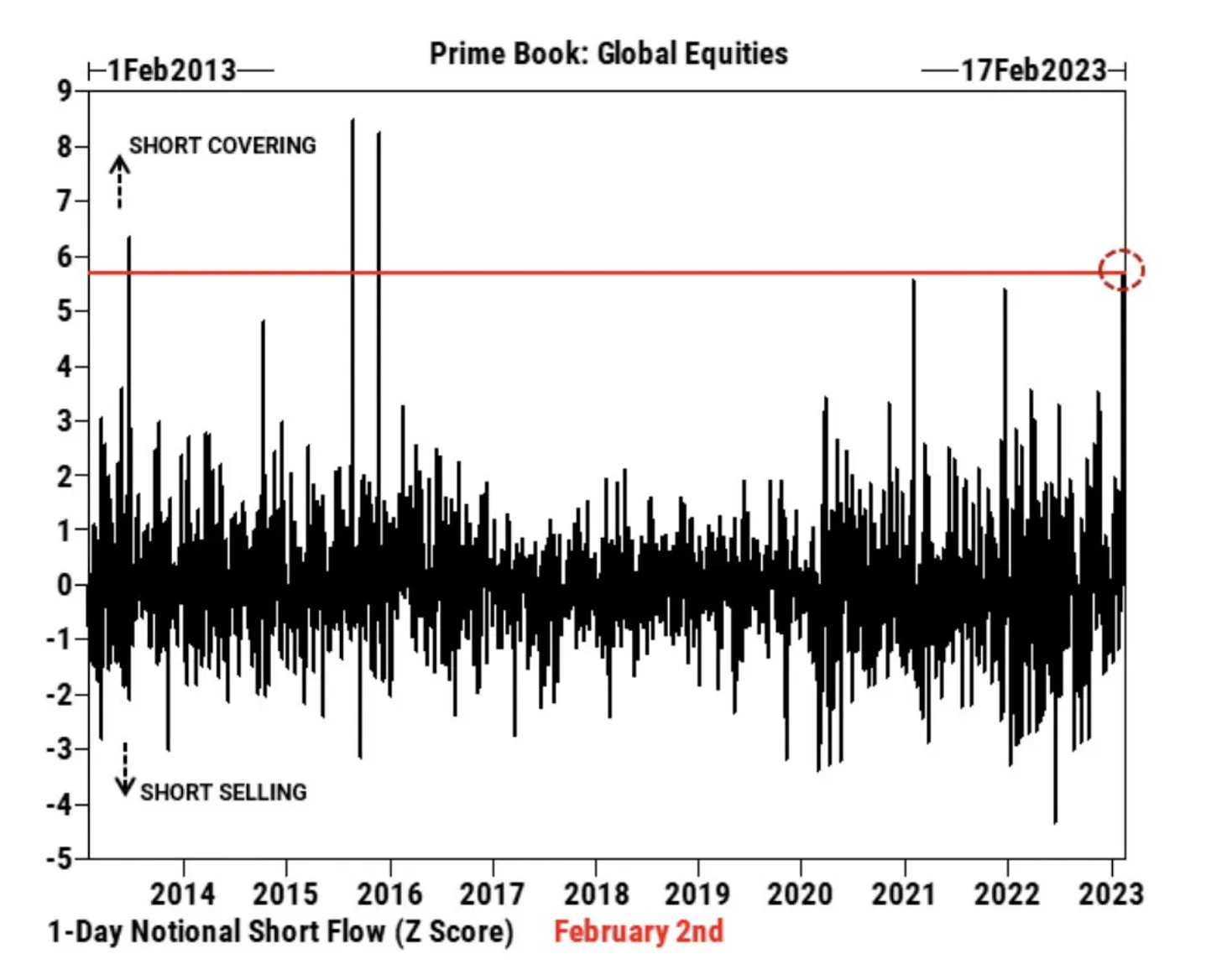

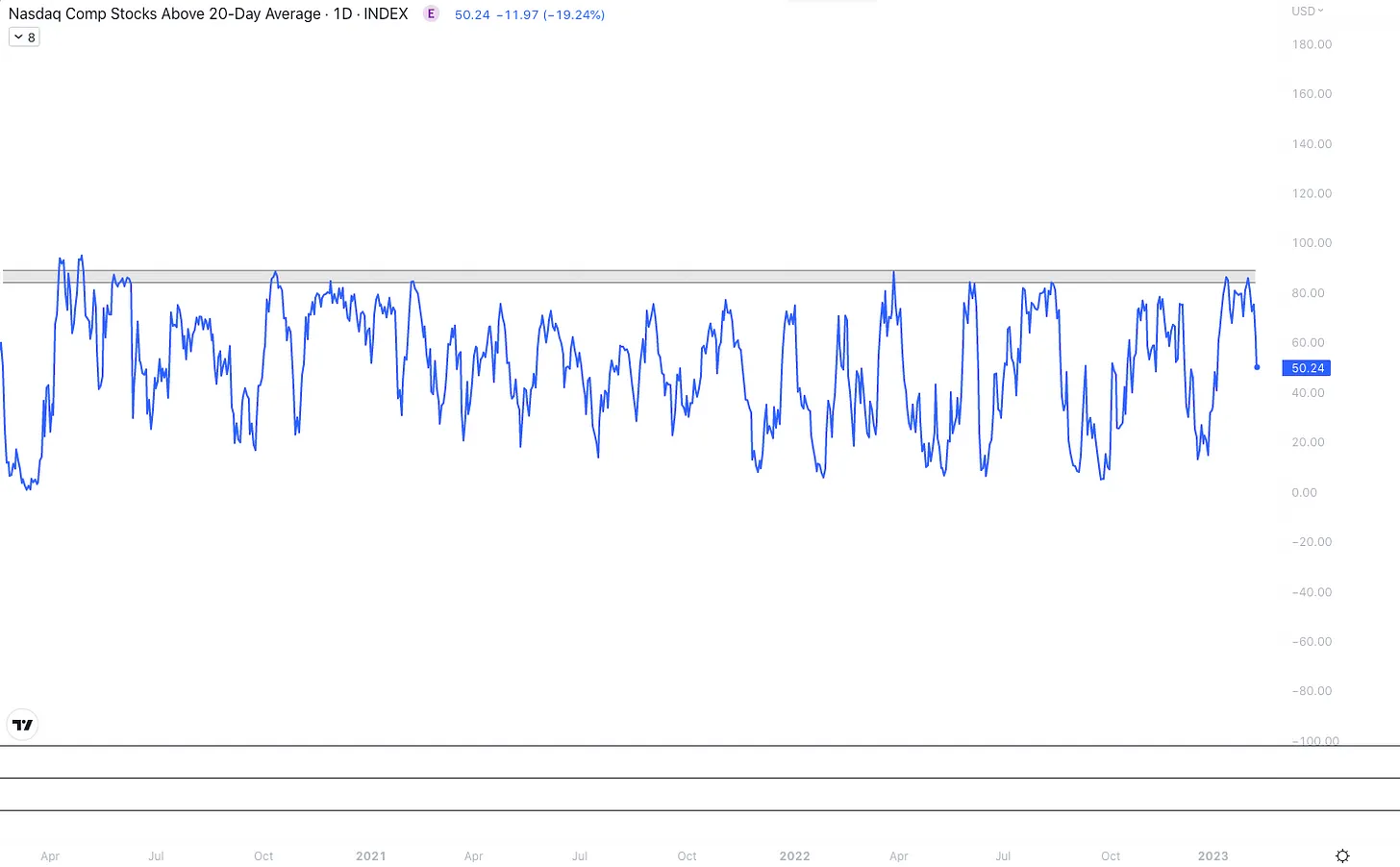

في أسواق الأسهم، ما زلنا في منطقة ذروة الشراء نتيجة لحدث تغطية صفقات بيع ضخم، وبالتالي، فإن مخاطر الجانب السلبي مرتفعة هذا الأسبوع.

بين الجمعة من الأسبوع الماضي والاثنين من هذا الأسبوع، رأينا عائد القفزة على مدار عامين تقريبا 16 نقطة أساس. يبدو أن هذا يرتبط ارتباطا مباشرا برقم 517 ألف وظيفة الذي ناقشناه سابقا في هذا المقال.

مرة أخرى، توظيف أعلى = طلب أعلى = معدلات أعلى = عوائد أعلى

كانت حركة أسعار الخزانة مؤشرا قياديا قويا للأصول الخطرة طوال معظم العام الماضي. الضعف الذي يظهر حاليا من هذه الأوراق المالية، جنبا إلى جنب مع ارتفاع الدولار الأمريكي (DXY) ~ 1.4% خلال الجلسات القليلة الماضية، يضيف فقط إلى زيادة ضغط البيع عبر أسواق الأسهم.

تشير العوامل التي تمت مناقشتها لهذا الأسبوع إلى تزايد مخاطر انخفاض الأسعار عبر الأصول في الأسابيع المقبلة.

العملات المشفرة المكشوفة

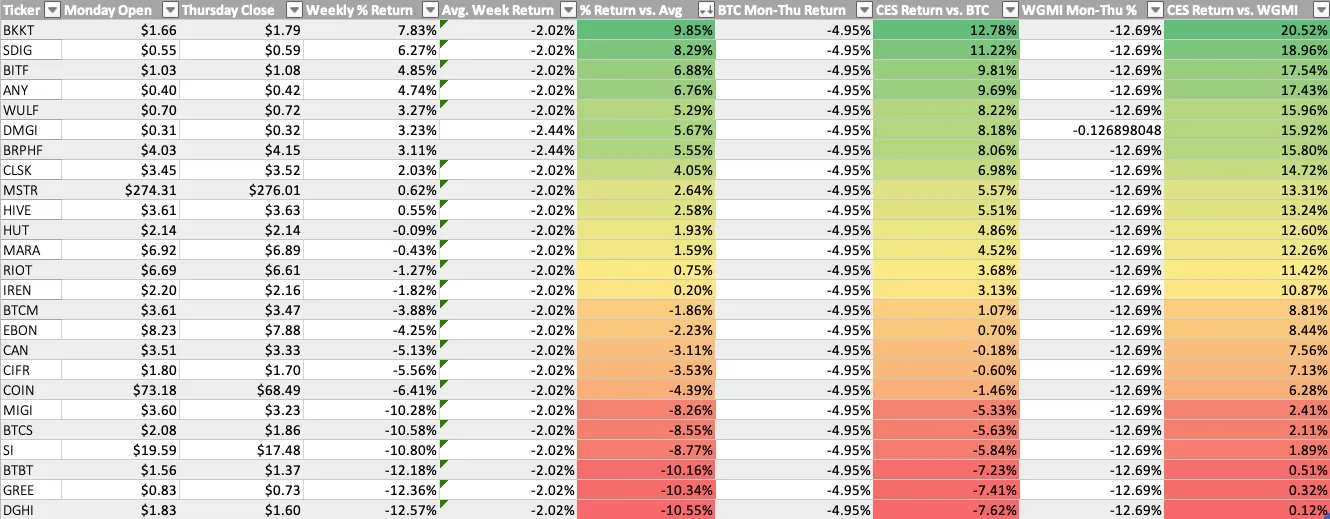

أدى البيع الكبير لعملة البيتكوين، إلى جانب الضعف من الأسهم وسندات الخزانة ذات رؤوس الأموال الأصغر، إلى حدوث بعض ضغوط البيع للأسهم المعرضة للعملات المشفرة هذا الأسبوع.

السيولة المنخفضة والفائدة القصيرة التي نراها في الغالبية العظمى من هذه الصناعة تعمل بالتأكيد على ضخ التقلبات في هذه المجموعة. على الرغم من الارتفاع الهائل في العام، إلا أن العديد من هذه الأسهم يشهد أسبوعا شديد الاحمرار.

ومع ذلك، فإن الأمور تبحث عن العديد من المعدنين العامين، على الأقل في الوقت الحالي.

أصدرت RIOT تحديث الإنتاج لشهر يناير 2023 هذا الأسبوع، مما يدل على أنها حصلت على رقم قياسي للشركة قدره 740 BTC الشهر الماضي.

يستمر Hash في الظهور على الإنترنت على الرغم من الضائقة المالية التي ظهرت عبر هذه المجموعة في عام 2022، خاصةً من المعدنين الذين لديهم سوائل مقارنة ببقية مجموعة الصناعة.

على سبيل المثال، تصدرت RIOT الترتيب المالي لشركة Blockware Intelligence للمعدنين باستخدام بيانات الربع الثالث. بعد ما يقرب من 4 أشهر، مع نمو القيمة المقومة بالدولار لدعم الكتلة، نرى رأس المال الهامش والتجزئة قيد العمل.

كالمعتاد، يوضح الجدول أعلاه أداء الأسعار من الاثنين إلى الخميس للعديد من الأسهم المعرضة للعملات المشفرة.

التحليل الفني للبيتكوين

بعد ظهر يوم الخميس، شهدنا اختراق البيتكوين إلى ما دون الحد الأدنى للنطاق الذي كنا نتداول فيه خلال الأسابيع الثلاثة الماضية.

ناقشنا الأسبوع الماضي المخاطر السلبية المتزايدة المرتبطة بعمليات الهضم المنحدرة إلى الأعلى في مسيرة السوق الهابطة. لا تجذب هذه الأنواع من الأنماط عموما مشترين جددا مهمين لأن السعر لا يتراجع إلى مستويات جذابة.

ذكرنا أيضا الأسبوع الماضي أن نترقب حدوث اختراق دون 22500 دولار للإشارة إلى الضعف على المدى القصير. اخترقت BTC هذا المستوى بشكل واضح، جنبا إلى جنب مع EMA لمدة 21 يوم، ومع ذلك، كان هذا البيع في حجم ضئيل إلى حد ما.

كما ذكرنا سابقا، هناك مخاطر تقلب كبيرة حول هذه المستويات نتيجة ضعف الأسهم والسندات والدولار القوي.

مع اقتراب عطلة نهاية الأسبوع، نتطلع إلى الحصول على 21500 دولار أمريكي لجذب مشترين جدد. إذا لم يصمد هذا المستوى، فإن 21000 دولار أو 20500 دولار هي مستويات الدعم المحتملة التالية التي نراها.

سلسلة البيتكوين والمشتقات

لقد كان أسبوعا هادئا بالنسبة لعملة البيتكوين على السلسلة، لم يتغير شيء من الناحية الهيكلية منذ المقال المنشور الأسبوع الماضي.

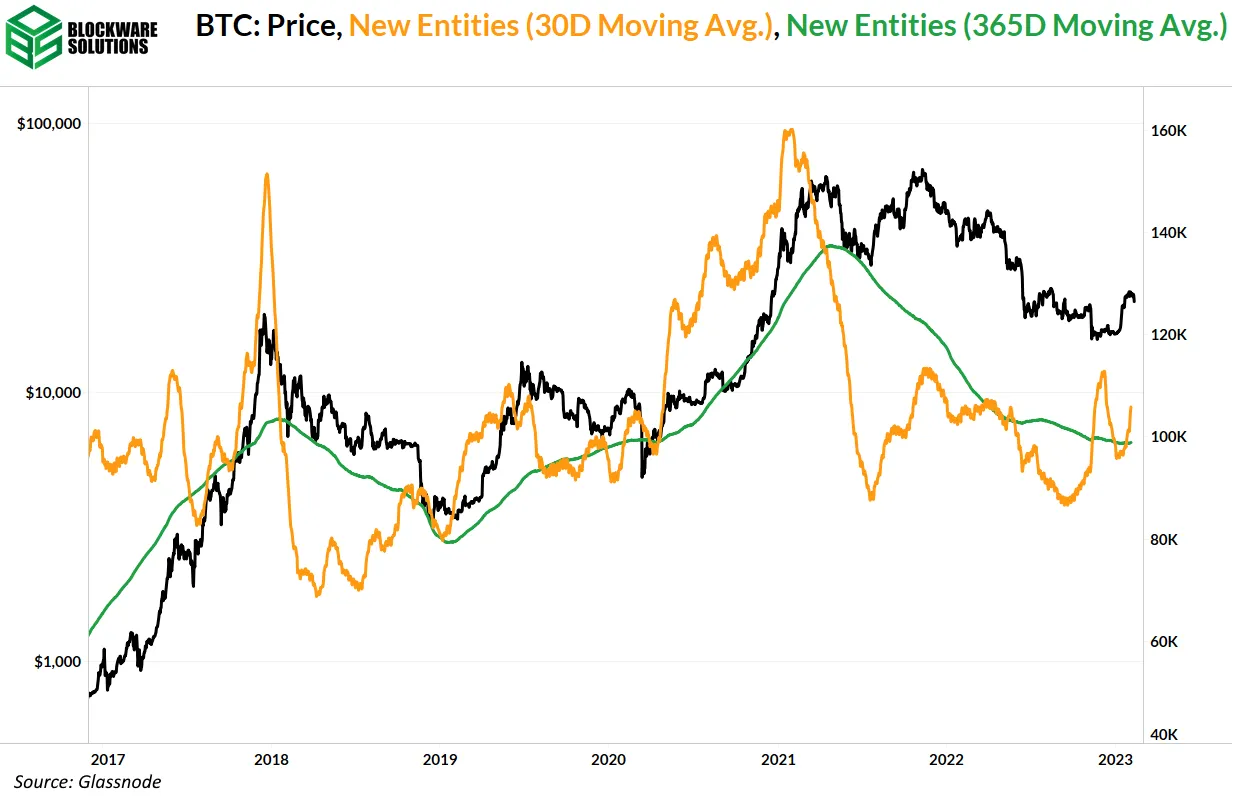

الموضوعات الأساسية في السلسلة التي ندرسها هي، أولا، تغيير في علم النفس والسلوك مع دخول السوق في حالة من الربحية الصافية. علاوة على ذلك، خلال السوق الهابطة، انخفض النشاط على السلسلة بشكل كبير واستسلمت الأيدي الضعيفة. نحن نتطلع إلى رؤية زيادة في النشاط عبر السلسلة و / أو مشاركة أكبر من المضاربين كعلامة على تغيير شامل لنظام صعودي.

كان يوم أمس هو اليوم الأكثر تقلبا منذ فترة، ومع ذلك يبدو أن البيتكوين تمسك بالخط في هذه المنطقة حول 22 ألف دولار. اعتبارا من صباح اليوم (2/10/23)، بلغ السعر 21.8 ألف دولار، وهو أقل بقليل من سعر LTH الذي يبلغ 22.2 ألف دولار، أدنى مستوى مطلق من المتوقع أن تنخفض إليه البيتكوين هو STH RP، والذي يبلغ حاليا 19.3 ألف دولار، يبدو أن هذا الانخفاض غير مرجح. لا تزال البيتكوين عند مستويات رخيصة تاريخيا كما يتضح من STH RP كونها أقل من LTH RP.

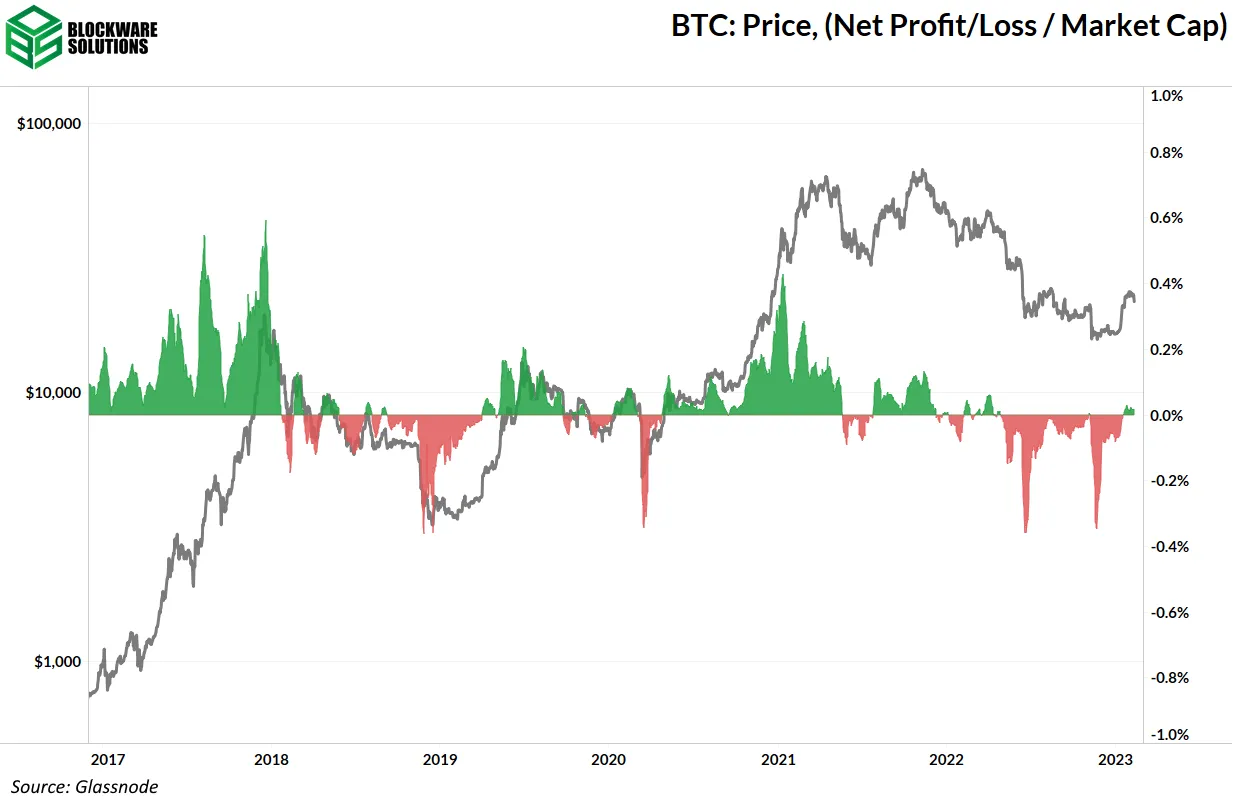

مرة أخرى، لم يتغير الكثير خلال الأسبوع الماضي، ومع ذلك، فقد حافظ السوق على حالة من الربحية الصافية، سواء غير المحققة، كما هو مبين في المقاييس الموضحة سابقا، ومن حيث الربحية المحققة كما هو موضح في الرسم البياني أدناه: صافي الربح / الخسارة المحقق بالنسبة إلى القيمة السوقية.

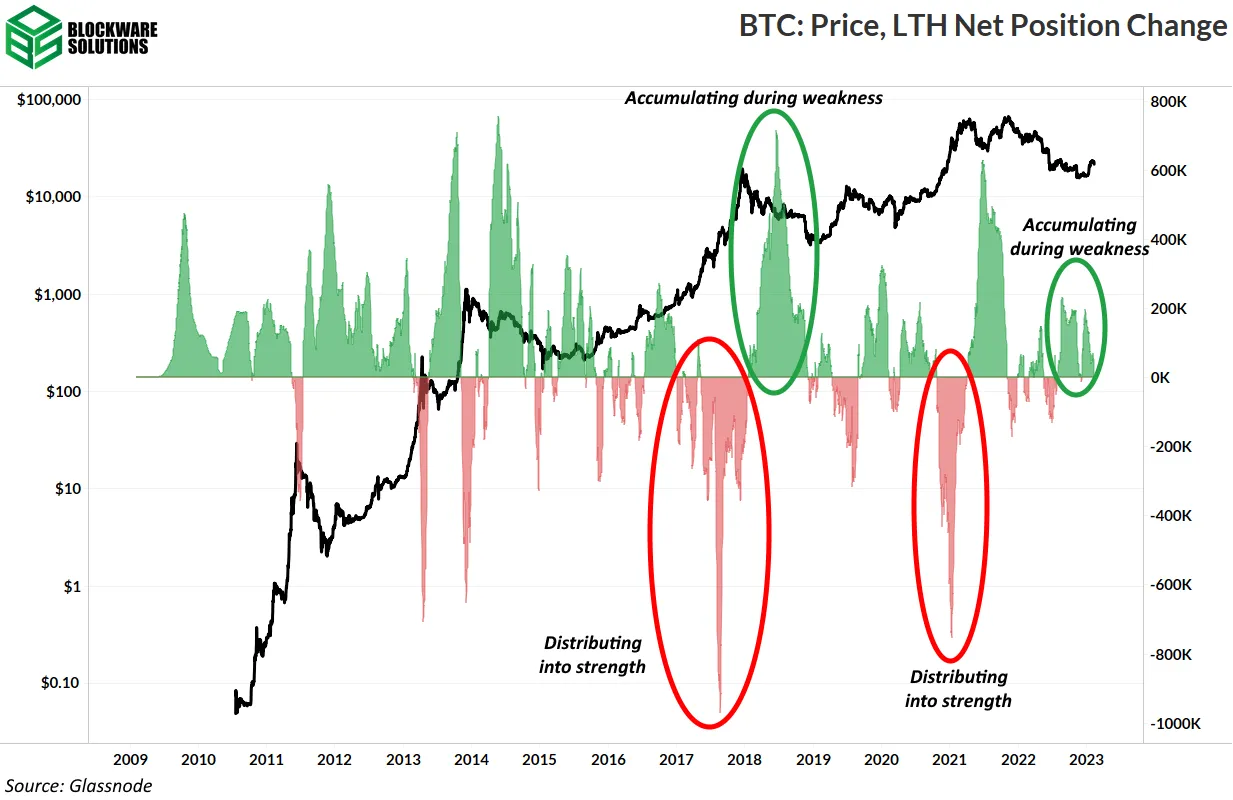

دعنا نلقي نظرة على صافي تغير مركز المالك على المدى الطويل. يقيس هذا التغيير لمدة 30 يوما في المعروض من BTC الذي يحتفظ به حاملو البيتكوين على المدى الطويل (المالك طويل الأجل هو الشخص الذي احتفظ بـ BTC لمدة 155 يوما أو أكثر).

تميل LTHs إلى بيع العملات بقوة وتتراكم خلال حركة السعر الجانبي / الهبوطي.

على الرغم من الحركة السعرية الإيجابية الأخيرة، تمتلك LTHs صافي تراكم إيجابي خلال الثلاثين يوما الماضية. استمرار التراكم من LTHs هو علامة صعودية. إنهم يدركون أن البيتكوين لا تزال رخيصة في الوقت الحالي، ولا يكتفون بالبيع هنا.

هناك نقطة يجب مراعاتها وهي أن الحد الأدنى لحامل المدى الطويل هو 155 يوم، ما يقرب من خمسة أشهر. جميع الكيانات التي بدأت في التراكم بعد الانخفاض الأولي إلى 20000 دولار في يونيو من عام 2022، باستثناء تلك التي استسلمت في انهيار FTX، يتم تصنيفها الآن على أنها حيازات طويلة الأجل. لذلك إذا بدأ السعر في الارتفاع أكثر، من منتصف إلى أعلى 20000، فسنرى على الأرجح أن بعض هذه الكيانات تبدأ في تحقيق أرباح، وقد ينقلب صافي تغير مركز المالك على المدى الطويل بشكل سلبي.

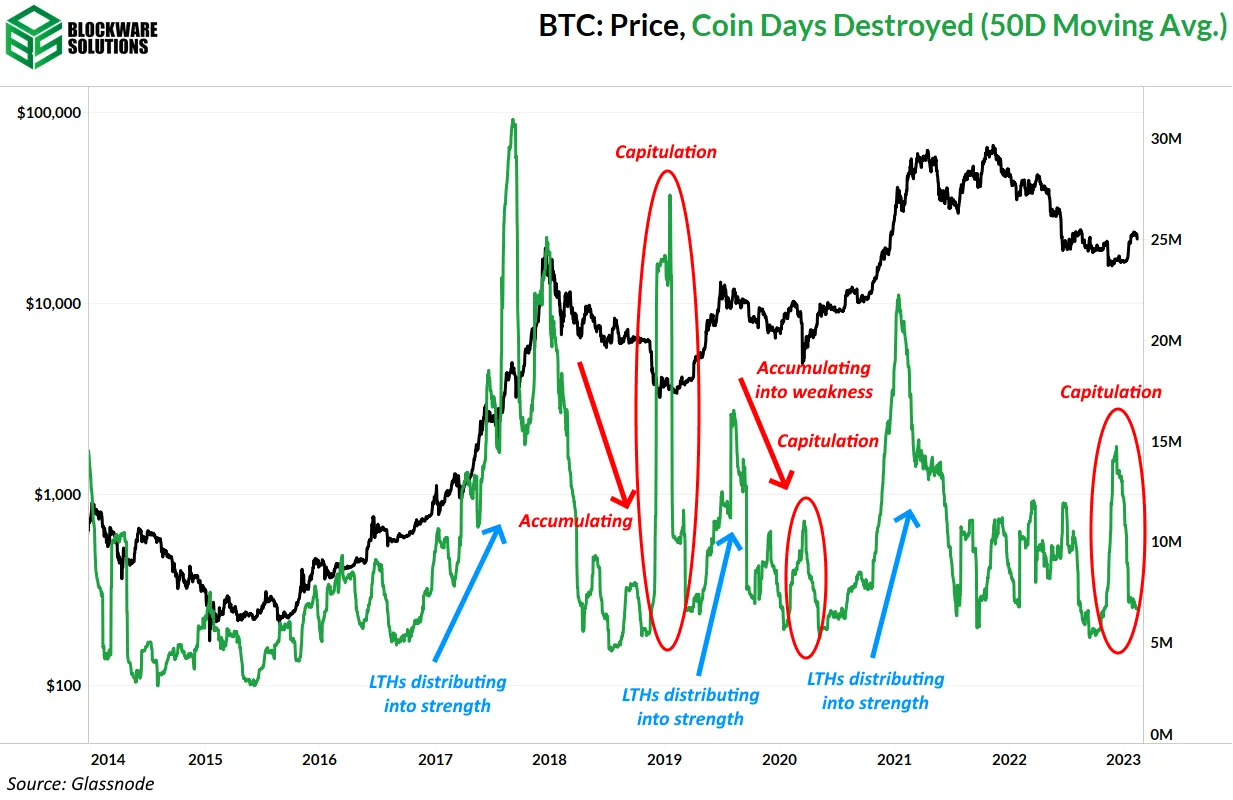

أيام العملة التي تم تدميرها تضاعف عدد العملات التي تم نقلها منذ آخر نقل لتلك العملات المحددة. في الأساس، هذا هو قياس نشاط المعاملات مع الوزن الأكبر المعطى لحركة العملات الرقمية القديمة.

تشير الارتفاعات الكبيرة إلى فترة الاستسلام الجماعي أو جني الأرباح. كما هو الحال، ارتفع التحريات المسبقة عن العمالقة عندما انهار FTX (استسلام جماعي)، واستقر الآن عند قيمة منخفضة نسبيا مما يشير إلى أننا ما زلنا في فترة تراكم. قبل أن نعلن عن تحول إلى نظام صعودي، سنحتاج إلى رؤية زيادة التحريات المسبقة عن العمالقة تدريجيا، مما يُظهر أن حاملي العملات على المدى الطويل يوزعون العملات بقوة.

حافظ عدد الكيانات على السلسلة على الزخم الإيجابي الذي لاحظناه الأسبوع الماضي. كما هو مذكور في بداية هذا القسم، فإن زيادة النشاط على السلسلة هي علامة صعودية.

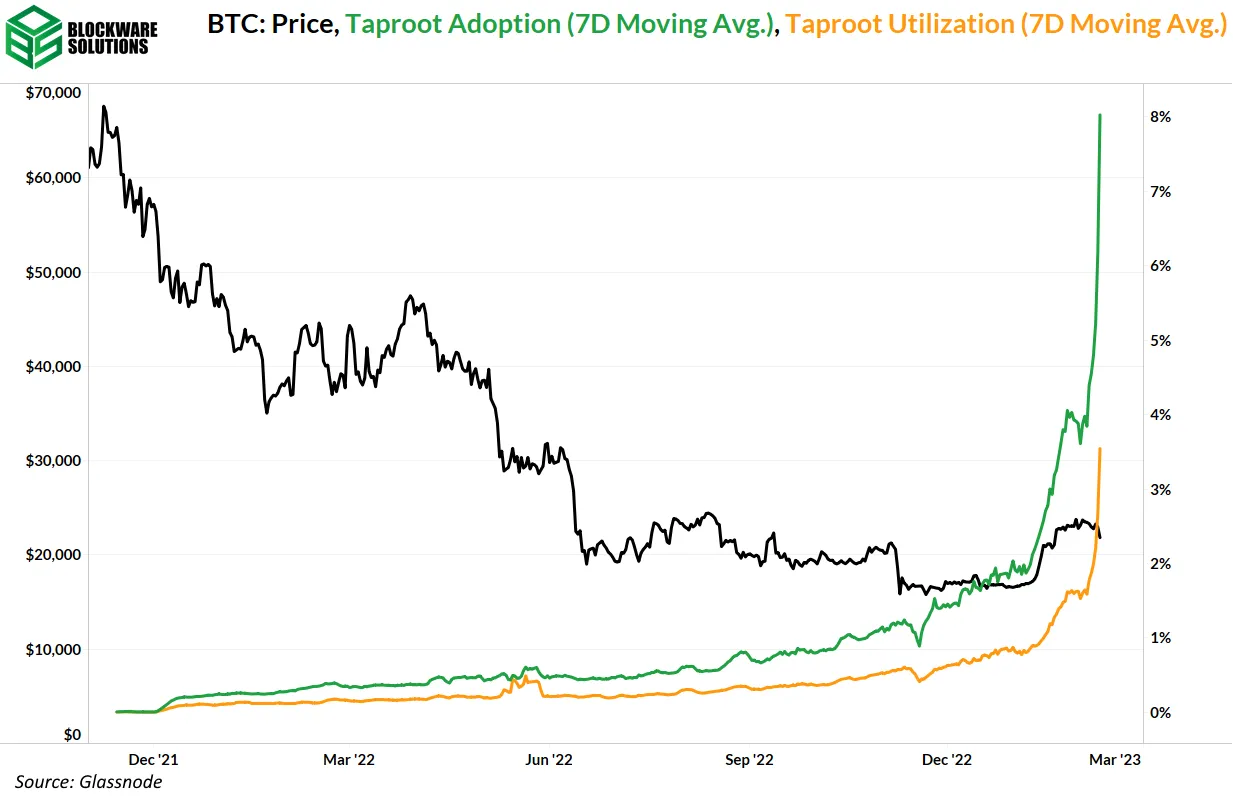

في السابق، في قسم التعدين، تمت مناقشة ارتفاع NFTs على البيتكوين، والمعروف أيضا باسم الترتيبي. أصبح هذا ممكنا من خلال Soft-fork المعروف باسم taproot. يمكن قياس الزيادة السريعة في شعبية NFT على البيتكوين عند النظر إلى الارتفاع في اعتماد واستخدام الجذر الرئيسي على السلسلة.

من المحتمل جدا أنه خلال السباق الصعودي التالي، عندما يزداد الطلب على مساحات كتلة الطبقة الأساسية، فإن غالبية الكيانات التي تستخدم البيتكوين لغرض الترتيبي ستكون مزايدة من قبل أولئك الذين يسعون لاستخدام الشبكة لأهم ممتلكاتها: تسوية مالية.

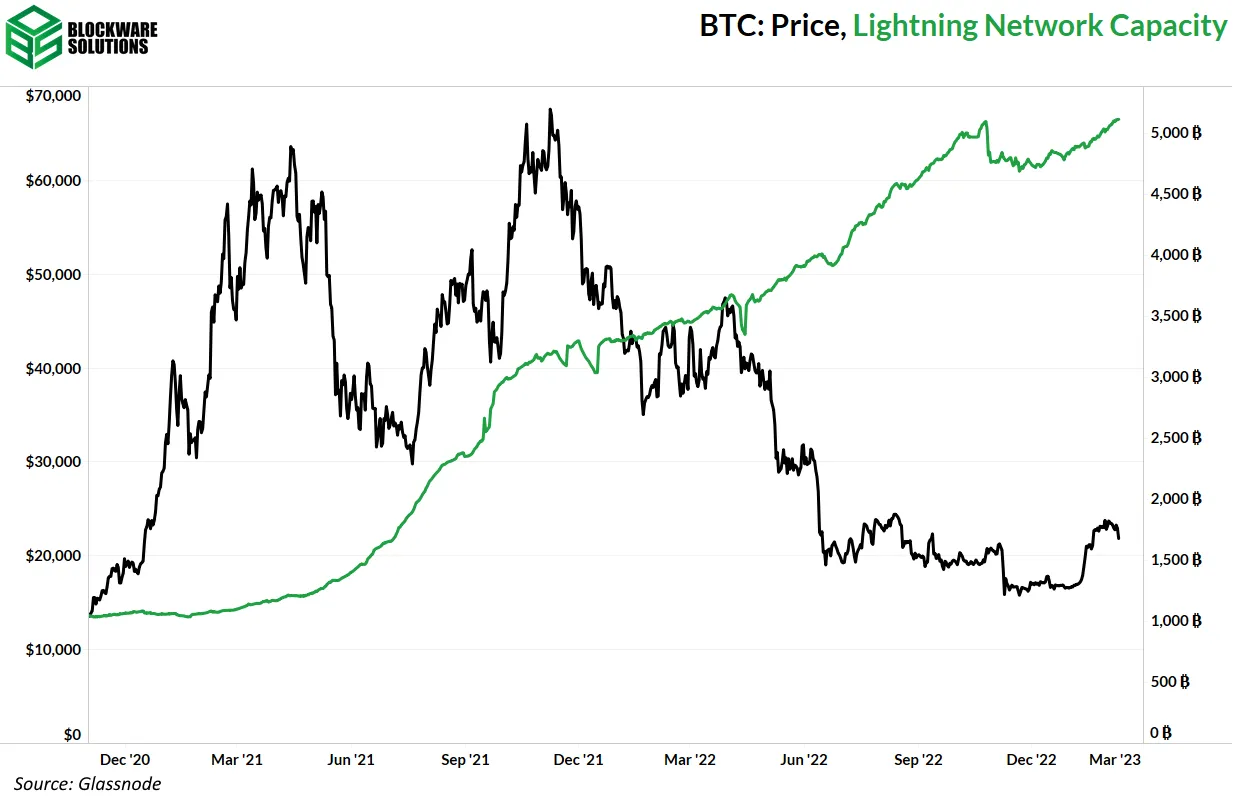

هناك تجاور مثير للاهتمام مع ارتفاع تبني الجذر الرئيسي هو حقيقة أن السعة على شبكة البرق وصلت بهدوء إلى أعلى مستوياتها على الإطلاق. يتم استخدام أكثر من 5،100 BTC حاليا لتوجيه المعاملات على شبكة البرق.

لقد أثبتت شبكة البرق أنها عنصر حاسم في التبني العالمي للبيتكوين ليس فقط كمخزن للقيمة ولكن أيضا كوسيلة للتبادل. من المحتمل جدا أن تستمر قدرة شبكة البرق في النمو طوال عام 2023.

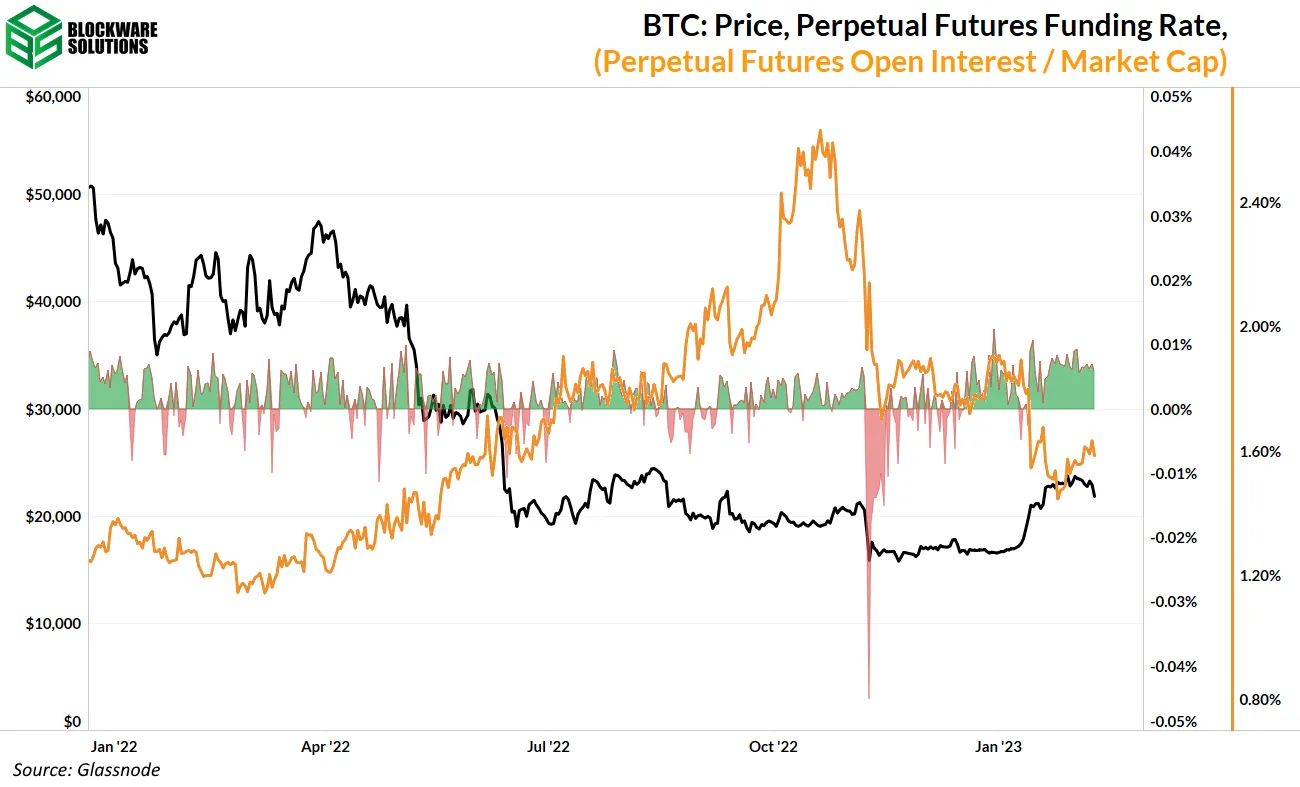

لم يتغير الكثير في سوق المشتقات أيضا. معدل التمويل لا يزال إيجابيا. مما يعني أن على صفقات الشراء أن يدفعوا علاوة طفيفة على الشورتات.

وشهدت الفائدة المفتوحة للعقود الآجلة الدائمة بالنسبة إلى القيمة السوقية زيادة طفيفة مؤخرا. هذه الزيادة جديرة بالملاحظة بالتأكيد وكان من المتوقع أن نكون، مؤقتا، في حالة تقلب منخفض. خلال فترات التقلب المنخفض، يمكن للعقود الآجلة الدائمة أن تتراكم حيث لا يتم تصفية صفقات البيع أو الشراء.

ومع ذلك، لا يبدو أن الزيادة كبيرة بما يكفي للقول إن الاتجاه الهبوطي الأوسع من الشهرين الماضيين قد كسر بعد في كل مرة. إذا قمنا بإطالة أمد النظام الجانبي لفترة طويلة من الزمن، فسوف تستمر الفائدة المفتوحة في التراكم، وستكون الموجة التالية من التقلب أكثر شرا.

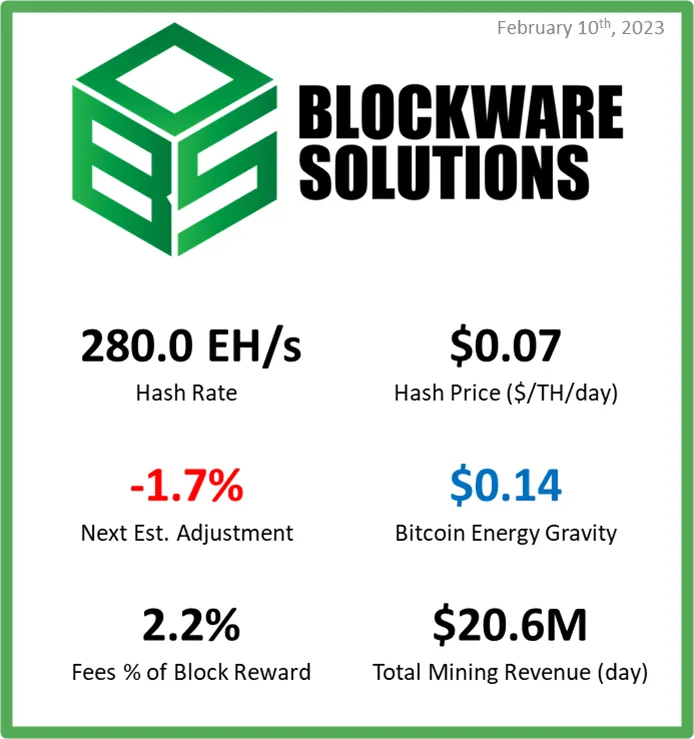

تعدين البيتكوين

إفلاس CORZ

نقلت صحيفة وول ستريت جورنال عن الرئيس التنفيذي لشركة Blockware Solutions، ماسون جابا، مناقشة الإفلاس العلمي الأساسي. وأوضح كيف أن تعدين البيتكوين كثيف الاستخدام للطاقة، وأن العديد من فواتير الطاقة الكبيرة من الشتاء يتم تلقيها الآن، مما يشير إلى أن زيادة سعر BTC في عام 2023 لا تعني أن مساهمي CORZ سيحصلون على مكاسب غير متوقعة. يعد التعدين عملية معقدة ومن المحتمل أن العديد من مساهمي CORZ لا يفهمون تماما كيفية عملها.

التعدين هو الشكل الأمثل لـ DCA

على Blockware Intelligence Podcast، تم مؤخرا تسجيل بودكاست مع Sam Callahan من Swan Bitcoin، وكان أحد الموضوعات التي تمت مناقشتها هو إيجابيات وسلبيات استثمار المبلغ المقطوع مقابل استثمار DCA في البيتكوين.

شرح Sam كيف تفوق المبلغ المقطوع تاريخيا على أداء DCA (على سبيل المثال: إذا كان لديك نقود، فقم بشراء BTC اليوم)، لكنه جاء مع تقلبات شديدة قد لا يتمكن الكثيرون من التعامل معها عقليا.

البيتكوين هي البقاء على قيد الحياة، الكل يريد الشراء من الأعلى ويريد الجميع الذعر البيع في الأسفل. إذا كنت تعاني من فرط التخصيص أو الاستدانة، فهذا يؤدي فقط إلى تفاقم هذه المشكلة، لذلك من المهم الموازنة بين المكافأة المحتملة والمخاطر المحتملة.

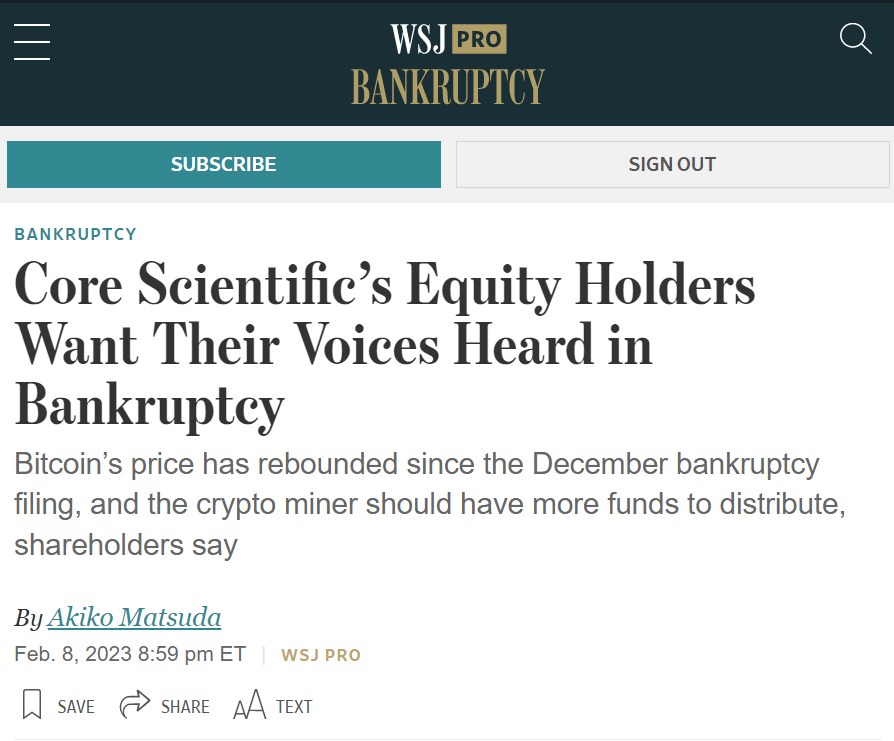

يوفر التعدين لمخصصي رأس المال فرصة فريدة عند مراجعة التقلبات التاريخية لعملة البيتكوين. يمكنك شراء أجهزة من الجيل الجديد مثل S19XP الرائد من Bitmain، وكسب تدفق نقدي إيجابي آمن على المدى القصير إلى المتوسط، ومن المحتمل أن تستمر في جني أرباح ضخمة.

بمعدل استضافة 0.085 دولار أمريكي في الساعة، فإن سعر التعادل لـ BTC لـ S19XP هو ~ 13700 دولار اليوم. إذا تحرك سعر BTC بطريقة ما نحو ذلك، فسيتم إغلاق الأجهزة القديمة الأقل كفاءة قبل ذلك، مما يؤدي إلى انخفاض سعر التعادل.

من خلال شراء Bitcoin ASICs وتوقيع عقد استضافة، فإنك تقفل فعليا DCA شهريا بالدولار الأمريكي (فاتورة الاستضافة) والتدفقات النقدية المقومة بـ BTC (مكافآت التعدين). يشبه الأمر أن تكون قادرا على شراء 1 BTC تقريبا كل شهر لمدة 12 شهرا القادمة بسعر 13،700 دولار، وإذا ارتفع سعر BTC، فإن تكلفة تعدين BTC هذه تتحرك ببطء فقط. من المحتمل أن تستمر تكلفة التعدين في الارتفاع بسبب الهالفينج وتعديلات الصعوبة التصاعدية، ولكن تاريخيا يرتفع سعر البيتكوين بشكل أسرع بكثير من صعوبة التعدين في السوق الصاعدة، مما يعني أن تدفقاتك النقدية من مكافآت التعدين يمكن أن تزيد بشكل كبير.

النفقات الرأسمالية لشراء ASIC هي السعر الذي تدفعه لتأمين BTC في المستقبل بسعر ثابت نسبيا (تعديل الصعوبة).

يمكّنك تعدين BTC من زيادة المكافأة إلى أقصى حد، وتقليل المخاطر، وتنفيذ إستراتيجية مبلغ مقطوع واستراتيجية DCA.

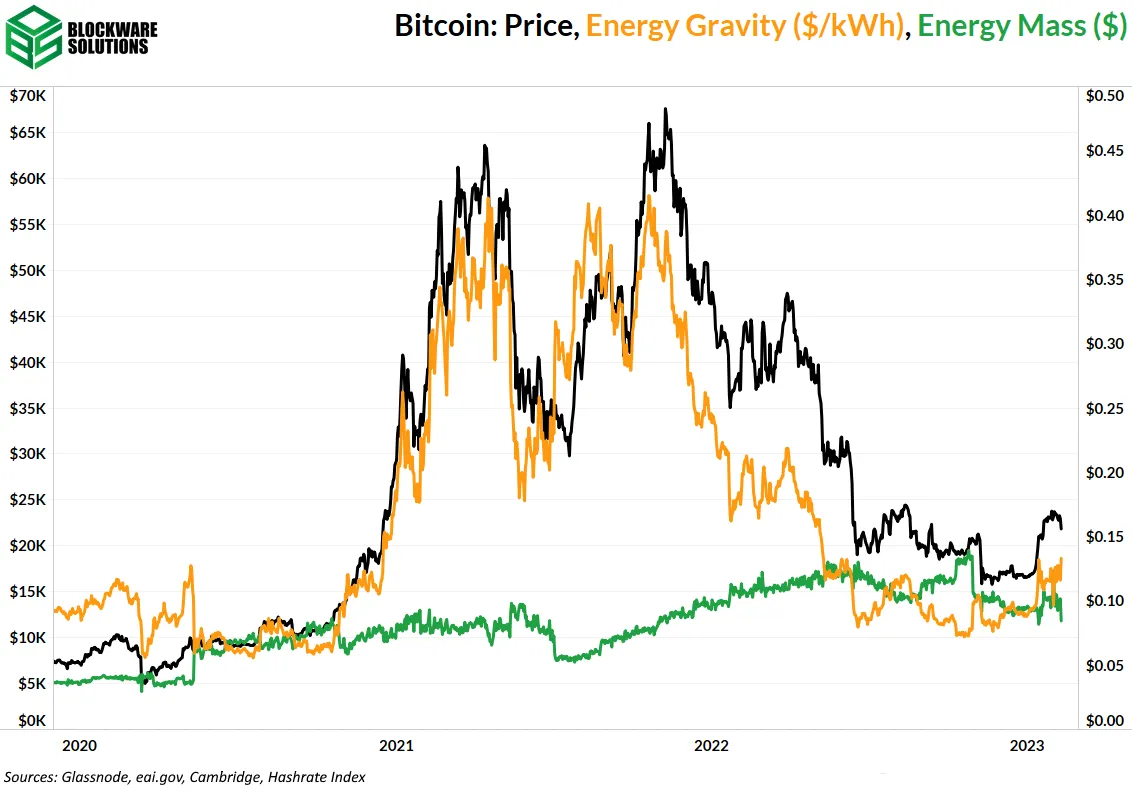

جاذبية الطاقة

يعتمد الرسم البياني التالي على تقرير Blockware Intelligence السابق الذي يصوغ العلاقة بين سعر البيتكوين وتكلفة الإنتاج. يجعل النموذج من السهل تصور عندما يكون سعر البيتكوين محموما أو ينخفض.