إليك ما جرى في سوق البيتكوين خلال أسبوع (71)

على الرغم من مرور أسبوع جديد أكثر هدوءا نسبيا من إصدارات البيانات الاقتصادية، فقد رأينا تقلبات الأسبوع الماضي يستمر هذا الأسبوع.

في رأينا، فإن بعض الأخبار الأكثر إثارة للاهتمام في الأسبوع هي النقاش التشريعي المحيط بسقف ديون الحكومة الأمريكية، حاليا، يجلس السقف عند 31.4t، والذي كنا على الطريق الصحيح لنصل يوم الخميس.

والنقاش هو هل سيتم رفع سقف الديون للمرة 79 منذ عام 1960، أو هل سننقل تخفيضات في الإنفاق الحكومي.

إذا لم تكن قد اكتشفت ذلك بالفعل، فإن سقف الديون تعسفي إلى حد ما وسيتم رفعه حتماً، والنقاش هو عندما يتم رفع السقف، وما إذا كانت أي إجراءات لإبطاء الاقتراض ستحدث أولاً.

الديمقراطيون يأملون أن يسمح رفع السقف للحكومة بسداد المقرضين المستحقين باستخدام الصناديق الكبيرة حديثا، وأما الجمهوريون، من ناحية أخرى، يريدون إبطاء معدل الإنفاق (الاقتراض) قبل مناقشة رفع السقف مرة أخرى.

تجدر الإشارة إلى أنه على الرغم من أن الولايات المتحدة وصلت إلى السقف الحالي يوم الخميس، فإن هذا لا يعني أن كل شيء سينهار على الفور على الأرض، وتعتقد وزيرة الخزانة يلين أن الولايات المتحدة لن تستنفد احتياطياتها النقدية حتى يونيو على الأقل.

سيناريو يكون فيه الافتراضيات في الولايات المتحدة على التزامات الديون غير مرجح، ولكن سيكون له بالتأكيد تأثير كبير للغاية على الأسواق العالمية، كانت هناك أفكار مقترحة من شأنها أن تتيح للولايات المتحدة مواصلة دفع حاملي السندات حتى لو استغرقت الاتفاق وقتا ليتم إجراؤه.

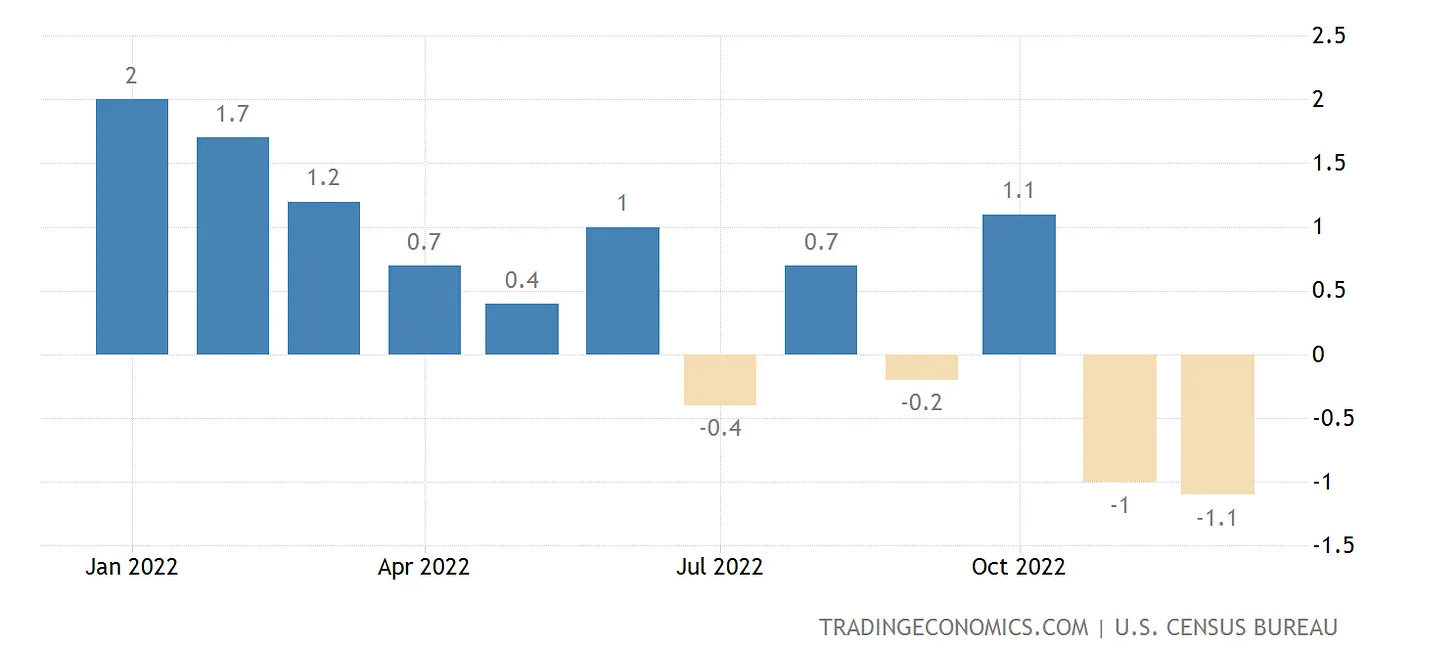

تشير البيانات التي صدرت يوم الأربعاء من قبل مكتب الإحصاء الأمريكي إلى أنه في شهر ديسمبر انخفضت مبيعات التجزئة بنسبة 1.10% من نوفمبر.

هذا متطابق مع انخفاض أرقام تضخم CPI التي ناقشناها في هذه الرسالة الإخبارية الأسبوع الماضي، وقد يكون هذا بمثابة إشارة إلى ركود وشيك لأن المستهلكين ينفقون أخيرا بشكل أقل نتيجة لبيئة مالية مشدودة.

ومع ذلك، كان إنفاق التجزئة لا يزال يرتفع حوالي 6% من ديسمبر 2021، مما يتماشى تقريبا مع نمو مؤشر أسعار المستهلك.

هذا بالتأكيد شيء يراقبه بنك الاحتياطي الفيدرالي، ومن الممكن أن ذلك يطمئن الاحتياطي الفيدرالي بأنهم يتجهون في الاتجاه الصحيح، ولكن لا يزال لديهم الكثير من العمل، حيث تحدث العديد من مسؤولي FOMC يوم الأربعاء لدعم زيادة سعر الفائدة عندما تجتمع اللجنة في غضون أسبوعين.

بعد الخطاب العام من العديد من مسؤولي الاحتياطي الفيدرالي يوم الأربعاء، تتوقع الآن أداة FedWatch الخاصة بـ CME احتمال ارتفاع بنسبة 95% تقريبا في 1 فبراير، هذا يرتفع من احتمال 65% منذ شهر واحد.

على جانب الإنتاج، تم الجصول على أرقام مؤشر أسعار المنتجين في الشهر الماضي (PPI) يوم الأربعاء، في شهر ديسمبر، انخفض مؤشر أسعار المنتجين أكثر من المتوقع، مما يشير إلى أن التضخم بدأ بوضوح يهدأ.

يعد PPI مؤشرا رائدا على مؤشر أسعار المستهلك، حيث أن الأسعار الأعلى (أو المنخفضة) للمنتجين ستنزف في النهاية إلى المستهلك، في أوائل عام 2022، سلطت هذه النشرة الإخبارية الضوء على مؤشر أسعار المنتجين كدليل على قيم مؤشر أسعار المستهلك الأعلى القادمة، والآن نحن نرى عكس ذلك حيث يسقط مؤشر أسعار المنتجين بقوة أكبر مما كان متوقعا.

نمت PPI بنسبة 6.2% على أساس سنوي و -0.5% في ديسمبر، بالمقارنة مع 7.3% على أساس سنوي و 0.2 % في نوفمبر.

في يوم الخميس، تم الحصول على إصدار أرقام مطالبات العاطلين عن العمل في الأسبوع الماضي (IJC).

حيث أن IJC هو مقياس لعدد الأفراد الذين يتقدمون للحصول على المزايا الحكومية لأول مرة بعد البطالة، كما ناقشنا في هذه النشرة الإخبارية الأسبوع الماضي، من المحتمل أن يصبح التوظيف محورا في الاحتياطي الفيدرالي في عام 2023.

جاء IJC في 190،000 للأسبوع 1/14/23، وكان هذا أقل بكثير من توقعات 214،000، وهذا الآن يقع في الخط مع أواخر أبريل ومنتصف سبتمبر.

مع بقاء سوق العمل مرنا للغاية في الإجمالي، قد يخلق حاجة إلى الاحتياطي الفيدرالي لمواصلة نظامه المقيد لفترة أطول من المخطط في الأصل من أجل رفع الطلب بشكل فعال.

بالنسبة لمؤشرات الأسهم، شهدت في وقت مبكر من هذا الأسبوع الظروف الأكثر شهرة في دورة الهبوط هذه، هذا يمكن أن يمثل القاع الدوري، أو يكون إشارة أكثر بيع، وستأتي الإشارة النهائية التي نبحث عنها لأن هذا السوق يحاول هضم مكاسبها الأخيرة.

الـ McClellan هو أداة شائعة إلى حد ما تستخدم لقياس اتساع السوق، وهذا المؤشر هو في الأساس MACD لخط التقدم/التراجع، والذي يحسب عدد الأسهم في المؤشر زيادة مقابل انخفاض في السعر.

في يوم الجمعة من الأسبوع الماضي، قدم McClellan قراءة مفرطة في ذروتها من 103.32، ولم ير ناسداك قيمة تتجاوز 100 منذ شهر مايو، ولم يتم رؤية> 103 منذ 118.70 يونيو 2020.

كانت هذه إشارة واضحة إلى أن المشترين كانوا على الأرجح بالقرب من الانهيار وأن السعر كان بسبب التراجع أو التوحيد.

في وقت سابق من الأسبوع، شهدنا استمرارا للشراء الأسبوع الماضي، لكن إجراءات الأسعار يوم الثلاثاء كانت في حجم خفيف للغاية.

يوم الأربعاء، تراجع المؤشر إلى SMA لمدة 50 يوما بعد أن ركضت إلى البائعين حول متوسط سعر الحجم المرجح الذي تم ترسيخه من أدنى مستوى له السابق في 16 يونيو،وجاء هذا البيع في حجم قوي إلى حد ما، حيث وصل إلى متوسط 50 يوم، و 32% أكبر من حجم الثلاثاء، وفي يوم الخميس، استمر البيع حيث تقوض ناسداك ماس 10 و 50 يوما.

وضعت بورصة ناسداك بالفعل في أدنى مستوى أعلى، بعد فشلها في تقويض أدنى مستوى 10/13 عند 1088.83 دولار خلال عملية بيع ديسمبر، ونحن الآن نبحث عن الفهرس للعثور على الدعم قبل الحصول على أعلى أعلى من 11،571.64 دولار.

من الناحية المثالية، سنرى انخفاضا في هضم تقلبات جانبية للسماح بمتوسطات الحركة على المدى القصير للحاق بالسعر وتوفير منصة إطلاق للاستمرار في الفهرس، وسيكون التوحيد الذي يحمل حوالي 10800 دولار عند تقارب MAS 10 و 50 يوما مثاليا.

نستمر هذا الأسبوع في رؤية تجمع قوي في سوق الخزانة، نحن نرى أقوى شراء يحدث في نهاية المنحنى المتوسط.

كما هو مذكور في النشرات الإخبارية لاستخبارات Blockware Intelligence الأخيرة، ينظر الفريق إلى هذا على أنه وضع دفاعي مؤسسي مع ارتفاع مخاطر الركود.

على الرغم من ارتفاع المخاطر في الركود، لا تزال سندات النضج الأقصر تشهد عرضا قويا إلى حد ما، ويرجع ذلك على الأرجح إلى الحقيقة البسيطة المتمثلة في أن المستثمرين يمكنهم الحصول على عائد 4.6 %+ على الخزانة “خالية من المخاطر” 3 أو 6 أشهر.

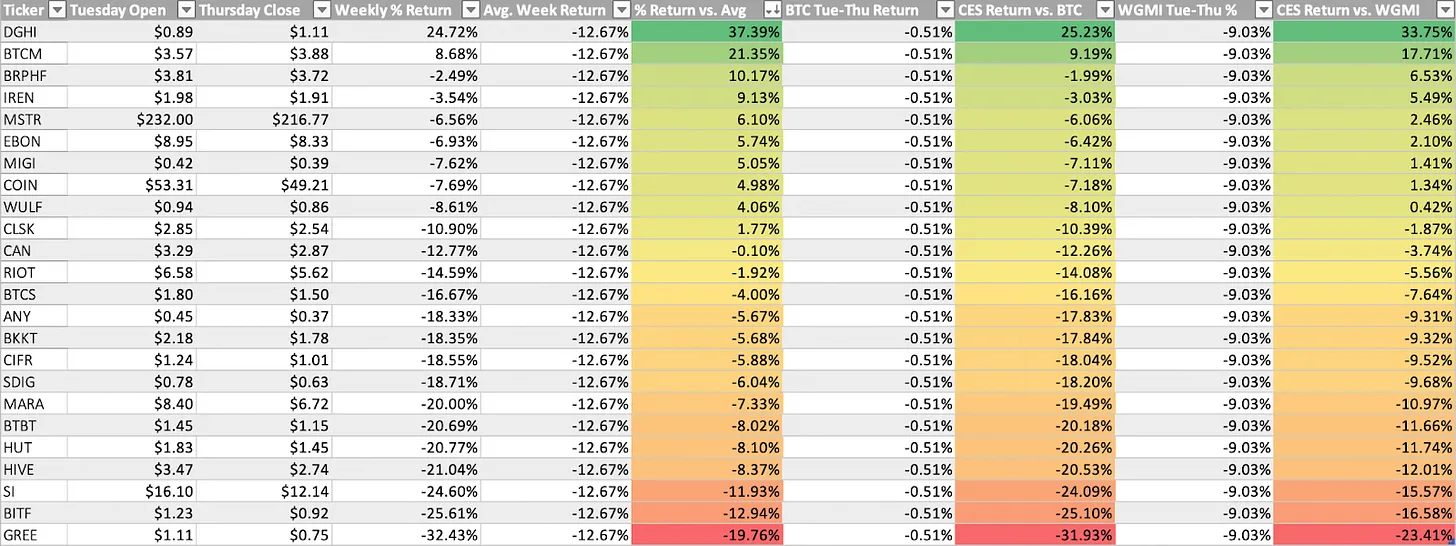

الأسهم المعرضة للتشفير

على غرار فهارس الأسهم وبيتكوين نفسها، شهدنا بضعة أيام من محاولة توحيد من مجتمع التشفير هذا الأسبوع.

أقوى الأسماء هذا الأسبوع هي التي لا يزال سعرها فوق EMA لمدة 10 أيام وكان لديهم شموع إيجابية يوم الخميس. بعض الأمثلة على الأسماء التي تظهر القوة بالنسبة لبقية مجموعة الصناعة هي: Mara و MSTR و COIN و RIOT، وبعض الأسماء الأضعف نسبيا للمقارنة كانت: SI ، Wulf ، SDIG و BKKT.

فريقنا يشاهد إجراءات سعر البيتكوين الفورية للحكم على ما سيحدث لهذه الأسهم، إذا تمكنت BTC من الحفاظ على توحيدها البناء الحالي، فستكون بالتأكيد صاعدة لهذه الأسهم، من المحتمل أن يؤدي استراحة أقل من 20،300 دولار لـ BTC إلى العودة إلى أدنى مستوياتها.

أعلاه، كما هو الحال دائما، هي ورقة Excel التي تقارن سعر يوم الثلاثاء إلى الخميس للعديد من المساواة في التشفير، البيتكوين، و ETF للتعدين.

التحليل الفني للبيتكوين

بعد مكاسب وحشية الأسبوع الماضي، شهدنا حتى الآن تحركا صحيا جاريا لـ البيتكوين.

بعد فترة من الإجراء القوي للسعر، تعطي الفترة القادمة مؤشرا على قوة المشترين، واعتبارا من صباح يوم الجمعة، يبدو أن مشتري BTC يحتفظون بالسيطرة.

في عالم التحليل الفني، نبحث عن تقلبات منخفضة وتوحيدات منخفضة الحجم للسماح بمتوسطات نقل أقصر الأجل للحاق بالسعر وتوفير منصة إطلاق لأسعار أعل ، كما ذكرنا سابقا في هذه النشرة الإخبارية.

من الواضح أن BTC قد توافقه هنا، ولكن لمجرد أن هناك شيئا مفرطا لا يعني أنه لا يمكن أن يصبح أكثر تواجدا.

كما ذكر أعلاه، فإن استراحة أقل من 20300 دولار من شأنها إبطال القوة التي تظهرها BTC حاليا، ومن ناحية أخرى، فإن استراحة تزيد عن 21،650 دولارا ستشير إلى أن BTC من المحتمل أن تتجه نحو ارتفاع السعر.

سلسلة البيتكوين والمشتقات

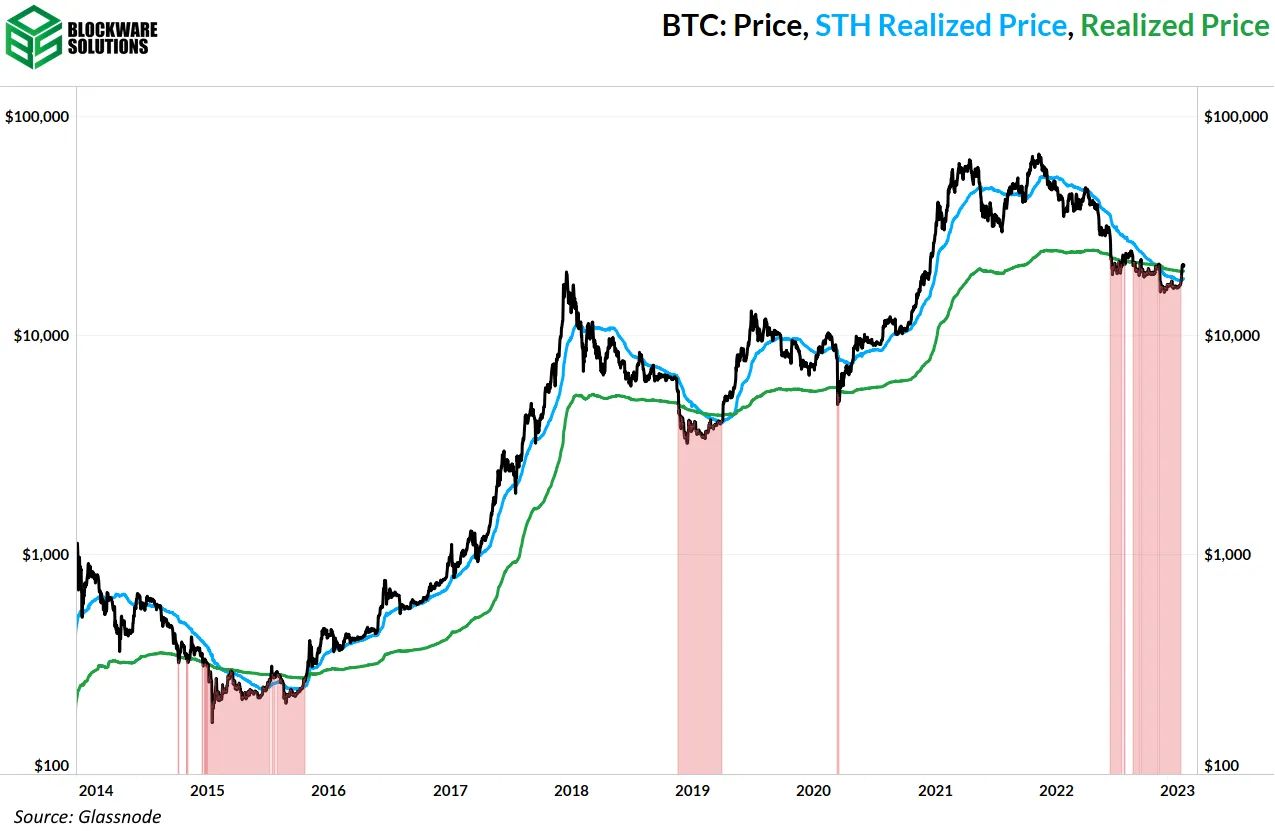

سعر البيتكوين هو الآن أعلى من السعر المحقق (أساس التكلفة الكلي لجميع البيتكوين).

هذا صعودي للغاية، حيث أشارت الحالات السابقة إلى نهاية فرصة شراء الأجيال، وقد تبعتها شهور من الإجراء الأساسي لأعلى فقط.

حيث تم التوقع في السابق، أن يتم قلب السعر المحقق إلى الدعم هذا العام، ومن السابق لأوانه القول إنه دعم، لكن حتى الآن يبدو أن التنبؤ قوي.

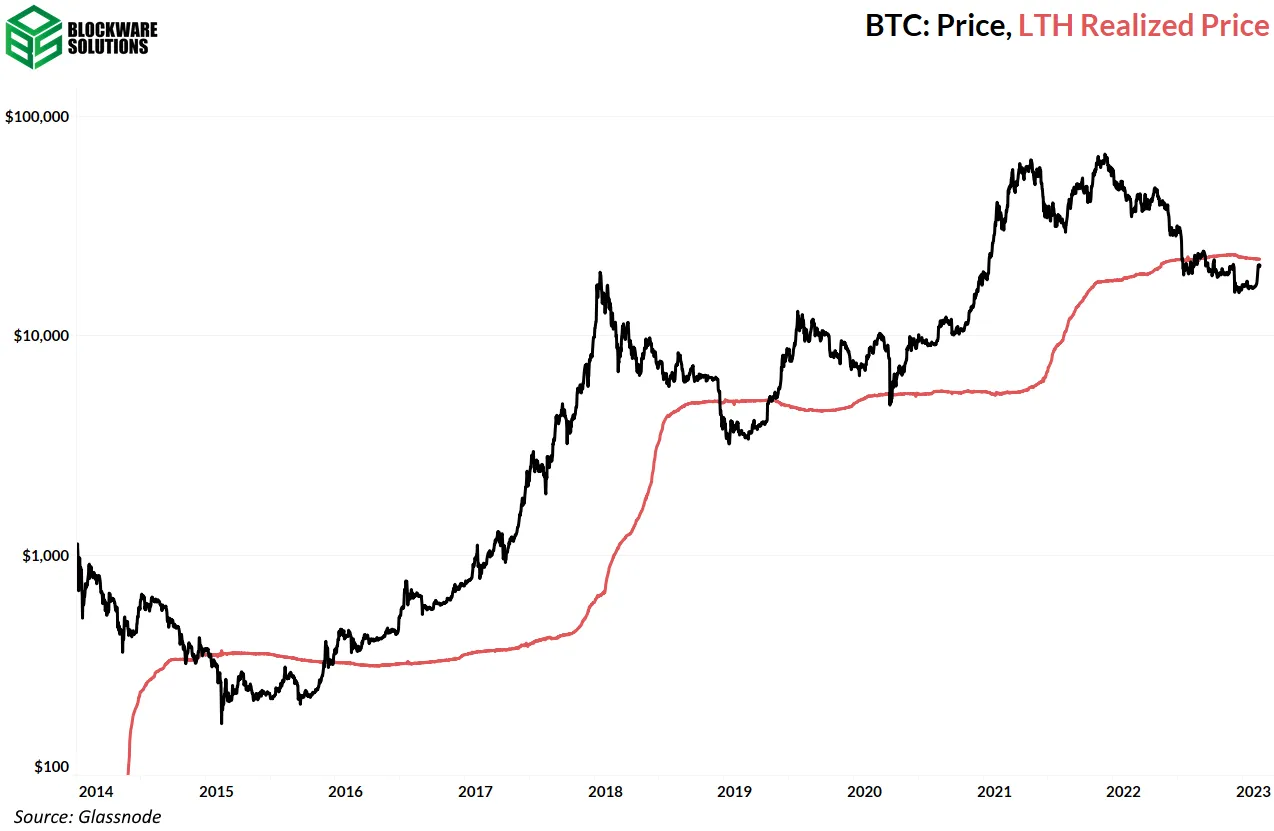

قد يزعم بعض المحللين أن السعر الطويل الأجل أدرك أن السعر هو مستوى مقاومة آخر، لكنني سأختلف لسبب أساسي واحد.

يتصرف حامليهم على المدى الطويل بشكل مختلف عن حاملي قصيرة الأجل، ويميل حاملي طويلة الأجل إلى بيع البيتكوين، إن إمدادات البيتكوين التي يحتفظ بها أصحابها على المدى الطويل قد ارتفع إلى اليمين على المدى الطويل، وترى حاملي طويل الأجل يبيعون جزءا من ممتلكاتهم خلال أشواط الارتفاع، لكن هذا يتطلب عوائد كبيرة من الدولار الأمريكي لتحفيزهم على ذلك، يحتاج السعر إلى الوصول إلى مستويات 2x أو 4x أو حتى 10x أعلى من السعر المحقق لحاملي طويل الأجل قبل أن نراهم يبدأون في البيع، وحتى ذلك الحين، لا يبيعون كل شيء، أو حتى معظمهم، من BTC.

خلال الأشهر القليلة المقبلة، سوف نبحث عن اتجاهات على السلسلة تشير إلى ما إذا كنا ننتقل من بيئة هبوطية إلى صعودية.

بعض الاتجاهات التي نود أن نراها تتزايد النشاط على السلسلة بما في ذلك حجم المعاملات العالي، وحركة العملات الصغيرة، والزخم الإيجابي في عدد العناوين الجديدة و/أو الكيانات، ومستويات أعلى من العرض، الصغار والكبار ، في الربح.

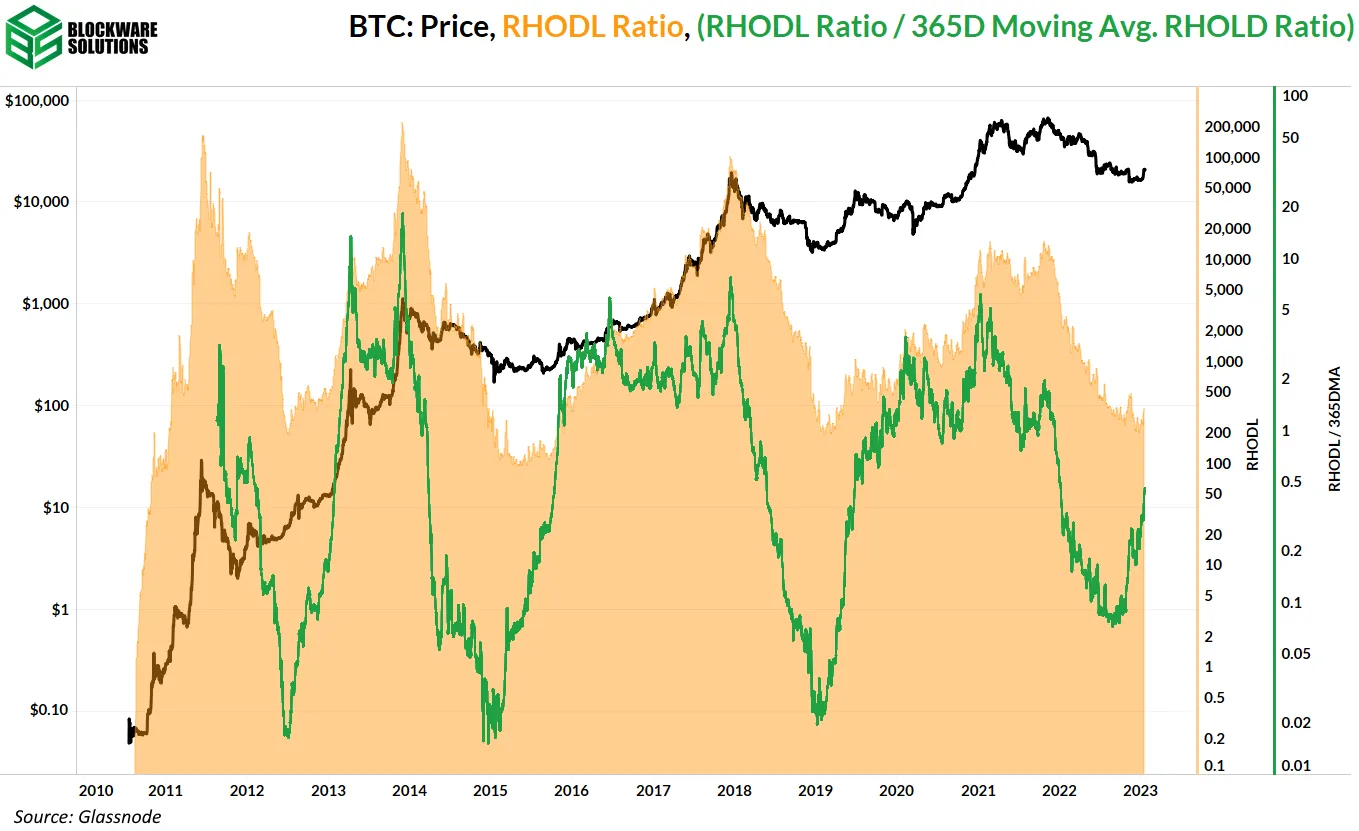

نسبة Rhodl (Orange) هي نسبة من الحد الأقصى المحقوق لعملات رقمية لمدة أسبوع واحد والغطاء المحققين لعملات رقمية من عام إلى عام واحد، وبعبارات بسيطة، هذا يعتبر مقارنة مقدار الحد الأقصى المحقوق الذي يأتي من العملات القديمة مقابل القديم، وتشير القيم الأعلى إلى أن العملات الأصغر سنا لها تأثير أكثر هيمنة على الحد الأقصى المحقق، تشير القيم المنخفضة إلى تأثير أقل من العملات الأصغر سنا، ويقوم الخط الأخضر بتحليل الاتجاه فقط من خلال مقارنة نسبة RHODL بمتوسط متحرك لمدة 365 يوما.

كما ذكرنا، فإن زيادة النشاط من العملات الرقمية الأصغر سنا هو اتجاه نريد أن نرى إذا كنا سنغادر سوق الهبوط، يمثل القاع المحلي في Rhodl النقطة التي تكون فيها العملات الشابة، المعروفة أيضا باسم المتداولين/المضاربين/المشاركين في السوق الجدد، غائبين عن السوق، وما زلنا في هذه المرحلة، لكن الزخم الإيجابي يتعلق بالإشارات المتوسطة 365D المتحركة التي يجب أن تبدأ العملات الأصغر سنا في إعادة إدخال السوق قريبا.

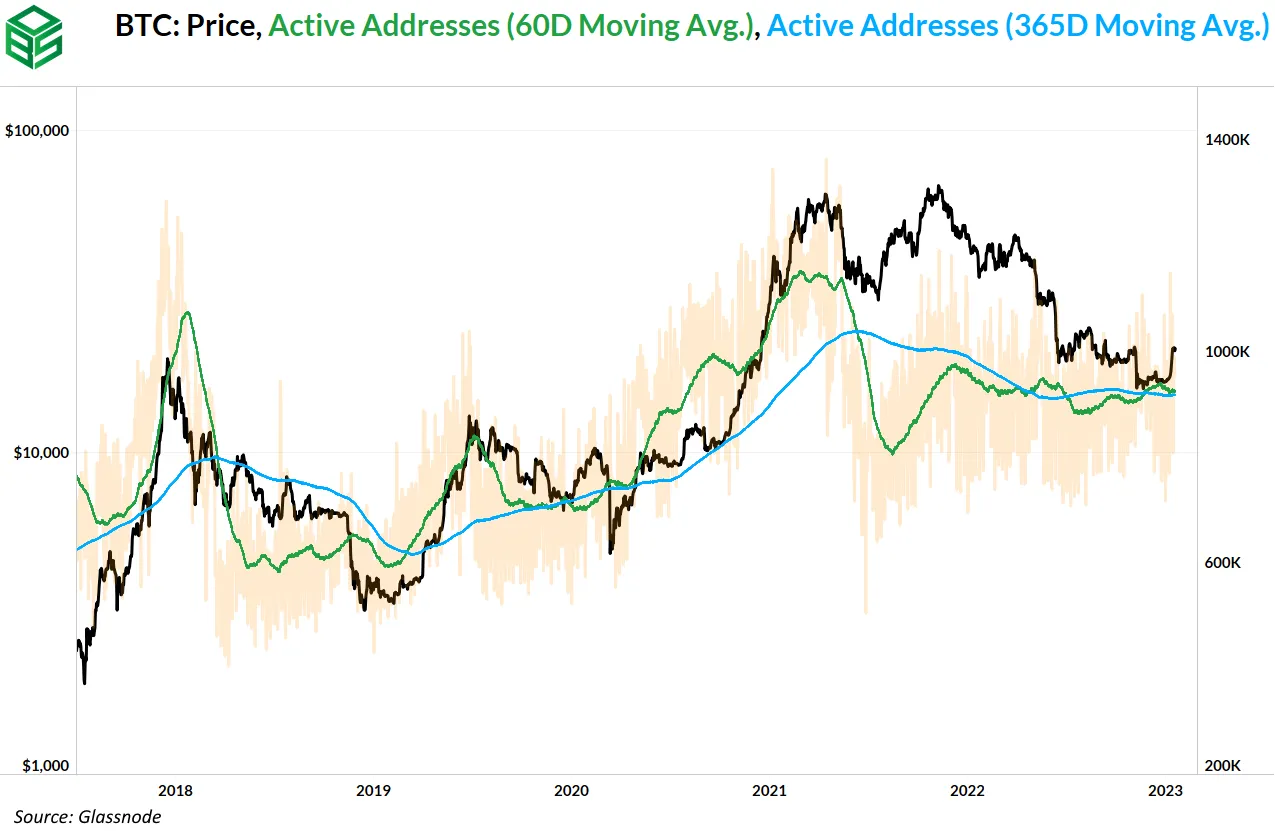

سنلقي نظرة أخرى على العناوين النشطة هذا الأسبوع.

للتكرار، نريد أن نرى النشاط المتزايد على السلسلة كعلامة على أن الأيام المظلمة لسوق الهبوط قد انتهت، ولاحظ كيف في الأشهر التي تلت قاع 2018، هناك فترة مستدامة يكون فيها المتوسط المتحرك لـ 60D للعناوين النشطة أكبر من المتوسط المتحرك 365D.

لم نر هذا النشاط بعد هذه المرة، لكننا سنستمر في مراقبة هذا المقياس لأنه يمكن أن يوضح ما إذا كان النشاط على السلسلة يزداد أم لا.

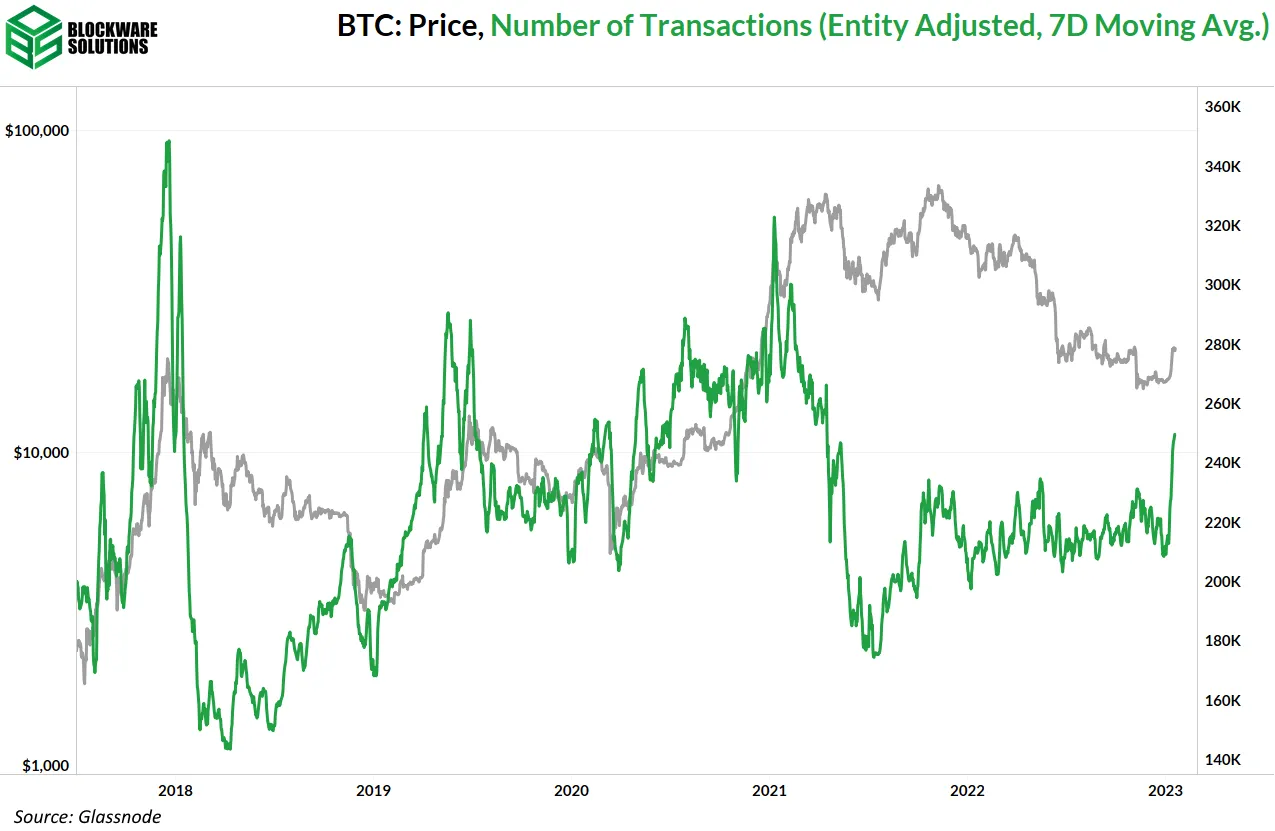

بالنظر إلى عدد المعاملات (المعدلة للمعاملات لمعاملات التبادل الداخلي)، رأينا زيادة ملحوظة.

لقد رأينا أكبر عدد من المعاملات على السلسلة منذ ربيع/صيف من عام 2021، وإذا واصلنا رؤية زيادة في عدد المعاملات التي ستكون علامة تصاعدية للغاية لأنها تظهر المزيد من الطلب، في نهاية اليوم، يتم تحديد السعر من خلال مدى استعداد المشتري الهامشي للدفع ومدى استعداد البائع الهامشي لقبوله، زيادة الطلب، كما هو واضح من خلال المزيد من المعاملات على السلسلة، سيؤدي إلى ارتفاع سعره حيث يتعين على المشترين الهامشيين التغلب على بعضهم البعض.

لاحظ الزيادة في عدد المعاملات التي تتزامن مع نهاية سوق الهبوط 2018.

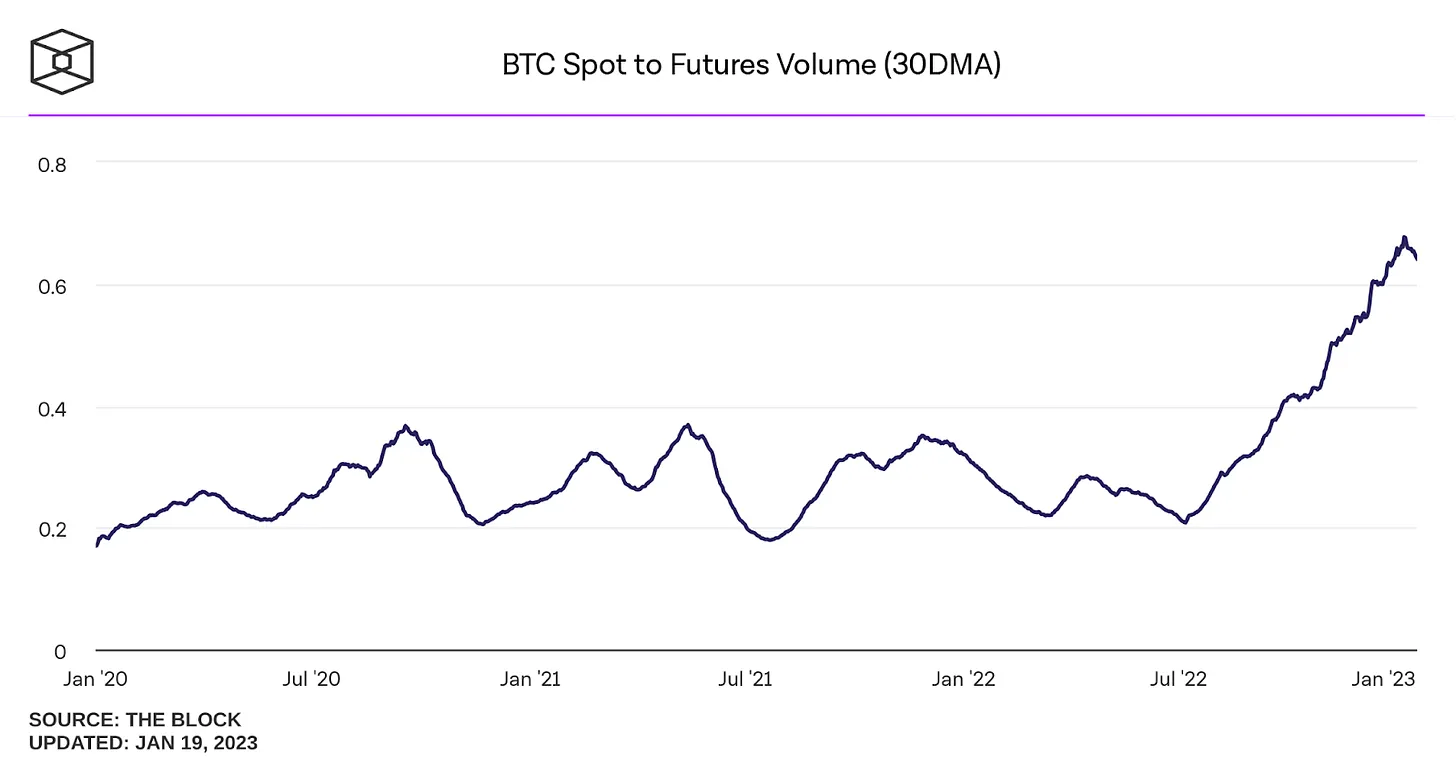

الاتجاه الذي لا نريد رؤيته هو رافعة ضخمة أو حجم مشتقات مع زيادة الأسعار، ومن المتوقع أن يكون هناك قدر من الكمية من الرافعة المالية والحجم المشتق، خاصة بمجرد إدخال مرحلة الارتفاع التالية، ولكن، يزيد الأسعار من غياب الرافعة المالية المفرطة، التي تحركها في الغالب عن طريق عمليات الشراء الموضعية، من المرجح أن تستمر على المدى القصير.

يوضح هذا الرسم البياني من الكتلة نسبة حجم SPOT البيتكوين مقابل حجم العقود الآجلة، هذا هو بالضبط الاتجاه السلوكي الذي نريد رؤيته، زيادة حجم البقعة بالنسبة لحجم العقود الآجلة.

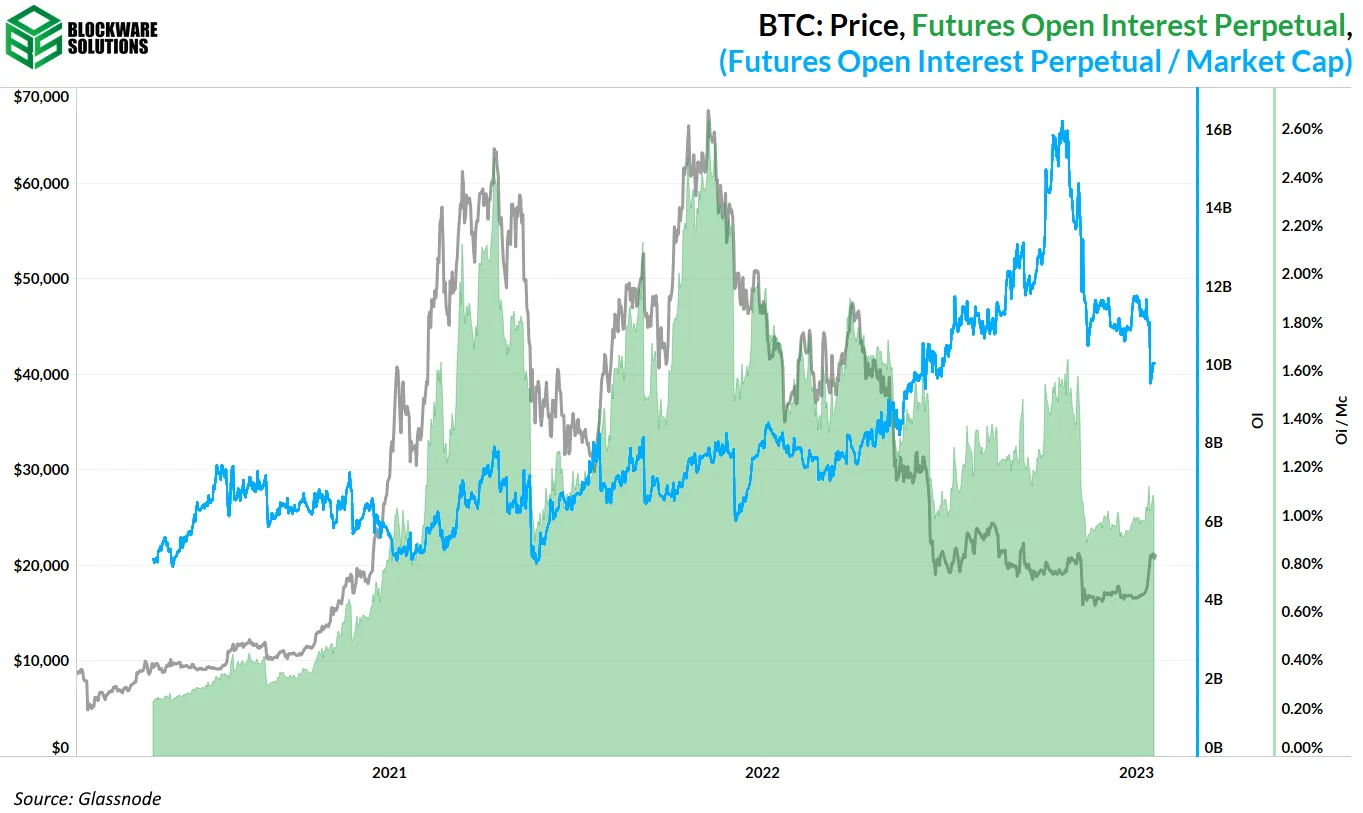

على مدار الأشهر القليلة الماضية، تم الحفاظ على علامات التبويب على العقود المستقبلية الدائمة (OI) بالنسبة إلى الحد الأقصى للسوق، وكان التقلب منخفضا نسبيا من منتصف يونيو 2022، بعد انهيار Luna و 3AC، حتى تنفص FTX في نوفمبر. خلال هذا الوقت، تتراكم كمية كبيرة من OI، خاصة بالنسبة إلى الحد الأقصى للسوق.

في الشهرين الماضيين، رأينا OI بالنسبة إلى الحد الأقصى للسوق يستمر في الانخفاض، ولم يتم ضبطه على الحد الأقصى للسوق، لم يكن هناك أي تراكم ملحوظ في OI أيضا.

مرة أخرى، هذه علامة جيدة لأنها تُظهر أن تقدير السعر يأتي من الطلب الحقيقي على BTC Spot، وليس مشتقات BTC، هذا يدل على أن غالبية التجار والمضاربين على المدى القصير لا يزالون في وضع المخاطرة.

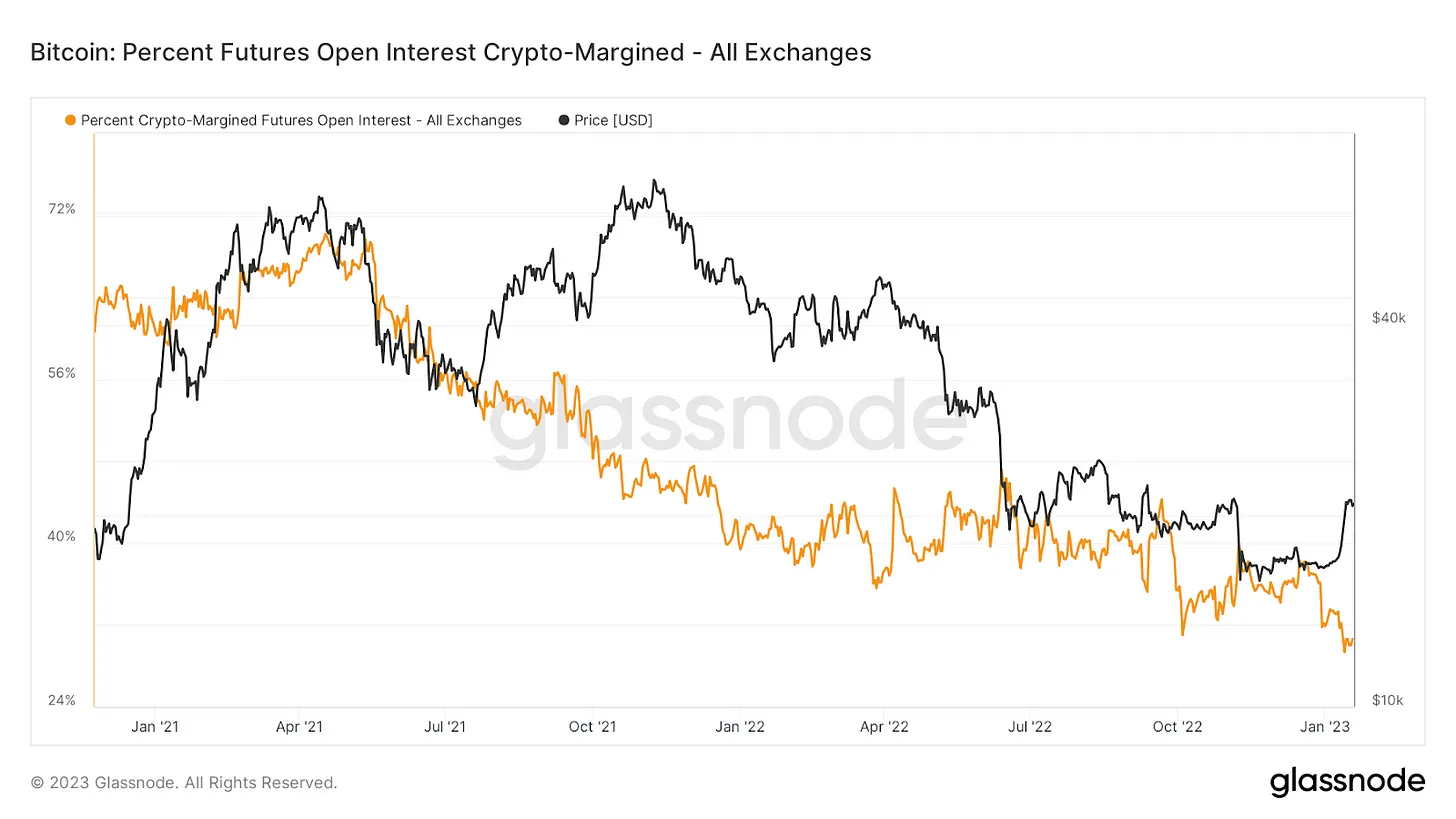

يمكننا أن نرى دليلا إضافيا على سلوك المخاطر من خلال النظر في الاتجاه المتدفق في النسبة المئوية من العقود المستقبلية المفتوحة المفتوحة بالتشفير، هذا يقيس النسبة المئوية للعقود الآجلة المشفرة المفتوحة المصنفة مع العملة الأصلية ضد الدولار الأمريكي أو stablecoin stablecoin USD.

يعد استخدام BTC كضمان لعقد BTC Futures أكثر خطورة، حيث أن الانخفاض في سعر BTC يقلل من قيمة الضمان الخاص بك، وهذا يعني أنك مزدوج بشكل فعال، ومع ذلك، فإننا نرى نسبة مئوية متناقصة من عقود العقود الآجلة التي يتم تصنيعها بالتشفير والتي يجب أن تسمح بتقدير أكثر استدامة في الأسعار.

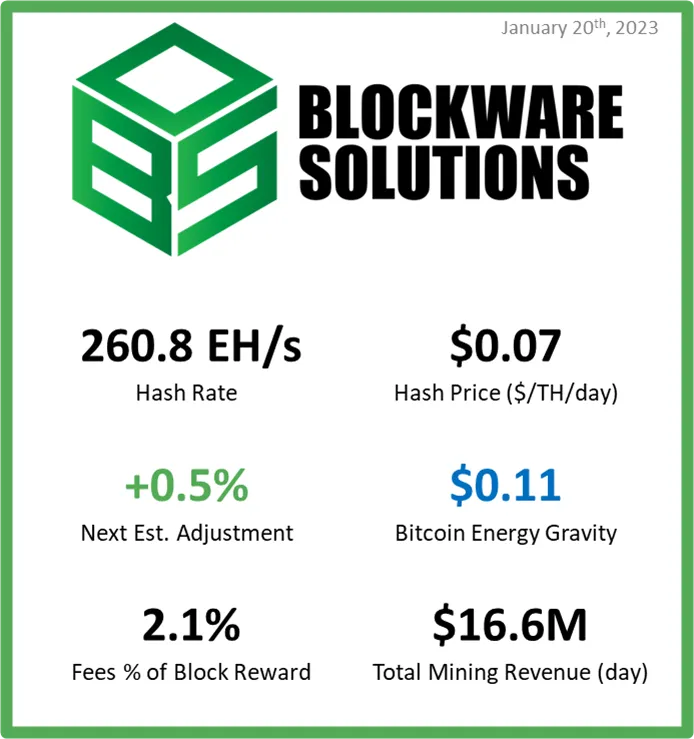

تعدين البيتكوين

Hashprice Bull Runs

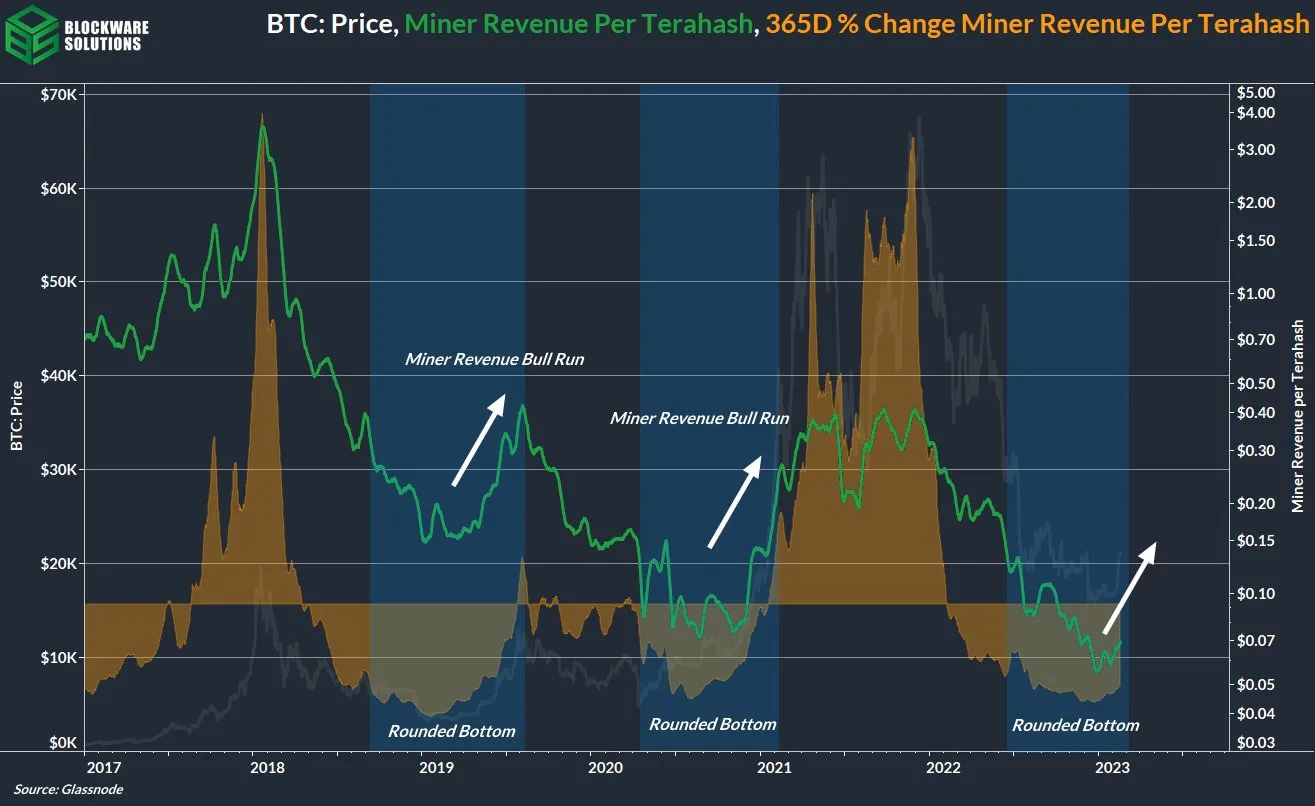

طوال تاريخ البيتكوين، هناك فترات عندما يزيد Hassprice، وهو مقياس يقيس إيرادات المعدنين في اليوم الواحد، على مدار فترة زمنية كبيرة، لقد رأينا المقياس في عام 2019 وتجول هازف ثور من 2020 إلى 2021.

على سبيل المثال، في علامة تجزئة 0.07 دولار اليوم، التعدين S19XP (140T) ~ 10 دولارات في اليوم، وإذا زادت التجزئة مرة أخرى إلى 0.20 دولار، فإن نفس الجهاز ستحصل على 28 دولارا في اليوم.

بالنظر إلى الرسم البياني أدناه، من الممكن أن يكون البيتكوين على أعتاب Run Bull Gran.

استسلام المعدنين

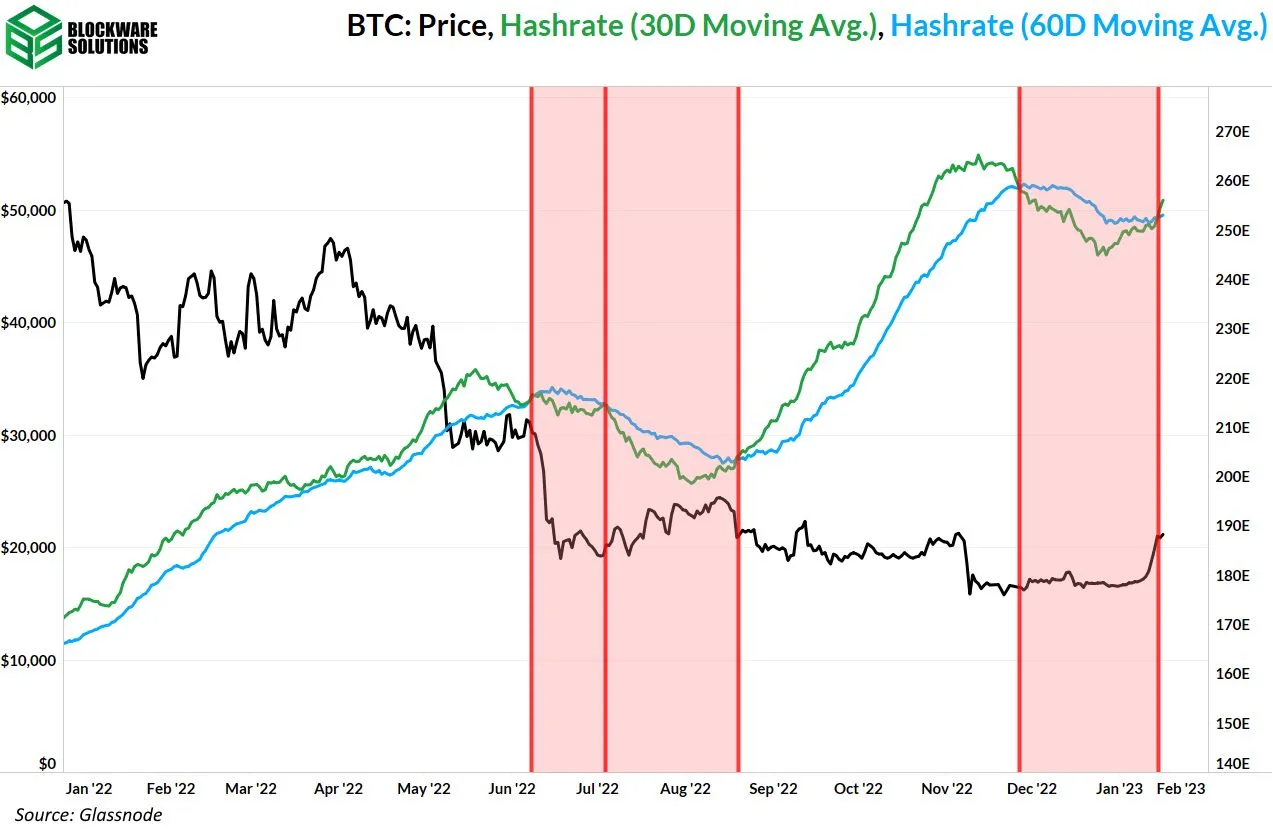

تعتبر أشرطة التجزئة طريقة رائعة لتحديد ما إذا كان المعدنين يتم إيقاف تشغيله أو تشغيله بشكل نشط، ومنذ هذا الوقت الأسبوع الماضي، أشار المقياس إلى أن استسلام المعدنين الذي نشأ في نوفمبر 2022 قد انتهى الآن، وتم تطهير المعدنين غير الفعالين الأكثر ضعفا من الشبكة وتبقى الأقوى في الصناعة.

تاريخيا، تحدد نهاية أسعار التعدين الأوقات المثالية لنشر رأس المال في البيتكوين وتعدين البيتكوين.

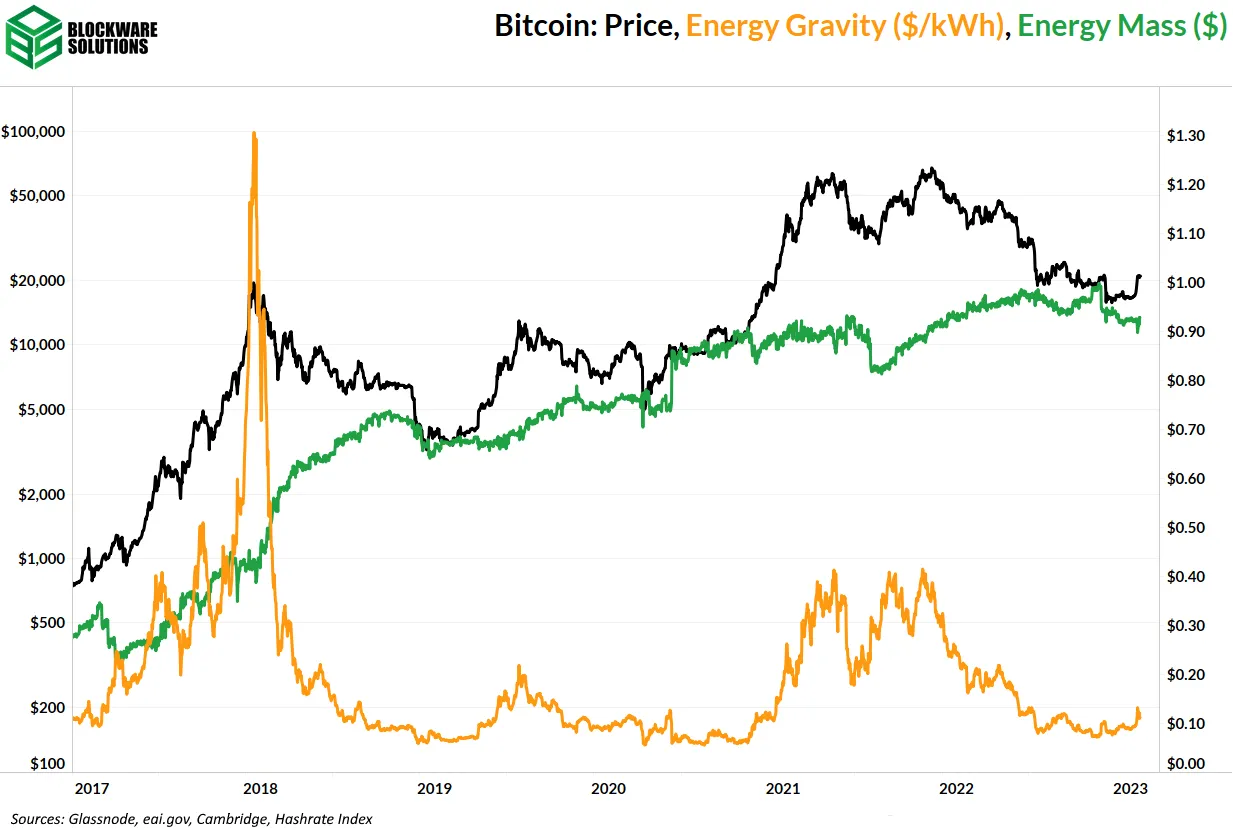

جاذبية الطاقة

يعتمد الرسم البياني التالي على تقرير ذكاء blockware السابق الذي يضعف العلاقة بين سعر البيتكوين وتكلفة الإنتاج، يجعل النموذج من السهل تصوره عندما يكون سعر البيتكوين محموما أو في عملية القاع.

نستمر هذا الأسبوع في رؤية المزيد من التأكيد على أن البيتكوين من المحتمل أن تكون في عملية القاع.