إليك ما جرى في سوق البيتكوين خلال أسبوع (55)

بعد إعلان يوم الثلاثاء عن بيانات مؤشر أسعار المستهلكين لشهر أغسطس، كان الأسبوع قاسياً للغاية عبر الأسواق المالية التقليدية.

حيث جاء رقم مؤشر أسعار المستهلكين الرئيسي لشهر أغسطس عند نمو 8.3% على أساس سنوي، وكان هذا أقل من 8.5% في يوليو، ولكن مع تقدير إجماع المحللين عند 8.1%، فليس من المفاجئ رؤية رد فعل الأسواق.

وعلى الرغم من انخفاض مؤشر أسعار المستهلك على أساس سنوي في أغسطس مقارنة بشهر يوليو، نظراً لأن السوق يتطلع إلى المستقبل، إلا أنه يعمل بشكل كبير على أساس التوقعات.

وكان التوقع الإجمالي هو أن مؤشر أسعار المستهلك على أساس سنوي سينخفض بمقدار 40 نقطة أساس في شهر أغسطس، لأنه انخفض بمقدار 20 نقطة أساس فقط، ونشهد عمليات بيع.

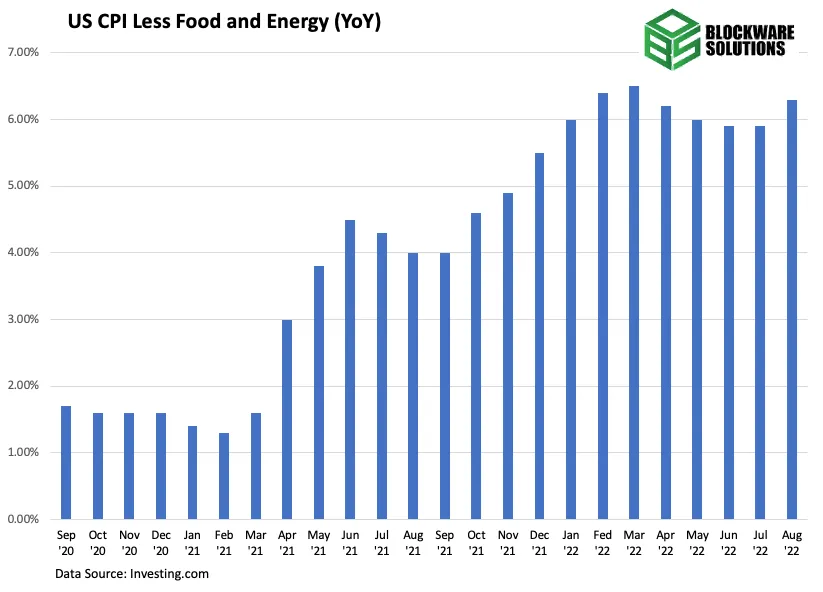

ارتفع مؤشر أسعار المستهلك الأساسي، أو CPI مطروحاً منه أكثر قطعتين تذبذباً (الطاقة والغذاء)، بنسبة 6.3% على أساس سنوي في أغسطس، وكان هذا أول شهر يرتفع فيه مؤشر أسعار المستهلك الأساسي منذ مارس.

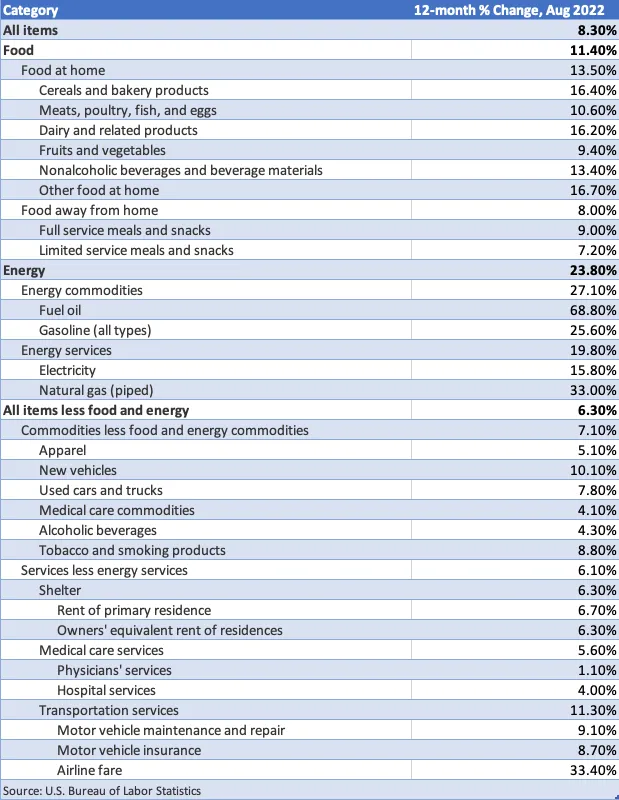

يمكنك الاطلاع أعلاه على الفئات المحددة المضمنة في مجموعة CPI ومقدار الزيادة في السعر منذ أغسطس 2021.

في حين أن كل عنصر على حدة ليس له وزن متساوٍ على الرقم النهائي لمؤشر أسعار المستهلك، يمكننا أن نرى أن تكاليف الطاقة لا تزال تدفع تضخم مؤشر أسعار المستهلك.

على الرغم من انخفاض متوسط سعر الغاز في الولايات المتحدة الآن بأكثر من 25% من ذروته في يونيو، فقد ارتفعت الطاقة ككل بنحو 24% على أساس سنوي في أغسطس، وكان النفط (+ 68.8%) والغاز الطبيعي (+ 33%) المحركين الرئيسيين.

ضع في اعتبارك أن الطاقة هي أحد المدخلات في إنتاج جميع السلع أو تقديم جميع الخدمات، لاحظ كيف ارتفعت أسعار الطاقة بشكل كبير خلال العام الماضي، وارتفعت أسعار شركات الطيران (33%)، وارتفعت أسعار المواد الغذائية (11.4% إجمالياً).

وفي أنباء أكثر إيجابية، شهد مؤشر أسعار المنتجين انخفاضًا للشهر الثاني على التوالي على أساس سنوي، حيث انخفض من 11.3% في يونيو، إلى 9.8% في يوليو، والآن 8.7% في أغسطس، وجاءت نقطة البيانات الفعلية في 10 نقطة أساس أقل من تقديرات المحللين الإجماعية البالغة 8.8%.

تُعد تكاليف المُنتِج مؤشراً رئيسياً لتكاليف المستهلك، مما يعني أنه في حالة ارتفاع تكاليف الإنتاج، فإن أسعار السلع النهائية سترتفع في النهاية للحاق بالركب.

ولكن نظراً لانخفاض مؤشر أسعار المنتجين لمدة شهرين حتى الآن، فقد يكون ذلك إشارة إلى أن أسعار السلع من المرجح أن تحذو حذوها في المستقبل القريب.

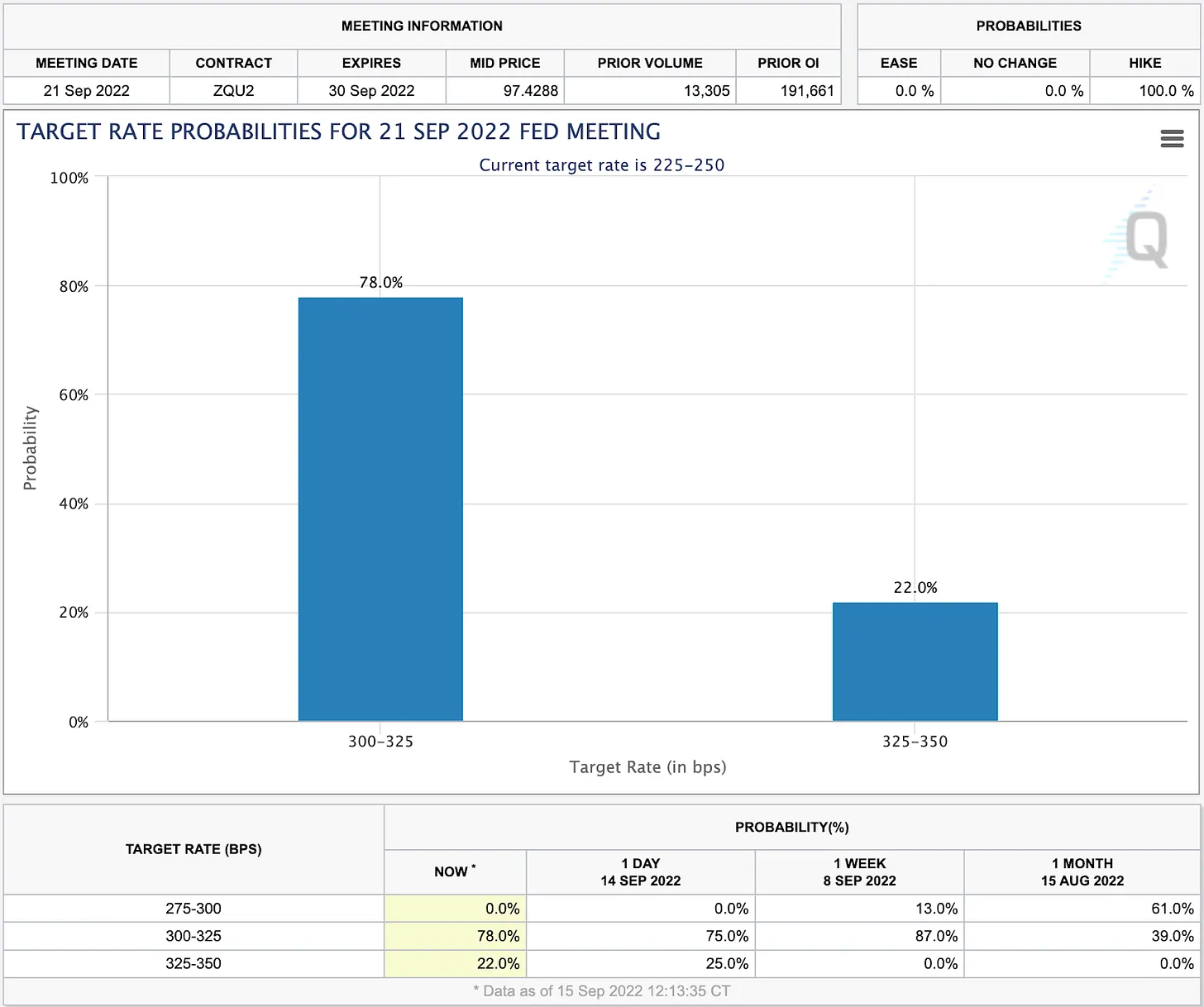

مع عدم انخفاض مقاييس التضخم الرئيسية بالمعدل الذي كان متوقعاً إلى حد كبير، فإنه يفرض يد بنك الاحتياطي الفيدرالي في جدول رفع أسعار الفائدة، حيث تجتمع لجنة السوق المفتوحة الفيدرالية الأسبوع المقبل يوم الأربعاء لتقرير ما يجب فعله بسعر الفائدة في السوق.

استناداً إلى بيانات العقود الآجلة لصناديق الاحتياطي الفيدرالي، تتوقع أداة فيد ووتش الخاصة بمجموعة CME فرصة بنسبة 78% لزيادة FFR بمقدار 75 بت في الثانية.

وتتنبأ هذه الأداة أيضاً بفرصة 22% لرؤية ارتفاع 100 بت في الثانية، وفي هذا الوقت من الأسبوع الماضي (قبل أغسطس CPI) أعطوا فرصة 0% لرفع 1%.

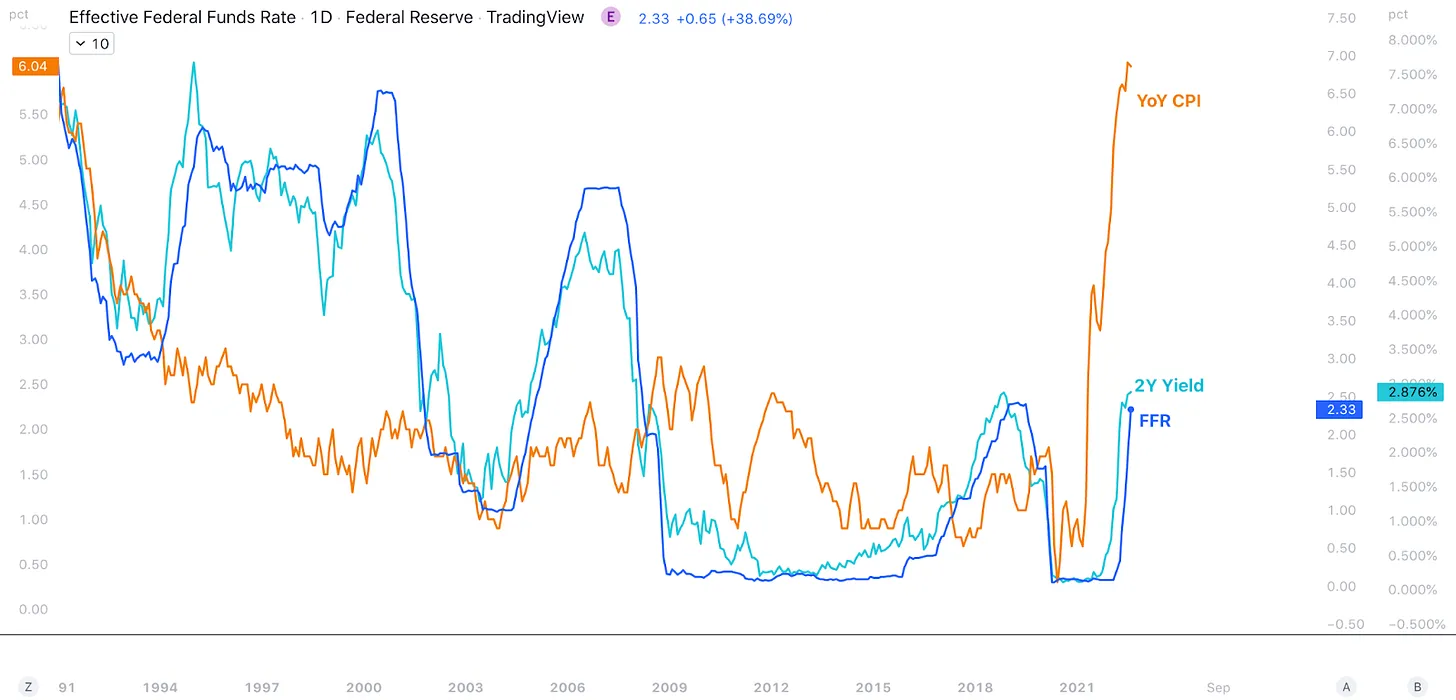

في الوقت الحالي، مع ارتفاع مؤشر أسعار المستهلك إلى أعلى مستوياته في 40 عاماً، وارتفاع عائدات الخزانة ذات المدى القصير، يشير السوق إلى بنك الاحتياطي الفيدرالي إلى أن لديه مجالًا لدفع أسعار الفائدة.

لن نتكهن كثيراً بما نعتقد أن بنك الاحتياطي الفيدرالي سيفعله يوم الأربعاء، ولكن ما يجب على المستثمرين وضعه في الاعتبار هو ما يتوقعه السوق.

وفي هذه المرحلة، استناداً إلى بيانات العقود الآجلة وحركة أسعار الأمان، قام السوق بتسعير ارتفاع 50 نقطة في الثانية، ومعظم الارتفاع بمقدار 75 نقطة في الثانية.

وإن رد فعل السوق على ارتفاع 75 نقطة في الثانية هو في الهواء، ولكن من المحتمل أن يتسبب 100 نقطة في الثانية في تسارع عمليات البيع الحالية.

وبالانتقال، كانت هناك قصتان إخباريتان من البيت الأبيض تستحقان الانتباه.

ومع محادثات في وقت سابق من الأسبوع حول موافقة النقابات على إضراب لعمال السكك الحديدية، أعلنت إدارة بايدن عن اتفاق مبدئي يوم الخميس لتجنب الإضراب.

ومن الواضح، مع عدم عمل عمال السكك الحديدية، فإن ذلك سيضع ضغطًاً إضافياً على سلسلة التوريد الضعيفة بالفعل.

ووفقاً لإدارة السكك الحديدية الفيدرالية، فإن ما يقرب من 28% من حركة الشحن في الولايات المتحدة تتم في القطارات، ومن الواضح أن إضراب السكك الحديدية سيكون بمثابة ضغط تضخمي على أسعار السلع.

وكانت هناك أيضاً أخبار بشأن إدارة بايدن التي تزن شراء النفط عند حوالي 80 دولاراً للبرميل لإعادة ملء احتياطي البترول الاستراتيجي.

ويأتي ذلك بعد إعلانهم في مارس عن تحرير 180 مليون برميل من احتياطي الطوارئ الأمريكي من أجل كبح أسعار النفط، ونتيجة لذلك، يظل الاحتياطي الآن عند أدنى مستوى له منذ ما يقرب من 40 عاماً.

وقرار إعادة ملء الاحتياطي ينبع من فكرتين رئيسيتين، أولاً، من المحتمل الآن أنه ليس لدينا احتياطيات كافية في حالة الطوارئ الوطنية، وثانياً، انخفضت أسعار النفط بسبب انخفاض الطلب وارتفاع الدولار، مما يثبط الإنتاج.

وشهدنا هذا الأسبوع أيضاً أدلة متزايدة على أن شركات وول ستريت تشعر بضغوط ركود، وجاءت الأخبار الكبيرة يوم الاثنين مع إعلان جولدمان ساكس عن تسريح مخطط لمئات الموظفين.

ويأتي هذا جنباً إلى جنب مع انخفاض بنسبة 50% في الإيرادات المعلنة عبر الأقسام في الربع الثاني، وانخفاض بنسبة 41% في الإيرادات من قسم الخدمات المصرفية الاستثمارية في يوليو، ويتماشى هذا تقريباً مع انخفاض جي بي موجان المتوقع بنسبة 50% في عائدات IBD للربع الثالث.

على الرغم من المزيد من الإعلانات عن تسريح العمال من الشركات الكبرى هذا الأسبوع، ما زلنا نرى انخفاضاً في البطالة، كما تم قياسه من خلال مطالبات البطالة الأولية، واعتباراً من الأسبوع الماضي، يتواجد IJC عند 213000.

شهدنا هذا الأسبوع أيضاً ارتفاع معدلات الرهن العقاري فوق 6.0% للمرة الأولى منذ نوفمبر 2008، ويأتي هذا جنباً إلى جنب مع تقرير صادر عن CNBC ، والذي يُظهر أن الطلب السنوي على الرهن العقاري قد انخفض بنسبة 29% اعتباراً من هذا الأسبوع.

كما نوقش هنا الأسبوع الماضي، فإن الانخفاض في توقيع عقود الرهن العقاري يجبر البنوك على رفع أسعار الفائدة على الرهون العقارية الجديدة أو المعاد تمويلها من أجل الاحتفاظ بعائدات الفوائد.

إن الجمع بين ارتفاع سعر الفائدة في السوق (FFR) وانخفاض الطلب على القروض هو ما يقود الارتفاع في معدلات الرهن العقاري.

وكما نوقش الأسبوع الماضي أيضاً، من المحتمل أن يتخذ هذا شكل انخفاض أسعار المساكن في وقت ما في المستقبل.

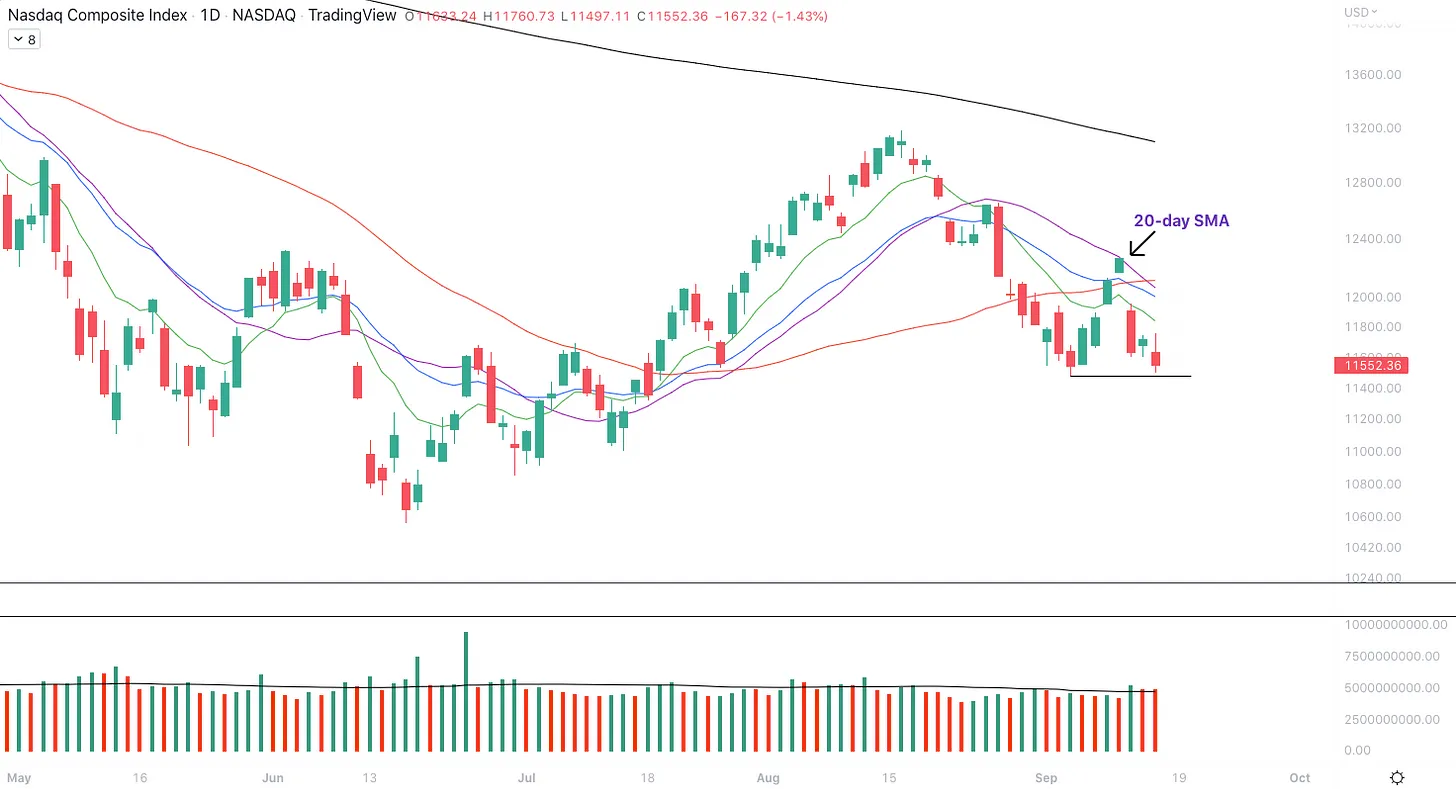

في سوق الأسهم، تراجعت المؤشرات الرئيسية بشكل كبير هذا الأسبوع، واعتباراً من يوم الخميس، يسير مؤشر ناسداك على المسار الصحيح لأسوأ أسبوع له منذ يونيو.

وفي هذه السلسلة للأسبوعين الماضيين، ناقشنا أن السيناريو الأكثر ترجيحاً للمؤشرات هو أننا سنرى ارتداداً في ذروة البيع والذي من المحتمل أن يواجه مقاومة بسرعة إلى حد ما قبل الاستمرار في الانخفاض، وهذا هو بالضبط ما رأيناه بين هذا الأسبوع والماضي.

بعد أن قفز ما يقرب من 7 % خلال 4 جلسات، واجه مؤشر ناسداك في النهاية بائعين عند 12،270 دولار، والذي تزامن مع المتوسط المتحرك البسيط لـ 20 يوماً.

وسجلت خسارة يوم الثلاثاء بنسبة 5.16% لمؤشر ناسداك المركب أسوأ أداء ليوم واحد لهذا السوق الهابطة، والأسوأ منذ 11 يونيو 2020 (-5.27%).

من الناحية المضاربة، يبدو أن المؤشر يسير في مسار تصادمي مع أدنى مستوياته في يونيو، ولكن من المحتمل أن يستغرق هذا بعض الوقت، إذا حدث على الإطلاق.

ويوم الخميس، كان المؤشر قادراً على الحفاظ على أدنى مستوى له من 6 سبتمبر، ولكن اعتباراً من صباح يوم الجمعة، اخترنا فجوة أسفل هذا المستوى.

ترقب اقتراب يوم الجمعة لترى ما إذا كان بإمكاننا استعادة ذلك المستوى 11471.50 دولار أو إذا كان لدينا المزيد من الاتجاه الهبوطي.

على الرغم من ضعف المؤشرات الرئيسية، إلا أن العديد من أسهم النمو تظهر قوة نسبية كبيرة، وبعض الأسهم الرئيسية في الوقت الحالي هي ENPH و ELF و TNK و PLRX و ENVX و WOLF و STEM و FOUR و UBER و CHPT.

إلى جانب عمليات البيع في مؤشرات الأسهم، كان هناك بيع مستمر ومتزايد في سوق الدخل الثابت، وفي وقت كتابة هذا التقرير، كان عائد سندات الخزانة للعامين الماضيين ثابتاً عند 3.92% تقريباً، وهو ما يزيد بنحو 35 نقطة أساس عن الأسبوع الماضي.

وبالمقارنة، ارتفع عائد 10 سنوات بنحو 16 نقطة أساس هذا الأسبوع إلى حوالي 3.47%.

ويؤدي هذا إلى إعادة انتشار 2 / 10Y (الذي تمت مناقشته هنا الأسبوع الماضي) إلى ما يقرب 0.44 سالب، والذي ينمو بالقرب من أدنى مستوى منذ بداية العام وحتى تاريخه عند 0.48 سالب.

ويمكن رؤية تأثيرات الرقم القياسي لأسعار المستهلك الذي هو أعلى من المتوقع بوضوح في عوائد سندات الخزينة، حيث يبدو أن المستثمرين قلقون بشكل متزايد بشأن الظروف الاقتصادية على المدى القريب.

علاوة على ذلك، شهد مؤشر عملة الدولار الأمريكي (DXY) يوم الثلاثاء أكبر زيادة في يوم واحد (1.55%) منذ 19 مارس 2020 (2%).

مع زيادة عوائد سندات الخزانة وفرض DXY ضغوطًاً كلية على القيم الحالية للأسهم، من العدل أن نقول إننا بعيدون كل البعد عن الخطر.

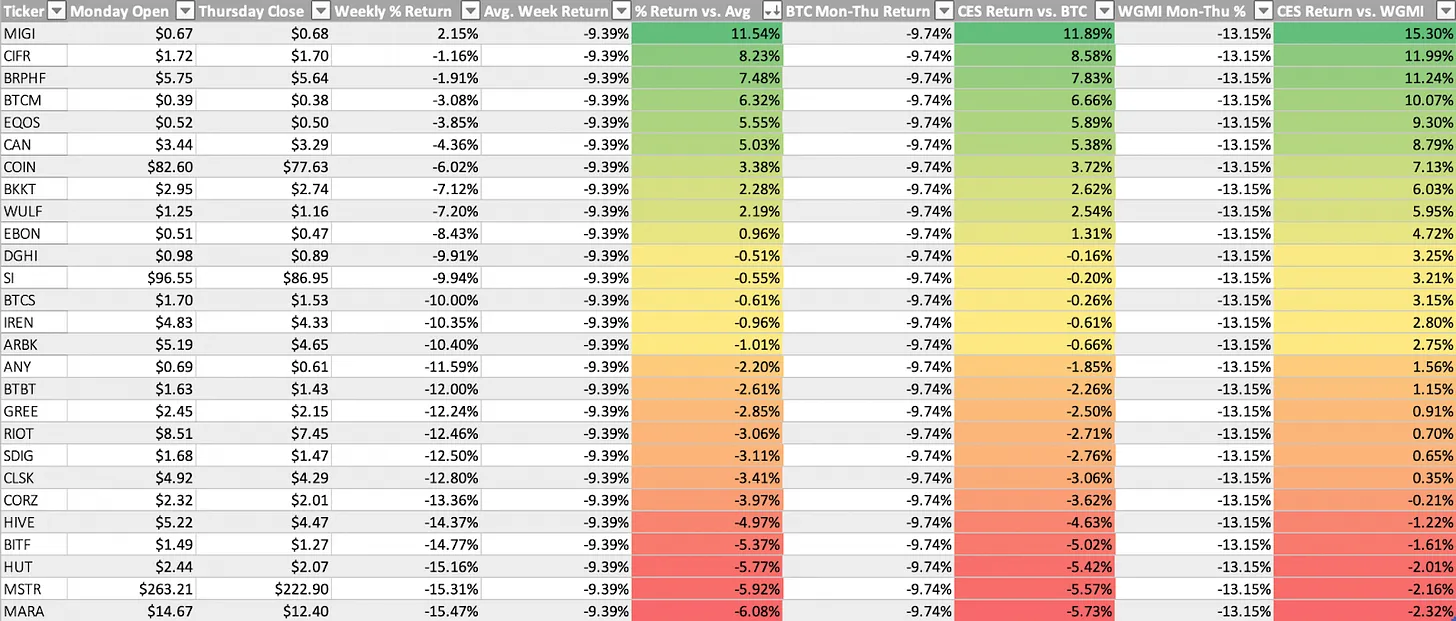

العملات المشفرة المكشوفة

بشكل عام، لقد كان أسبوعاً مملاً نسبياً، لكنه سلبي للأسهم المكشوفة للعملات المشفرة مع الانهيار الذي نراه من البيتكوين.

وأقوى هذه الأسماء قد تفرقت في الغالب بشكل جانبي هذا الأسبوع، مع انخفاض الأسماء الأضعف، ومع ذلك، تبدو أسهم بيتكوين بشكل عام أفضل من تحديد BTC من منظور تقني.

سيلفرجيت كابيتال (SI) هو اسم برز لنا خلال الأشهر القليلة الماضية، وعلى الرغم من أنه يبدو حالياً أنه من المحتمل حدوث كسر دون 82 دولار، إلا أن بعده عن أدنى مستوياته، وعدم وجود حجم بيع قوي يجعله يبدو أفضل من معظم مجموعة صناعة العملات المشفرة.

أعلاه، كما هو الحال دائماً، هو الجدول الذي يقارن حركة السعر الأسبوعية للعديد من الأسهم المشفرة الأصلية بمتوسطها، BTC ، و WGMI.

التحليل الفني للبيتكوين

من منظور هيكل السعر الفني، تبدو BTC ضعيفة جداً.

في هذا القسم الأسبوع الماضي، ناقشنا كيف كان من المحتمل أن تتحول BTC إلى قوة على المدى القصير إلى ضعف، بينما ظهر هذا الانعكاس بسعر أعلى قليلاً مما كان متوقعاً، لم يكن من المفترض أن يصاب قراء هذا التقرير بصدمة شديدة لرؤية انعكاس نحو الأسعار المنخفضة.

وجاء الانخفاض بنسبة 9.94% يوم الثلاثاء على حجم كوين بيس الذي كان أكبر بنسبة 68% تقريباً من متوسط BTC لمدة 50 يوماً.

ويوضح لنا هذا أنه على الرغم من عرض قيمة BTC كتحوط للتخفيض، إلا أن تضخم مؤشر أسعار المستهلكين أعلى من المتوقع لا يزال له تأثير سلبي على سعر BTC.

حقيقة الأمر هي أن البيتكوين والعملات المشفرة ككل مصنفة كأصول مخاطرة، مع التوقعات المستقبلية غير الواضحة حول تصنيفها كأوراق مالية، أو معايير إعداد التقارير الضريبية، أو حتى حظر محتمل للتعدين في إثبات العمل، من غير المرجح أن يتغير تجميع BTC كأصل خطر لبعض الوقت.

نتيجة لذلك، ارتبطت حركة سعر BTC ارتباطًاً وثيقاً بمؤشرات الأسهم، ولذلك، يمكن تطبيق نفس المنطق الذي تمت مناقشته سابقاً مع ارتفاع العائدات و DXY الذي يتسبب في ضعف الأسهم على BTC.

ومن هنا، يمكن أن تجد BTC بعض الدعم على مستويات قليلة، والمجال بين 18.9 ألف دولار و18.7 ألف دولار هي المنطقة التالية التي يجب مراقبتها، والاختراق دون ذلك من المحتمل أن يؤدي إلى اختبار أدنى مستوياته حتى 17.6 ألف دولار منذ بداية العام.

البيتكوين على السلسلة والمشتقات

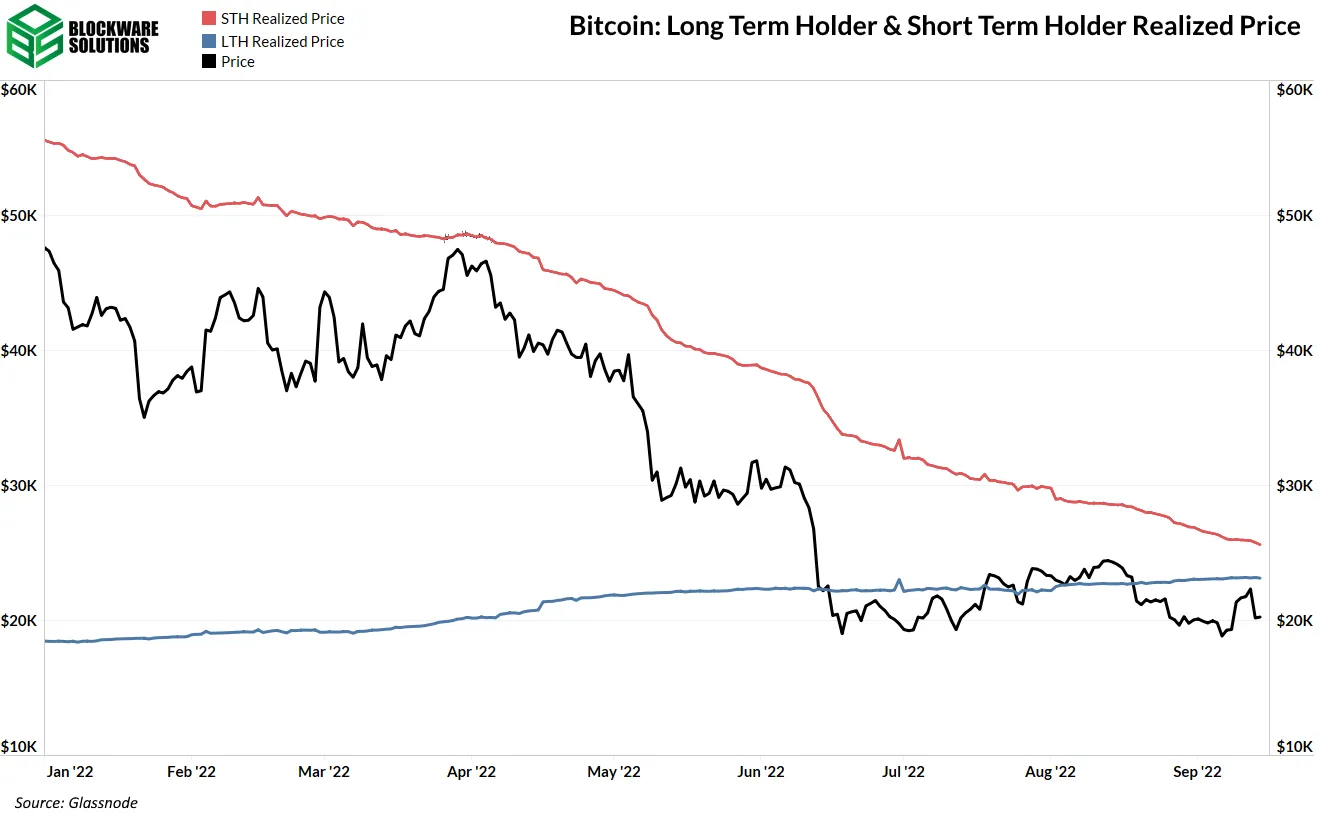

حامل المدى القصير (STH) السعر المحقق والحامل طويل الأجل (LTH) السعر المحقق أقل من 1 ألف دولار الآن، ويجري عند 23.9 ألف دولار و23.1 ألف دولار على التوالي.

ولقد ظللنا نراقب هذه المقاييس خلال الأسابيع القليلة الماضية حيث نتوقع بشغف تجاوزها.

حدث انخفاض STH RP إلى ما دون LTH RP سابقاً فقط خلال قيعان السوق الهابطة، ويتطلب هذا التقاطع شهوراً من حركة السعر السلبية حيث تستمر STHs الجديدة، التي تم إدخالها إلى السوق خلال دورة صعودية، في التراص بعد قمة السوق الصاعدة مما يقلل من أساس التكلفة.

يتجه LTH RP بشكل ثابت إلى اليمين بمرور الوقت بسبب عاملين، أولاً مكدس LTHs بجميع الأسعار، يفهم LTHs الدور الحيوي الذي ستلعبه البيتكوين في مستقبل التمويل ولا يوجد سعر باهظ الثمن، ومع ذلك، فإن التكديس الذي يتم عند مستويات الأسعار الحالية لا يفعل الكثير لتحريك الإبرة على أساس التكلفة لأصحاب الأفراد على المدى الطويل حيث أن نسبة كبيرة من مكدسهم تأتي من مستويات الأسعار الرخيصة للغاية للدورات الماضية.

الضغط التصاعدي الأكثر تأثيراً لـ LTH RP هو تراجع STHs إلى LTHs الحد الذي يشكل LTH هو UTXOs التي لم تتحرك في 155 يوماً أو أكثر، لاحظ في الرسم البياني أدناه أن بضعة أشهر بعد التمزق التصاعدي في STH RP هي تمزق صعودي مماثل في LTH RP.

من ناحية أخرى، فإن LTHs بشكل إجمالي لها أساس تكلفة منخفضة حيث أن العديد منها كان يتكدس لأكثر من دورة واحدة مدتها 4 سنوات.

وتتراكم LTHs هذه على جميع المستويات بغض النظر عن ارتفاع السعر، وبالتالي، يزداد أساس التكلفة بشكل مطرد بمرور الوقت.

علاوة على ذلك، شهد LTH RP ارتفاعات كبيرة في حوالي 155 يوماً بعد الارتفاع الهائل في STH RP ويمكننا تفسير هذا على أنه تراجع STHs إلى LTHs ، وتربية مجموعة جديدة من معدني البيتكوين.

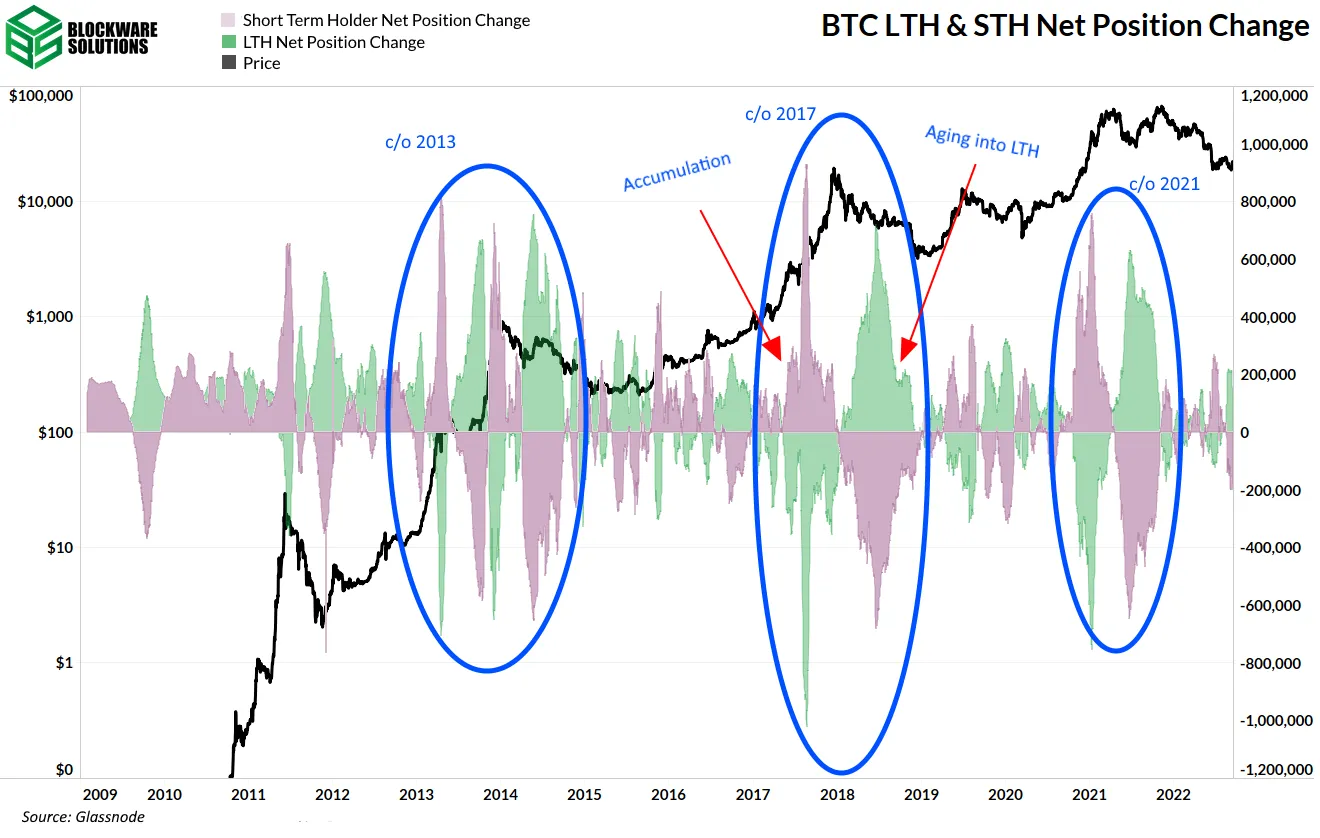

يمكن العثور على المزيد من الأدلة على السلسلة حول تراجع STHs إلى LTHs من خلال النظر في صافي تغير المركز لكلا المجموعتين.

خلال دورات الارتفاع، يزداد صافي تغير مركز STH (الأرجواني) بشكل كبير بينما ينخفض صافي تغير موضع LTH (الأخضر) بكمية مماثلة.

وبعد حوالي 155 يوماً تقريباً من تغييرات الموضع هذه، نرى معكوساً، ويصبح STH NPC سالباً بينما يرى LTH NPC زيادة كبيرة مماثلة تقريباً للانخفاض في STH NPC. هذا دليل متسلسل تحول فئات جديدة من حاملي البيتكوين متداولين على المدى الطويل.

وهذا مهم لأنه يظهر أن كل دورة تولد مجموعة جديدة من LTHs. تتسبب عمليات الارتفاع في جذب الاهتمام بالبيتكوين واسع النطاق.

وبدأت نسبة غير معروفة من العيون الجديدة في التعمق في التأثيرات التقنية والاقتصادية والاجتماعية والسياسية لعملة البيتكوين.

العامية المشتركة هي “الطبقات”، بمعنى آخر، فئة البيتكوين لعام 2013، فئة 2017، فئة 2021، إلخ، فئات جديدة من حاملي البيتكوين تعني زيادة عدد الأشخاص والمزايدة الرأسمالية لتوريد محدود يبلغ 21.000.000.

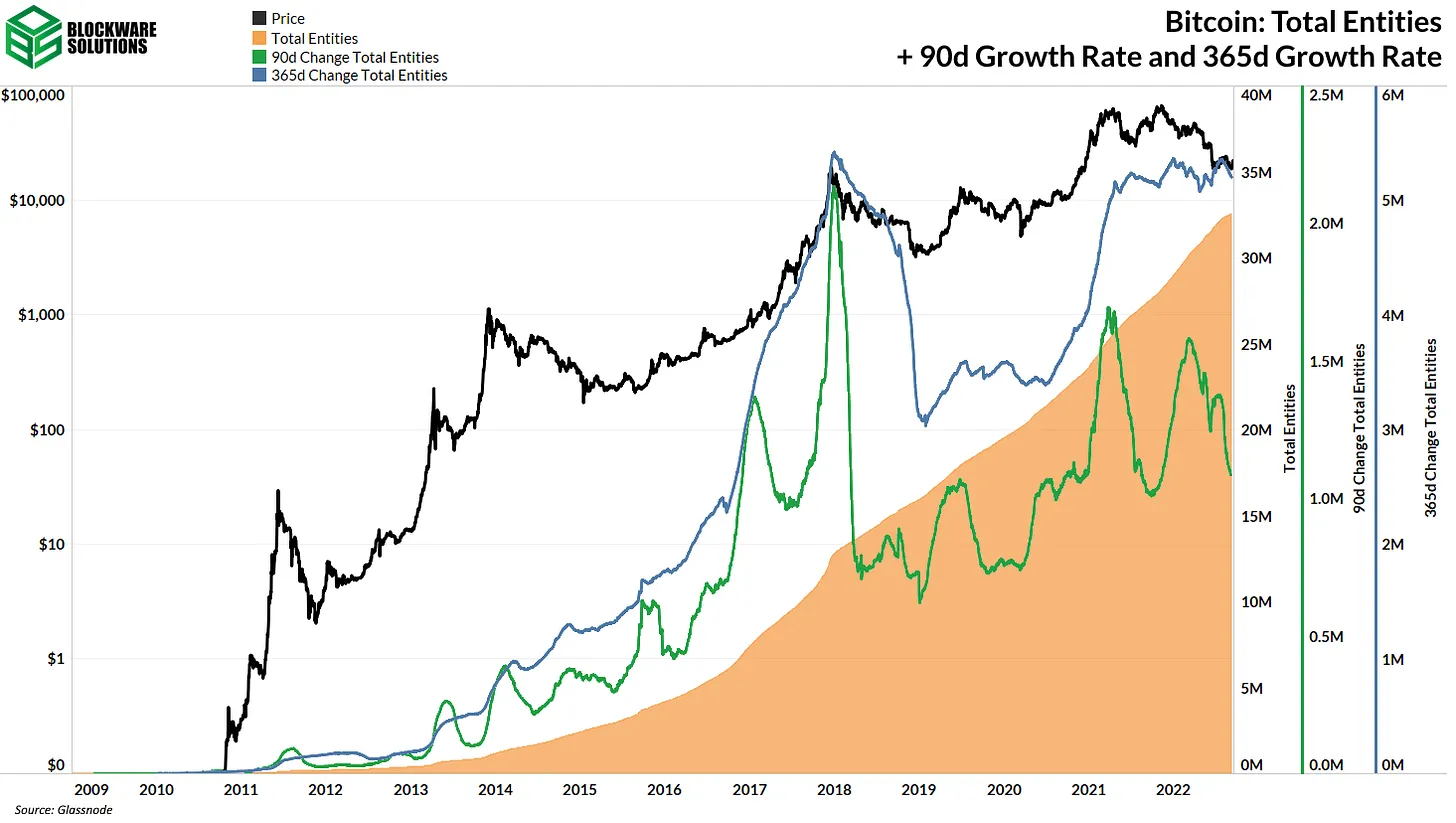

يظهر تجاور مثير للاهتمام لاعتماد البيتكوين بين الفئات من خلال النظر في العدد الإجمالي للكيانات على السلسلة، حيث “الكيانات” هي مجموعات من العناوين التي قدر فريق التحاليل الجنائية في شركة Glassnode أنها تنتمي إلى فرد أو مؤسسة واحدة، ويعطي المجموع التراكمي لصافي نمو الكيانات تقديراً جيداً لعدد مستخدمي البيتكوين على السلسلة.

وأدناه قمنا برسم المجموع التراكمي لصافي نمو الكيانات (البرتقالي) جنباً إلى جنب مع تغيير 90 يوماً (أخضر) وتغير 365 يوماً (أزرق).

كما هو متوقع، تحدث أكبر الزيادات في المستخدمين خلال عمليات الارتفاع، حيث شهد السباق الصاعد لعام 2017 أكبر زيادة في المستخدمين الجدد، والمثير للاهتمام هنا هو أنه على الرغم من أن النمو الأولي للتبني في المسار الصاعد لعام 2021 لم يكن حاداً كما كان في عام 2017، فقد استمر النمو خلال السوق الهابطة.

ويبدو أن الاندفاع الفوري للمستخدمين الجدد في عام 2017 متبوعاً بانخفاض حاد في معدل النمو يتوافق مع حركة السعر لتلك الدورة.

لم ترق دورة 2021 إلى مستوى التوقعات من وجهة نظر السعر، ولم يكن هناك تفجير من أعلى، وقد يكون الافتقار إلى القمة المتفجرة هو السبب في أن النمو قصير المدى في المستخدمين (الخط الأخضر) لم يكن مكثفاً كما كان في عام 2017. ومع ذلك، لم يتم التنازل عن معدل النمو المتزايد منذ نهاية جنون السوق الصاعد، ويظل التغيير 365 يوم في المستخدمين (الخط الأزرق) عند مستويات عالية بشكل غير عادي على عكس عام 2017 عندما انخفض.

ويعد معدل النمو المرتفع في عدد المستخدمين على الرغم من كونه سوقاً هابطة أمراً صعودياً بشكل لا يصدق بالنسبة لمستقبل البيتكوين على المدى الطويل.

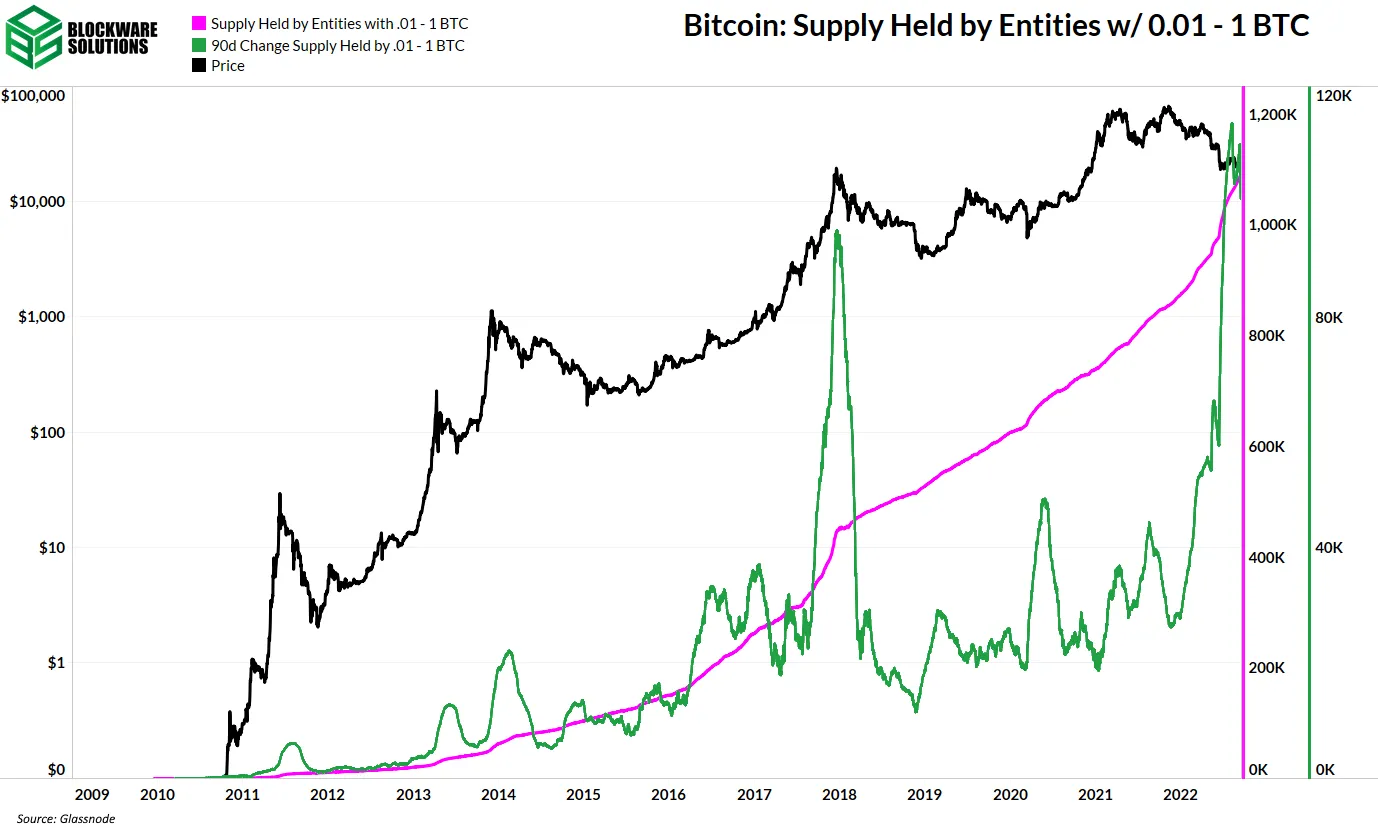

هذه الكيانات الجديدة لا تقف مكتوفة الأيدي خلال هذا السوق الهابط، إنهم يتراكمون بشدة.

يوجد أدناه التوريد الذي تحتفظ به الكيانات مع 01 – 1 BTC ، إن الدرجة التي يزيد بها هؤلاء المستخدمون الصغار من حجم مكدساتهم أمر مذهل وهم يفعلون ذلك بينما BTC أقل بنسبة 70% من أعلى مستوى لها على الإطلاق.

ويرى الكثير من الناس أن التبني المؤسسي هو العامل الأكثر أهمية لنجاح عملة البيتكوين، ومع ذلك، هناك حجة قوية يجب طرحها بأن التبني المؤسسي يحدث فقط كتأثير ضار للتبني الناجح على مستوى البيع بالتجزئة.

والبيتكوين هي بروتوكول مفتوح المصدر يتحكم فيه المستخدمون (مشغلو العقد)، وهذا على عكس المؤسسات المركزية.

والمؤسسات بطيئة في تبني التقنيات الناشئة، وسيحدث التبني من جانبهم فقط بمجرد عدم قدرتهم على تجاهل الضغط من التجزئة للقيام بذلك.

علاوة على ذلك، تستفيد المؤسسات المالية الكبيرة من تأثير الكانتيلون للعملة الورقية، وعلى هذا النحو فإنها لن تتولى مسؤولية تبني البيتكوين، وبدلاً من ذلك، فإن اعتماد البيتكوين من جانب المؤسسات المالية الكبيرة هو في الواقع استسلامهم للنظام الجديد.

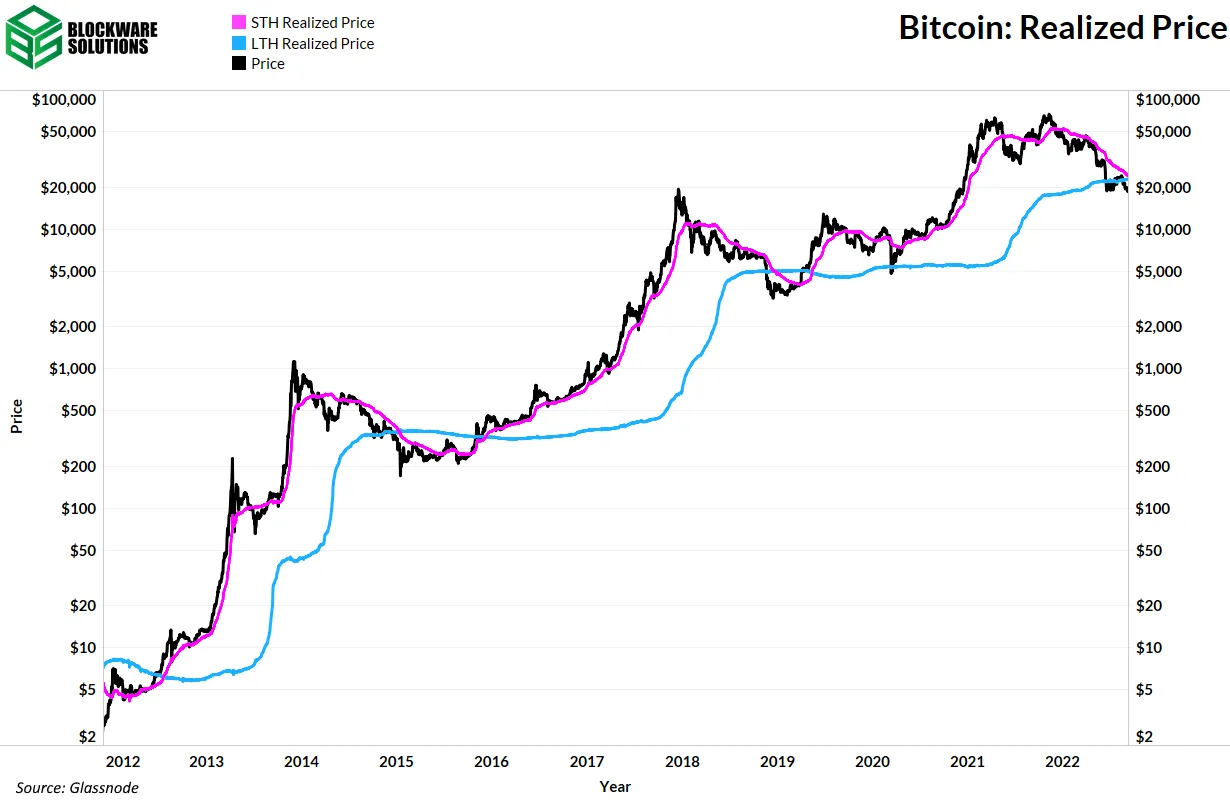

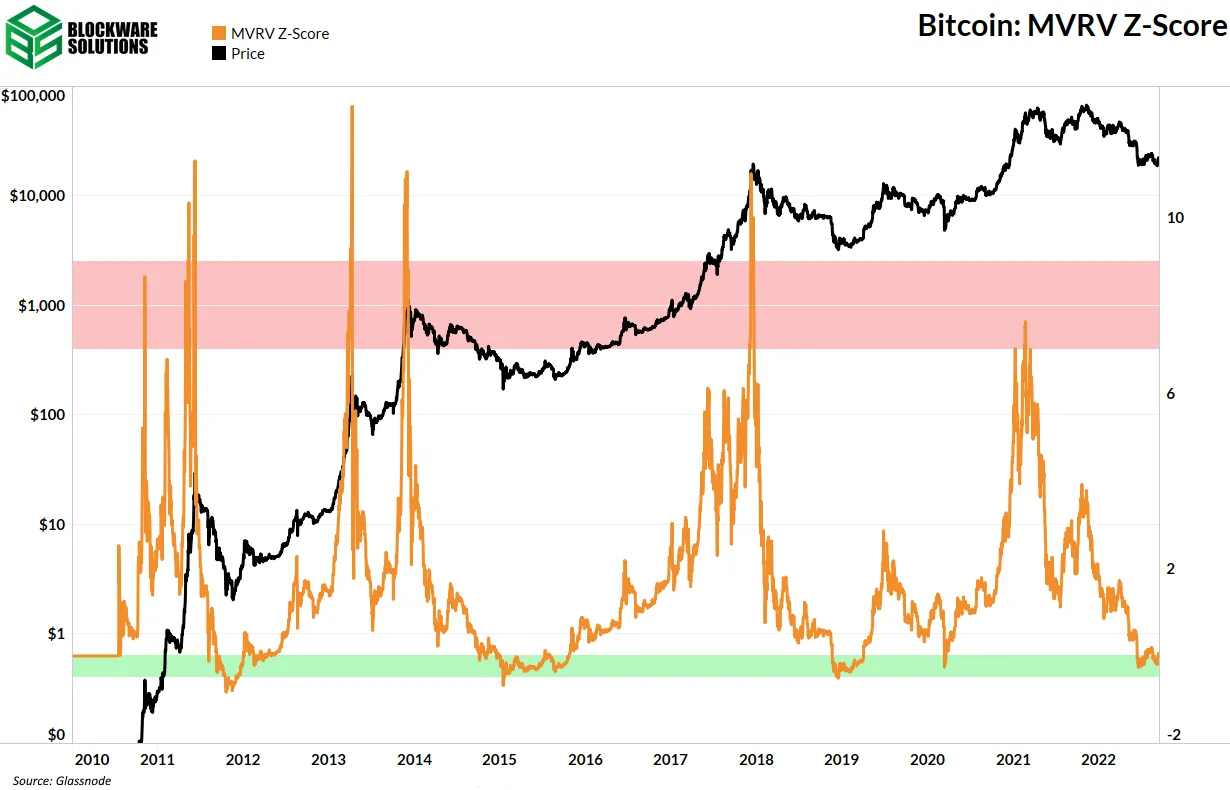

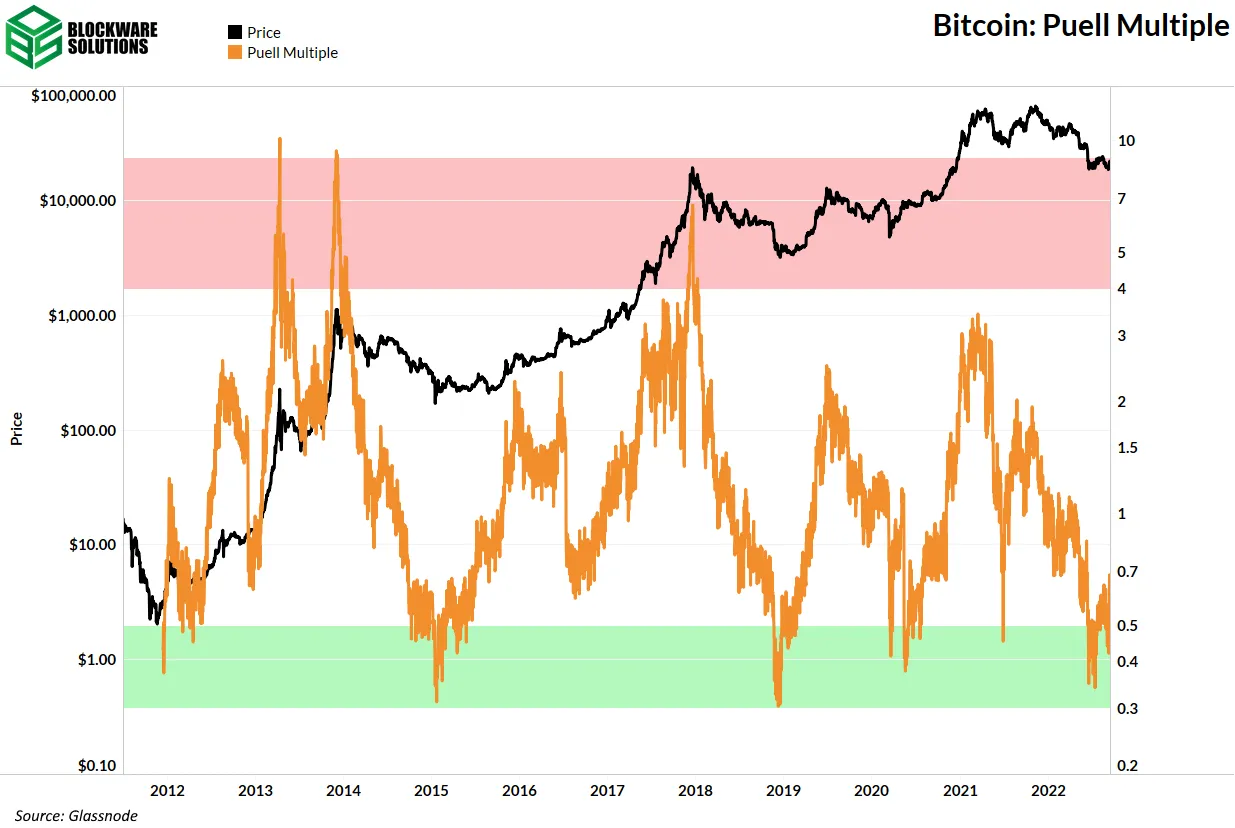

أمضت البيتكوين أسبوعاً آخر في “منطقة القيمة” لعدد قليل من المقاييس التي نلاحظها بشكل متكرر، وتوفر مقاييس التقييم هذه رؤية جيدة لمكان وجودنا في دورة البيتكوين، وتشير جميعها حالياً إلى أننا من المحتمل أن نكون عند القاع أو بالقرب منه.

أولاً، MVRV Z-Score يقيس هذا سعر البيتكوين بالسعر المحقق (لجميع الكيانات، وليس الفصل بين أصحاب المدى القصير والطويل)، وهذا المقياس يصرخ “اشترِ الآن”.

econd هو مضاعف بويل، وهذا المقياس الذي أنشأه ديفيد بويل، يقسم المتوسط المتحرك لقيمة الإصدار اليومية لـ BTC على المتوسط المتحرك 365 يوماً لقيمة الإصدار اليومية.

قيمة الإصدار اليومي هي ببساطة العملات الجديدة المضافة إلى دفتر الأستاذ بواسطة المعدنين كل يوم مضروبة في سعر BTC في الوقت الذي تم فيه تعدين العملات الجديدة.

وعندما يكون مضاعف بويل مرتفعاً، فهذا يعني أن قيمة الإصدار اليومي الجديد اليوم مرتفعة مقارنة بالعام الماضي، وعندما يكون منخفضاً كما هو الحال الآن، فهذا يعني أن BTC رخيصة للغاية الآن مقارنة بالعام الماضي.

هذا ووصل مضاعف بويل إلى هذه المستويات المنخفضة فقط خلال قيعان السوق الهابطة أو أثناء أحداث الاستسلام الناجمة عن الماكرو مثل انهيار كوفيد في مارس 2020.

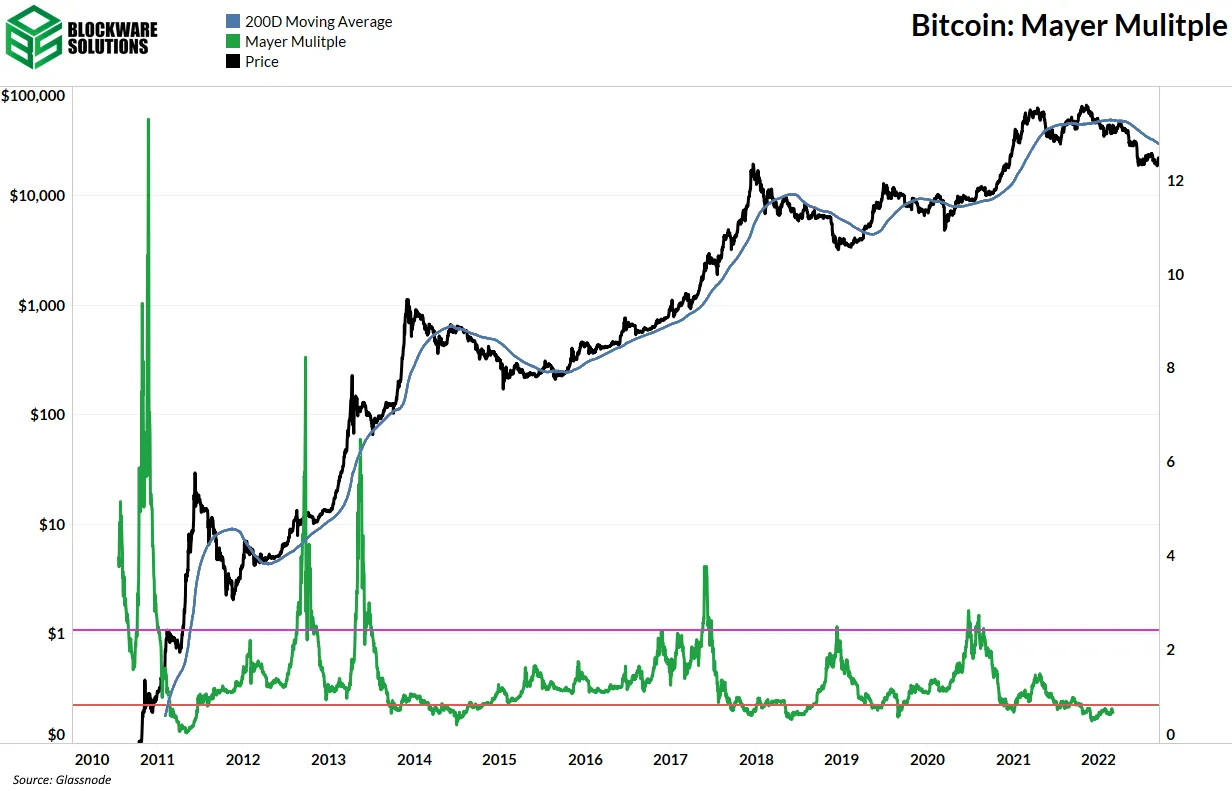

مضاعف مايو هو النسبة بين السعر والمتوسط المتحرك لمدة 200 يوم، ويعد المتوسط المتحرك لمدة 200 يوم مؤشراً نسبياً جيداً لسوق صاعد مقابل سوق هابط، ونظراً لأن سعر BTC ينخفض إلى أقل من المتوسط المتحرك لمدة 200 يوم، فهذا مؤشر جيد على أن BTC في ذروة البيع.

وأصبح مضاعف مايو الآن في “منطقة القيمة” منذ مايو من هذا العام، وبالطبع البيئة الكلية غير مؤكدة مما يعني أن التوقعات قصيرة المدى لـ BTC غير مؤكدة أيضاً، ولكن بالنسبة لأي شخص لديه أفق طويل، فإن مقاييس التقييم هذه تطلب منك متوسط تكلفة الدولار في هذا النطاق.

كما هو مذكور في الفقرة أعلاه، (وكما يعلم أي شخص كان يتابع BTC خلال العام الماضي)، كان لـ BTC علاقة قوية بالأسهم، ووضع السوق الأوسع بيتكوين في نفس فئة الأصول الخطرة، ويوضح الرسم البياني أدناه ارتباط BTCs بمؤشر S&P 500.

وهنا، نفهم أن البيتكوين هي فئة أصول فريدة تماماً وحقيقة أنها تتصرف بشكل مشابه لأصول المخاطرة تُظهر مدى وقتها المبكر، وهي سلعة رقمية لا مركزية، وبدون إذن، ونادرة تماماً، وستفعل مقابل المال ما فعله الإنترنت للحصول على المعلومات.

ومع ذلك، يتم تداولها حالياً كأصل مخاطرة، لذا ضع ذلك في الاعتبار قبل إجراء أي صفقات جريئة قصيرة الأجل، وعدم اليقين في الماكرو يجعل السعر قصير المدى لـ BTC غير مؤكد أيضاً، ولكن، إذا لم تكن مهتماً بالأداء قصير المدى وكنت تقوم بتخصيص رأس المال في إطار زمني طويل الأجل، فقد حان الوقت الآن للدخول في BTC.

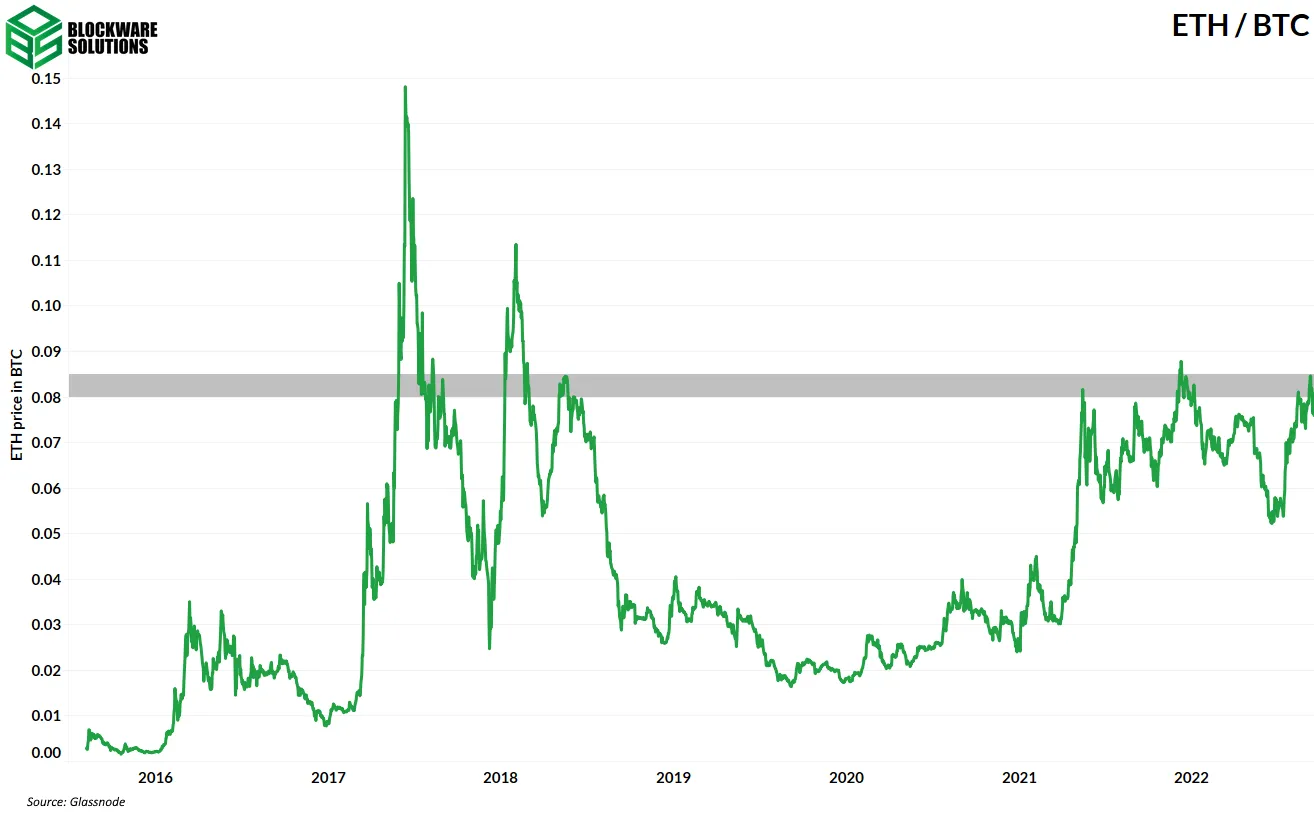

تم عقد “دمج الإيثريوم” المرتقب هذا الأسبوع، ويتكهن البعض بأن هذا قد يكون سيناريو السوق “شراء الإشاعة، بيع الأخبار”.

وسيحدد الوقت ما إذا كانت هذه الأطروحة صحيحة أم أن الدمج كان حافزاً إيجابياً لحركة السعر الأخلاقية، وبعد 24 ساعة فقط، يبدو أن ETH تبيع مقابل كل من الدولار الأمريكي و BTC.

مع اقتراب الدمج، حقق ETH / BTC ارتفاعاً إلى 0.08، وهو مستوى رئيسي للمقاومة، قبل الفشل في الاختراق، وعلى مدار الأشهر المقبلة، سنرى ما إذا كان الدمج يمكنه إرسال ETH / BTC إلى ما بعد مستوى المقاومة هذا أو ما إذا كان سيتراجع مقابل BTC كما فعلت العملات الرقمية البديلة تاريخياً خلال الأسواق الهابطة، وحتى إذا تجاوزت ETH مستوى المقاومة هذا، فلا يزال أمامها طرق لتقطعها إذا أرادت الوصول إلى أعلى مستوى لها على الإطلاق في تصنيف BTC السابق.

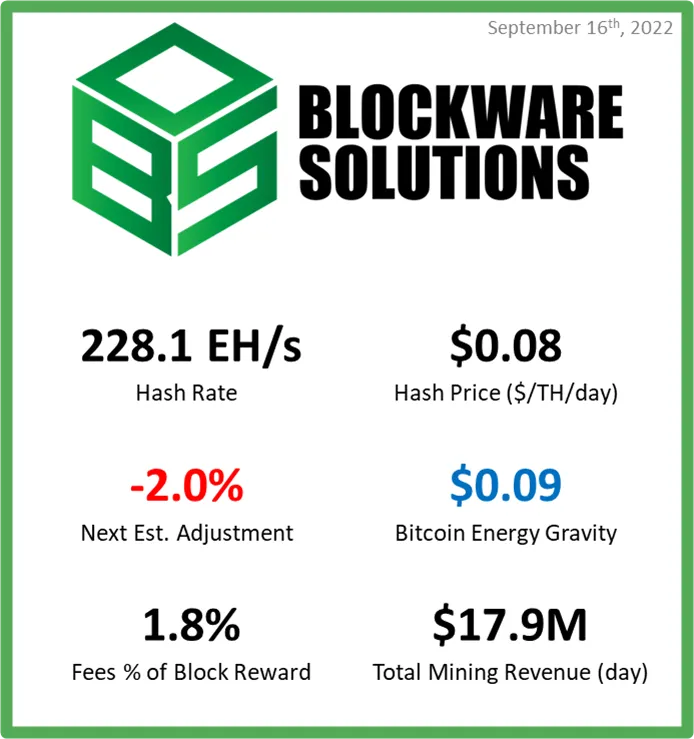

تعدين البيتكوين

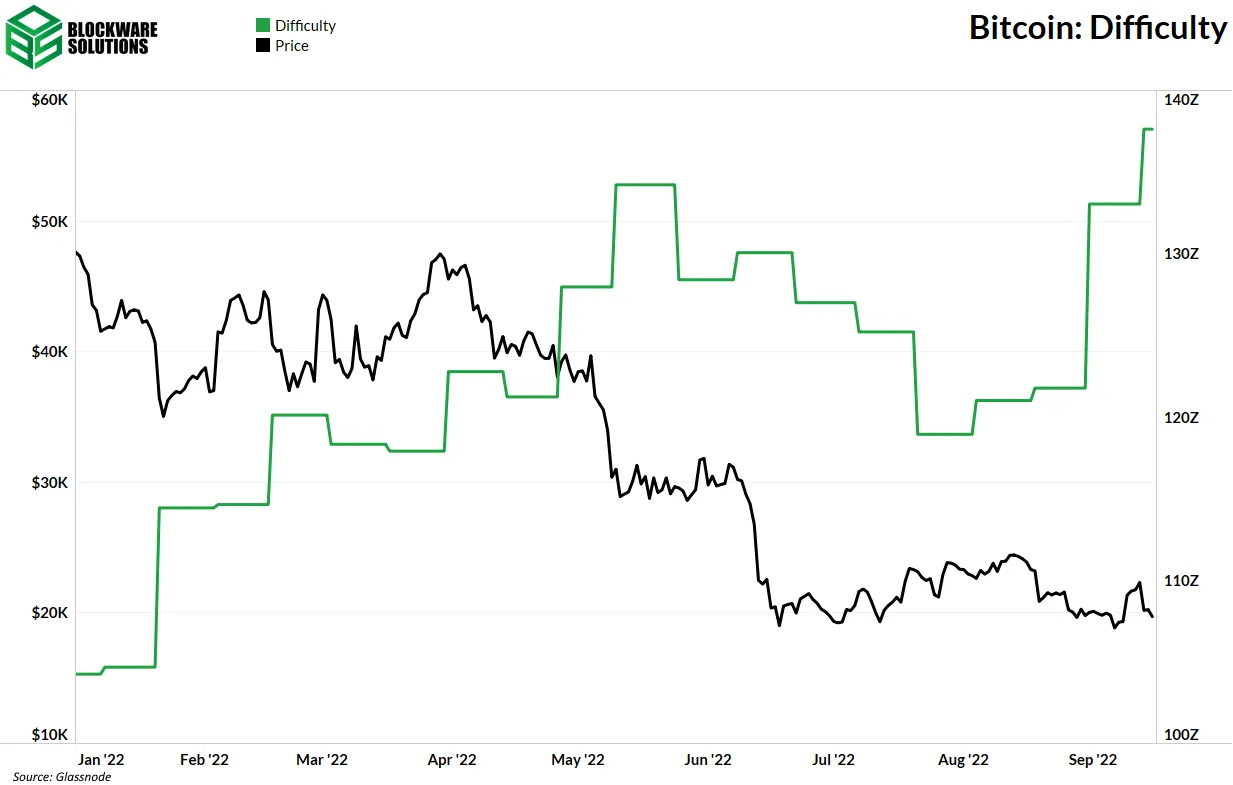

صعوبة التعدين عالية طوال الوقت

على الرغم من حركة السعر الهبوطية وكون البيتكوين بعيدة عن أعلى مستوياتها على الإطلاق، وصلت صعوبة التعدين إلى أعلى مستوى جديد على الإطلاق.

يمكن أن تعزى هذه الزيادة إلى ثلاثة عوامل رئيسية:

- تم بيع منصات التعدين التي تم التنازل عنها هذا الصيف ونقلها وتوصيلها من قبل عمال مناجم أكثر كفاءة مع انخفاض تكاليف الطاقة على الأرجح، ومن المحتمل أن يتم تشغيل الكثير من معدل التجزئة الذي خرج من الشبكة الآن.

- تم إطلاق الجيل الجديد من آلات التعدين وشحنها في جميع أنحاء العالم، ويتضمن ذلك كلاً من S19XPs من Bitmain و M50s منهذه هي الآلات الأكثر كفاءة في استخدام الطاقة في السوق وهي تحتوي على معدل تجزئة مرتفع (140 TH و 114 TH على التوالي).

- تقليص الطاقة يحدث بشكل أقل بسبب الحرارة الشديدة والضغط على شبكات الطاقة التي تنحسر (منشأة وينستون الخاصة بشركةريوت في تكساس).

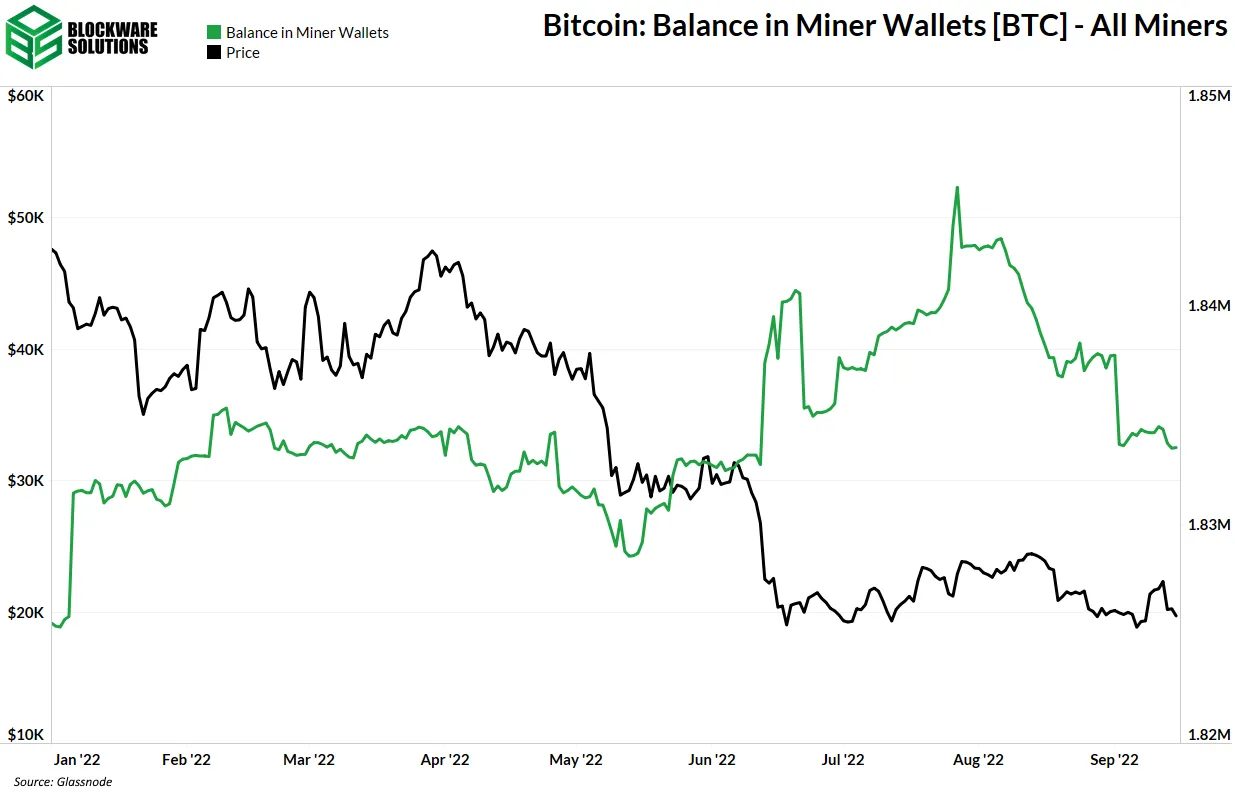

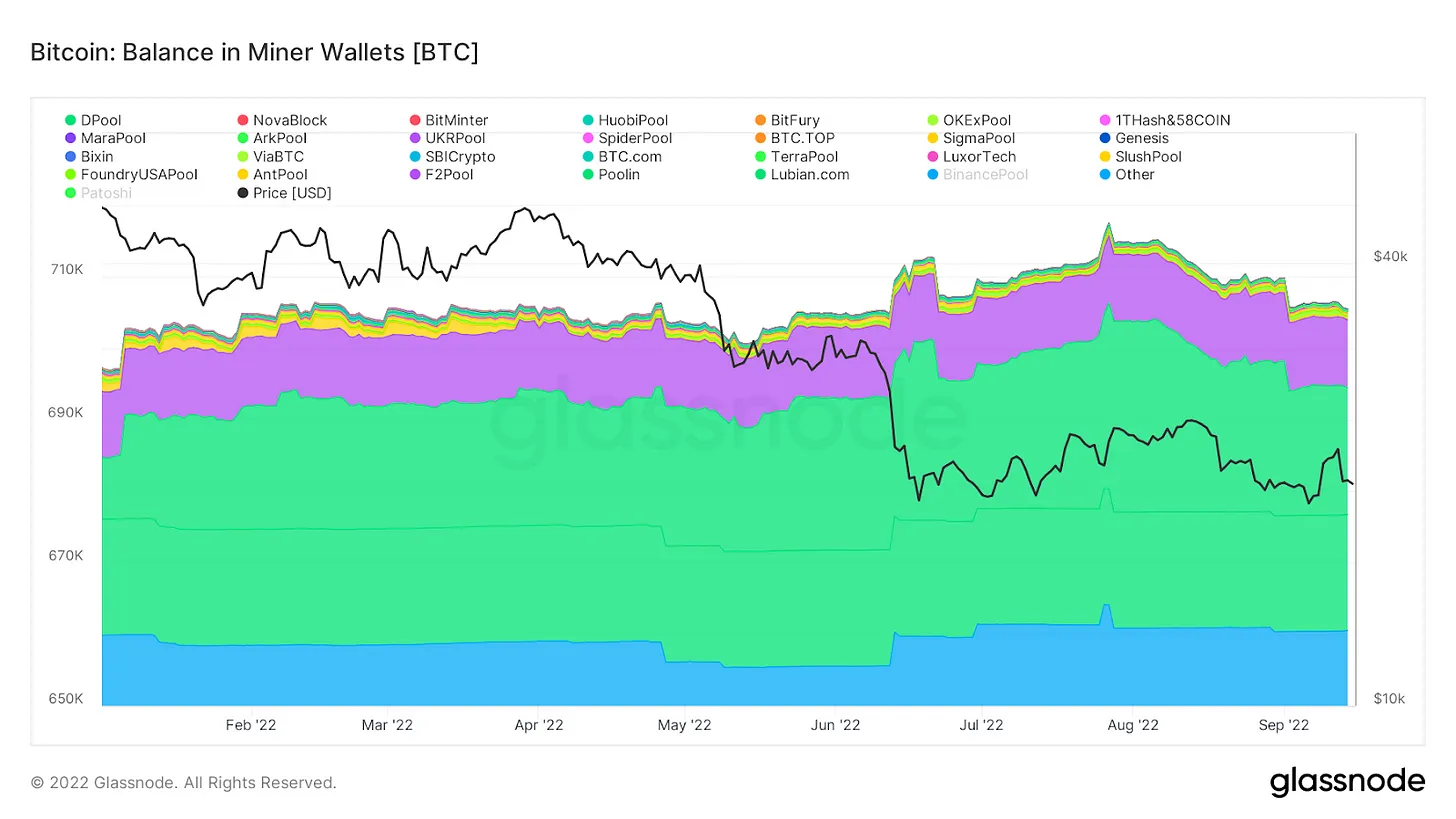

مخطط توازن المعدنين الذي أسيء تفسيره

يحتوي Glassnode على الكثير من البيانات والموارد الرائعة، ولكن إذا أساءت تفسير ما تقدمه، فيمكنك إنشاء روايات مضللة.

كما نوقش طوال صيف عام 2022، كان معدنو البيتكوين يستسلمون من مايو إلى أغسطس، وكان معدل التجزئة والصعوبة ينخفضان، وكان المعدنون العامون يبيعون بيتكوين أكثر مما كانوا يقومون بالتعدين، وكانت معنويات السوق العامة خالية من المخاطر، ويبدو أن مخطط محفظة مينر يظهر العكس تماماً، ويظهر أن أرصدة المعدنين كانت في الواقع تزداد بشكل كبير من مايو إلى أغسطس.

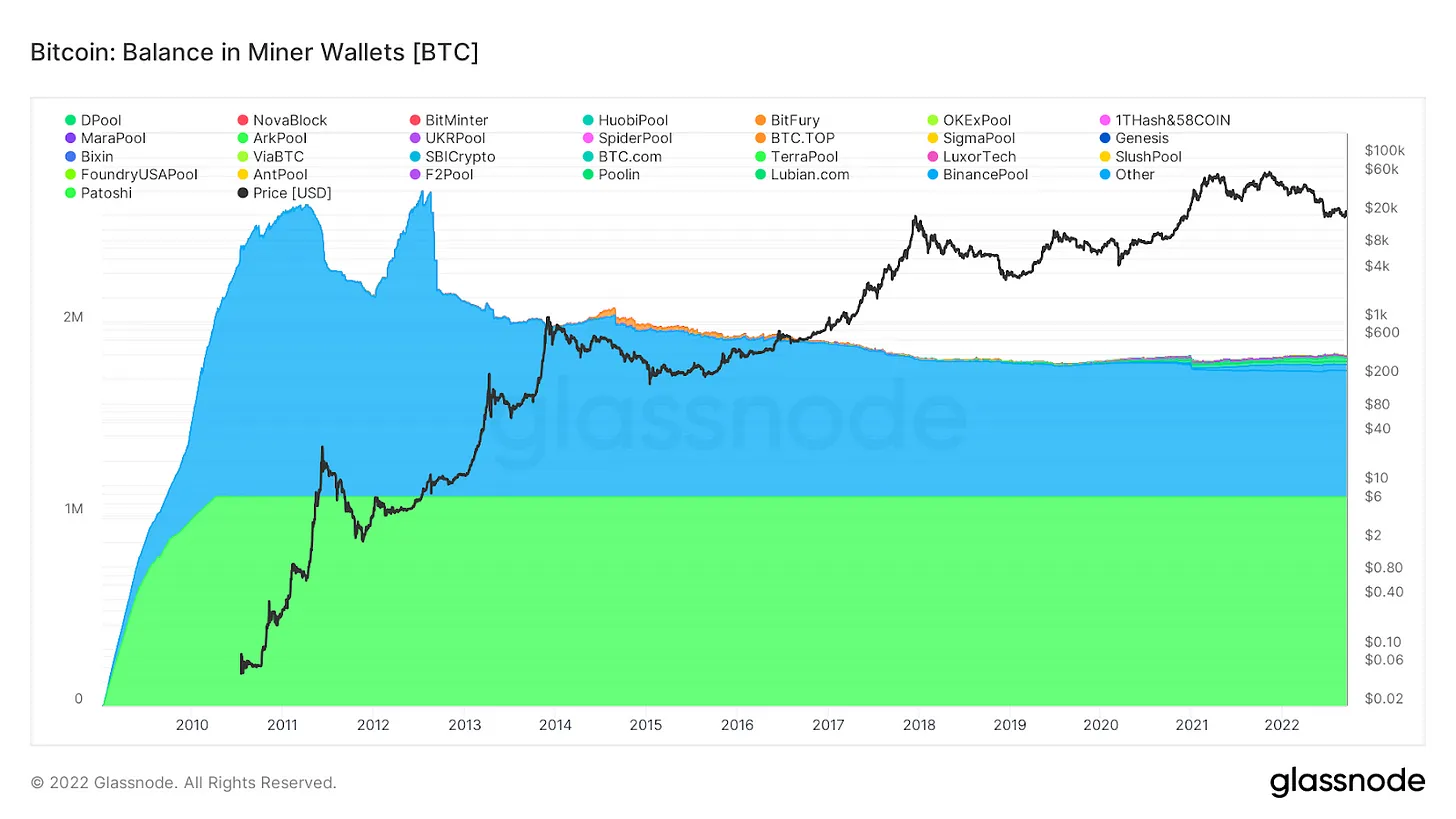

أولاً، من المهم فهم تكوين هذا المقياس، الغالبية العظمى من هذه العملات هي فقط من أوائل المعدنين وساتوشي، وهذا ليس تمثيلاً جيداً لأرصدة المعدنين النشطة، كما قد يفسرها البعض.

ثانياً، يعد تتبع أرصدة المعدنين الدقيقة أمراً مستحيلاً تقريباً، ويشير معدل التجزئة إلى التجمعات، وتقوم المجمعات بتوزيع BTC بشكل دوري على المعدنين عادةً عند الوصول إلى حدود سحب معينة.

ومن المحتمل بعد ذلك أن يجمع المعدنين غالبية مكافآتهم في محفظة التخزين البارد الخاصة بهم (وليس محفظة البركة) ويتكون هذا المقياس بشكل أساسي من المعدنين الأوائل ومحافظ البلياردو.

يمكن أن تُعزى الزيادة الأخيرة في هذا المقياس إلى المعدنين “الآخرين” ومجمع التعدين في بول إن، ومن المفارقات، أن بول إن يواجه مشكلات سيولة، لذا من الصعب معرفة ما يحدث بالضبط مع محافظهم، ومن المحتمل أن يكون “الآخرون” (المعدنين الأوائل) مجرد معدن قديم يعيد خلط UTXOs أو شيء من هذا القبيل.

في الختام، لن أستبعد الكثير من هذا المقياس، بخلاف حقيقة أنه بالتأكيد لا يدحض أن استسلام معدن قد حدث كما قد يفسره البعض.