إليك ما جرى في سوق البيتكوين خلال أسبوع (51)

لقد كان أسبوعاً هادئاً نسبياً بالنسبة للسوق بشكل عام، مقارنة بما شهدناه في الأسابيع القليلة الماضية.

وتأتي إحدى الأخبار الرئيسية هذا الأسبوع من إصدار محضر اجتماع مجلس الاحتياطي الفيدرالي يوم الأربعاء من اجتماعهم في يوليو.

حيث إن محضر اجتماع بنك الاحتياطي الفيدرالي عبارة عن حساب مفصل لما تمت مناقشته في اجتماع اللجنة الفيدرالية للسوق المفتوحة المغلق.

واستناداً إلى المحضر، يظل بنك الاحتياطي الفيدرالي قوياً في اقتناعه برفع أسعار الفائدة ورفعها مهما طال الوقت لخفض التضخم، تذكر أن هذا هو الهدف الأساسي لسياسة بنك الاحتياطي الفيدرالي في عام 2022.

وتؤدي تكاليف خدمة الديون المرتفعة إلى إخراج الأموال من أيدي الشركات والمواطنين على حدٍ سواء، ومع انخفاض المدخرات، ينتج عن ذلك إنفاق أقل، وبالتالي انخفاض الأسعار، وهذه العملية طويلة، لذا فإن الشيء الذي يجب أخذه في الاعتبار هو المدة التي تستغرقها لخفض التضخم.

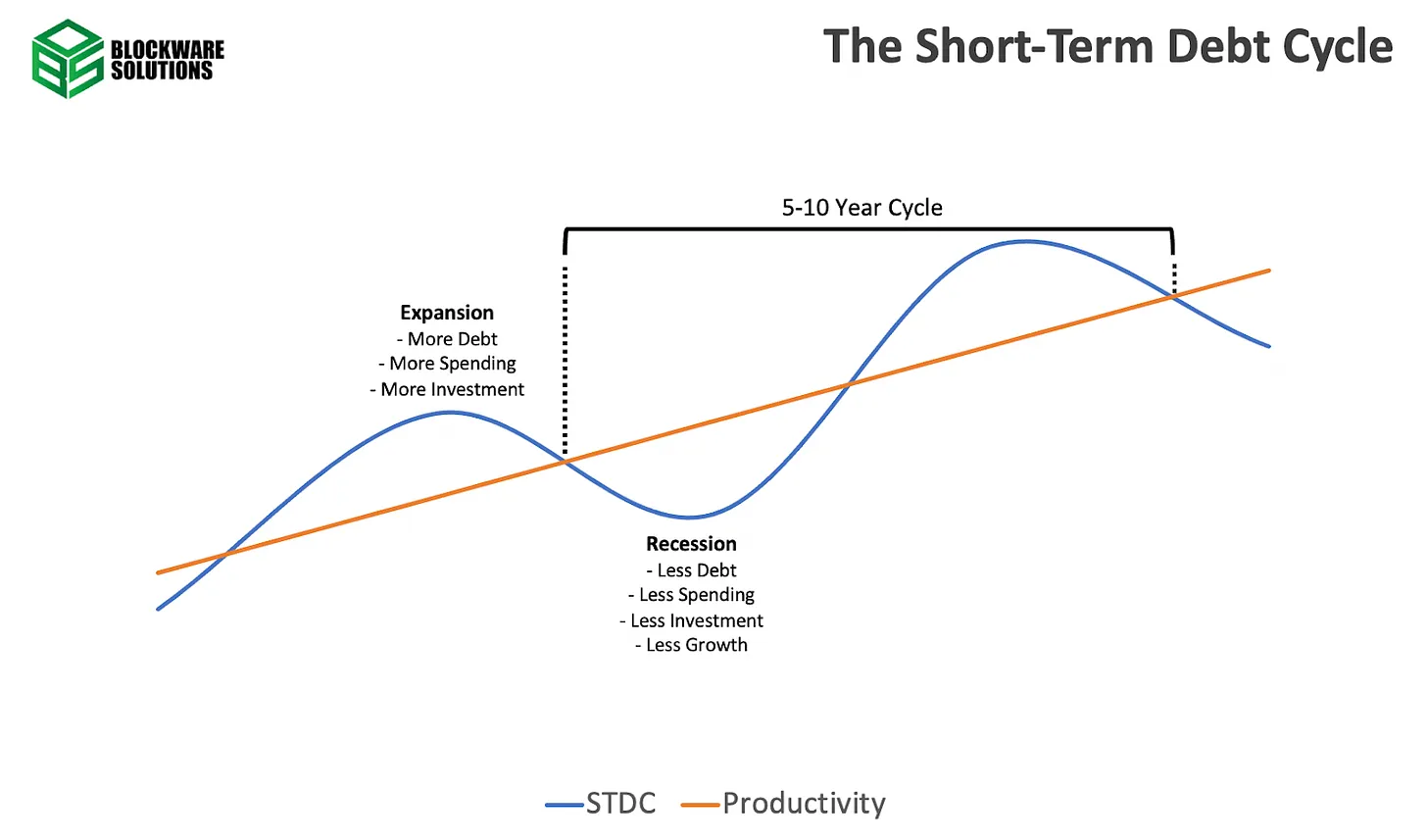

أعلاه هو رسم بياني لشرح مد وتدفق دورة الديون قصيرة الأجل، القوة الأساسية التي تدفع الاقتصاد خلال فترات التوسع والانكماش.

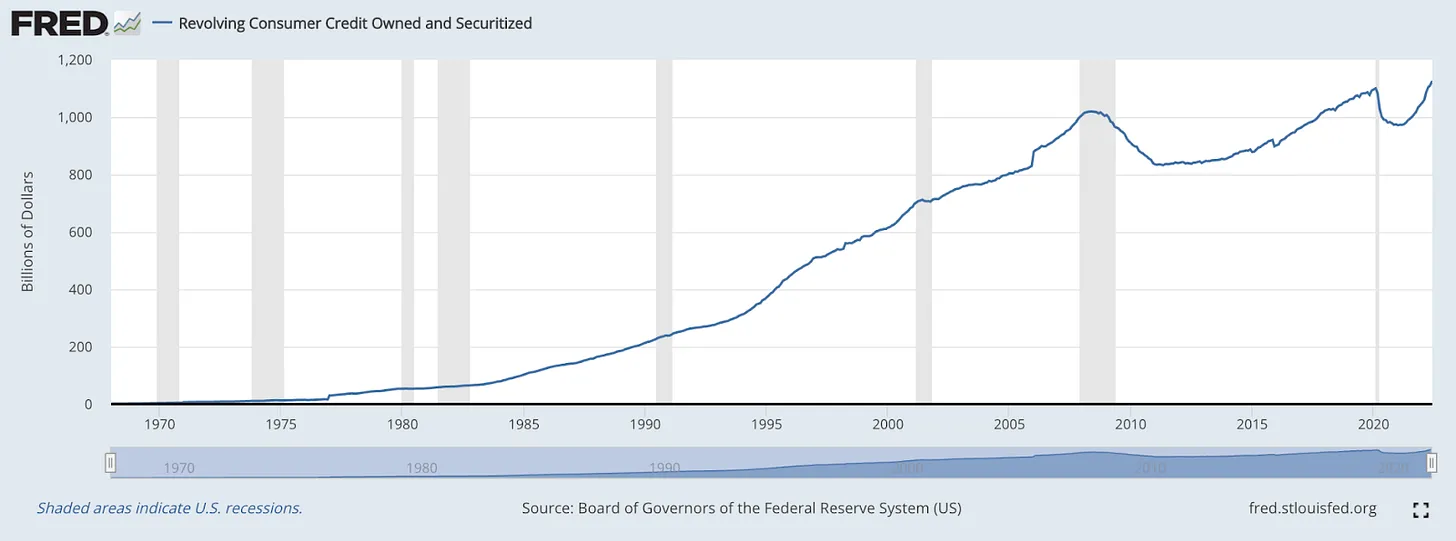

أعلاه هو مخطط ائتمان المستهلك المتجدد (معظمه ديون بطاقات الائتمان)، وهو الشكل الأكثر شيوعاً للديون في الدولة، واعتباراً من يونيو 2022، هناك ديون يحتفظ بها الأمريكيون أكثر من أي وقت مضى.

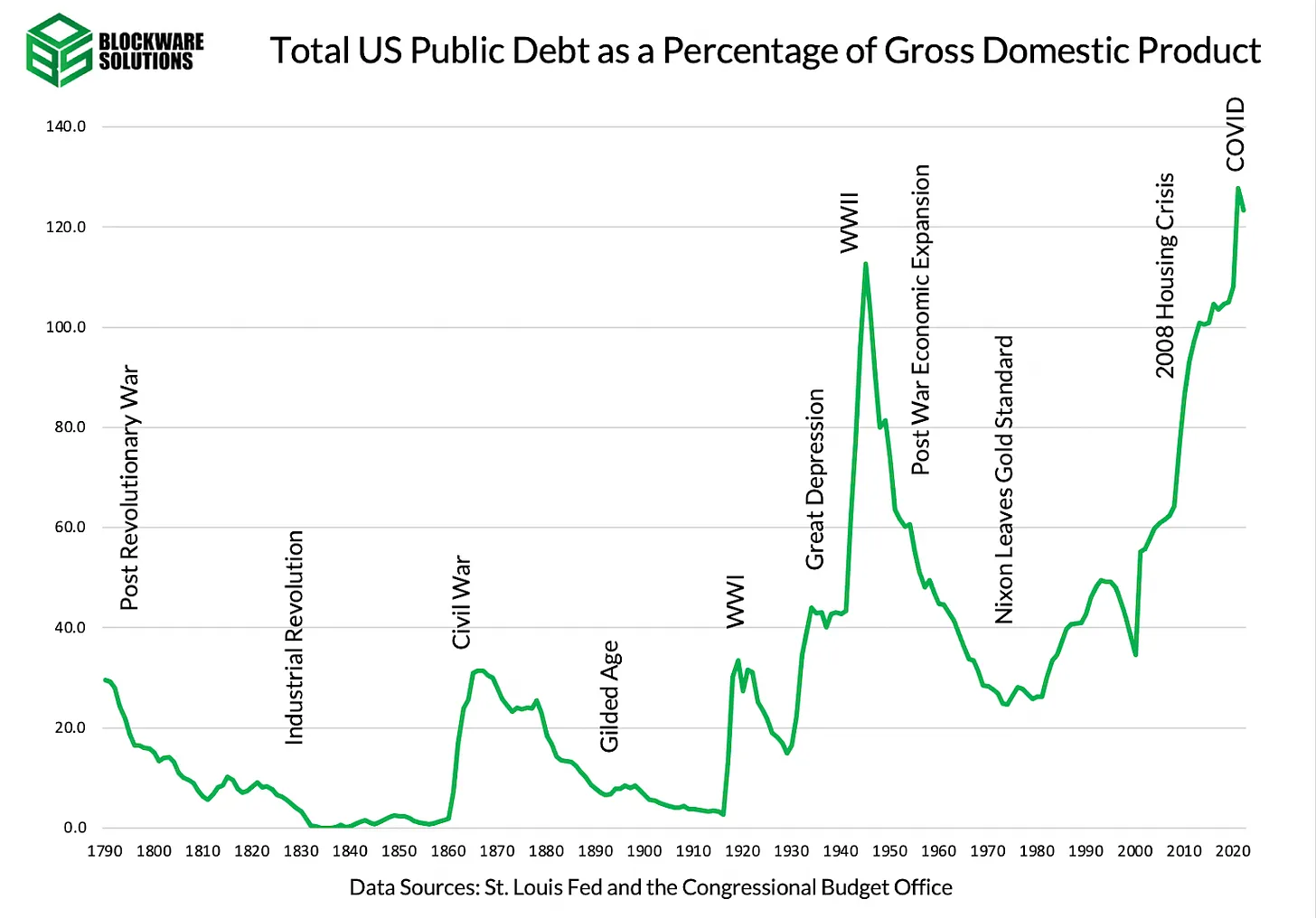

هناك طريقة أخرى لتصور ذلك من خلال النظر إلى نسبة الدين إلى الناتج المحلي الإجمالي، أو نسبة مقدار الدين هناك مقارنة بالإنتاج الاقتصادي.

ولا شك أن الاقتصاد مثقل بالديون، لذا فإن رفع أسعار الفائدة بشكل كبير للغاية سيؤدي بالتأكيد إلى انخفاض معدلات التضخم والديون المرتفعة تاريخياً، ولكنك تخاطر أيضاً بأن يسيطر الإعسار على الاقتصاد لأن الأمريكيين لم يعودوا قادرين على سداد ديونهم.

ومن الواضح أن الولايات المتحدة لم تدخل في ركود عميق حتى الآن، حيث أن مستويات الديون لا تزال في ارتفاع، كما هو الحال أثناء التوسع الاقتصادي، وفي هذه المرحلة، يبدو أن الأمريكيين يأخذون المزيد من الديون من أجل دفع أسعار جيدة مرتفعة.

مع استمرار ارتفاع أسعار الفائدة، يمكن للناس تحمل مدفوعات فائدة أعلى، لفترة قصيرة على الأقل من الوقت، وهذا هو السبب في أن تأثير تشديد السياسة النقدية له تأخير في تأثيره على أسعار السلع.

وبمجرد أن يدرك الأمريكيون أنهم لم يعودوا قادرين على عيش نفس نمط الحياة الذي كانوا يعيشونه سابقاً، مع أسعار فائدة حيث هم الآن، تؤدي التغييرات في سلوك الإنفاق إلى انخفاض التضخم.

وبغض النظر عن الاقتصاد الكلي، كان لسوق الأسهم أداء قوي في الأشهر القليلة الماضية، ومن المهم ملاحظة العوامل السلوكية التي تلعب دوراً في إصدار محضر اجتماع بنك الاحتياطي الفيدرالي هذا الأسبوع.

ولم يكن الموقف الذي صوره بنك الاحتياطي الفيدرالي في هذا الاجتماع موقفاً صعودياً للأسهم، وتؤدي أسعار الفائدة المرتفعة إلى عوائد سندات أعلى.

ونظراً لاستخدام عوائد السندات كسعر خصم في معادلات تقييم الأسهم، تؤدي معدلات الفائدة المرتفعة إلى انخفاض أسعار الأسهم.

ولكن حقيقة أننا رأينا بنك الاحتياطي الفيدرالي يعيد تأكيد موقفه من ارتفاع أسعار الفائدة والأسهم لم يتم بيعها بجدية على الفور في الأخبار يمكن أن يكون مؤشرًا على أن هذه المعلومات قد تم تسعيرها بالفعل في السوق.

وتتطلع الأسواق المالية إلى أدوات تسعير استشرافية، مما يعني أن الأسعار تتطلع إلى الأمام لمحاولة التنبؤ بالظروف الاقتصادية في المستقبل (حوالي 6-9 أشهر).

وتعتبر أسعار المنتجات المالية مؤشراً رئيسياً للبيئة الاقتصادية، في حين أن نقاط البيانات مثل CPI تتطلع إلى الوراء.

ولذا فإن فهم ما تفعله أسواق الأسهم والسندات والسلع هو كيف يمكننا عمل تنبؤات حول الظروف الاقتصادية المستقبلية.

وكما ذكرنا للتو، شهد سوق الأسهم أداءً قوياً للغاية في الأسابيع القليلة الماضية، وهي إشارة إلى أن المستثمرين واثقون من قدرة الاحتياطي الفيدرالي على خفض التضخم في المستقبل.

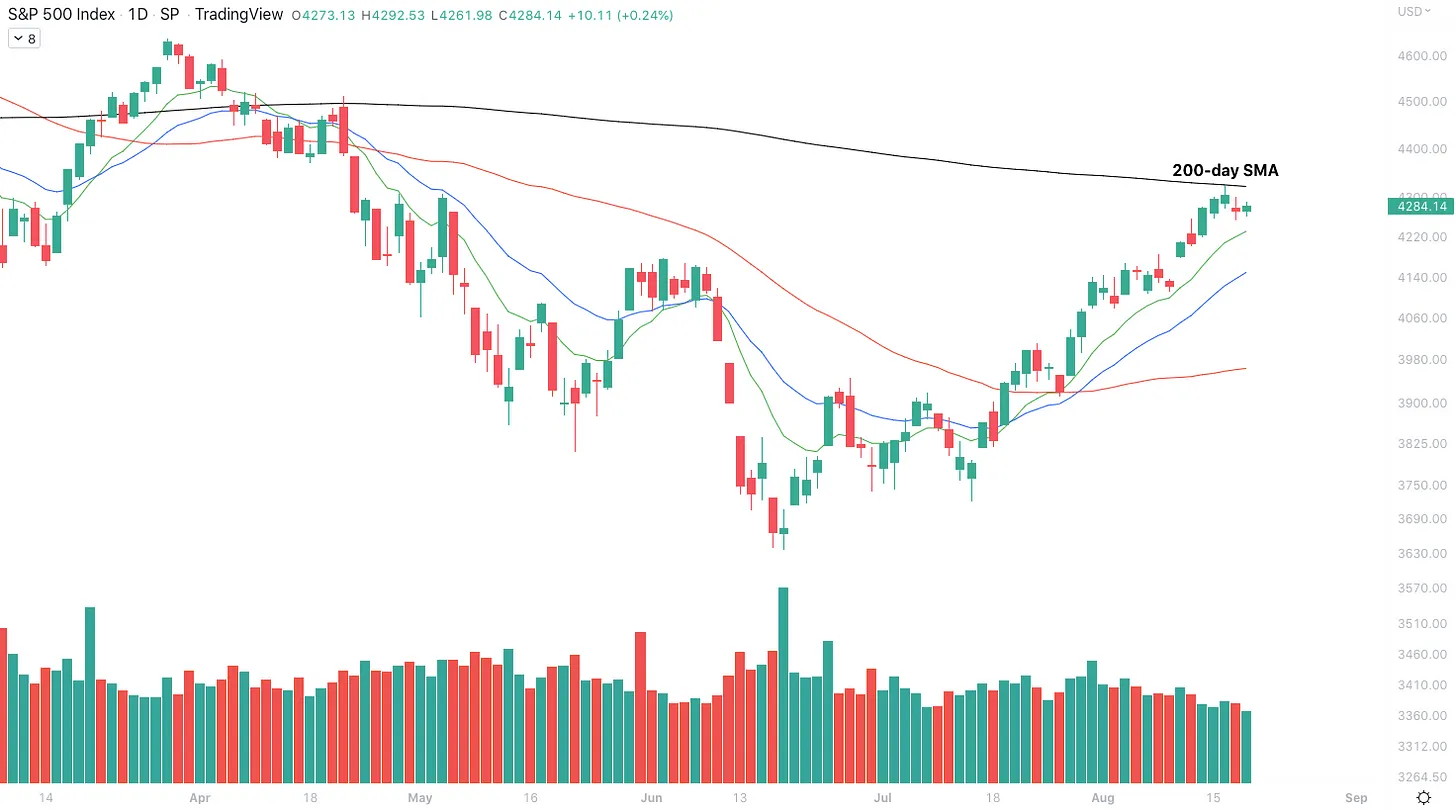

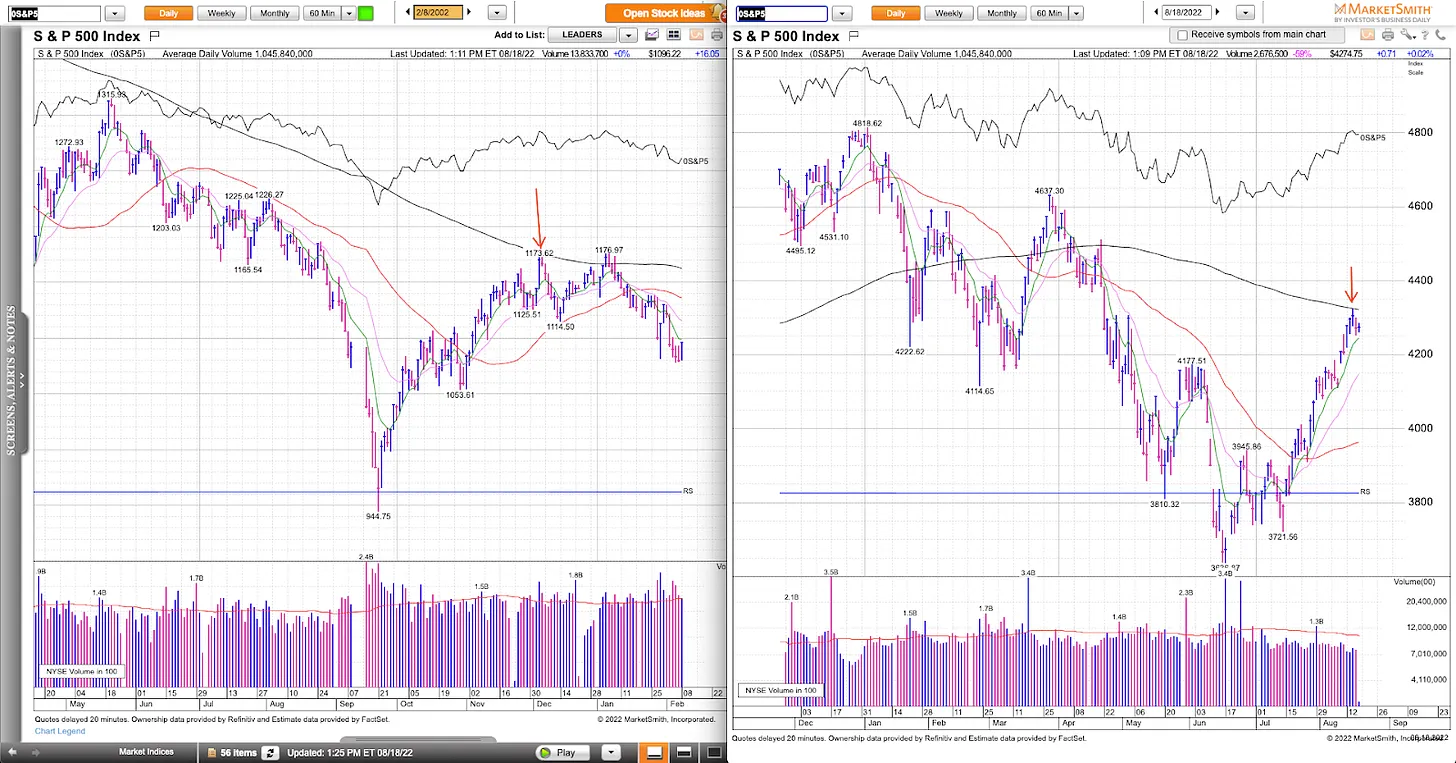

ولكن يوم الثلاثاء، دخل مؤشر S&P في عمليات البيع بالقرب من المتوسط المتحرك البسيط لـ 200 يوم المتراجع، وهذا مؤشر مستخدم على نطاق واسع وكان تاريخياً مكاناً تختنق فيه ارتفاعات السوق الهابطة.

واتخذ السوق الهابط في الفترة 2000-02 شكلاً مشابهاً جداً حيث كان 200 يوم منطقة مقاومة قوية.

يظهر الرسم البياني أعلاه مؤشر S&P اليوم على اليمين، وفي 2001/02 على اليسار، وفي أواخر عام 2001، كان هناك ارتفاع كبير (24.6%) أوقفه البائعون في النهاية عند 200 يوم (المتوسط المتحرك الأسود).

اليوم، ارتفع مؤشر S&P بنسبة 18.93% من أدنى مستوى له عند 3636.87 دولاراً في 17 يونيو، إلى الذروة الحالية البالغة 4325.28 دولار اعتباراً من 16 أغسطس.

ولا تحدد حركة السعر التاريخية ما سيحدث في المستقبل، ومن المؤكد أن الظروف الاقتصادية لعصر Dot Com Bubble كانت مختلفة كثيراً عن عام 2022، ولكن رؤية كيفية تفاعل الأسعار مع المؤشرات الرئيسية في الماضي يمكن أن يعطينا فكرة عما قد نراه.

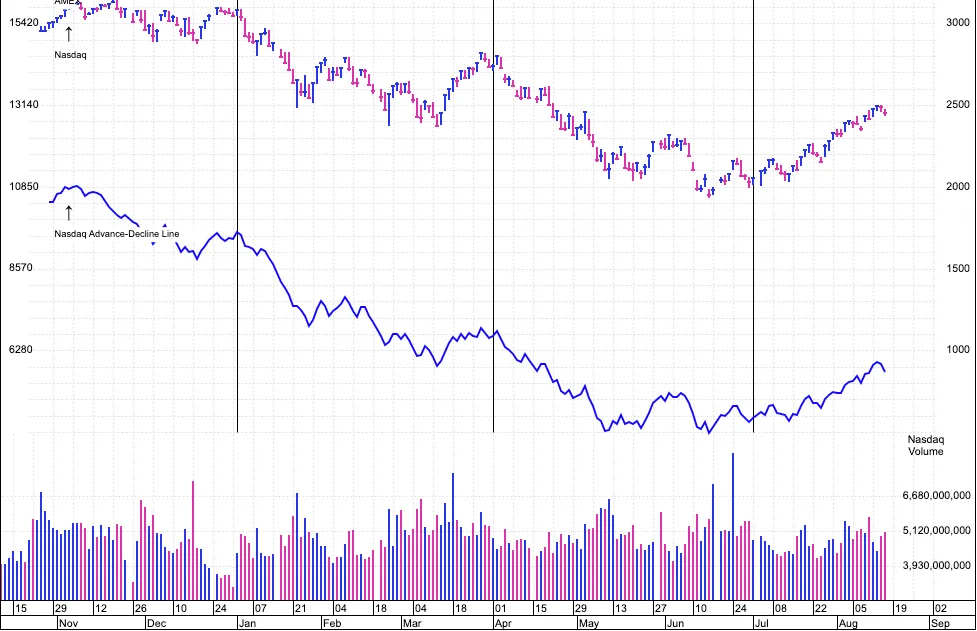

ونرى أيضاً أن اتساع النطاق يبدأ في التدحرج قليلاً، مما يشير إلى أنه تحت غطاء محرك السيارة، بدأت الأسهم في الدخول في بعض عمليات البيع.

وفي هذه المرحلة، لم يكن هذا الانخفاض في اتساع النطاق واسع النطاق بما يكفي ليكون مصدر قلق كبير، ولكنه بالتأكيد شيء يجب مراقبته.

أعلاه هو مخطط يومي لمؤشر ناسداك وخط الانحدار المتقدم (A / D) باللون الأزرق، ويقيس هذا الخط العدد الإجمالي للأسهم في مؤشر ناسداك المركب التي تتزايد في السعر، وعندما ينحدر خط A / D سلبياً، فهذا يشير إلى أن اتساع السوق يضيق.

شهدنا هذا الأسبوع أيضاً بعض القوة الجادة من الدولار الأمريكي.

الدولار الأمريكي هو الوحدة الأساسية لحساب التجارة العالمية، لذلك عندما ترتفع قيمته، فإنه يجعل الصادرات الأمريكية أكثر تكلفة، والديون الأمريكية الحالية أكثر قيمة، والسلع أكثر تكلفة في البلدان غير الدولار، ويزيد عجز ميزانية الحكومة الأمريكية في القيمة.

ويقيس DXY قيمة الدولار الأمريكي من خلال مقارنته بمؤشر للعملات الأجنبية الأخرى، وعندما يرتفع DXY، يصبح الدولار الأمريكي أكثر قيمة نسبياً من العملات الورقية الأخرى.

وأسعار الأسهم في المعلومات أعلاه من خلال انخفاض الأسعار، حيث يدرك المستثمرون الآثار السلبية لارتفاع مؤشر الدولار الأمريكي، وهذا الأسبوع، مع ارتفاع مؤشر DXY، لم تتأثر الأسهم بشكل كبير.

وإذا استمر الدولار في هذه القوة في الأسبوع المقبل، فمن المحتمل أن تكون مسألة وقت فقط قبل أن تصطدم الأسهم بباعة يفهمون العملة والعلاقات الاقتصادية.

ومع ارتفاع قيمة الدولار، يتطلب الأمر دولارات أقل لشراء كمية ثابتة من “الأشياء”، ونتيجة لذلك، فإن أسعار الذهب و DXY لهما علاقة سلبية بشكل عام.

نشهد هذا الأسبوع تغيراً في أسعار الذهب، ويعتبر انخفاض الطلب على الذهب مؤشراً آخر على ثقة المستثمرين في قدرة بنك الاحتياطي الفيدرالي على توجيهنا بعيداً عن الركود الكبير.

يُنظر إلى الذهب تاريخياً على أنه أصل آمن، وكواحدة من الطرق الوحيدة للحفاظ على الثروة (إلى جانب البيتكوين)، وبالتالي فقد تفوق تاريخياً في أدائه في فترات الركود.

لذلك عندما نشهد حالة من عدم اليقين الاقتصادي يكتنفها انخفاض أسعار الذهب، يمكن استنتاج أن المستثمرين يشعرون بمزيد من الثقة بشأن الظروف المالية.

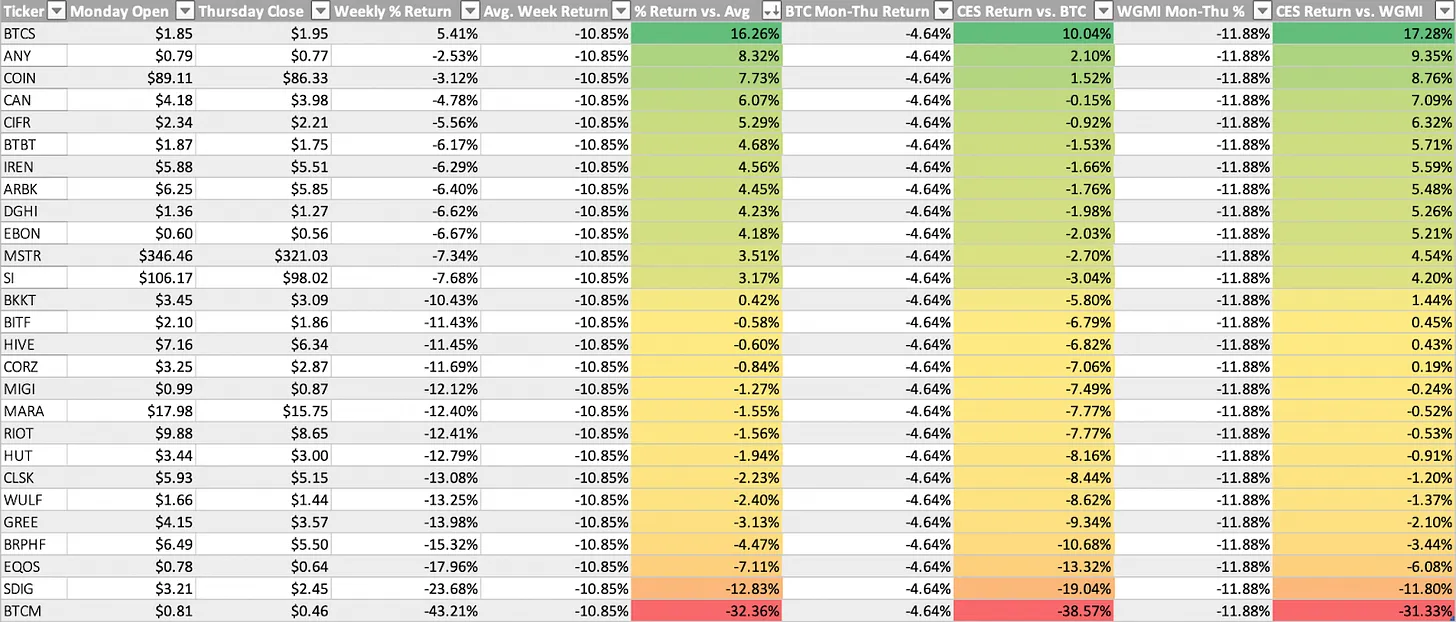

العملات المشفرة المكشوفة

بالنسبة للجزء الأكبر، لم يكن أسبوعاً قوياً للأسهم المرتبطة بالعملات المشفرة.

مع اختراق البيتكوين إلى ما دون المتوسط المتحرك لـ EMA لمدة 21 يوماً، وحتى انخفاضه يوم الجمعة، امتد ضعف السعر إلى أسهم العملات المشفرة أيضاً، ولكن هناك العديد من الأسماء التي برزت عن قدرتها على الاحتفاظ بالمستويات الرئيسية.

وبشكل عام، أقوى الأسماء في الوقت الحالي هي تلك التي كانت قادرة على الاحتفاظ بـ EMA لمدة 10 أيام قبل يوم الجمعة، وبعض الأمثلة على الأسماء التي بدت أفضل نسبياً هي IREN و HIVE و MOGO و BTCS.

والآن، مع انخفاض سعر BTC الفوري، تبدو الأسماء التي تزيد عن 21 يوماً من المتوسطات المتحركة الأسية يوم الجمعة هي الأفضل.

أعلاه، كما هو الحال دائماً، هو الجدول الذي يقارن حركة السعر من يوم الاثنين إلى الخميس للعديد من الأسهم المكشوفة للعملات المشفرة بتلك الخاصة بالبيتكوين وصندوق فالكيري ETF، وWGMI.

التحليل الفني للبيتكوين

شهدنا هذا الأسبوع بعض الضعف الخطير في حركة سعر البيتكوين، ويوم الأربعاء، رأينا BTC تنهي اليوم دون المتوسط المتحرك لـ21 يوماً للمرة الأولى منذ 26 يوليو، ثم يوم الجمعة، نرى سعر BTC يخترق بعض المستويات الرئيسية.

وأربعة من الأيام الخمسة الحمراء هذا الأسبوع كانت ذات حجم تداول أكبر من اليوم السابق، وإن كان لا يزال أقل من متوسط حجم التداول خلال 50 يوماً، باستثناء يوم الجمعة.

وهناك العديد من النقاط الرئيسية التي يمكن أن ترى BTC تجد بعض المشترين، والهدف التالي هو 20700 دولار.

الشيء الرئيسي الجدير بالملاحظة اليوم هو خط الاتجاه السفلي الذي اخترقته BTC أدناه، وفي الرسم البياني أعلاه، يمكنك رؤيته كخط أسود منحدر صاعد عبر القاع.

وعلى الإطار الزمني الأسبوعي، هناك حجة قوية للغاية مفادها أن الشهرين الماضيين كانا يبنيان الانخفاض، وهذا الكسر تحت خط الاتجاه السفلي يمكن أن يثبت صحة هذه النظرية، إذا كانت BTC ستخرج القيعان.

وكان 21700 دولار أيضاً مستوى مثير للاهتمام حيث أنه يوازن بين مستوى المقاومة ومتوسط سعر الحجم المرجح (VWAP) المرتكز من أعلى مستوى لعام 2019.

وناقشنا AVWAP في تقرير الأسبوع الماضي في مناقشة لحركة أسعار QQQ .

وتخبرنا حقيقة أن BTC تم مسحها من خلال هذه المنطقة دون تردد كبير أن المشترين ضعفاء للغاية هنا، ولا بد أن يجذب AVWAP عدد كبير من التجار، ولكن من الواضح أن هذه السيولة قد ابتلعتها ضغوط البيع المكثفة.

ولدينا أيضاً AVWAP من أدنى مستويات 2022 منذ بداية العام حتى تاريخه عند 20776.46 دولار وهذا يعني أن متوسط التكلفة للمشاركين في السوق الذين أجروا عملية شراء منذ انخفاضها لديهم متوسط تكلفته أعلى من 20،700 دولار (مستوى الدعم المذكور أعلاه).

وهذه منطقة محتملة سيحاول المضاربون على الارتفاع الدفاع عنها، على أمل إجراء عمليات شراء “بسعر متوسط”، وستكون هذه إشارة عالية أخرى على الضعف إذا كان البائعون قادرين على دفع الأسعار إلى ما دون ذلك.

أعلاه، قمنا بتسليط الضوء على العديد من المستويات التي يمكن أن توفر الدعم لـ BTC ومن المهم أيضاً أن نلاحظ أن مستوى ليفرمور البالغ 20000 دولار من المرجح أن يجتذب المشترين أيضاً.

وفي حين أننا لا نعرف ما إذا كانت BTC ستصل إلى هذا المستوى المنخفض، أو ستخترقه مباشرة، فإن تعلم تحديد مستويات الأسعار الرئيسية يمكن أن يوفر للمستثمرين ميزة.

البيتكوين على السلسلة والمشتقات

سنبدأ بملاحظة عدد قليل من مقاييس التقييم التي ميزت تاريخياً قيعان سعر البيتكوين.

تم إنشاء مقياس “Puell Multiple” من قبل ديفيد بويل من شركة ارك انفست ويتم حساب هذا المقياس عن طريق قسمة قيمة الإصدار اليومي لعملة البيتكوين (بالدولار الأمريكي) على المتوسط المتحرك لمدة 365 يوم لقيمة الإصدار اليومي، وببساطة، إنه قياس لمدى أداء البيتكوين الآن مقارنة بالعام الماضي.

وخرج هذا المقياس للتو من المنطقة الخضراء “بأقل من قيمتها”

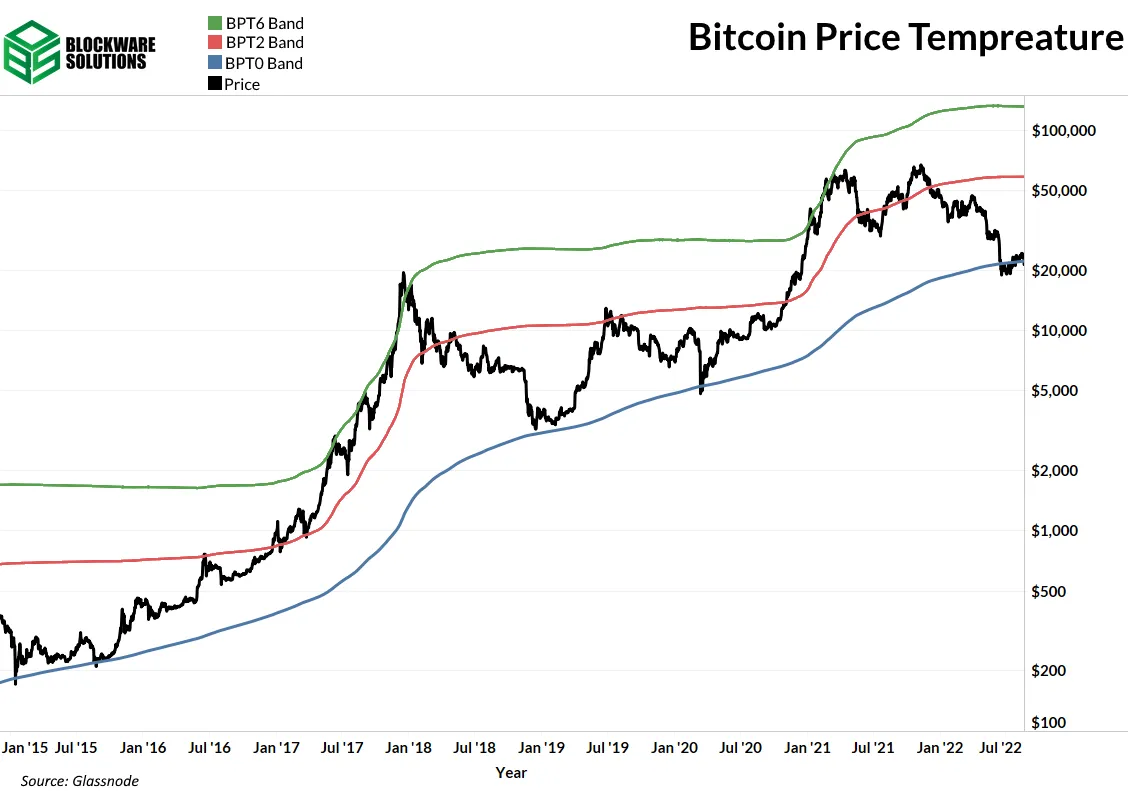

بعد ذلك، يستخدم سعر البيتكوين (BPT) المتوسط المتحرك لمدة 4 سنوات (الخط الأزرق) كنقطة محورية، ثم تقيس عدد الانحرافات المعيارية التي يبعدها سعر البيتكوين عن ذلك.

يساعد الجدول الزمني للنصف لمدة 4 سنوات في دفع الطبيعة الدورية لعملة البيتكوين، وقد أدى إلى أن يكون المتوسط المتحرك لمدة 4 سنوات بمثابة الحد الأدنى للسعر، وعبرت البيتكوين للتو مرة أخرى فوق المتوسط المتحرك لمدة 4 سنوات.

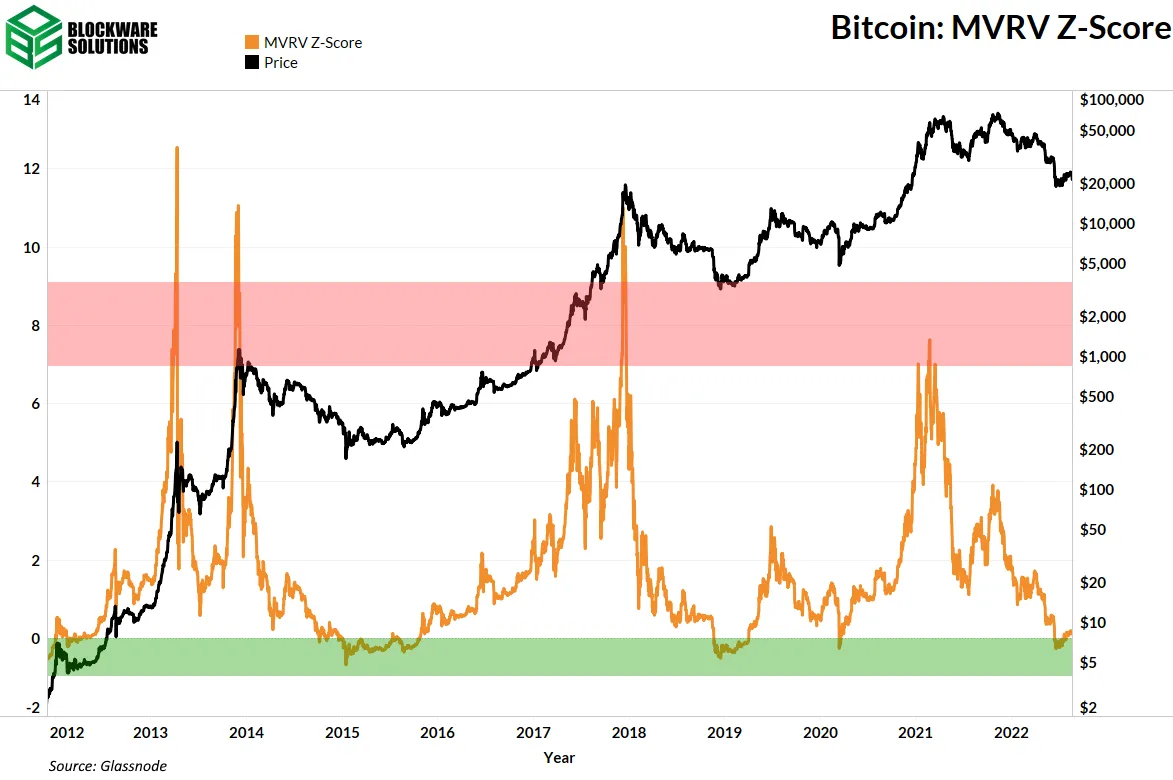

تقيس MVRV Z-Score العلاقة بين القيمة السوقية والسقف المحقق (السعر الإجمالي الذي تحركت فيه جميع العملات آخر مرة في السلسلة).

ويتم حساب MVRV Z-Score على النحو التالي (القيمة السوقية – القيمة المحققة) /الأمراض المنقولة جنسياً (القيمة السوقية).

تماماً كما هو الحال مع Puell Multiple، خرجت البيتكوين من المنطقة المقومة بأقل من قيمتها هنا.

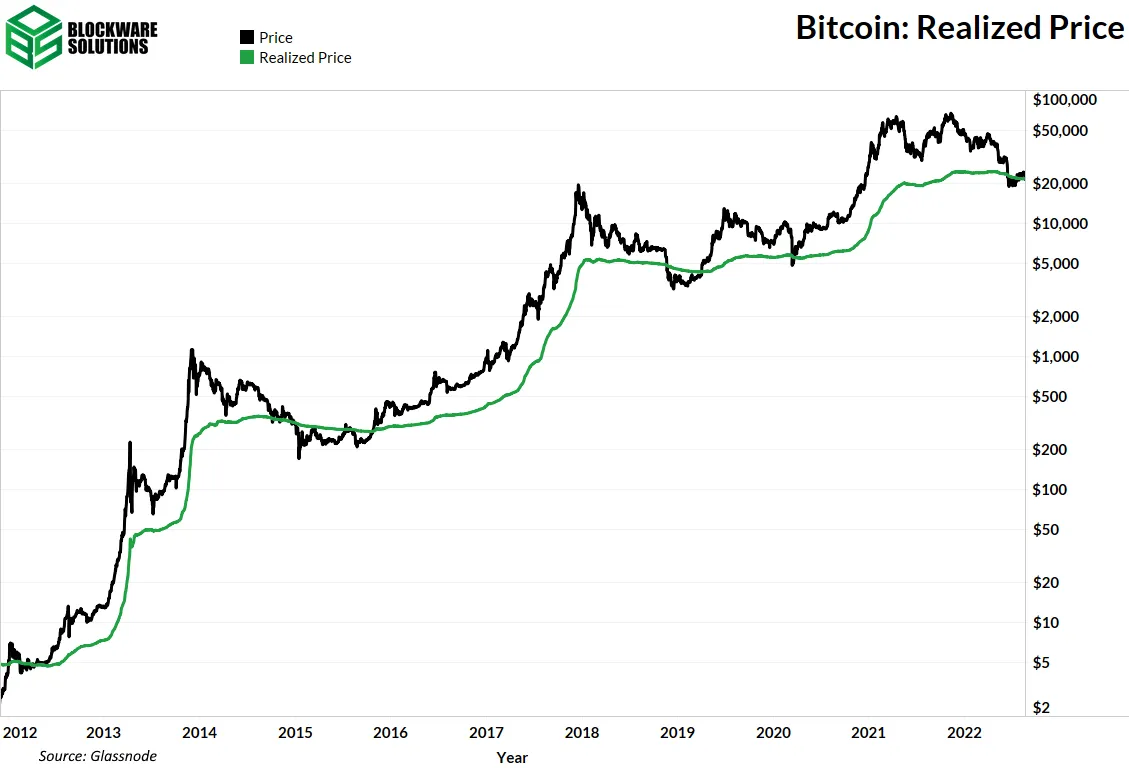

يمكنك أيضاً ملاحظة هذه العلاقة بمجرد النظر إلى البيتكوين وسعرها المحقق.

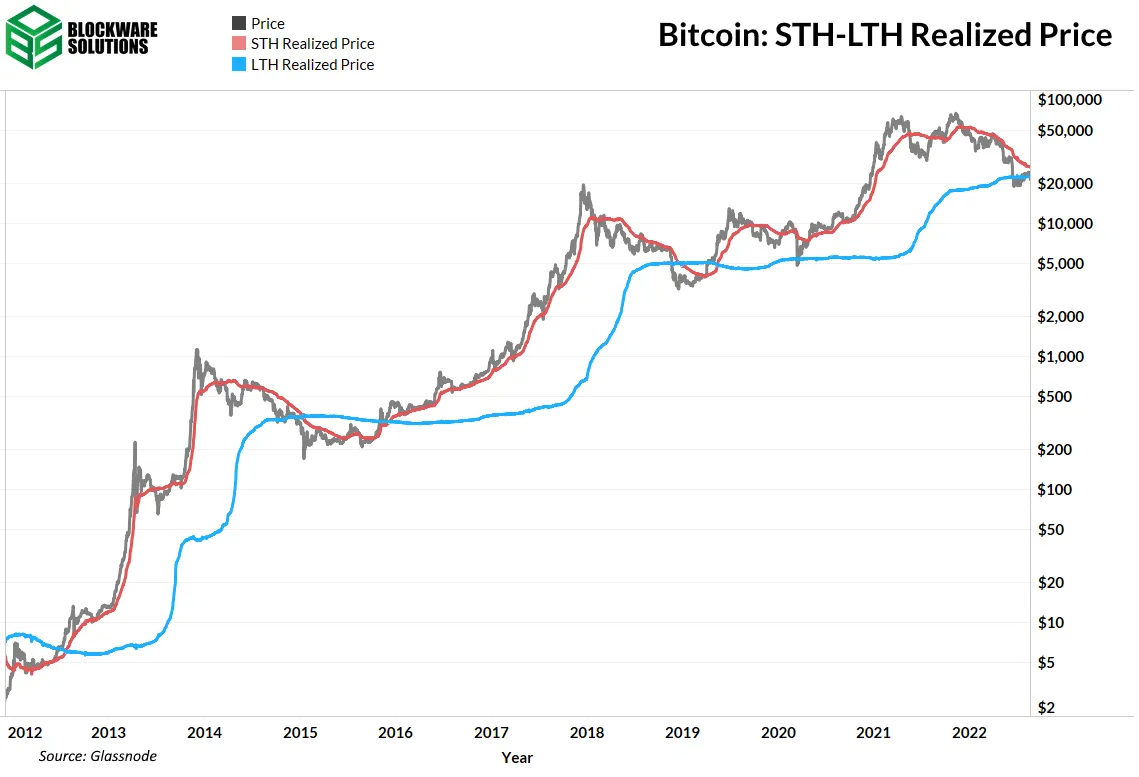

يمكن تصور السعر المحقق بشكل أكبر من خلال النظر في التقاطع بين أساس تكلفة الحامل على المدى القصير وأساس تكلفة الحامل على المدى الطويل، وكان هذا تاريخياً مؤشراً جيداً آخر على قيعان البيتكوين.

ولم يحدث العبور بعد، لكنه ليس بعيداً، يقع أساس تكلفة STH عند 26.9 ألف دولار تقريباً بينما يبلغ أساس التكلفة LTH حوالي 22.7 ألف دولار وبفارق 4.2 ألف دولار فقط.

وحقيقة أن هذا التقاطع لم يحدث حتى الآن هو علامة على أن البيتكوين قد تستمر في السرطانات في نطاق 22 ألف دولار إلى 27 ألف دولار لفترة أطول قليلاً.

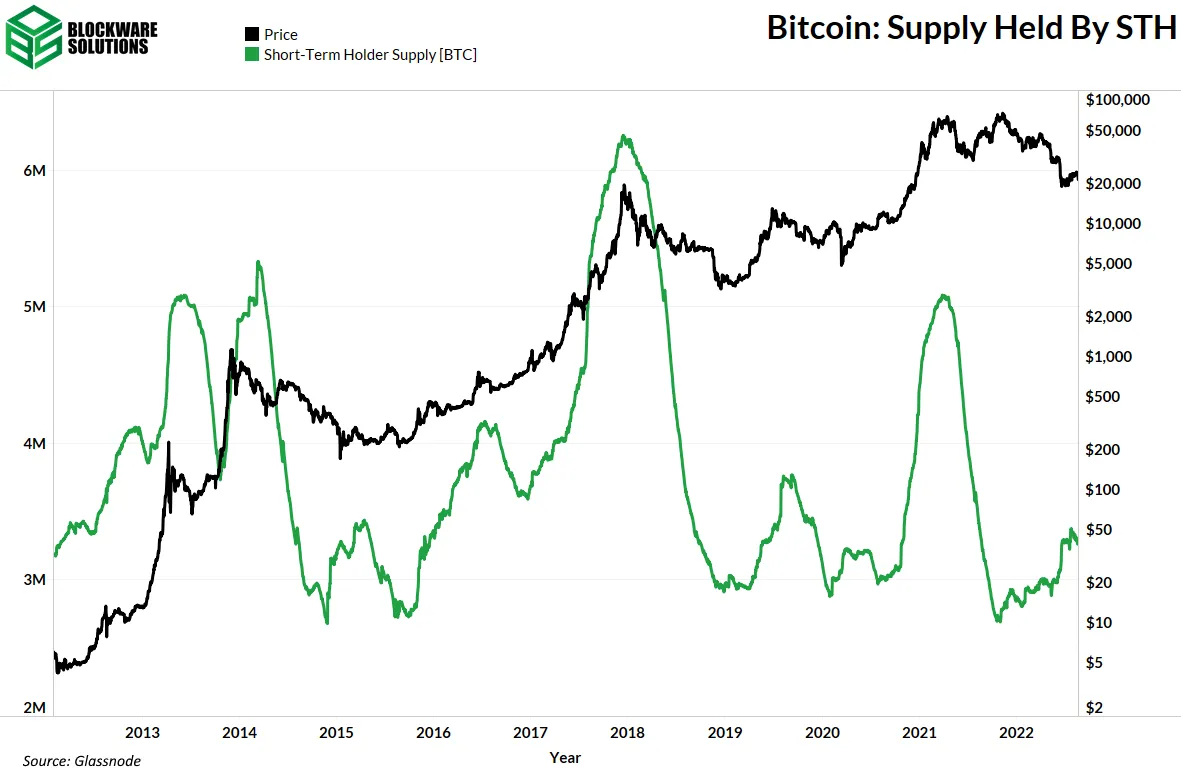

يكشف مزيد من الفحص لسلوكيات الحيازة أن المعروض من البيتكوين الذي يحتفظ به أصحاب المدى القصير (أقل من 155 يوماً) يتزايد باطراد في جميع أنحاء السوق الهابطة.

تاريخياً، انخفض هذا المقياس جنبًا إلى جنب مع السعر حيث أصبح المشاركون الجدد خائفين.

ومع ذلك، هذه المرة، انخفض العرض الذي تحتفظ به STH في أدنى مستوياته في نفس الوقت الذي بلغ فيه السعر ذروته خلال الربع الرابع من العام الماضي، مما يدل على أن المشاركين الجدد لا يخافون من حركة السعر السلبية في هذه الدورة.

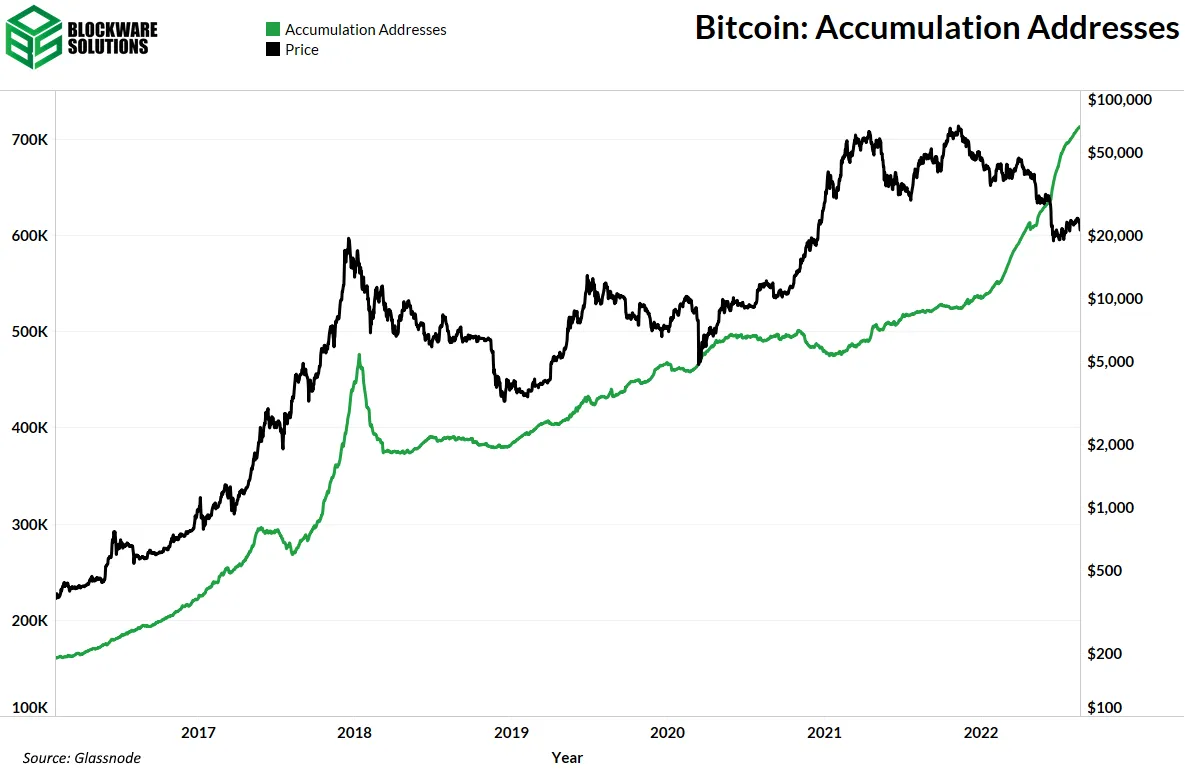

يتم دعم هذه الفكرة بشكل أكبر من خلال النمو السريع في عدد عناوين التراكم في جميع أنحاء السوق الهابطة.

تبدأ جميع عمليات ارتفاع السوق في البيتكوين تاريخياً بالمراحل الأربع التالية:

- السوق الهابط القاتم يعني أن العملات ثابتة.

- الاستسلام ويعني أن السعر متذبذب.

- ينخفض السعر ببطء بينما لا تتحرك العملات.

- تؤدي زيادة السعر بشكل انعكاسي إلى تبني الفكرة.

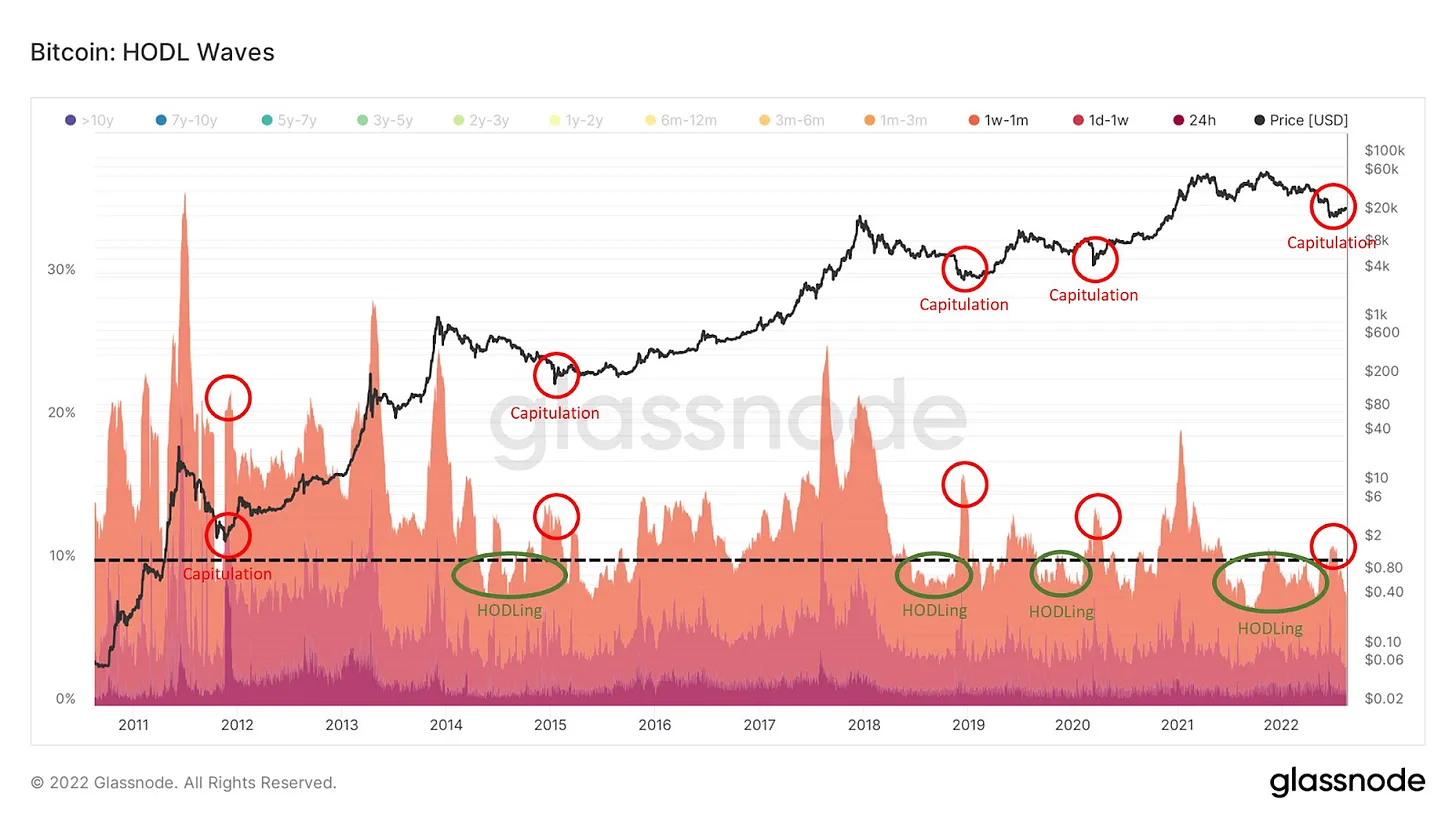

توفر موجات HODL، وهي مقياس يستخدم لتصور النسبة المئوية للعملات التي تحركت في الأيام / الأسابيع /السنوات الماضية، معلومات قيمة حول كيفية تصرف المستخدمين (حاملي البيتكوين) بمرور الوقت.

ومن خلال تحديد مجموعة المستخدمين الذين قاموا بنقل عملاتهم في الشهر السابق (الرسم البياني أعلاه)، يمكنك تصور النقاط في الوقت الذي يحتفظ فيه غالبية المستخدمين بالعملات المعدنية وبدلاً من ذلك عندما تقوم نسبة كبيرة من المستخدمين بنقل العملات.

بالعودة إلى الخطوات الأربع، فإن النصف الأخير من الأسواق الهابطة المظلمة (الأوقات الجيدة لبدء شراء منصات تعدين البيتكوين والبيتكوين) تحدث بينما يجلس معظم المستخدمين بإحكام على عملاتهم (المرحلة 1).

وانتهت الآن الإثارة من الاتجاه الصعودي السابق، ويبقى المستخدمون الأقوى، وتميل أسواق الهابطة المظلمة إلى النهاية في شكل من أشكال الاستسلام (المرحلة 2).

ويأتي هذا الاستسلام من كل من مستخدمي البيتكوين وعمال تعدين البيتكوين، وعادةً ما يكون هذا هو أفضل وقت لنشر رأس المال.

ومع ذلك، فإن الاستسلام قصير الأجل ويصعب الوقت، ويمكن تمييز الامتيازات بشرائط التجزئة والارتفاعات في لحظات العملات أثناء الانخفاضات الكبيرة في الأسعار.

وهذا هو التطهير الأخير للأيدي الضعيفة الوحيدة المتبقية في البيتكوين، وهو ما ينظف النظام مع بقاء أصحاب أقوى المعدنين فقط.

ومن المثير للاهتمام أننا شهدنا الآن استسلاماً من كلا المنظورين، وبعد استسلام يونيو، كانت عملة البيتكوين تشهد انجرافاً بطيئاً (المرحلة 3) من أدنى مستوى لها عند 17.6 ألف دولار.

وعلى الرغم من عدم وجود ضمان بأن الاستسلام من منظور التعدين والتسلسل قد انتهى تماماً، مقارنةً بالاستسلامات التاريخية للسوق الهابطة في البيتكوين، يبدو أن الاستسلام الحالي قد حدث بالفعل.

وحتى لو كان 17.6 ألف دولار هو أدنى سعر لعملة البيتكوين، فهذا لا يعني بالضرورة أن اندفاعاً آخر للثور المكافئ وشيك.

وبعد استسلام 2015، كان لدى البيتكوين أكثر من 12 شهراً من الدمج الجانبي، وبعد الاستسلام في ديسمبر 2018، ارتفع السعر مرة أخرى إلى 12 ألف دولار فقط ليتم تداوله لاحقًا بسرعة عند أدنى مستوى له عند 3 آلاف دولار مرة أخرى في مارس 2020.

وقد تكون الحالة الأساسية أن هذا يبدو الآن وقتاً رائعاً لتخصيص المزيد من عملة البيتكوين، ولكن إذا تدهور الوضع الكلي بشكل أكبر وحققت الأسهم الأمريكية مستويات منخفضة جديدة، فمن المحتمل أن تتبعها عملة البيتكوين.

تعدين البيتكوين

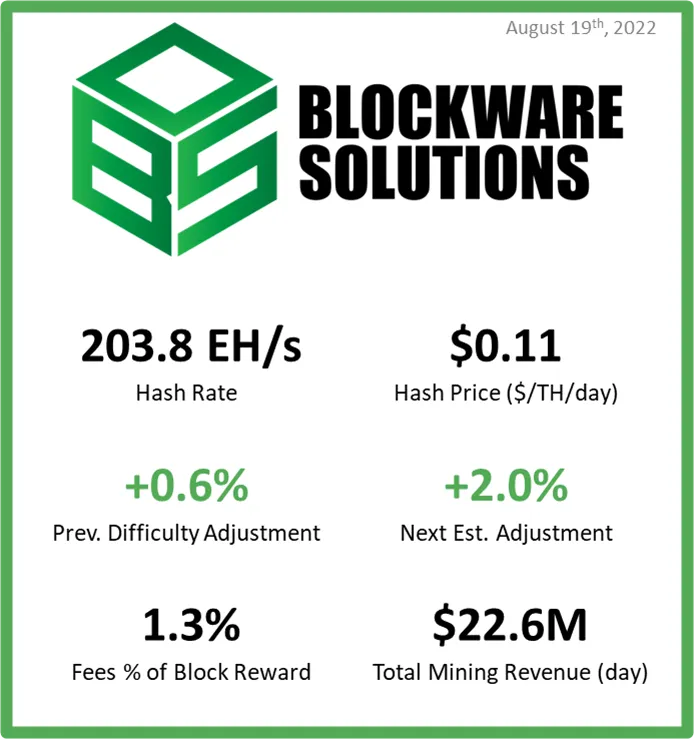

بعد 73 يوماً من استسلام المعدنين

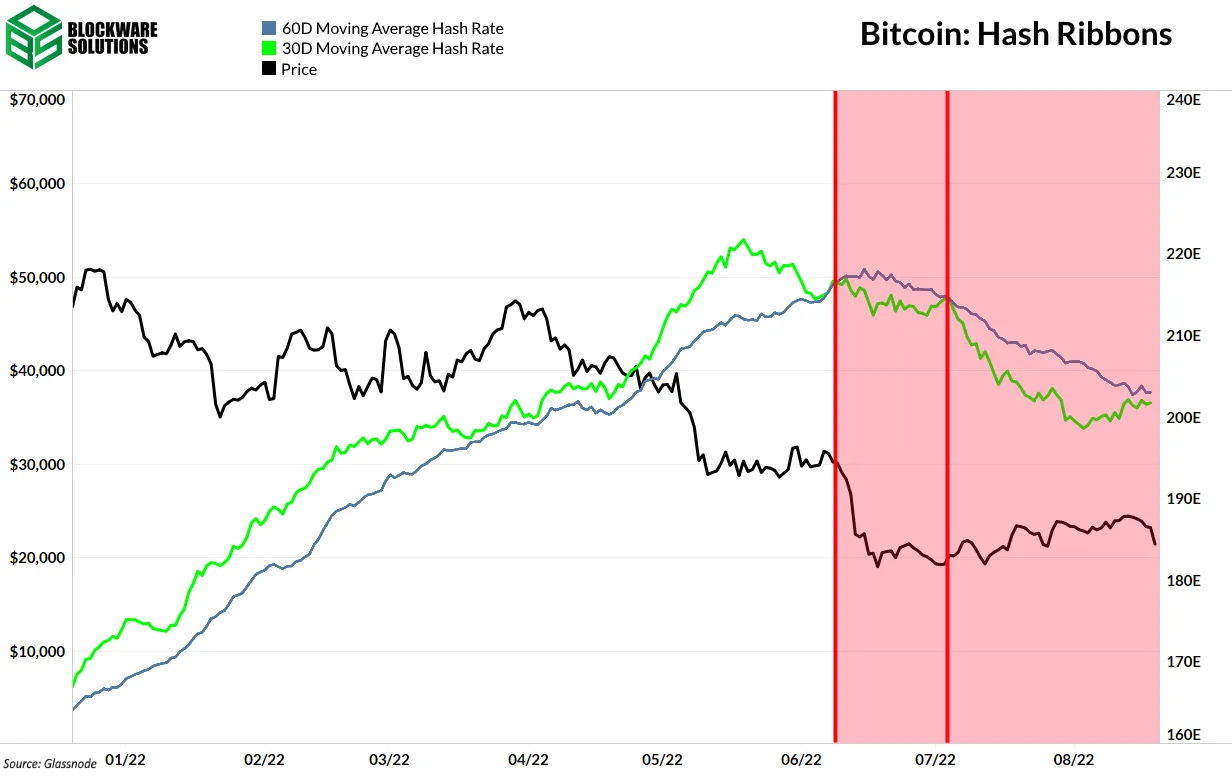

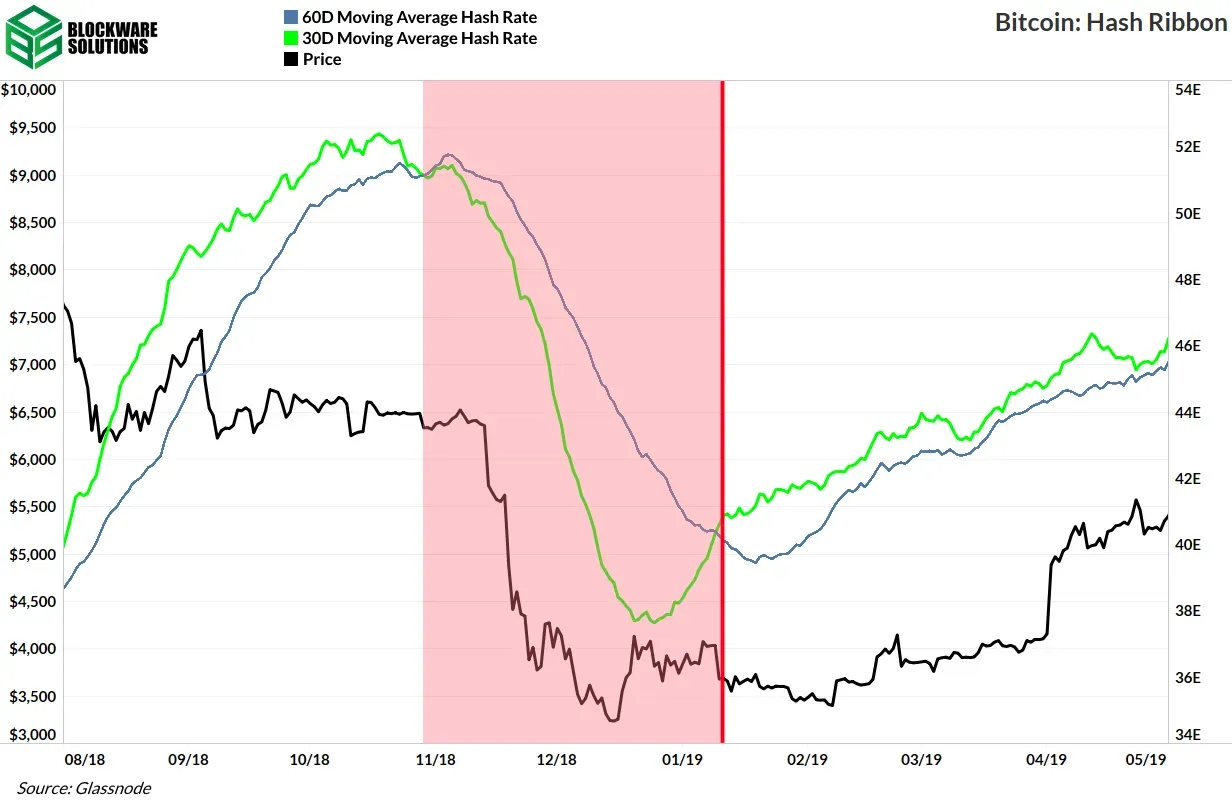

كما هو مذكور في التقارير السابقة، تشير أشرطة التجزئة (الرسم البياني أدناه) إلى وقت حدوث تنازلات عامل التعدين، وتم إنشاء مقياس شرائط التجزئة بواسطة تشارلز إدواردز.

وتحدث تنازلات المعدنين عندما تقوم نسبة مئوية كبيرة من المعدنين بإيقاف تشغيل الآلات على مدى فترة زمنية طويلة.

وبدأ الاستسلام الحالي للمعدنين في 7 حزيران (يونيو) 2022، واستمر رسمياً نفس الفترة الزمنية لاستسلام المعدنين لعام 2018.

كما تمت الإشارة إليه من قبل، فإن استسلام المعدنين لعام 2018 يمثل قاعاً تقريبياً بعد الركض الصاعد لعام 2017، ولم يرتفع البيتكوين بالضرورة بعد ذلك مباشرة، لكن البيتكوين فشلت في تحقيق مستويات منخفضة جديدة بعد إزالة المعدنين الضعفاء من الشبكة.

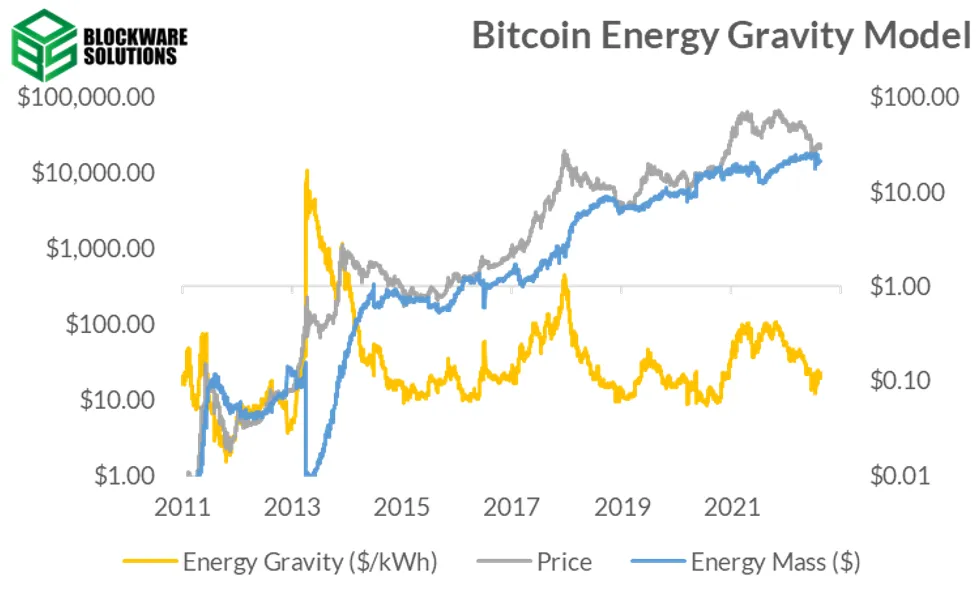

أخيراً، لا تزال قوة جذب البيتكوين تبدو في منطقة الشراء، حيث أن قوة جذب البيتكوين هي نموذج العلاقة بين سعر البيتكوين ومتوسط تكلفة تشغيله لإنتاج منصات التعدين الحديثة.

وتبلغ قيمة قوة الجذب حالياً 0.11 دولاراً، مما يعني أن جهاز التعدين الحديث (حوالي 38 واط / ساعة) يكسب 11 سنتاً عن كل كيلوواط ساعة يتم استهلاكها.

منذ انخفاض قوة جذب البيتكوين هذا الصيف (عندما كان متوسط تكلفة التشغيل لإنتاج منصات التعدين الحديثة قريباً من سعر البيتكوين نفسه)، انجرف المقياس ببطء.

وكان هذا بسبب انخفاض صعوبة التعدين وبدء شحن أنظمة XP الجديدة من Bitmain، وكلاهما يخفض متوسط تكلفة التشغيل للإنتاج لمنصات التعدين الحديثة.

Blockware Solutions Market Intelligence