إليك ما جرى في سوق البيتكوين خلال أسبوع (50)

لقد السوق أسبوعاً جديداً من التلقب، مع تحديثات كبيرة لمشهد الاقتصاد الكلي، ويأتي هذا إلى حد كبير من إصدار بيانات مؤشر أسعار المستهلكين لشهر يوليو يوم الأربعاء.

حيث ارتفع مؤشر أسعار المستهلكين لشهر يوليو بنسبة 8.5% على أساس سنوي ولكنه انخفض من 9.1% في يونيو، حيث أن تغيير مؤشر أسعار المستهلكين المرتفع للغاية يعد بشكل عام إشارة إلى الركود، وليس أن الأزمة قد انتهت.

ويأتي انخفاض الأسعار عموماً من بداية انخفاض الطلب، ويؤدي انخفاض الطلب إلى تراجع النشاط الاقتصادي، المعروف أيضاً باسم الركود.

وكانت تقديرات المحللين الإجماعية لشهر يوليو تشير إلى نمو 8.7% على أساس سنوي و0.2% على أساس شهري، ومن الواضح أننا قللنا من هذه التقديرات بمقدار 20 نقطة أساس سنوياً وشهرياً، ومن المهم للغاية أن نفهم أن الانخفاض من 9.1% إلى 8.5% هو مجرد انخفاض من “رهيب” إلى “أقل فظاعة قليلاً”.

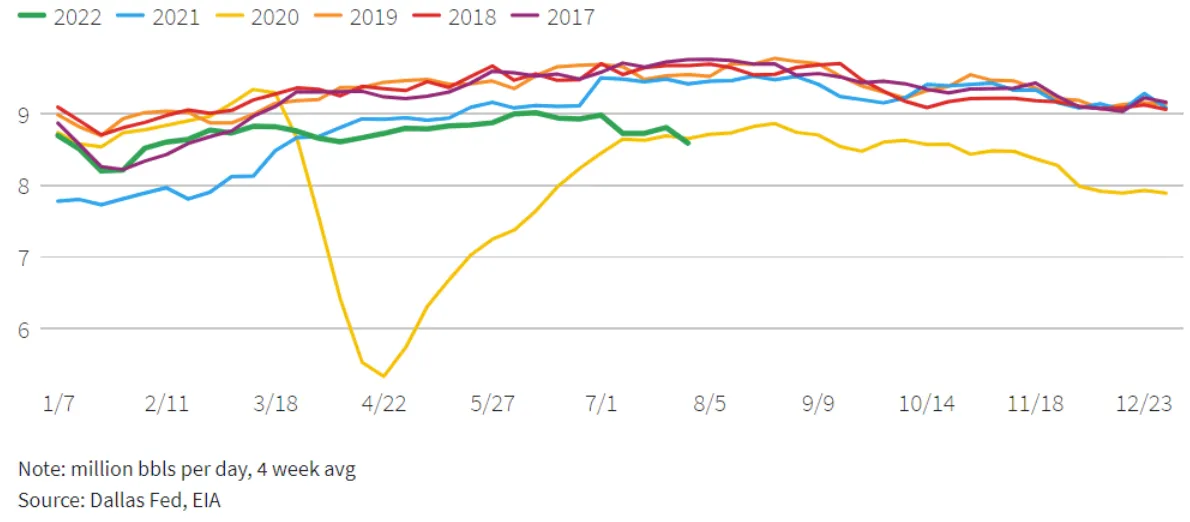

والمغزى من القصة هو أنه لم يتم تخفيف الضغوط التضخمية العلمانية حقاً، ونشهد انخفاضاً طفيفاً نسبياً في الطلب على النفط يؤدي إلى انخفاض مؤشر أسعار المستهلكين على المدى القريب، لكننا ما زلنا بالتأكيد في بيئة تضخمية.

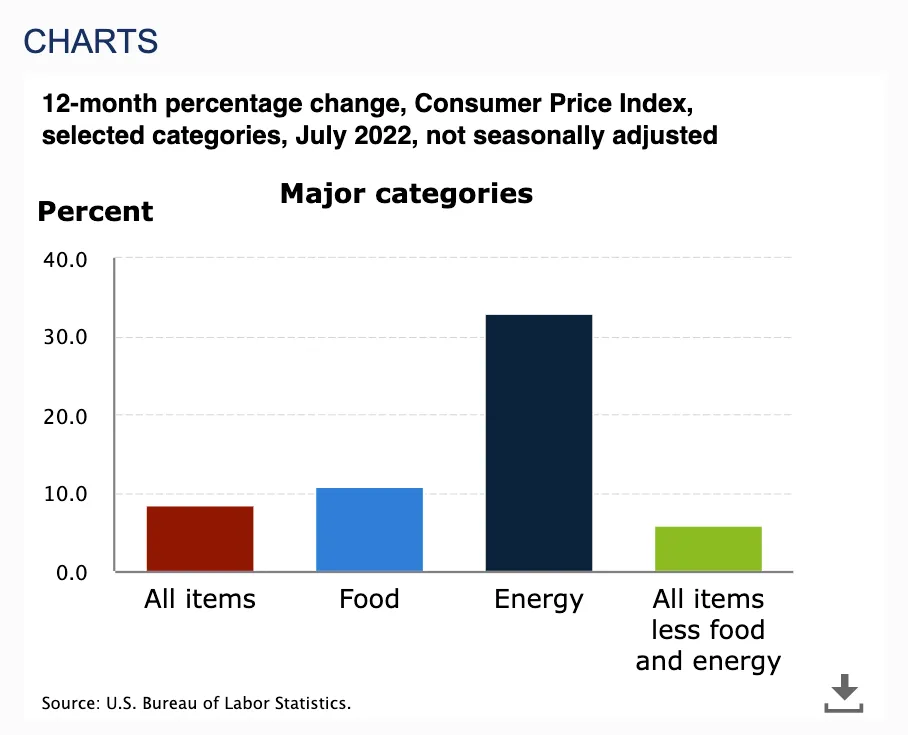

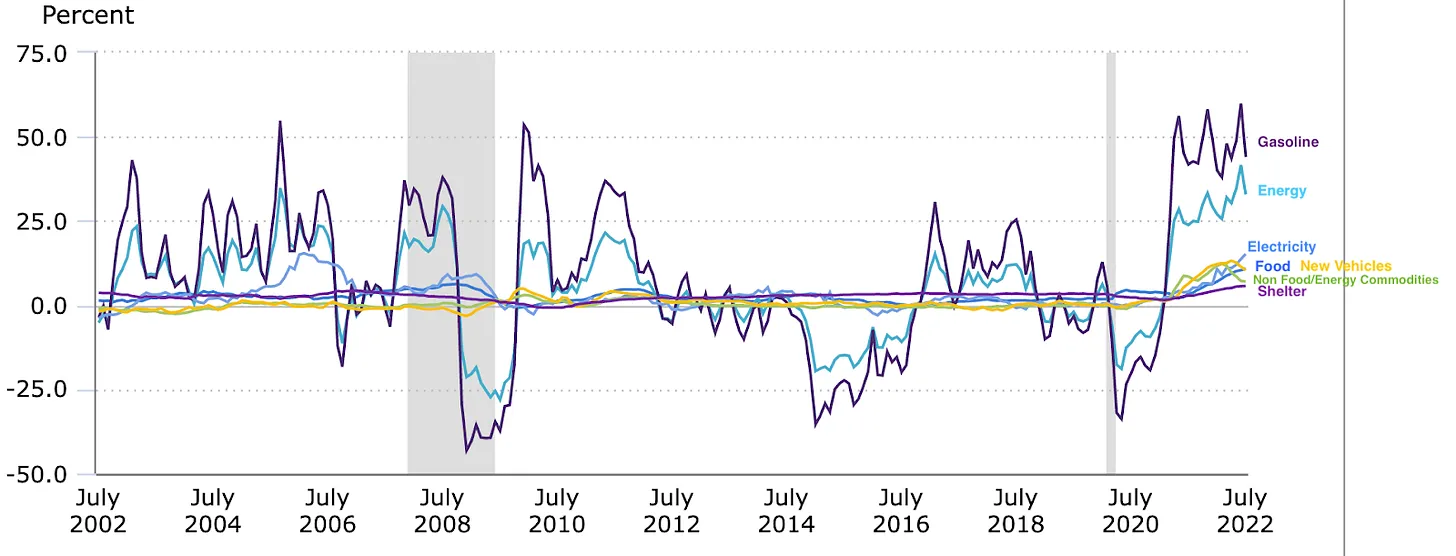

كما هو الحال دائماً، من المهم تفصيل الأجزاء المختلفة لسلة مؤشر أسعار المستهلك لفهم أسباب التضخم.

أعلاه هو رسم بياني من BLS يقسم بعض المجموعات المحددة لمؤشر أسعار المستهلك، وكما يمكنك أن تقول، لا تزال تكاليف الطاقة هي المحرك الرئيسي للتضخم أكثر من 8%.

والطاقة هي أحد المدخلات في إنتاج أي سلعة يمكنك تخيلها، لذلك من الواضح أنه إذا كانت تكاليف الطاقة في ارتفاع، فمن المحتمل أن يكون مؤشر أسعار المستهلكين أيضاً.

وانخفضت مجموعة الطاقة في مؤشر أسعار المستهلك بنسبة 8.7% في شهر يوليو، من 41.6% على أساس سنوي في يونيو إلى 32.9% على أساس سنوي.

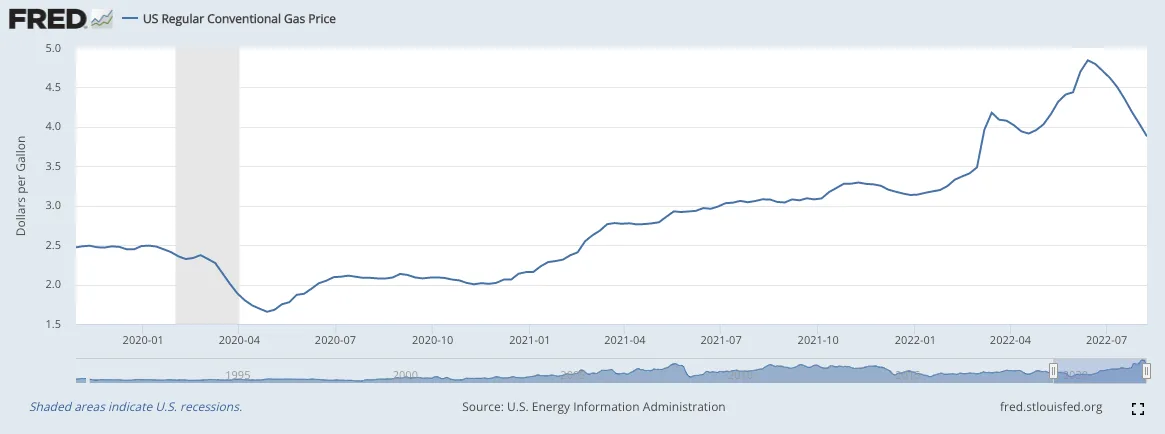

وكان الدافع الرئيسي لهذا الانخفاض هو التهدئة في أسعار الغاز التي رأيناها في يوليو.

كما ترون أعلاه، انخفض متوسط سعر الغاز القومي الأمريكي بمقدار 0.81 دولار (16.72%) من ذروته في يوليو حتى الأول من أغسطس.

في حين أن هذا قد يبدو علامة جيدة للوهلة الأولى، فمن الواضح أن هذه إشارة إلى انخفاض ثقة المستهلك والإنفاق، وهما من مؤشرات الركود.

ويمكن أن يعزى الانخفاض في أسعار البنزين إلى انخفاض الطلب على الغاز في شهر يوليو، ومن الواضح أن هذه إشارة إلى أن السعر قد وصل إلى نقطة يختار فيها الأمريكيون (أو يجبرون) على عدم القيادة بدلاً من دفع المزيد في المضخة.

ويمكن اعتبار هذا صعودياً أو هبوطياً اعتماداً على الطريقة التي تريد تأطيرها، ومن ناحية أخرى، من المحتمل أن يكون تراجع إنفاق المستهلك وثقته إشارة إلى الركود، أو أننا لسنا بعيدين عن أحدهما، من ناحية أخرى، فإن إشارة الركود هذه تعني أن سياسة بنك الاحتياطي الفيدرالي لها تأثيرها المقصود على الاقتصاد.

وتعتمد طريقة فحص هذه البيانات على العدسة التي تشاهدها منها، ومن منظور الشركة أو التوظيف، هذا ليس جيداً، ومن منظور المستثمر قد يكون صعودياً.

وتعتبر تكاليف الطاقة والغذاء من أكثر العناصر تقلباً في مؤشر أسعار المستهلكين (العادي)، ولهذا السبب، من المهم أيضاً إلقاء نظرة على مؤشر أسعار المستهلك الأساسي CPI (العادي مطروحاً منه الغذاء / الطاقة)، لإعطائنا فهماً لما تفعله الأجزاء الأساسية لسلة السوق.

شهدنا هذا الشهر انخفاض Core NOT للمرة الأولى منذ مارس، ويشير هذا بوضوح إلى أنه على الرغم من الانخفاض في تكاليف الطاقة، لا تزال المكونات الأخرى لمؤشر أسعار المستهلك مرتفعة.

يوضح هذا الرسم البياني، الذي يستخدم بيانات من BLS، بعض المكونات المختلفة لمؤشر أسعار المستهلك وتغيرات الأسعار على أساس سنوي في يوليو 2022، وكما ذكرنا سابقاً، يمكنك رؤية انخفاض تكاليف الغاز والطاقة.

ولكن ما زلنا نشهد ارتفاع أسعار الكهرباء والغذاء والمأوى، ونشهد أيضاً انخفاضاً سنوياً في تكاليف السيارات الجديدة، والذي من المحتمل أن يكون إشارة إلى انخفاض الإنفاق التقديري للمستهلك.

بشكل عام، يمكن تلخيص كل ما ورد ذكره سابقاً في هذا التقرير في جملتين: “لا يزال التضخم بلا جدال مشكلة خطيرة، لكن الانخفاض في الطلب على البنزين قد عوض المكاسب في مجموعات أخرى لمؤشر أسعار المستهلكين، على الأقل على المدى القصير، ومن المحتمل أن يكون انخفاض مؤشر أسعار المستهلكين بعد الوصول إلى أعلى مستوياته في 40 عاماً أمراً جيداً للمستثمرين، ولكنه أمر سيئ من منظور صحة الاقتصاد الكلي الحالي”.

وتجدر الإشارة، مع ذلك، إلى أن البيئات التضخمية السابقة نادرًا ما شهدت ارتفاع مؤشر أسعار المستهلكين بشكل مستقيم.

على سبيل المثال، شهد مؤشر أسعار المستهلك من 1972 إلى 1974 إجمالي 5 أشهر حيث انخفض مؤشر أسعار المستهلك.

حيث شهت الفترة من عام 1976 حتى 1980 أيضاً عدة أشهر من انخفاض مؤشر أسعار المستهلكين بينما كان في طريقه من 6% إلى 13%.

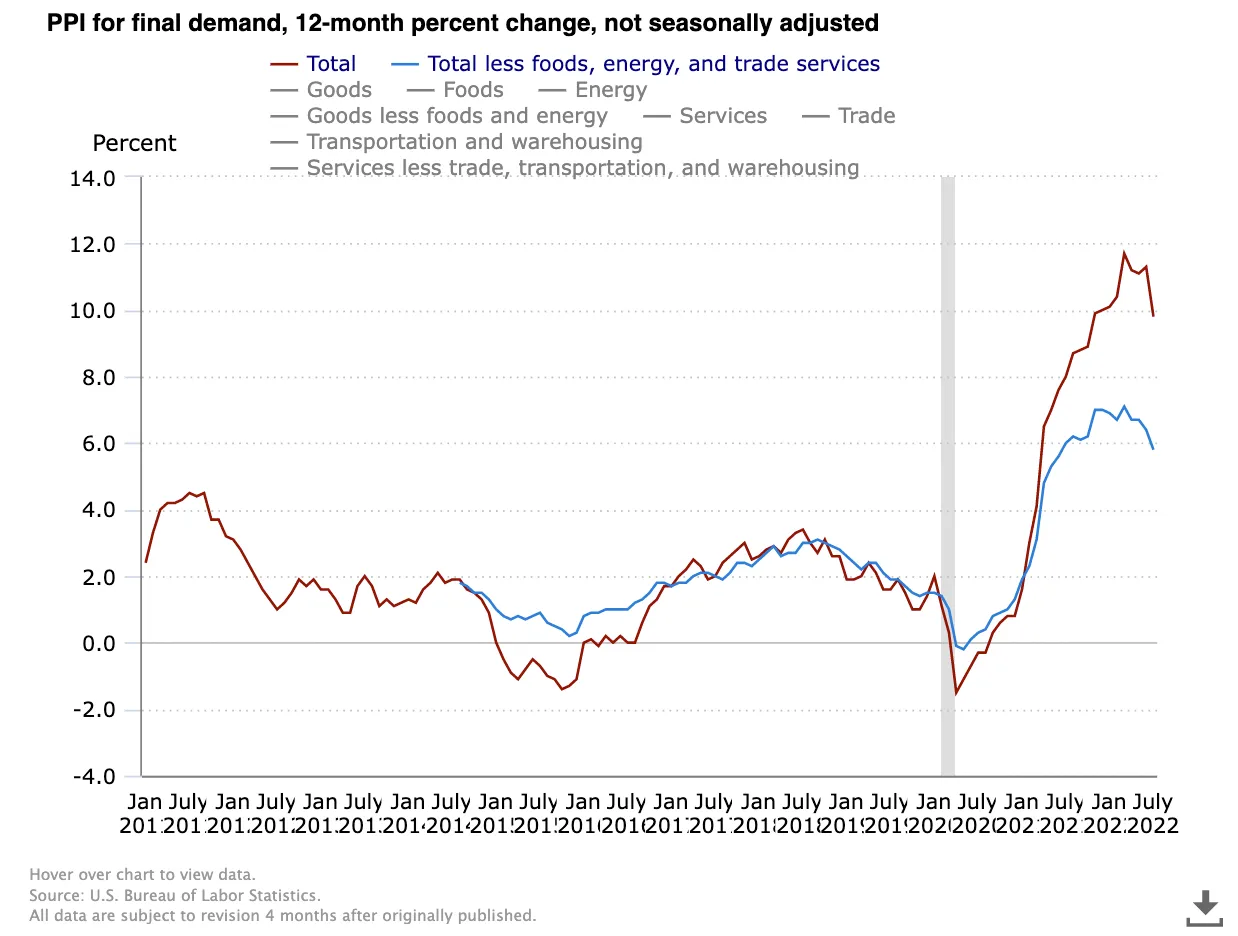

كما شهدنا انخفاضاً في مؤشر أسعار المنتجين (PPI) في يوليو، والفرق بين CPI و PPI هو أن CPI يفحص الأسعار المدفوعة للسلع التامة الصنع، بينما يقيس PPI تكلفة إنتاج هذه السلع.

ويعمل مؤشر أسعار المنتجين كمؤشر رئيسي لمؤشر أسعار المستهلك، حيث تتحول تكاليف الإنتاج المرتفعة في النهاية إلى أسعار أعلى للمستهلكين، حيث انخفض مؤشر أسعار المنتجين بنسبة 1.5% في يوليو، مقارنة بانخفاض مؤشر أسعار المستهلك بنسبة 0.6%.

وقد يكون هذا بمثابة إشارة التحقق من صحة السرد القائل بأن التضخم قد بلغ ذروته.

ولكن كما ذكرنا سابقاً، لا يزال مؤشر أسعار المستهلك بنسبة 8.5% سيئاً للغاية بالنسبة للاقتصاد، حتى لو كان في حالة انخفاض.

علاوة على ذلك، يمكن القول إن الأمر الأكثر كارثية من مؤشر أسعار المستهلكين المرتفع للغاية هو إذا ظل مؤشر أسعار المستهلك مرتفعاً لفترة طويلة من الزمن.

وإن زيادة الأسعار لفترة زمنية أقصر ليس بالأمر الجيد بالطبع. ولكن الأكثر ترجيحاً والأكثر خطورة هو استمرار ارتفاع الأسعار لعدة أشهر، ويعمل هذا ببساطة على استنزاف المدخرات الأمريكية وضغط هوامش الشركات لعدة أرباع.

والعمق مقابل المدة هي علاقة أساسية للعديد من نقاط البيانات الاقتصادية، وهناك حجج قوية لها تأثير أكبر على الاقتصاد، لكن المغزى من القصة هو أن كلاهما ليس جيداً.

وحتى الآن، رأينا عمقاً كبيراً في فئة التضخم (قيم عالية لمؤشر أسعار المستهلك)، لكننا بدأنا أيضاً في رؤية جانب المدة يأخذ قبضته على الاقتصاد.

ويستغرق الأمر وقتاً لكل من المستهلكين والشركات للتكيف مع بيئة اقتصادية جديدة، وعلى سبيل المثال، إذا تم زيادة معدل الفائدة على مدفوعات سيارتك، فمن المحتمل أن تتمكن من تحمل تكلفة الديون المتزايدة لفترة من الوقت.

لكن في النهاية، ستصل إلى نقطة استنفدت فيها مدخراتك وسيتعين عليك خفض الإنفاق على أشياء أخرى لتحمل مدفوعات الفائدة.

يختلف الوقت الذي تستغرقه تكاليف المدخلات والجودة والفائدة الأعلى للتأثير على الكيانات الفردية، اعتماداً على سلامتها المالية الفريدة.

كما ناقشنا في هذه السلسلة عدة مرات، من الواضح أن التكاليف المرتفعة بدأت في إحداث تأثيرات خطيرة على الشركات في الربع الثالث من عام 2022، وفي الآونة الأخيرة، اتخذ هذا التأثير شكل تسريح العمال.

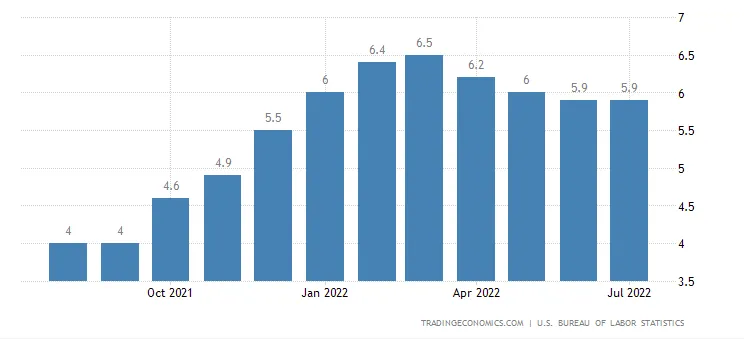

بينما لا تزال البطالة منخفضة تاريخياً، نشهد ارتفاعاً مستمراً في مطالبات البطالة الأولية وإعلانات الفصل من الشركات الكبيرة.

يوم السبت الماضي (6 أغسطس)، تلقينا إعلاناً عن ارتفاع عدد الأفراد المتقدمين للحصول على إعانات البطالة حتى تاريخه 262 ألف مطالبة تضع مقياس البطالة هذا في أعلى قيمته منذ نوفمبر 2021.

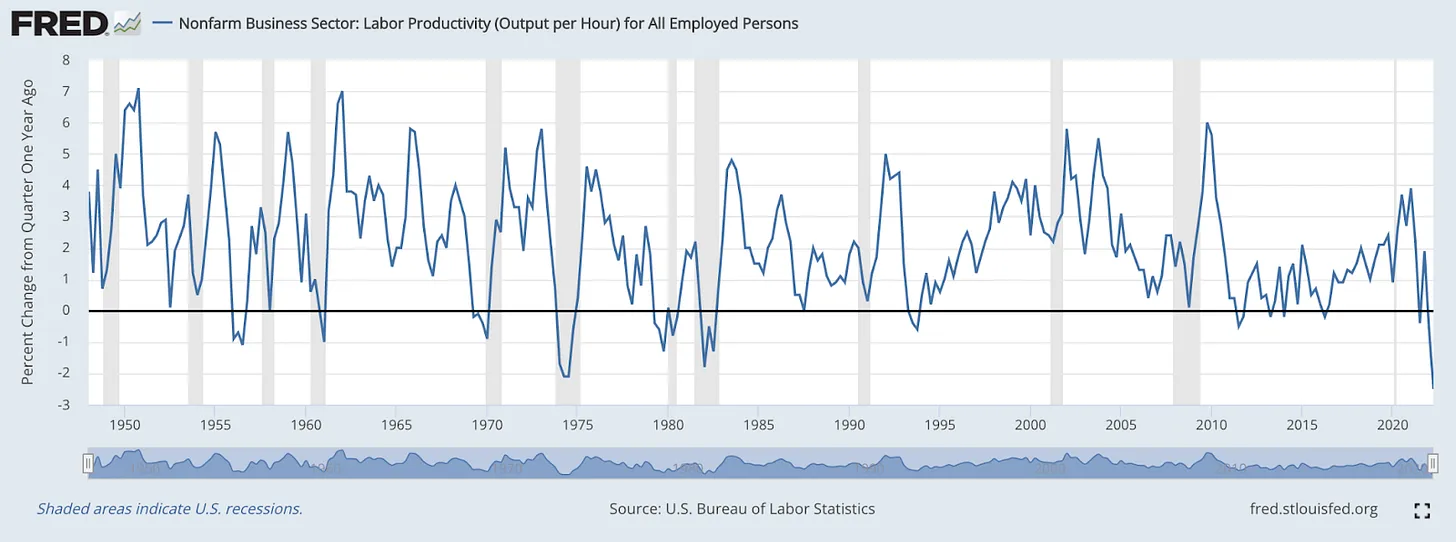

ومن المؤكد أن ارتفاع مطالبات البطالة أمر مهم، ولكن يمكن القول إن أهم شيء يجب مراقبته الآن هو إنتاجية العمالة.

حيث أن الإنتاجية هي الدافع وراء نمو الاقتصاد على المدى الطويل، وفي فترات التوسع الاقتصادي، نظراً لأن الشركات لديها الموارد اللازمة للعمل بشكل أكثر ذكاءً وجدية، فإن نمو الإنتاجية هو ما يؤدي إلى هذا التوسع.

الانخفاض في الإنتاجية علامات على بيئة اقتصادية ضعيفة، وكما ترون أعلاه، فإن إنتاجية العمل من القطاعات غير الزراعية في أدنى مستوياتها على الإطلاق (أو على الأقل أدنى قيمة منذ أن تم قياس هذا المقياس لأول مرة في عام 1948).

والمناطق الرأسية المظللة في الرسم البياني أعلاه هي فترات ركود، وفي كل مرة انخفضت فيها إنتاجية العمل في العمل أقل من 0.7 (ناتج /ساعة) في الـ 74 عاماً الماضية كانت خلال فترة الركود، أو قبل عام واحد على الأكثر من الركود (1957).

وحالياً، تبلغ إنتاجية العمالة غير الزراعية 2.5.

كما ناقشنا الأسبوع الماضي، توقع سوق السندات بلوغ ذروة مؤشر أسعار المستهلكين، وبلغت العائدات ذروتها في منتصف يونيو، مما يشير إلى عودة ظهور الطلب على سندات الخزينة، وكانت هذه إشارة إلى أن المستثمرين كانوا واثقين من قدرة بنك الاحتياطي الفيدرالي على خفض التضخم.

عمل رقم CPI لهذا الأسبوع على التحقق من صحة فرضية المال الذكي.

كانت الأسهم أبطأ قليلاً في امتصاص ثقة سوق السندات، ولكن اعتباراً من يوم الأربعاء، أصبح مؤشر ناسداك رسمياً في “سوق صاعدة فنية”.

ويتم تعريف السوق الصاعد الفني عندما يكون المؤشر أكثر من 20% من أدنى مستوى له، اعتباراً من إغلاق يوم الخميس، حيث انخفض مؤشر ناسداك الآن بنسبة 20.96% عن أدنى مستوياته في 16 يونيو.

لا تدع العناوين تخدعك، فهذا لا يعني شيئاً على الإطلاق.

هذه هي الحجة التعسفية نفسها التي رأيناها مرتين قبل هذا العام، وبنفس الطريقة التي يكون بها خصم 20% على ارتفاعاتك لا يشير بالضرورة إلى سوق هابطة، وربعين من انخفاض الناتج المحلي الإجمالي لا يشير بالضرورة إلى ركود (المزيد عن ذلك في خطاب 29 يوليو)، فالتراجع بنسبة 20% عن أدنى المستويات لا يعني بالضرورة حدوث ركود، ولا يعني بالضرورة أن السوق الهابط قد انتهى.

أعلاه هو الرسم البياني الأسبوعي لمؤشر ناسداك خلال السوق الهابطة 2000-02، وكما ترون، كانت هناك 5 “أسواق صاعدة فنية” في منتصف 32 شهراً، 78% من الذروة إلى القاع، وحتى أن المستثمرين شهدوا ارتفاعاً بنسبة 51% أدى في النهاية إلى انخفاضات جديدة للمؤشر.

لا تحدد حركة السعر السابقة بالضرورة الأداء المستقبلي، ولكن من المهم ملاحظة السوابق التاريخية، ونعم، كان المشهد الاقتصادي لعام 2000 مختلفاً تماماً عن عام 2022، ولكن النظر إلى الأسواق الهابطة التاريخية يمكن أن يوجه أعيننا إلى ما قد نراه اليوم.

يخبرنا عام 2000 ببساطة أننا بحاجة إلى التحلي بالصبر الشديد قبل تجاوز الزلاجات.

ولكن من الواضح أنه يجب أن يكون هناك ارتفاع بنسبة 20% في بداية كل سوق صاعدة. إنها فكرة مشابهة ليوم المتابعة من حيث: “لا تبدأ كل سوق صاعدة فنية سوقاً صاعداً حقيقياً، ولكن كل سوق صاعدة حقيقية تبدأ بسوق فني”.

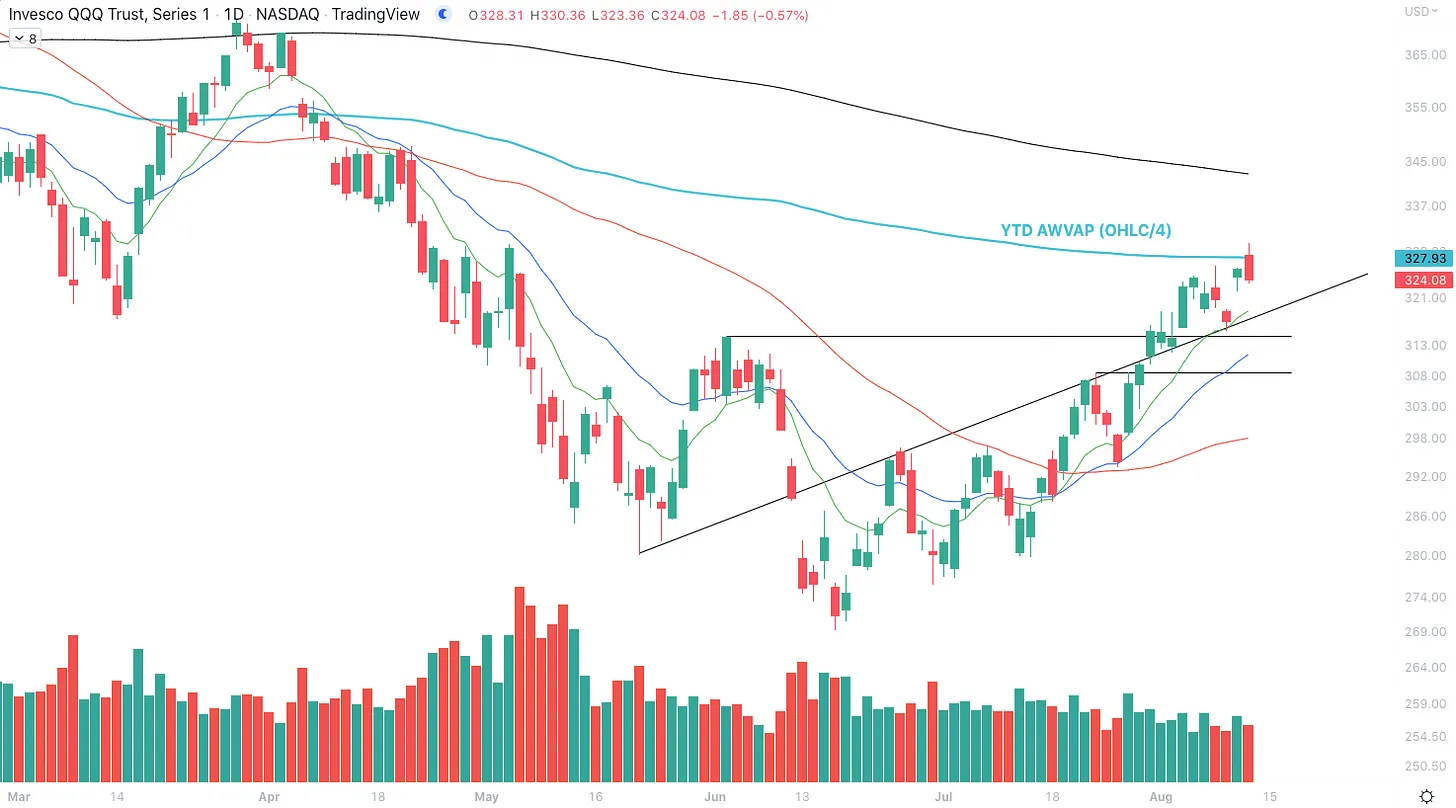

والأسبوع الماضي، ناقشنا كيف تم تمديد أسماء الشركات التكنولوجية الضخمة ومؤشرات السوق ومن المقرر حدوث تراجع. حصلنا هذا الأسبوع على التراجع، لكنه لم يكن عميقاً بما يكفي لتغيير الطبيعة المحمومة للمؤشرات بشكل جذري.

ومن المحتمل أن يكون التراجع القصير إلى المتوسط المتحرك لـ10 أيام الذي حصلنا عليه في ناسداك وستاندرد آند بورز هو كل المؤشرات اللازمة للاستمرار في الارتفاع، وسيكون هذا دليلاً كبيراً على قوة الأسهم في الوقت الحالي.

والأرجح أننا نستعد للتراجع مرة أخرى الأسبوع المقبل، وكما سنفحص، واجه مؤشر ناسداك مقاومة حول AVWAP رئيسي يوم الخميس.

يُعد متوسط سعر الحجم المرجح (AVWAP) أداة رائعة للإشارة إلى مناطق الاتجاه والدعم /المقاومةVWAP ، وهو بالضبط ما يبدو عليه، متوسط السعر الذي تم تداول السهم به عند الأخذ في الاعتبار عدد الأسهم المتداولة بأسعار مختلفة.

والمتوسط المتحرك البسيط هو متوسط سعر إغلاق السهم خلال فترة زمنية محددة، وإنه يعطينا متوسط السعر، لكنه لا يأخذ في الاعتبار مقدار الحجم الموجود عند مستويات الأسعار هذه.

يسمح لنا VWAP برؤية “المتوسط الحقيقي” للسعر الذي دفعه المستثمرون مقابل الأسهم، ETF ، الأصول المشفرة، إلخ.

ةيتم استخدام VWAP المرتبط (AVWAP) عن طريق اختيار نقطة البداية لمؤشر VWAP والمؤامرات VWAP بدءاً من الخيار المختار نقطة.

AVWAP هي أداة يستخدمها عدد كبير من الخوارزميات المؤسسية وهذا هو سبب كونها مفيدة للغاية.

وهناك الكثير من الأماكن الرئيسية التي يمكننا ربط VWAP بها، اثنان من أكثر المستويات شيوعاً هما مستويات المقاومة السابقة، وتواريخ التقويم الرئيسية.

يوم الخميس، واجه مؤشر ناسداك ETF QQQ التابع لشركة Invesco مقاومة في وقت قريب من برنامج VWAP المثبت منذ عام، ويخبرنا YTD AVWAP بمتوسط السعر الذي دفعه المستثمرون مقابل QQQ في عام 2022 (منذ 3 يناير).

وهذا مكان رئيسي نتوقع أن نرى فيه أي أمان يصطدم بالبائعين، وإنه يوفر لمديري الصناديق والمستثمرين الفرصة ليقولوا لأنفسهم (أو مستثمريهم) أنهم كانوا قادرين على جني الأرباح بمستوى يتفق مع أساس التكلفة المتوسطة لجو، على الرغم من كونهم في بيئة صعبة.

“لقد بعت بمتوسط السعر الذي دفعه أي شخص مقابل QQQ في عام 2022”.

في حين أنه من المحتمل بالتأكيد أن تكون قوة عروض الأسعار التي أظهرتها العديد من الأسهم كافية لابتلاع هذا العرض، فمن المرجح أن نرى تراجعًا آخر يتجه نحو الأسبوع المقبل، ولكن، بالطبع، ليس لدينا كرة بلورية سحرية ولا يمكننا التنبؤ بالمستقبل (لسوء الحظ).

وأعلاه، قمنا أيضاً بتسليط الضوء على بعض مجالات الدعم المحتملة إذا استمر (مؤشرETF ) في التراجع، وراقب أيضاً المتوسطين المتحركين الأسيويين لمدة 10 أيام و 21 يوماً كمجالات يمكن للمشترين التدخل فيها.

العملات المشفرة المكشوفة

تأتي بعض أكبر الأخبار في مجموعة صناعة الأسهم المكشوفة للعملات المشفرة من تقارير أرباح الربع الثاني من اللاعبين الرئيسيين.

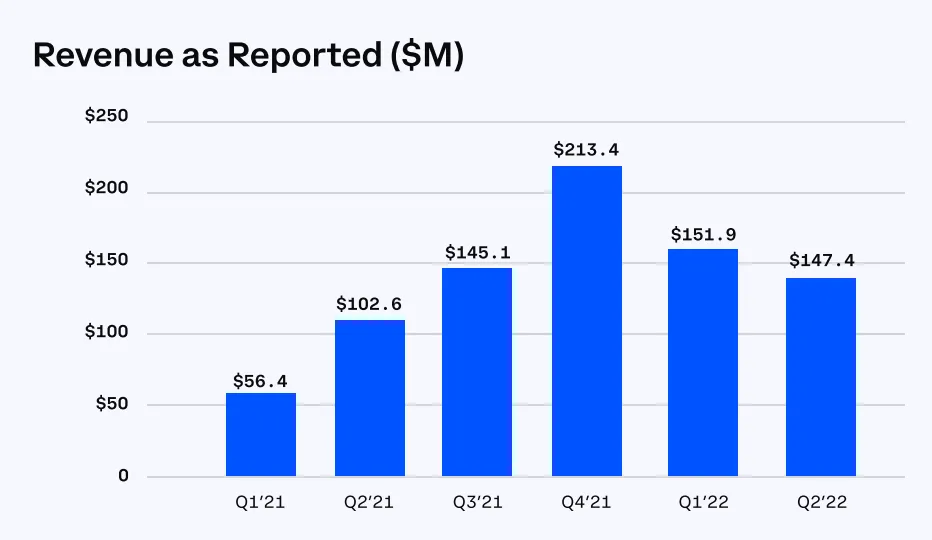

لنبدأ بكوين بيس (COIN) بشكل عام، لم يكن الربع الثاني رائعاً لمقاومة التمرد، حيث انخفضت الإيرادات بنسبة 31% مقارنة بالربع السابق، وأسفرت عن خسارة صافية تزيد عن 1 مليار دولار في عملية مكافحة التمرد في الربع الثاني.

علاوة على ذلك، كانت هناك خسارة قدرها 200000 مستخدم، مما أدى إلى انخفاض قدره 92 مليون دولار (30%) في حجم التداول على أساس ربع سنوي، وانخفاض 160 مليون دولار (63%) في إجمالي الأصول على منصتهم.

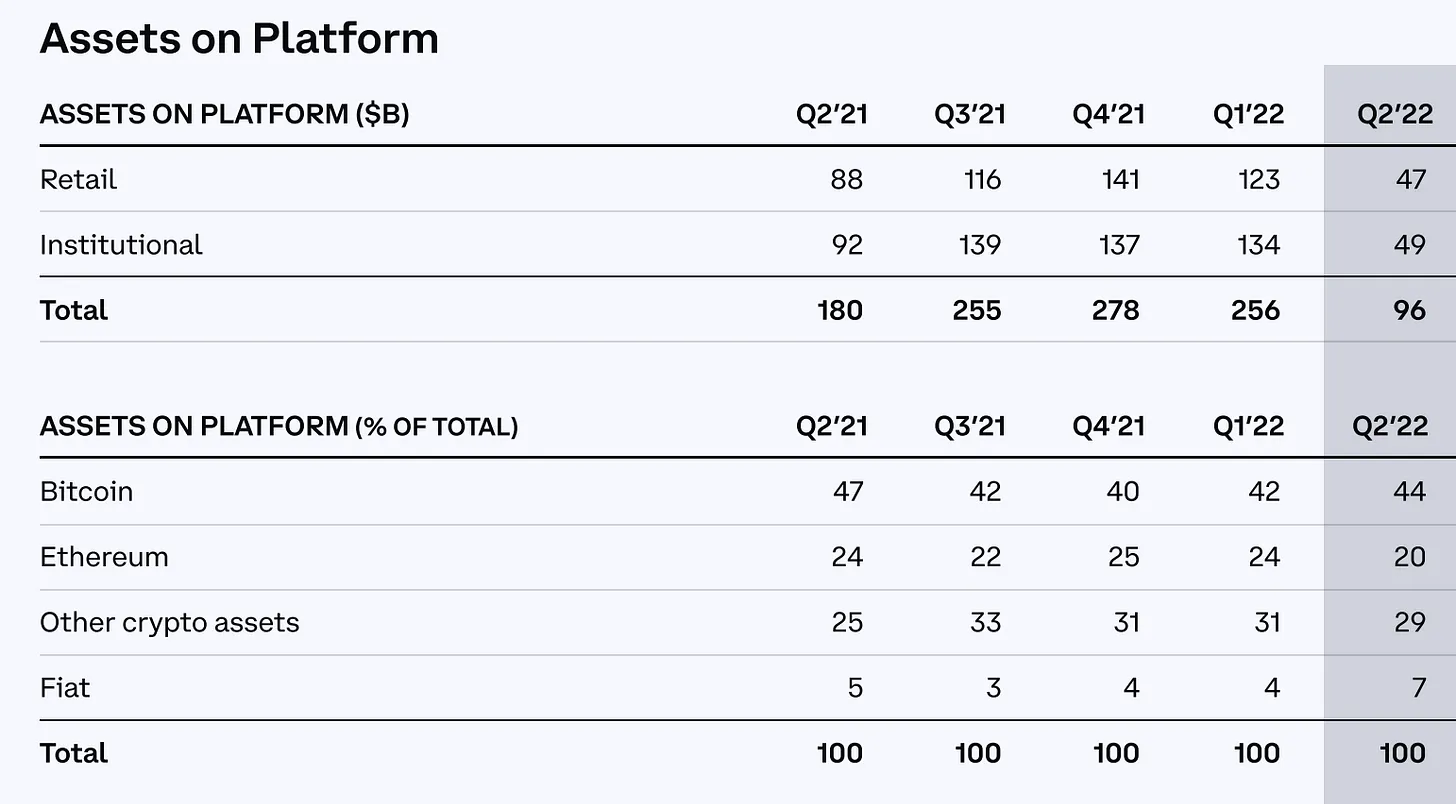

كما ترون أعلاه، كان هناك انخفاض قدره 76 مليون دولار (62%) في أصول التجزئة على المنصة، وانخفاض 85 مليون دولار (63%) في الأصول المؤسسية، ولكن هذا يتماشى نسبياً مع الانخفاض في القيمة السوقية الإجمالية للعملات المشفرة.

فيما يتعلق بالأصول نفسها، رأينا بالفعل زيادة في كمية البيتكوين المحتفظ بها على منصة كوين بيس.

وتمت إضافة اللبيتكوين بقيمة 2 مليون دولار إلى الحسابات على منصةCOIN ، أو زيادة بنسبة 5% تقريباً على أساس ربع سنوي.

من ناحية أخرى، كان هناك انخفاض قدره 4 ملايين دولار (17%) في كمية الإيثريوم، وانخفاض 3 ملايين دولار (6%) في كمية العملات المشفرة الأخرى التي يحتفظ بها مستخدمو كوين بيس.

ولا ينبغي التقليل من أهمية الزيادة في BTC التي يحتفظ بها مستخدمو COIN ويمكن أن يُعزى جزء كبير من الانخفاض في الأصول على المنصة إلى انخفاض أسعار هذه الأصول في الربع الثاني (انخفض إجمالي القيمة السوقية للعملات المشفرة بنسبة 58% تقريباً).

لذا فإن حقيقة أن مبلغ BTC على منصة COIN قد نما بنسبة 5% في الربع الثاني، على الرغم من انخفاض السعر الفوري للأصل بنسبة 56%، يدل على أن مالكي BTC كانوا يشترون الانخفاض.

في رأينا أن انفجار العديد من العملات المشفرة والصناديق ومنصات الإقراض التي رأيناها في عام 2022 قد عملت بالضبط كما توقعت بيت كوينر وأكدت كذلك على اقتراح القيمة للأصل اللامركزي الحقيقي الوحيد في العالم.

وأعلنت شركة ماراتون ديجيتال (MARA) أيضاً عن أرباحها للربع الثاني من هذا الأسبوع.

وسجلت MARA إيرادات بقيمة 24.9 مليون دولار في الربع الثاني، والتي كانت انخفاضاً قدره 26.8 مليون دولار (تقريباً 52%) عن الربع الأول، وأدى هذا الانخفاض في عائدات التعدين إلى خسارة صافية بلغت حوالي 192 مليون دولار أمريكي (أقل من 1.75 دولار EPS).

ويمكن أن يُعزى الكثير من هذا الانخفاض في الأرباح إلى انخفاض سعر BTC خلال الفترة، وقد “تم تعويضه جزئياً عن طريق بيع المعدات AKA “، واستسلام المعدنين الذي ناقشه قسم التعدين في هذه السلسلة سابقاً.

كما قامت MARA بتعدين 707 بيتكوين في الربع الثاني، بانخفاض حوالي 44% عن الربع الأول، ويرجع الكثير من هذا إلى زيادة صعوبة التعدين في الربع الثاني.

ويذكر MARA أيضاً أنهم قاموا بتوسيع سيولة السيولة لديهم من خلال زيادة قدراتهم الائتمانية مع بنك سيلفرغيت (SI) وفي يوليو، أعادوا تمويل حد الائتمان المتجدد بقيمة 100 مليون دولار مع SI وأضافوا مبلغاً إضافياً قدره 100 مليون دولار كائتمان مضمون بعملة البيتكوين ويستحق في عام 2024.

بشكل عام، يوضح تقريري الأرباح هذين كيف يؤثر السوق الهابطة على الشركات المرتبطة بالعملات المشفرة، وعلى الرغم من أن الأمر مختلف بالنسبة للبورصات والمعدنين، فإن الهوامش المضغوطة الناتجة عن انخفاض أسعار الأصول تكاد تكون عالمية.

يوم الخميس، شهدنا الكثير من الانعكاس الهبوطي الكبير بين الأسهم المكشوفة للعملات المشفرة، وهذه إشارة إلى أن هذه الأسهم من المرجح أن تبدأ في التراجع عن المستويات المحمومة.

وقبل انعكاس يوم الخميس، كانت بعض الأسماء التي أظهرت قوة مقارنة بالآخرين في مجموعة الصناعة هذا الأسبوع هي: CLSK و HUT و IREN و MARA و RIOT و HIVE و GREE و CORZ.

كلين سبارك هو الاسم الأكثر تميزاً هذا الأسبوع، بعد يوم الخميس حيث ارتفعت الأسهم بنسبة 28% تقريباً في الحجم الذي كان 271% أكبر من متوسط 50 يوماً.

وجاء هذا جنباً إلى جنب مع حدثين إخباريين لـ CLSK هذا الأسبوع، الأول هو أن CLSK قد استحوذت على منجم BTC نشط في GA مقابل 16.2 مليون دولار.

ويضيف هذا الموقع 1.1 EH / s (36MW) الأولي إلى قدرة التعدين لـ CLSK ولكن يمكن زيادة المنجم إلى 2.6 EH / s أو 86MW.

ومن الواضح أن السوق أعجب بهذه الأخبار لأن معظم المعدنين كانوا في موقف دفاعي، وقد سمحت المستويات المرتفعة من السيولة النقدية لشركة CLSK والديون المنخفضة لها باستخدام التراجع في أسعار الأصول والأجهزة للشروع في الهجوم.

وأيضاً، يوم الخميس، أعلنت CLSK عن أرباحها للربع الثالث من السنة المالية (تنتهي السنة المالية CLSK في 30 سبتمبر).

والأهم من ذلك، أعلنت CLSK عن محور رسمي بعيداً عن أنشطتها التشغيلية السابقة (توفير منتجات الطاقة للمستهلكين) للتركيز فقط على تعدين BTC.

وأبلغت CLSK عن خسارة صافية قدرها 29.3 مليون دولار في الربع الثالث، حيث يمكن أن يُعزى منها تقريبًا إلى خسائر التخلي عن الأنشطة التشغيلية السابقة.

ولكن كما ترون أعلاه، بعد القفزة الهائلة يوم الأربعاء، فإن انعكاسات سعر السهم عبر مجموعة التعدين بأكملها يوم الخميس أثرت على CLSK بشكل خاص.

بعد ارتفاعه بنسبة 12% تقريباً صباح الخميس، انعكس الاتجاه ليغلق داخل نطاق الأربعاء عند أقل من 4.68% في اليوم على بزيادة 285% متوسط حجم 50 يوماً.

تعدين البيتكوين

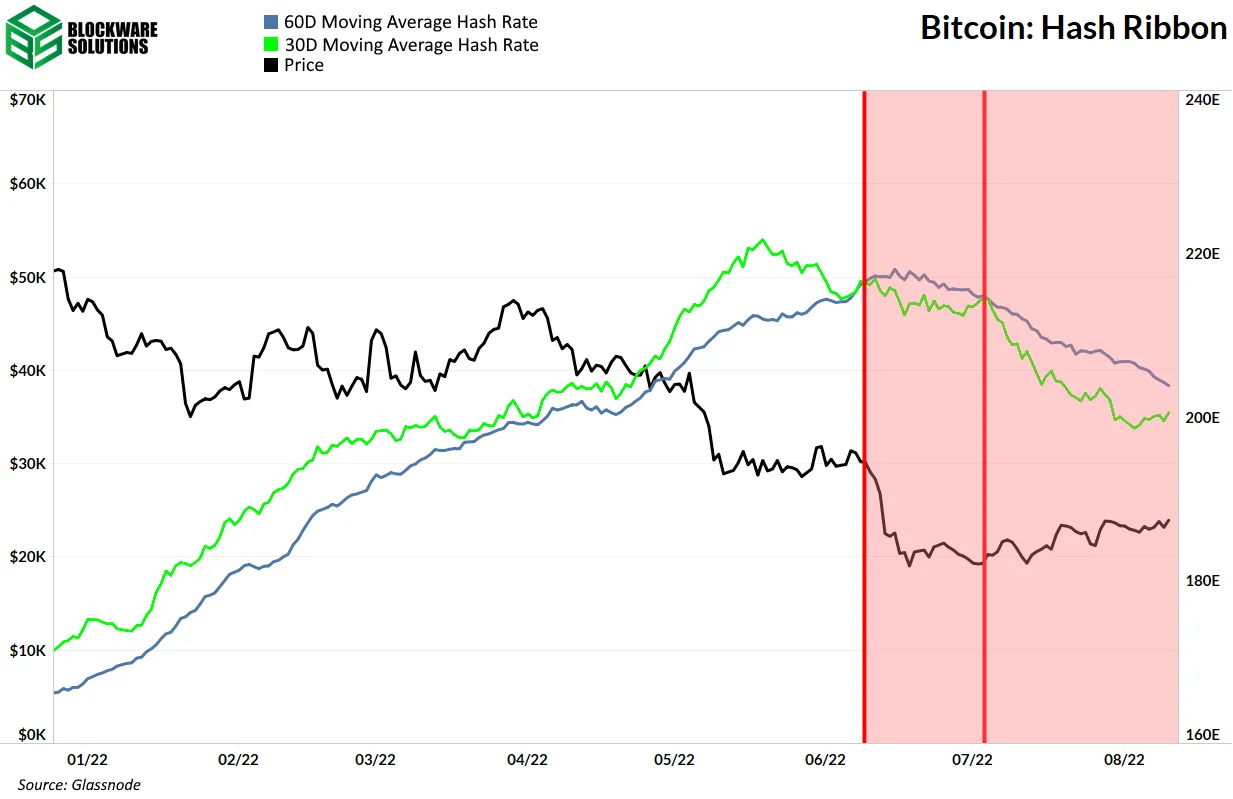

بعد 66 يوماً من استسلام المعدنين

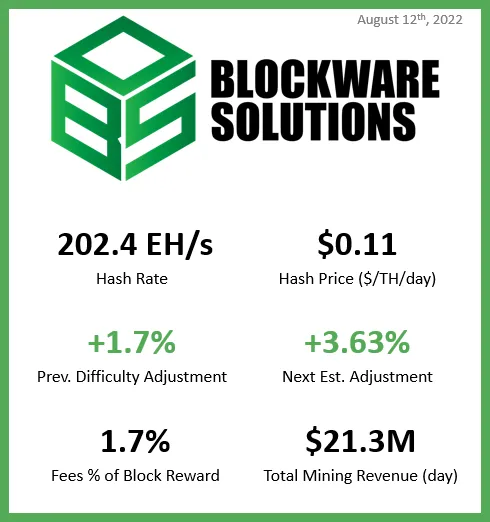

نحن مستمرون في النظر إلى أشرطة التجزئة كمقياس لتحديد استسلام المعدنين، حيث يشير المتوسط المتحرك لمدة 30 يوماً لعبور معدل التجزئة إلى أقل من المتوسط المتحرك لمدة 60 يوماً إلى أن المعدنين الذين لديهم أجهزة تعدين من الجيل القديم /أقل كفاءة و /أو تكاليف طاقة عالية يقومون بإيقاف تشغيل أجهزتهم.

ولقد حدثت عمليات عرضية لشريط التجزئة تاريخياً خلال قيعان أسعار البيتكوين، وارتد 30 DMA قليلاً هذا الأسبوع، وعلى الرغم من أننا لم نخرج من مرحلة الخطر بعد، فمن المحتمل أن ينتهي الاستسلام قريباً جداً.

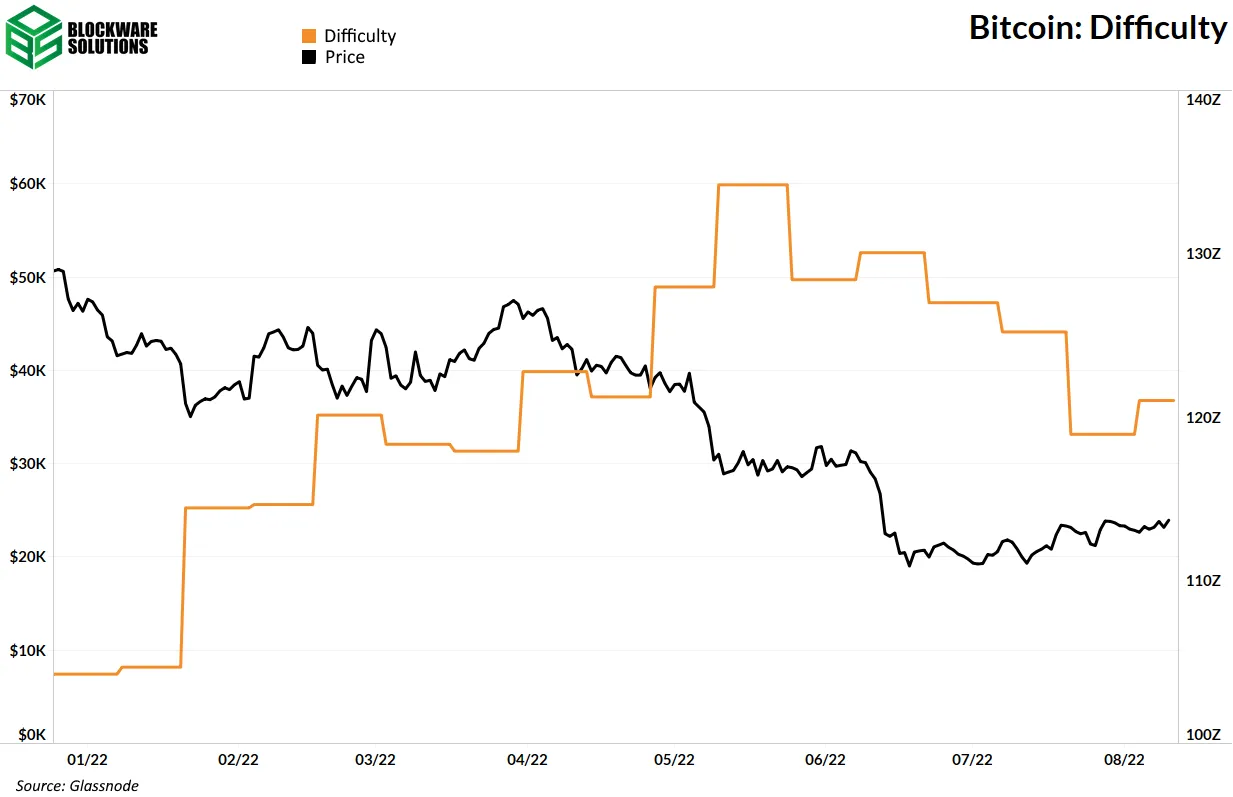

من المرجح بشكل متزايد أننا سنشهد زيادة ثانية على التوالي في الصعوبة، وسيحدث تعديل الصعوبة التالي في غضون خمسة أيام تقريباً يوم الأربعاء، 17 أغسطس، وزيادة الصعوبة المقدرة للعصر التالي هي حوالي 3.63%.

فترتان متتاليتان من الصعوبة المتزايدة هما مؤشر جيد على أن استسلام المعدنين يقترب من نهايته.

Blockware Solutions Market Intelligence