إليك ما جرى في سوق البيتكوين خلال أسبوع (49)

بشكل عام، لقد كان الأسبوع الأخير قوياً من حيث حركة سعر الأسهم بعد رفع FFR الأسبوع الماضي بمقدار 75 نقطة أساس والتوجه إلى مؤشر أسعار المستهلكين الأسبوع المقبل، والشيء الوحيد الذي جذب الكثير من الاهتمام هذا الأسبوع هو استمرار تسريح العمال من الشركات العامة الكبيرة.

تم إصدار نقطة بيانات جديدة لمطالبات البطالة الأولية من قبل ETA في 7/30 والتي أظهرت قيمة فقط 1،000 أقل من أعلى مستوى منذ بداية العام وحتى تاريخه عند 261،000 (7/16).

حيث تقيس IJC عدد الأمريكيين الذين تقدموا للحصول على إعانات البطالة لأول مرة بعد فقدان الوظيفة.

جاء ذلك إلى جانب إعلان العديد من الشركات عن تسريح العمال هذا الأسبوع، حيث أعلنت شركة روبن هوود يوم الأربعاء أنها سرّحت 23% من قوتها العاملة، ولكن كما ناقشنا في هذا التقرير قبل ثلاثة أسابيع، من المهم مراقبة بعض أكبر أرباب العمل في الولايات المتحدة مثل وول مارت وأمازون.

حيث أعلنت أمازون هذا الأسبوع أنها سرحت 100000 موظف وأعلنت وول مارت تسريح 100 موظف، وتعد مراقبة أصحاب العمل الكبار أمراً مهماً لأسباب واضحة، فلديهم القدرة على إحداث تغييرات جذرية في مشهد التوظيف على الصعيد الوطني.

ولكن ما هو أكثر إثارة للاهتمام هو أنه في شهر يونيو، استقال عدد من الأشخاص من وظائفهم أكثر من عدد الذين تم فصلهم كثيراً، وأظهر التقرير الصادر عن المكتب الأمريكي لإحصاءات العمل أنه في يونيو، تم تسريح 1.3 مليون أمريكي واستقال 4.2 مليون طواعية.

وبصراحة، من الصعب فهم هذا الأمر كثيراً، بالطبع، لقد رأينا اتجاهاً للناس غير الراغبين في العمل منذ بدء عمليات الإغلاق COVID في عام 2020، ولكن مع الخوف على نطاق واسع من الركود، فمن المدهش بالتأكيد أن نرى الأمريكيين يضعون أنفسهم عن طيب خاطر في حالة من عدم اليقين المالي.

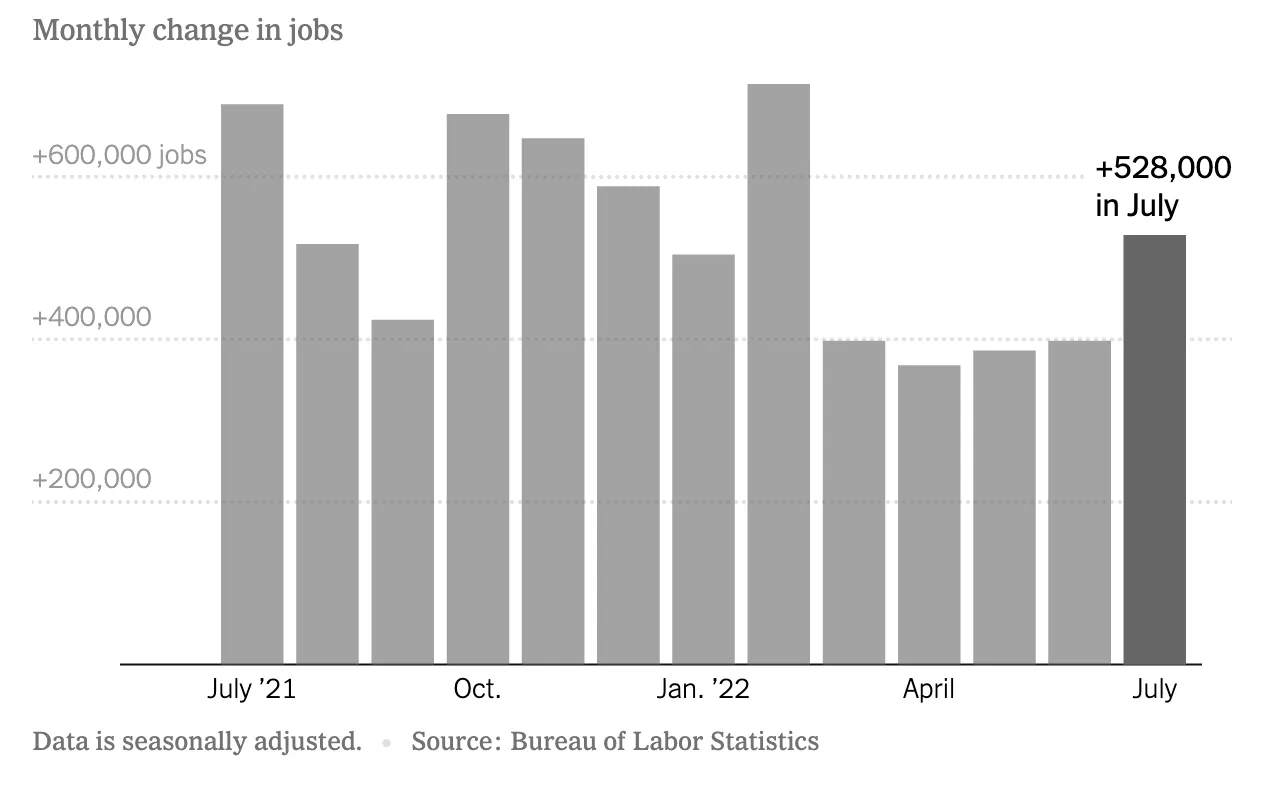

شاهدنا صباح الجمعة إصدار تقرير الوظائف لشهر يوليو من BLS ولدهشة الكثيرين، شهدنا زيادة قدرها 528000 وظيفة خلال الشهر.

ومن المثير للاهتمام بالتأكيد رؤية نقاط بيانات مختلفة، أو أطر عمل لعرض السوق، مع ذكر أشياء مختلفة، وكما رأينا، لا يزال سوق العمل قوياً للغاية ولكن هناك بالتأكيد أسباب للاعتقاد بأن التوظيف آخذ في التراجع، كما ناقشنا الأسبوع الماضي.

يوم الأربعاء، أصدرت ISM بيانات شهر يوليو لمؤشر PMI للخدمات، وهو مسح لمديري المشتريات في صناعة الخدمات حول توقعات السوق الحالية ومشاعرهم.

وجاء مؤشر مديري المشتريات الخدمي لشهر يوليو عند 56.7%، مرتفعاً من 55.3% في يونيو، وكان هذا هو الشهر السادس والعشرون على التوالي الذي يشهد تحسناً في معنويات مديري شراء الخدمات.

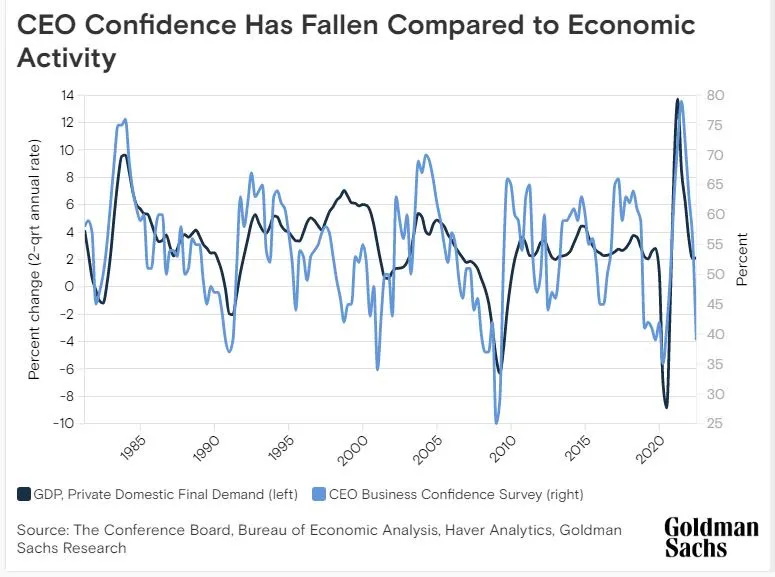

من المثير للاهتمام أن نرى أن معنويات مدير المشتريات لقطاع الخدمات قد تحسنت وانخفضت معنويات الرئيس التنفيذي، وأعلاه هو رسم بياني يتداخل مع مسح ثقة الرئيس التنفيذي جنباً إلى جنب مع الناتج المحلي الإجمالي.

ويخبرنا هذا الرسم البياني أن مستويات ثقة الرؤساء التنفيذيين في الولايات المتحدة أقل بكثير من الانخفاض في الناتج الاقتصادي الأمريكي، وكما ترون، هذا شائع خلال فترات الركود السابقة، مثل 2008 و2000 و1990.

ومن المحتمل أن يخمن أي شخص سبب وجود مستوى هائل من التناقض بين مؤشر مديري المشتريات للخدمة واستبيان ثقة الرئيس التنفيذي، ولكنه بالتأكيد مثير للاهتمام.

في يوم الخميس، رفع بنك إنجلترا سعر الفائدة في السوق بمقدار 50 نقطة أساس إلى 1.75%، وكانت هذه أكبر زيادة في أسعار الفائدة منذ عام 1995، ويظهر الاتجاه المتمثل في زيادة معدلات الفائدة عبر البركة في إنجلترا والاتحاد الأوروبي أنه ليس مجرد الولايات المتحدة تواجه مخاطر الركود.

واستحوذت قضايا جانب العرض على العالم، وشعرت أوروبا بآثار أسعار الطاقة على الاقتصاد بشكل مباشر، ويتوقع بنك إنجلترا الآن أن يصل تضخم مؤشر أسعار المستهلكين في المملكة المتحدة إلى ذروته عند أكثر من 13% بحلول أكتوبر.

ويوم الثلاثاء، في سوق الدخل الثابت، شهدنا ارتداداً قوياً في العوائد، وجاء ذلك جنباً إلى جنب مع كلمات ماري دالي، رئيسة بنك الاحتياطي الفيدرالي في سان فرانسيسكو.

في حين أن دالي لا تملك حق التصويت في اللجنة الفيدرالية للسوق المفتوحة، إلا أنها كانت أكثر تشدداً من باول وكان ذلك بالتأكيد كافياً لتحريك الأسواق.

وكان من الواضح أن هذه كانت محاولة للتراجع عن مؤتمر باول الصحفي الحذق للغاية يوم الأربعاء الماضي، حيث إن الارتداد في الأسواق المالية يتعارض مع محاولة بنك الاحتياطي الفيدرالي لخفض الطلب الكلي.

وكانت نبرة دالي أقل تفاؤلاً بكثير من نبرة الرئيس، حيث قالت أشياء مثل: “المهمة المتعلقة بالتضخم لم تنته بعد”، “أتوقع اقتصاداً أبطأ”، و”أتوقع سوق عمل هادئ بشكل متواضع”.

كما ذكرنا للتو، كانت هذه الكلمات كافية للتسبب في عمليات بيع في سوق السندات، وقد يكون هذا بمثابة مفاجأة للبعض، حيث تعتبر سندات الخزانة عموماً أصولاً “خالية من المخاطر” كملاذ آمن، ولكن هذا صحيح فقط بالنسبة للتباطؤ الاقتصادي الذي ينخفض فيه معدل التضخم نسبياً.

في حالة التضخم المرتفع، يتم تخفيض قيمة التدفقات النقدية التي سيتلقاها حاملو السندات، مما يتسبب في بيع السندات لأن الاستثمار أقل جاذبية، ولقد شهدنا ارتفاع العائدات منذ يوليو 2021 ولكن اعتباراً من منتصف يونيو، شهدنا انخفاضاً حاداً إلى حد ما في العائدات.

ويبدو أن سوق الدخل الثابت يراهن على أن التضخم قد بلغ ذروته، أو على الأقل ليس بعيداً عن القيام بذلك، وعلى أقل تقدير، يبدو مستثمرو السندات واثقين من قدرة البنك المركزي على خفض الطلب، وبالتالي الأسعار.

لذا بدا أن الارتداد في العوائد، أو انخفاض أسعار السندات، يوم الثلاثاء، كان بمثابة انعكاس في هذا الخط من التفكير، وتخبرنا حركة العائد يومي الأربعاء والخميس أن المستثمرين كانوا متحمسين إلى حد ما للشراء عند الانخفاض، ولكن من المحتمل أن نرى العوائد تستمر في الارتفاع على المدى القصير.

وبشكل عام، فإن العوائد المنخفضة تبشر بالخير بالنسبة للأسهم، حيث يتم استخدام عوائد الخزينة (على وجه التحديد 13 أسبوعاً أو 10 سنوات) كمعدل خصم لحساب القيمة الحالية للأسهم، وعندما يكون سعر السوق “الخالي من المخاطر” أقل، فإن العائد المستقبلي المتوقع لأسهم معينة يكون أعلى نسبياً.

وبلغت عائدات سندات الخزانة لأجل 10 سنوات ذروتها في 14 يونيو، وانخفض مؤشر ناسداك المركب إلى القاع بعد يومين (دون القول إن القاع المطلق في الداخل)، ومن الواضح أنه طوال عام 2022، كانت حركة أسعار السندات مؤشراً رئيسياً قوياً إلى حد ما لحركة أسعار الأسهم.

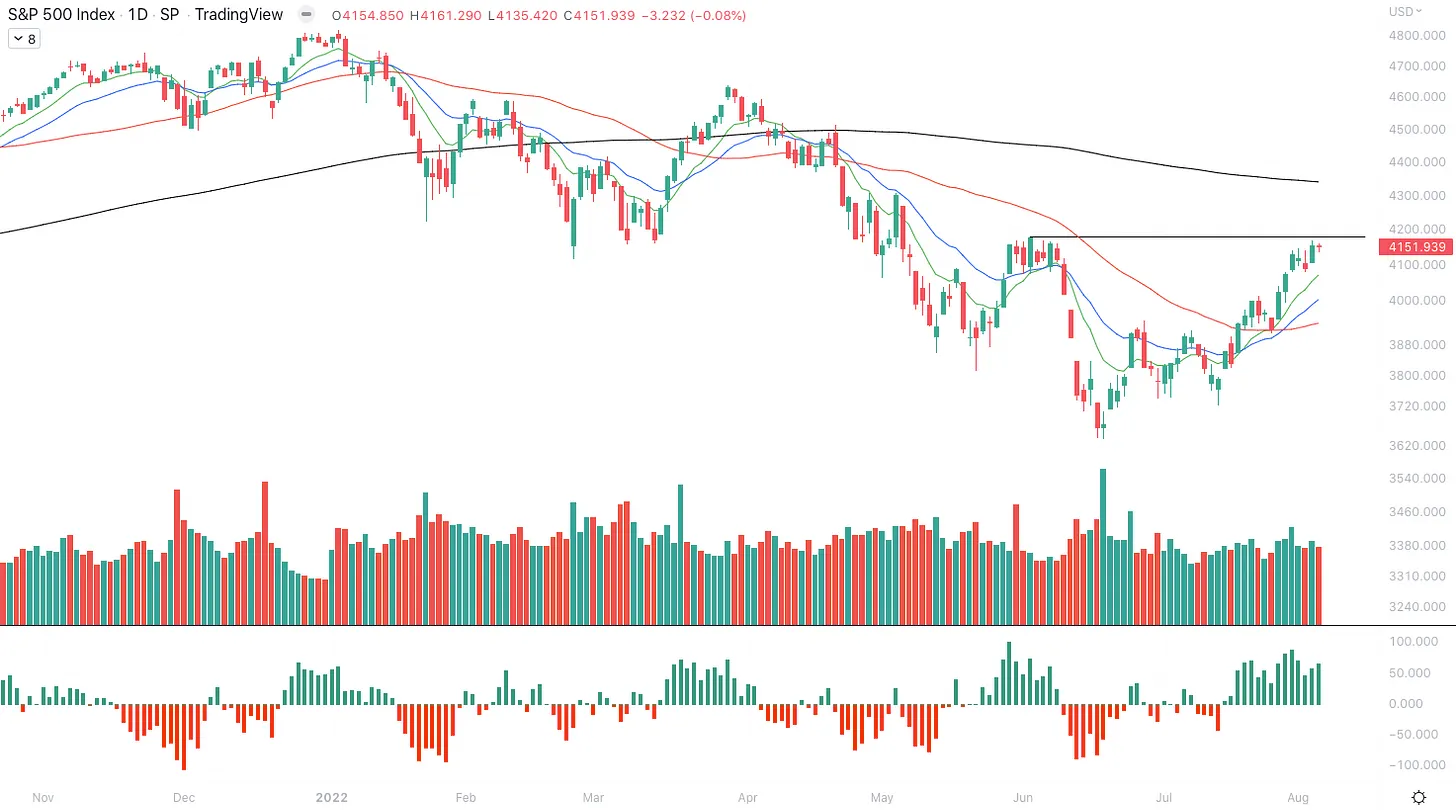

شهدنا هذا الأسبوع استمراراً لقوة الأسبوع الماضي في سوق الأسهم، حيث هناك اختلافان رئيسيان هذا الأسبوع:

- أسماء الأفراد تتخطى مستويات المقاومة.

- مؤشرات السوق تصل إلى مستويات عالية من الامتداد فوق المتوسطات المتحركة الرئيسية.

ويمكننا أن نبدأ بالحديث عن الاختراقات داخل القاعدة التي رأيناها من مجموعة واسعة من الأسهم هذا الأسبوع، ومن الاقتباس الرئيسي الذي يجب على مستثمري الأسهم تذكره هو أنه “ليس سوقاً للأوراق المالية، إنه سوق للأسهم”.

وهذا الأسبوع، رأينا مجموعة متنوعة من الأسهم قادرة على تجاوز مستويات المقاومة الرئيسية لأول مرة في هذه الدورة، وبعض الأمثلة على الأسماء التي تكسر المقاومة هي COIN و CELH و ENPH و BNTX و UBER .

وخلال دورة الهبوط هذه، رأينا ارتداد المؤشر بقيادة أكبر أسماء القيمة السوقية في المؤشر، مثل آبل وتسلا وأمازون وما إلى ذلك، من اتساع السوق.

ويشير اتساع السوق إلى عدد الأسماء المشاركة في حركة معينة في السوق، وأود مساواة الاتساع بالأساس الذي يقوم عليه السوق، فعندما يكون النطاق ضيقاً، لا توجد العديد من الأسماء التي تدعم المؤشر، وبالتالي تزيد من احتمالية أن البيع في أي اسم كبير واحد يمكن أن يؤدي إلى انخفاض الفهرس بأكمله.

وعندما يكون النطاق عريضاً، تكون هناك نقاط خطأ فردية محتملة أقل، مما يعني أن البيع باسم سقف كبير يمكن أن يفوقه الشراء بأسماء أصغر، ويعد McClellan Oscillator أحد أهم مؤشرات النطاق.

حيث إن McClellan Oscillator هو في الأساس مؤشر MACD لخط التقدم /الانحدار، وبشكل أساسي، ينظر MO إلى نسبة الأسماء التي تزداد مقابل تناقص السعر ثم يقارن متوسطين متحركين مختلفين لتلك القيمة.

وبعبارة أكثر بساطة، يخبرنا هذا المؤشر عن درجة اتساع نطاق السوق أو تضييقه من خلال مقارنة الاتجاه في الاتساع على المدى القصير مقابل المدى الطويل، وكل ما تحتاج إلى تذكره هو أننا نريد أن نرى ارتفاع McClellan Oscillator جنباً إلى جنب مع أسعار المؤشر.

كما ترون أعلاه في الجزء السفلي، يشير McClellan Oscillator إلى تحسن كبير في الاتساع خلال الأسابيع القليلة الماضية، ويمكن أن يعمل الاتساع المتزايد على إعادة بعض الثقة للمستثمرين حيث نرى المزيد والمزيد من الأسماء تعمل بشكل جيد.

ومع ذلك، فإن المؤشرات الآن ممتدة إلى حد ما على المتوسطات المتحركة ومجالات الدعم المحتملة، وبعبارة صريحة، فإن السوق على وشك التراجع أو التوحيد.

مؤشر S&P الآن أعلى بحوالي 3.7% من المتوسط المتحرك لـ21 يوماً، و 5.4% عن المتوسط المتحرك البسيط لـ 50 يوماً، وعندما بلغ ذروته آخر مرة في 29 مارس، امتد بنسبة 4.4% على مدار 21 يوماً و5.0% على مدار 50 يوماً.

وإذا نظرنا إلى الوراء على مدى العامين الماضيين، فمن النادر إلى حد ما أن يحصل المؤشر على أكثر من 3% على مدار الـ 21 يوماً و5.0% على مدار الخمسين يوماً، وبشكل عام، بمجرد اقترابنا من هذه المستويات أو فوقها، سرعان ما يصبح المشترون مستنفدين.

ومع ذلك، من الممكن دائماً أن يستمر السوق في الارتفاع، وسيساعد الانخفاض المستمر في عائدات السندات ومؤشر الدولار الأمريكي (DXY) في دعم هذه الحركة.

ولكن هذا سوق للأسهم، لذا فإن النظر إلى أعلى أسماء الشركات يمكن أن يمنحنا مزيداً من المعلومات حول ما يمكن أن يفعله السوق.

واعتباراً من إغلاق يوم الخميس، كانت AAPL أعلى بنسبة 7.2% من 21 يوماً، و MSFT ممتدة بنسبة 5.6% من 21D ، وتسلا هي 13.5% فوق 21D ، وأمازون 14.3% فوق 21D وجوجل 4.0% فوق 21D.

وسيكون من الحكمة أن تظل منفتحاً على جميع الاحتمالات، ولكن بالتأكيد ترقب التراجع أو التماسك مع اقتراب الأسبوع المقبل.

ولاحظ أيضاً أنه سيتم إصدار بيانات مؤشر أسعار المستهلكين لشهر يوليو الأسبوع المقبل في صباح يوم الأربعاء 10 أغسطس.

العملات المشفرة المكشوفة

لقد كان أسبوعاً مثيراً للغاية على جبهة العملات المشفرة مع العديد من الأحداث الإخبارية الكبيرة.

يوم الخميس، أعلنت كوين بيس عن شراكة لتقديم خدمات الوساطة والسمسرة والتداول لعملاء بلاك روك، واعتباراً من إغلاق يوم الخميس، تشهد COIN أفضل أسبوع لها على الإطلاق، حيث ارتفع السعر بأكثر من 41%.

ومع ذلك، لا تزال العملة المشفرة منخفضة بنسبة 77% تقريباً عن سعر الإدراج المباشر البالغ 381 دولاراً اعتباراً من أبريل 2021، ولكن من المؤكد أنه ليس من قبيل الهبوط أن نرى أكبر مدير للأصول في الولايات المتحدة (10 تريليون دولار أمريكي) يبدأ في تقديم خدمات التشفير لعملائه.

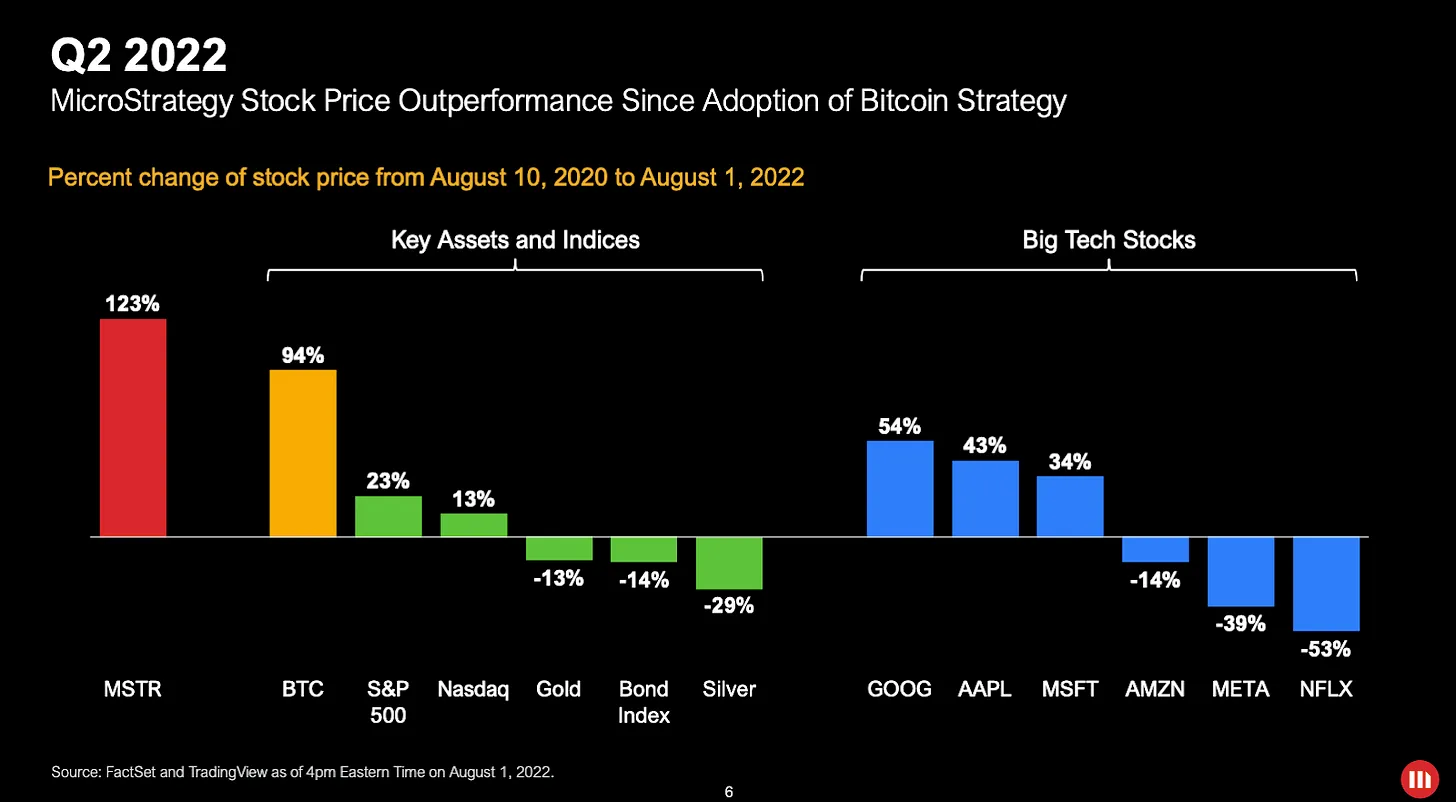

يوم الثلاثاء، أعلنت ميكروستراتيجي عن أرباحها للربع الثاني، وعلى الرغم من أن MSTR ليست شركة عملات مشفرة أصلية، إلا أن لديهم بعض الأشياء المثيرة للاهتمام ليقولوها حول استراتيجية بيتكوين الخاصة بهم.

على وجه التحديد، اعتقدت أن الشريحة أعلاه من مجموعة المستثمرين الخاصة بهم كانت مثيرة للاهتمام، ومنذ أن أصبحت أول شركة يتم تداولها علناً تنتقل إلى معيار البيتكوين، فقد تفوقت على العديد من جوانب السوق.

ومن المؤكد أن علاوة المخاطرة التي تأتي جنباً إلى جنب مع تسعير الأسهم كانت كافية لدفع ارتفاع سعر سهم MSTR إلى أعلى من سعر البيتكوين.

ولكن الأبرز من هذا العرض هو الإعلان عن أن مايكل سايلور سيتنحى عن دوره كرئيس تنفيذي للانتقال إلى الرئيس التنفيذي، وكانت هذه خطوة رائعة من جانب سايلور.

ويتمتع الآن بحرية التركيز بشكل أساسي على استراتيجية البيتكوين الخاصة بهم والتعليم دون أن يتورطوا في عمليات MSTR اليومية، حيث ارتفع سهم MSTR بنحو 13% في اليوم التالي لهذه الأخبار.

ومن الآن فصاعداً، رأينا بعض علامات القوة الحقيقية من العديد من الأسهم المشفرة الأخرى، حيث أن الأسماء الأقوى حالياً هي CORZ و MSTR و RIOT و COIN و MARA و HIVE و SI.

حيث أن CORZ هي اسم برز بشكل خاص بالنسبة لي هذا الأسبوع، واندلعت أنباء الأسبوع الماضي عن صفقة لشركة CORZ لاستضافة 75 ميجاوات من ASICs مع طرف لم يكشف عنه، وتتوقع CORZ أن تحقق هذه الصفقة حوالي 50 مليون دولار من الإيرادات السنوية بمجرد نشر الأجهزة بالكامل.

منذ 30 يونيو، ارتفعت قيمة أسهم CORZ بنسبة 87.9%، وفي الأسبوع الماضي، بعد إعلان الاستضافة 75 ميجاوات، ارتفعت CORZ بنسبة 37% خلال الأسبوع.

ويجب أن يلاحظ المستثمرون أن انعكاس الاتجاه الهبوطي لـ CORZ الذي بدأ يوم الخميس جنباً إلى جنب مع الامتداد على المتوسطات المتحركة الرئيسية يجعل من المحتمل حدوث تراجع، وعلاوة على ذلك، فإن انخفاض سعر السهم ومتوسط حجم الدولار اليومي البالغ 14.4 مليون دولار يجعل من CORZ مخزوناً غير سائل إلى حد ما.

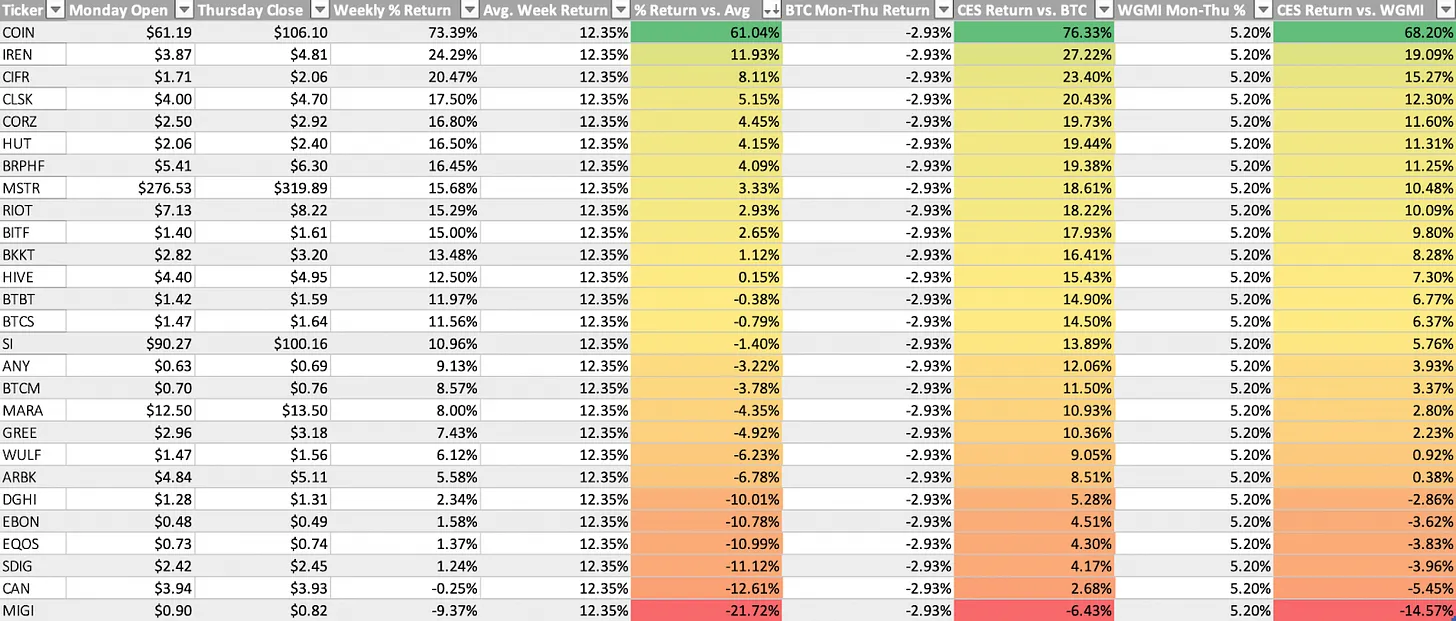

أعلاه، كما هو الحال دائماً، يوجد جدول يقارن أداء يومي الاثنين والخميس للعديد من الأسهم المكشوفة للعملات المشفرة بأداء متوسطها، البيتكوين و WGMI.

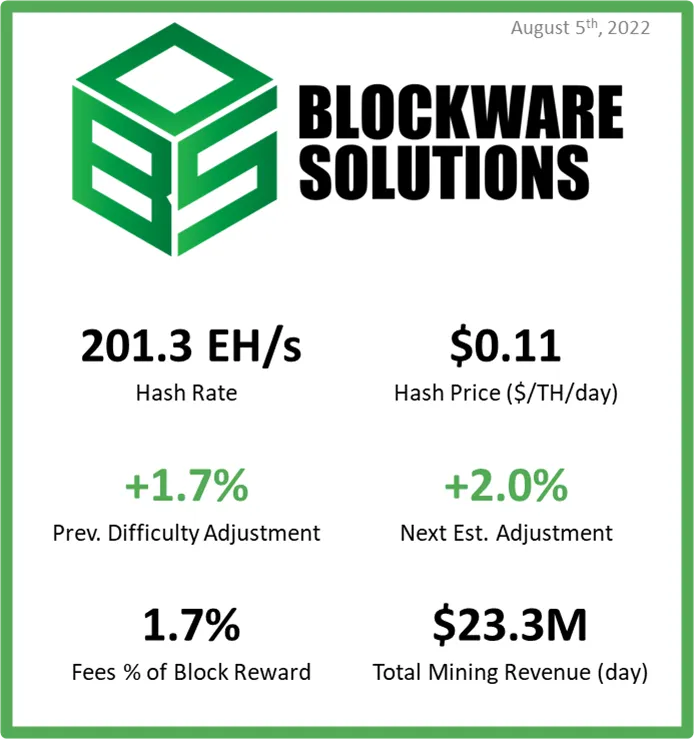

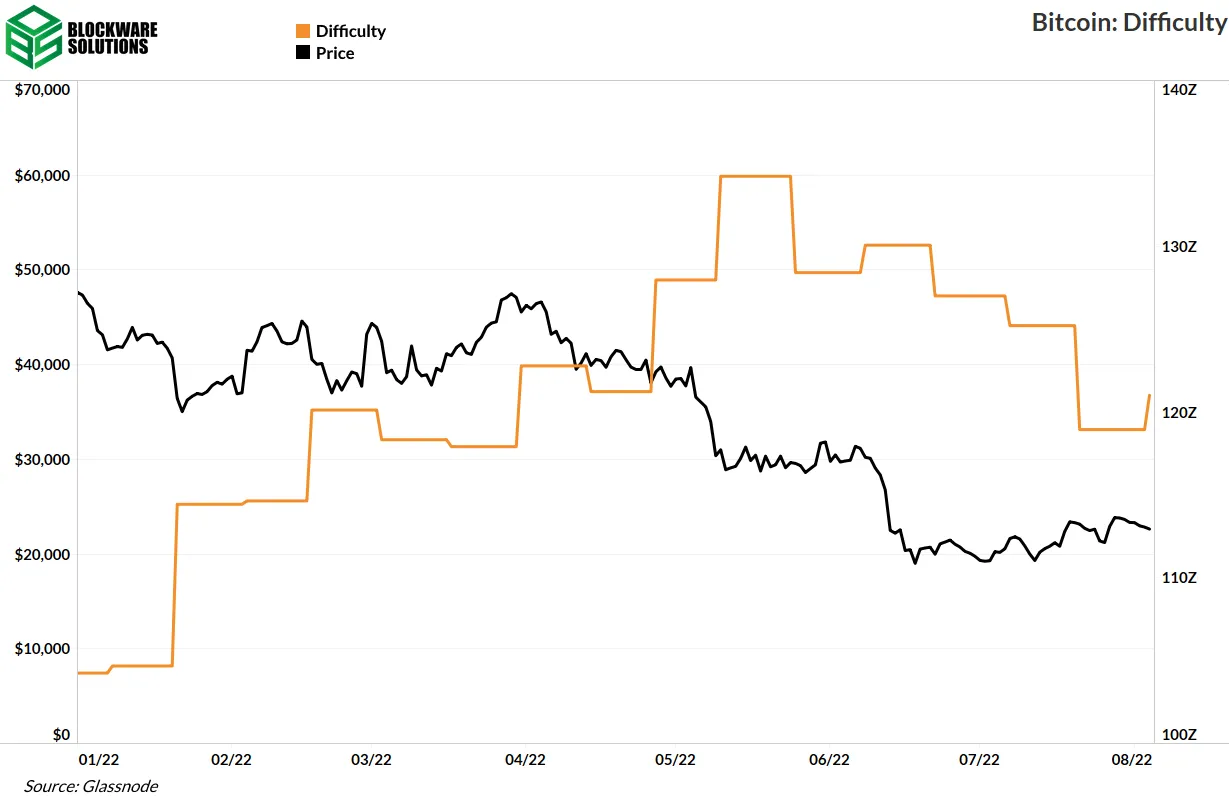

تعدين البيتكوين

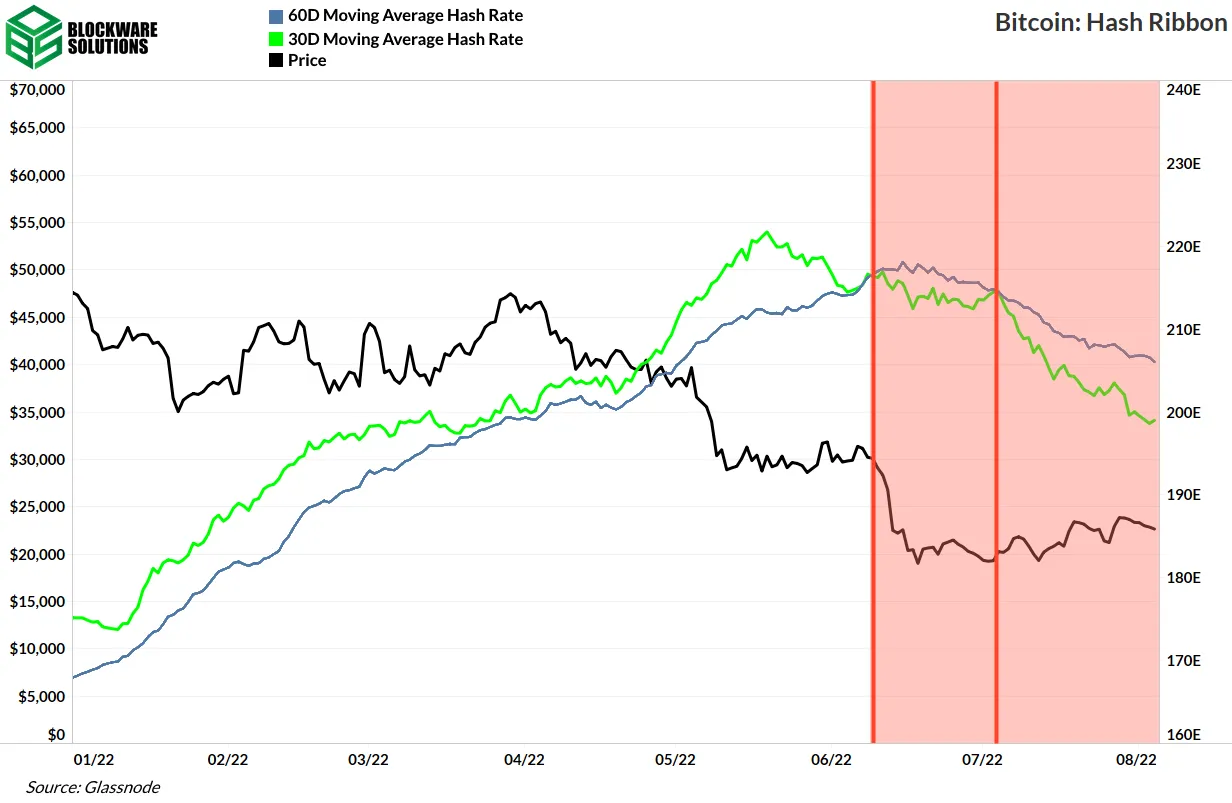

59 يوماً من استسلام المعدنين

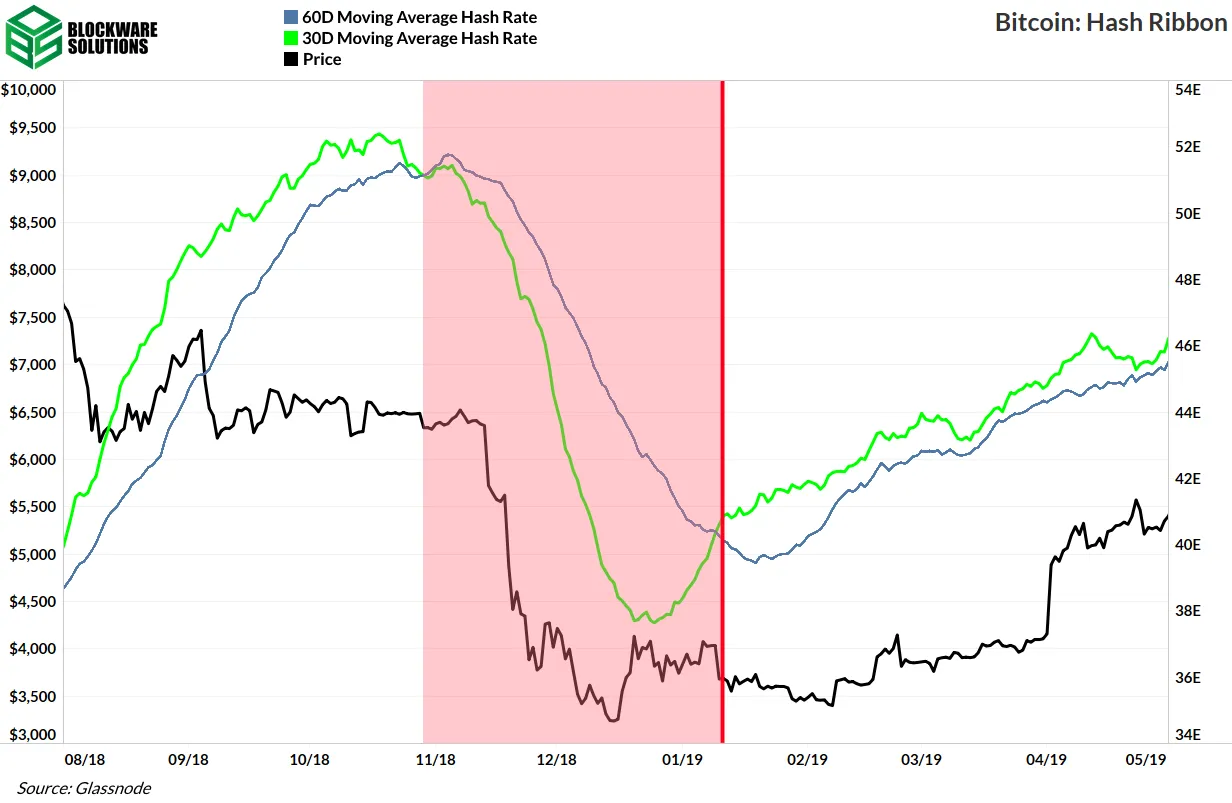

تشير أشرطة التجزئة (الرسم البياني أدناه) إلى وقت حدوث تنازلات المعدنين، حيث تم إنشاء مقياس شرائط التجزئة بواسطة تشارلز إدواردز، وتحدث تنازلات المعدنين عندما تقوم نسبة مئوية كبيرة من المعدنين بإيقاف تشغيل الآلات على مدى فترة زمنية طويلة.

وبدأ الاستسلام الحالي للمعدنين في 7 يونيو 2022، واستمر لفترة طويلة من الوقت، ومن المهم ملاحظة أن تنازلات المعدنين وثيقة الصلة بشكل خاص لأنها تكشف أن عدداً كبيراً من الأجهزة لم يعد تجزئة.

ومنذ السابع من يونيو، من المحتمل أن يتم توصيل أجهزة التعدين من الجيل الجديد من قبل شركات التعدين العامة والخاصة.

ومع ذلك، فقد تم إيقاف تشغيل عدد كافٍ من أجهزة التعدين القديمة أو المعدنين غير الأكفاء ذوي الاستدانة المفرطة، وانخفض معدل التجزئة والصعوبة بالفعل.

إذا لم تكن هناك قيعان جديدة في البيتكوين، فيجب أن نتوقع انتهاء استسلام المعدنين في أغسطس أو سبتمبر على أبعد تقدير، وفي الواقع، من الممكن أن تكون صعوبة التعدين قد وصلت بالفعل إلى القاع مع عدم وجود أدنى مستويات جديدة في البيتكوين والأسهم الأمريكية.

استسلام المعدنين عام 2018

كان أحدث استسلام للمعدنين وأكثرها تشابهاً في بيتكوين من نهاية عام 2018، وكانت هناك تنازلات أخرى منذ ذلك الحين، لكنها كانت جميعها ناجمة عن عوامل خارجية بدلاً من سوق هابطة مطولة (حظر التعدين في الصين، موسم الأمطار في الصين، 2020 النصف، وأزمة السيولة في مارس 2020).

واستمر استسلام المعدنين السابق من 2018 لمدة 73 يوماً، وحدد بدقة قاع سعر البيتكوين.

إذا استمر الاستسلام الحالي للمعدنين 73 يوماً أيضاً، فسيضع ذلك نهاية هذا الاستسلام في 19 أغسطس 2022، ولا توجد ضمانات بأن هذا الاستسلام سيكون هو نفسه، ولكن من المعقول توقع انتهاء هذا الاستسلام قبل أكتوبر بنفس المدة، ولأن سعر البيتكوين لا ينخفض بشكل حاد.

كسبت شركة ريوت 9.5 مليون دولار عن طريق إيقاف تشغيل منصات التعدين في يوليو

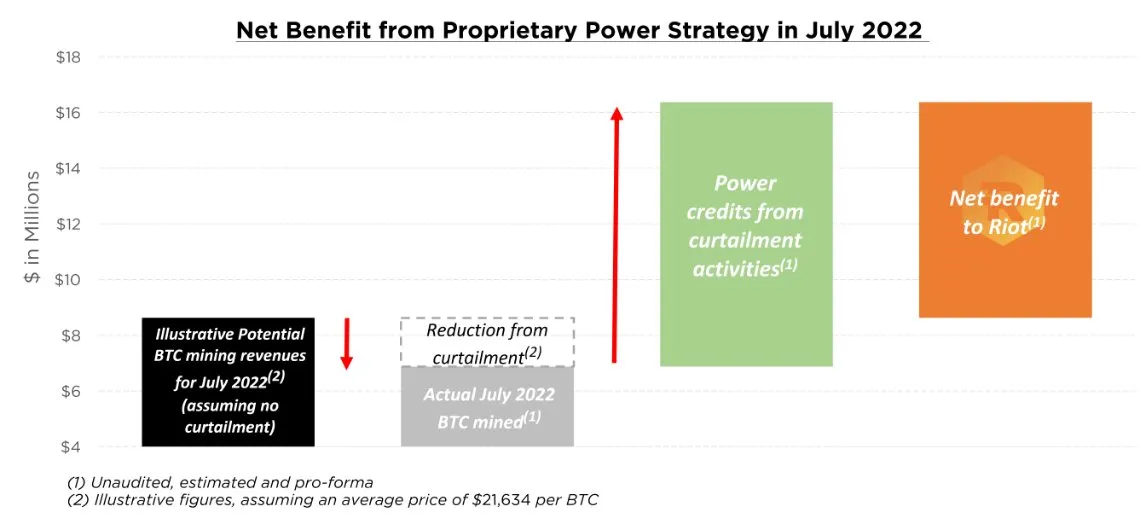

في السابق، غطت بلومبرج كيف يضيف معدني البيتكوين مرونة لشبكات الطاقة من خلال العمل ككيانات استجابة للطلب تغلق عندما تكون الشبكة متوترة.

حيث يتم التعاقد مع ريوت لتقليص عملياتها عندما يكون الطلب على الطاقة مرتفعاً ويكون العرض ضيقاً، ويتيح لهم ذلك إعادة بيع السعة إلى الشبكة بدلاً من تعدين البيتكوين، وهذا بالضبط ما حدث خلال شهر تموز، حيث لم تحقق ماكينات ريوت سوى 79% من وقت التشغيل خلال شهر يوليو، لكنها كسبت المزيد من المال أثناء تعطل أجهزتها.

وقال جيسون ليس، الرئيس التنفيذي للشركة: “عند تطبيقه على تكاليف الطاقة المتوقعة لهذا الشهر، من المتوقع أن تقضي أرصدة الطاقة والمزايا الأخرى بشكل فعال على تكاليف الطاقة لشركة ريوت لشهر يوليو، مما يعزز القوة المالية الرائدة للشركة في الصناعة وسط بيئة اقتصادية كلية صعبة”.

ويسلط هذا الرسم البياني في البيان الصحفي الأخير لشركة ريوت الضوء على صافي الفوائد التي حصلت عليها الشركة من هذا التقليص، كما أشار جيسون، مكّن هذا ريوت فعلياً من تعدين البيتكوين مجاناً خلال شهر يوليو.