إليك ما جرى في سوق البيتكوين خلال أسبوع (85)

نحن الآن على بعد أقل من أسبوع من اجتماع اللجنة الفيدرالية للسوق المفتوحة لشهر مايو وهو بالتأكيد حدث مثير للاهتمام.

يأتي العنوان الأكبر هذا الأسبوع من First Republic Bank، حيث أظهر تقرير أرباحهم أنهم رأوا انهيارا في قاعدة ودائعهم.

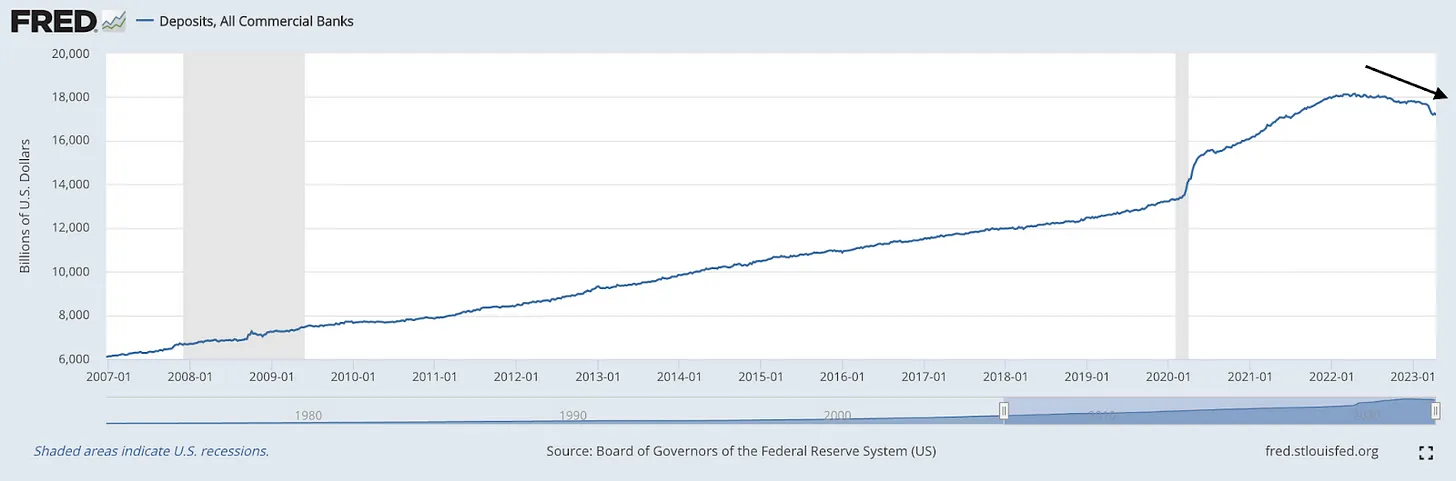

يوضح الرسم البياني أعلاه أن البنوك التجارية شهدت أكبر انخفاض في الودائع منذ السبعينيات على الأقل، وقد كان هذا بالتأكيد كافيا لجلب بعض الخوف إلى السوق، حيث انخفضت العائدات في وقت سابق من الأسبوع. ومع ذلك، كانت هناك مخاوف بشأن FRB منذ أسابيع.

على الرغم من “خطة الإنقاذ” البالغة 30 مليار دولار من البنوك الأخرى، لا تزال الودائع تراجعت بنسبة 41٪ في الربع الأول من هذا العام. الآن، مع نضوب السيولة، أصبح البنك في حاجة ماسة إلى حقنة أخرى.

طلب FRB من شخص ما شراء أصوله مقابل أجر ضئيل، ولكن حتى الآن، لا يوجد مزايدون.

وبعبارة أخرى، من شبه المؤكد أن FRB يفوق التوفير. وسيكون المودعون الباقون على ما يرام، لكن المؤسسة كانت على الأرجح في أعقاب انهيار بنكي SVB و Signature.

إلى جانب الخوف الشامل من المودعين، بدأنا في رؤية سلوك ركود من البنوك خلال الشهرين الماضيين. ويبدو أن أزمة الائتمان جارية.

وهذا يعني أن البنوك بدأت في تشديد معايير الإقراض الخاصة بها، ولم تقدم سوى الائتمان للمقترضين ذوي المخاطر المنخفضة. بينما لا يزال هناك رصيد متاح، سنشهد على الأرجح جفاف نشاط الإقراض مع اقترابنا من أشهر الصيف.

جاءت العناوين الرئيسية الأخرى هذا الأسبوع من الكم الهائل من الأرباح التي أبلغت عنها شركات التكنولوجيا الكبرى. سمعنا هذا الأسبوع من GOOGL و MSFT و META و AMZN. لقد تفوقوا جميعا على تقديرات كل من الإيرادات والأرباح.

على الرغم من عمليات التسريح الكبيرة التي شهدناها في هذه الصناعة، فمن الواضح أننا لا نشهد ركودا في الأرباح من عمالقة التكنولوجيا. ومع ذلك، هناك دلائل تشير إلى تباطؤ النمو الاقتصادي بشكل إجمالي.

صدرت التقديرات الأولى للناتج المحلي الإجمالي الحقيقي للربع الأول صباح الخميس، والتي أظهرت أن الناتج الاقتصادي نما بنسبة 1.1٪ في الربع الماضي. كان هذا أقل من 2.6٪ في الربع الرابع، وبما يتماشى مع تقديرات الناتج المحلي الإجمالي الآن لمجلس الاحتياطي الفيدرالي في أتلانتا.

من المهم أن نلاحظ أن الناتج المحلي الإجمالي هو مؤشر متأخر، وعموما لا يؤكد الركود حتى نكون فيه بالفعل. ومع ذلك، يعتقد العديد من المحللين أن الربع الثاني من عام 2023 قد يكون ربع نمو الناتج المحلي الإجمالي الحقيقي السلبي.

كما ذكرنا سابقا، تراجعت العوائد لبدء الأسبوع، حيث أدى تجدد المخاوف المصرفية إلى بحث المستثمرين عن الأمان في سندات الخزانة.

على الرغم من انخفاض العائدات في وقت سابق من الأسبوع، فقد شهدنا أيضا بعض الضعف من مؤشرات الأسهم في وقت مبكر من الأسبوع. ومع ذلك، كان مؤشر ناسداك قادرا على الحفاظ على المتوسط المتحرك البسيط لـ 50 يوم (الخط الأحمر أعلاه)

يوم الخميس، بعد إعلانات الأرباح الرئيسية، كانت الأسهم قوية للغاية.

في يوم الجمعة، ترقب تأكيد الاتجاه الصعودي مع حدوث اختراق أعلى من 12200 دولار تقريبا في ظل الرياح الخلفية لأرباح AMZN.

مع اقتراب الأسبوع المقبل، ضع في اعتبارك أن اللجنة الفيدرالية للسوق المفتوحة تعلن عن قرارها المقبل بشأن السياسة يوم الأربعاء. إجماع السوق الحالي هو أن الاحتياطي الفيدرالي سيرفع 25 نقطة أساس يوم الأربعاء، وسوف يمثل آخر زيادة في هذه الدورة.

الأسهم المعرضة للبيتكوين

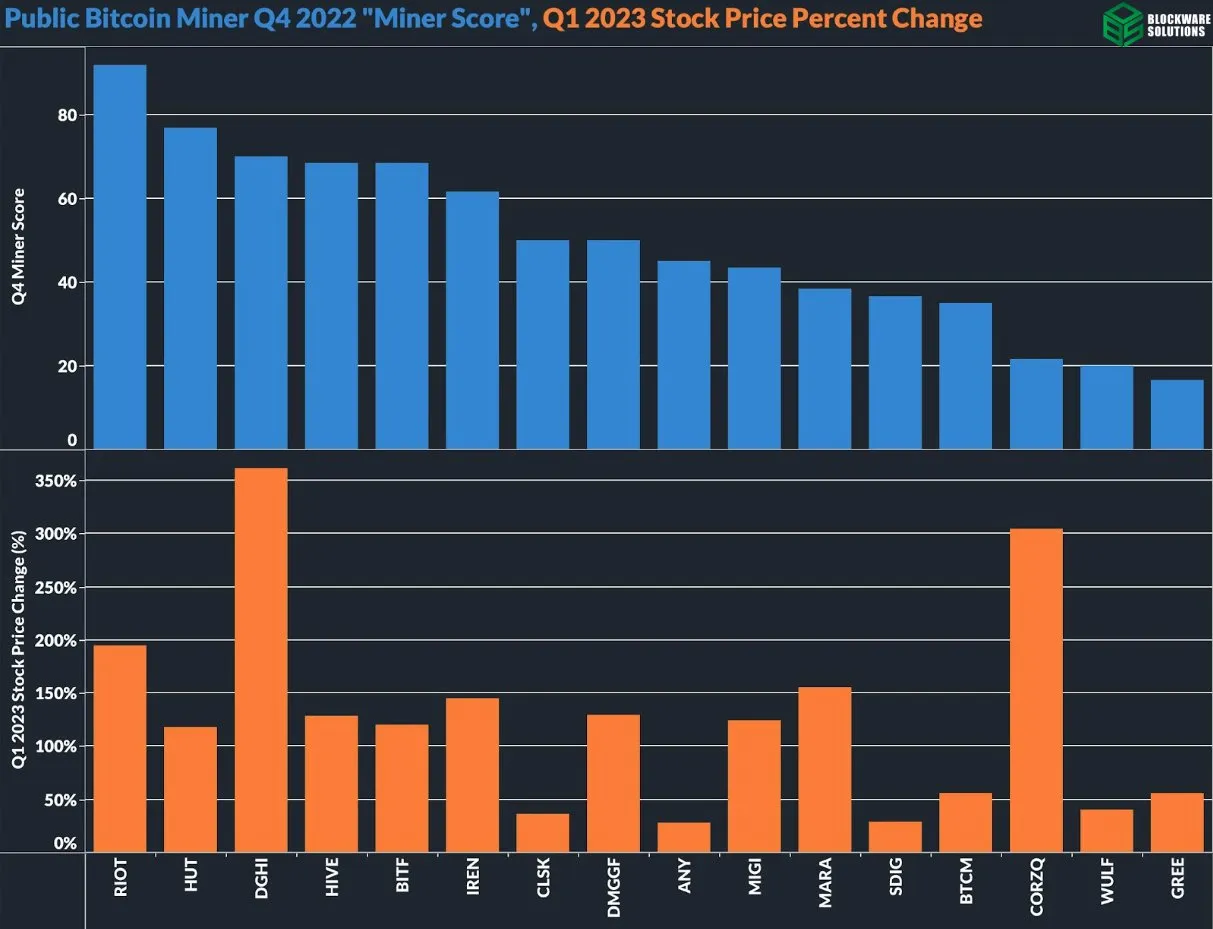

يوم الأربعاء، تم وضع الإصدار الثاني من “تصنيف معدني البيتكوين العامين”.

في فبراير، قدمنا هذا التقرير لأول مرة، والذي قدم إطارا جديدا مبتكرا لتحديد السيولة والملاءة والربحية لمعدني البيتكوين المتداولين علنا. استخدم هذا التقرير البيانات في الغالب من التقارير الفصلية للربع الثالث.

تم تحديث هذا الإصدار ليعكس Q4، الذي تم جمعه من إصدار 10-K على مدار الأسابيع العديدة الماضية. احتفظت RIOT و HUT بمرتبتيهما الأولى والثانية هذه المرة.

التحليل الفني للبيتكوين

بعد تراجع قصير الأسبوع الماضي، رأينا أن البيتكوين تتعامل مع المشترين مرة أخرى حول متوسط متحرك رئيسي للغاية.

بعد الاختراق (BTC أعلى من 25000 دولار) من المهم الانتباه إلى التراجعات لقياس قوة الشراء المتبقية. في هذه الحالة، تومض BTC بعض الإشارات الصعودية، حيث تدخل المشترون بسرعة عند المتوسط المتحرك البسيط لـ 50 يوما.

ومع ذلك، كان ما بين 30 و 31000 دولار منطقة مقاومة قوية. حالتنا الأساسية هي المزيد من التوحيد حول هذه المنطقة.

مع اللجنة الفيدرالية للسوق المفتوحة الأسبوع المقبل، ليس من غير المعقول افتراض أن قرار السياسة يمكن أن يؤدي إلى قوة البيتكوين الحالية أو يكسرها.

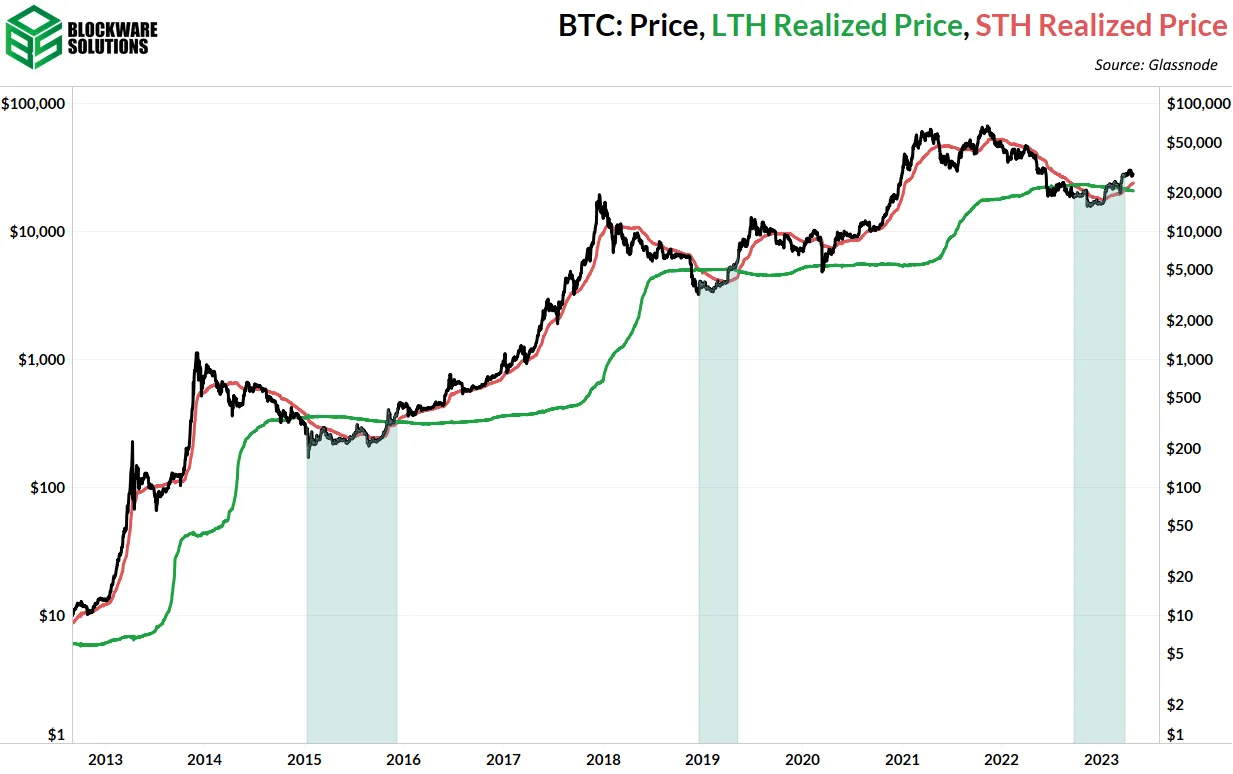

البيتكوين على السلسلة والمشتقات

هناك تباين متزايد بين أساس التكلفة لأصحاب المدى القصير (أعلى) وأساس التكلفة لأصحاب العقود طويلة الأجل (أسفل). هذا الاختلاف هو إشارة تاريخية دقيقة على أن أسوأ ما في السوق الهابطة وراءنا.

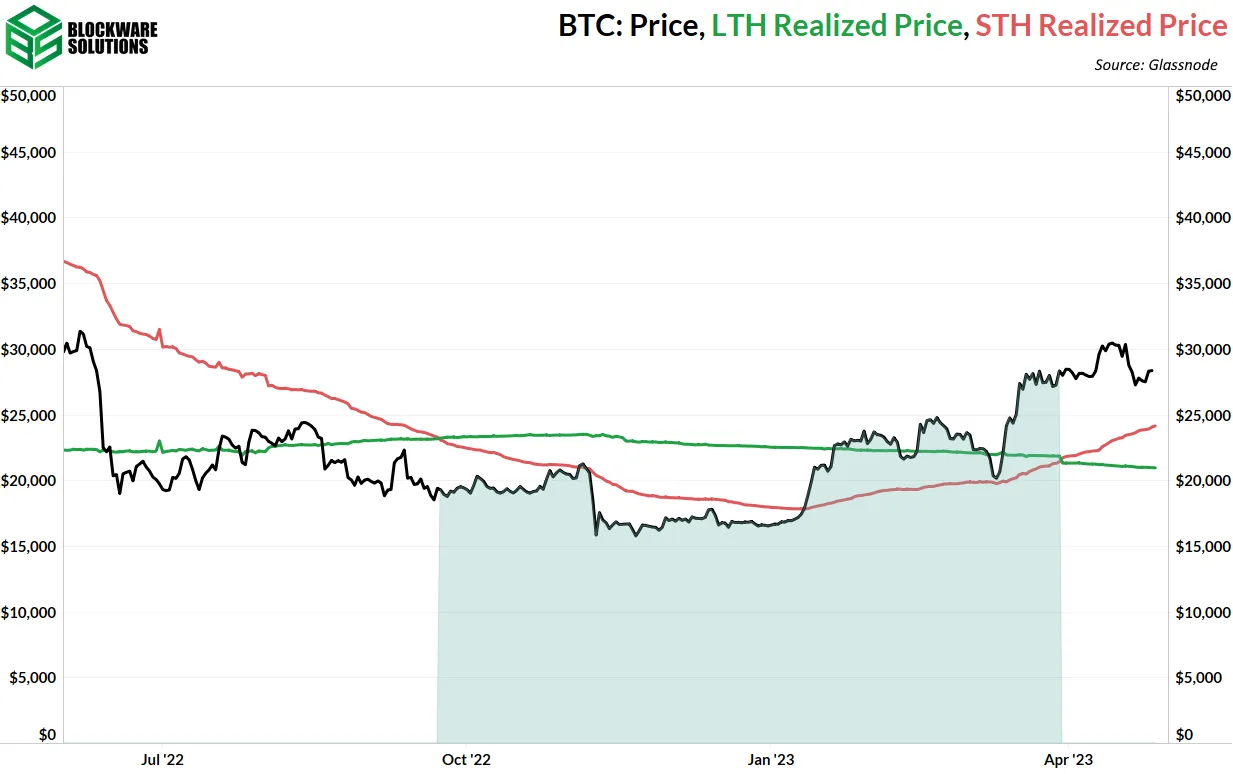

يمكن رؤية هذا الاختلاف بشكل أكثر وضوحا عندما نقوم بالتكبير. زاد أساس التكلفة الإجمالية لأصحاب المدى القصير إلى 24000 دولار، في حين انخفض أساس التكلفة الإجمالية للمالكين على المدى الطويل إلى ما يقل قليلاً عن 21000 دولار.

في هذه المرحلة من دورة البيتكوين، يميل أساس التكلفة لأصحاب المدى القصير إلى أن يكون بمثابة دعم. تم اختبار هذا المستوى مرة واحدة فقط حتى الآن خلال مرحلة تعافي السوق الهابطة. ومع ذلك، صمد مستوى الدعم دون وجود عوائق.

قد تتساءل كيف يمكن أن ينخفض أساس التكلفة على المدى الطويل في حين أن السعر الحالي أكبر من أساس التكلفة المذكور. التفسير مباشر. الحد الذي يحدد حامل المدى القصير مقابل طويل الأجل هو 155 يوما. 155 يوما من اليوم (4/28/23) كان 24 نوفمبر 2022؛ ما يقرب من أسبوعين بعد انهيار FTX. الكيانات التي جمعت الانخفاض الأولي إلى 16000 دولار واحتفظت بها منذ ذلك الحين أصبحت الآن تتقدم في العمر في مجموعة الحائزين على المدى الطويل، وهم يجلبون معهم أساس التكلفة لتلك العملات التي تم الحصول عليها بثمن بخس.

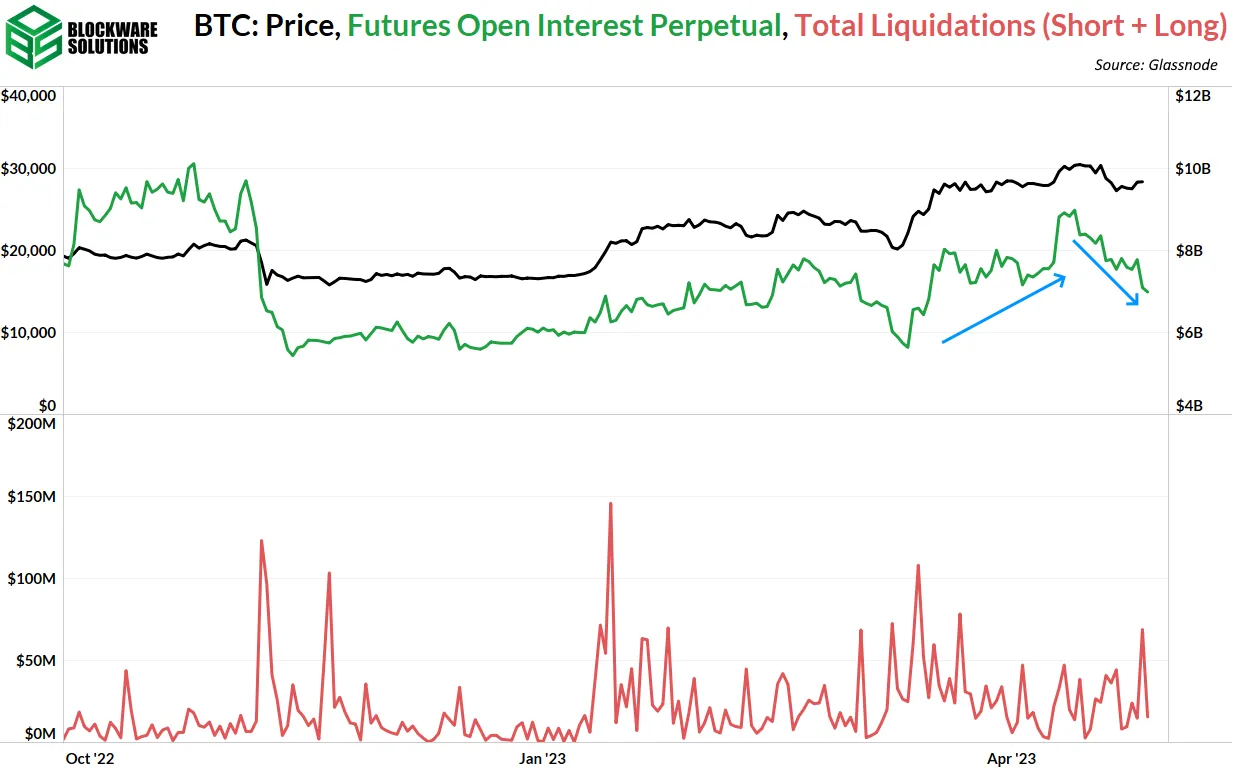

كانت الرافعة المالية هي القوة الدافعة الأساسية وراء التقلبات هذا الأسبوع. كان هناك نمو قوي في الفائدة المفتوحة على مدار شهر أبريل ولكنه انهار منذ ذلك الحين، وقام بتصفية مراكز البيع والشراء وفقا لذلك. لاحظ انخفاض الفائدة المفتوحة يوم الثلاثاء من هذا الأسبوع بالتزامن مع ارتفاع في إجمالي التسييلات الآجلة (قصيرة + طويلة).

ومع ذلك، فإن الإشارة في كل هذه الضوضاء هي أنه بعد انخفاض الرافعة المالية من 30 ألف دولار إلى 27 ألف دولار ، استمرت الفائدة المفتوحة في الانخفاض أثناء الارتفاع إلى 30 ألف دولار تقريبا مما يشير إلى أن الارتداد كان مدفوعا على الفور.

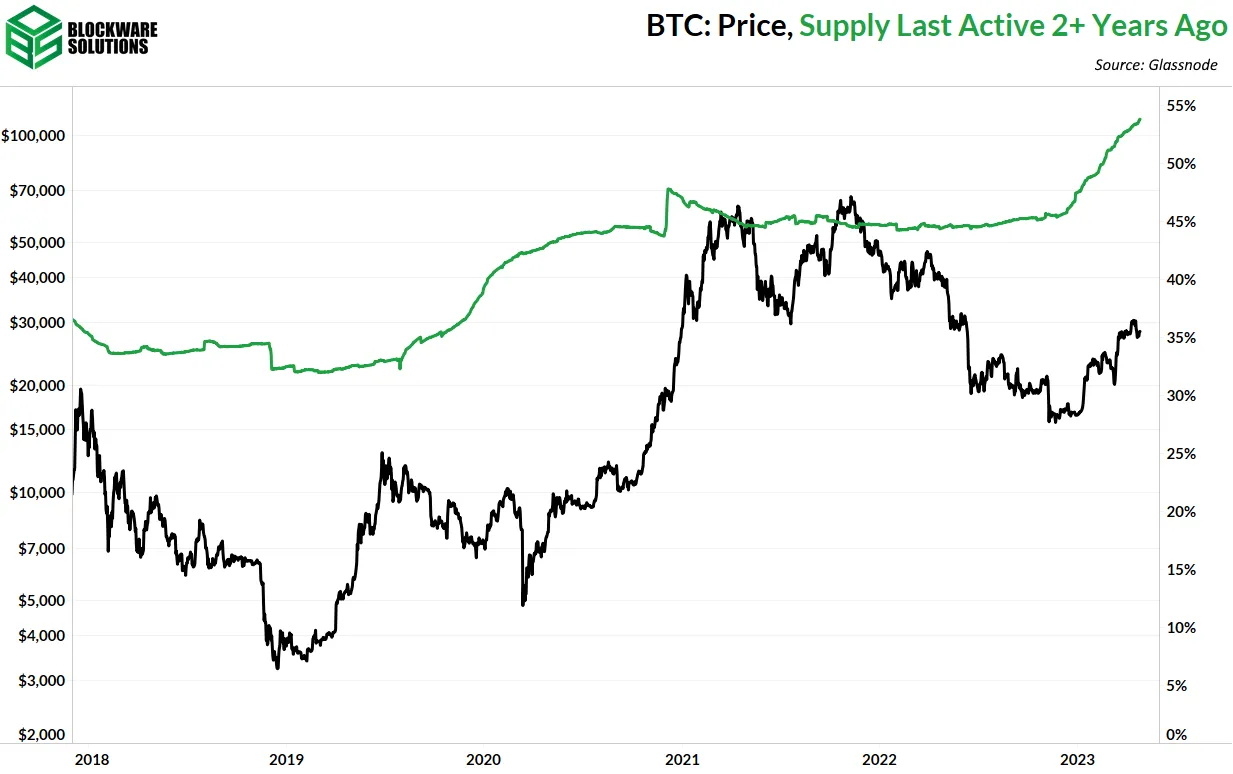

بالنظر إلى الصورة الأكبر، يستمر العرض في التقلص حيث لم يتحرك الآن 54٪ من المعروض من البيتكوين خلال عامين أو أكثر. كحد أدنى، احتفظت هذه الكيانات من جنون ربيع 2021، وانخفضت إلى 30 ألف دولار في ذلك الصيف، وعادت إلى 69 ألف دولار، وصولاً إلى 16 ألف دولار.

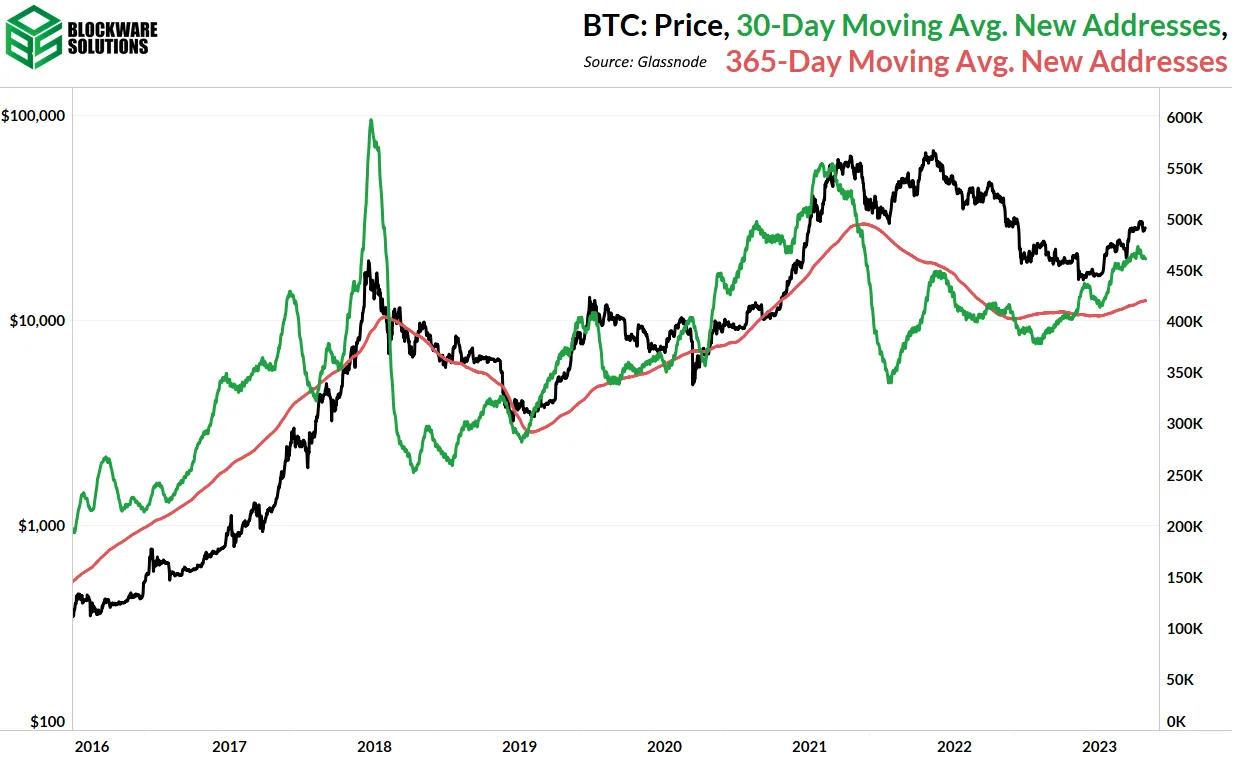

علاوة على ذلك، يتم إنشاء عناوين جديدة بوتيرة تاريخية قريبة؛ فقط لؤلؤة الأسواق الصاعدة لعامي 2017 و 2021.

يتم اعتماد جزء من هذا لشعبية متزايدة في النقوش والترتيبات. ومع ذلك، تظل الحقيقة أن الطلب ينمو، خاصة عند مقارنة المتوسط المتحرك لمدة 30 يوما مع المتوسط المتحرك لمدة 365 يوم.

إن انكماش العرض في أيدي حاملي الأسهم على المدى الطويل بالإضافة إلى الزيادة المطردة في الطلب على السلسلة يمهد الطريق لارتفاع الأسعار على المدى المتوسط والطويل.

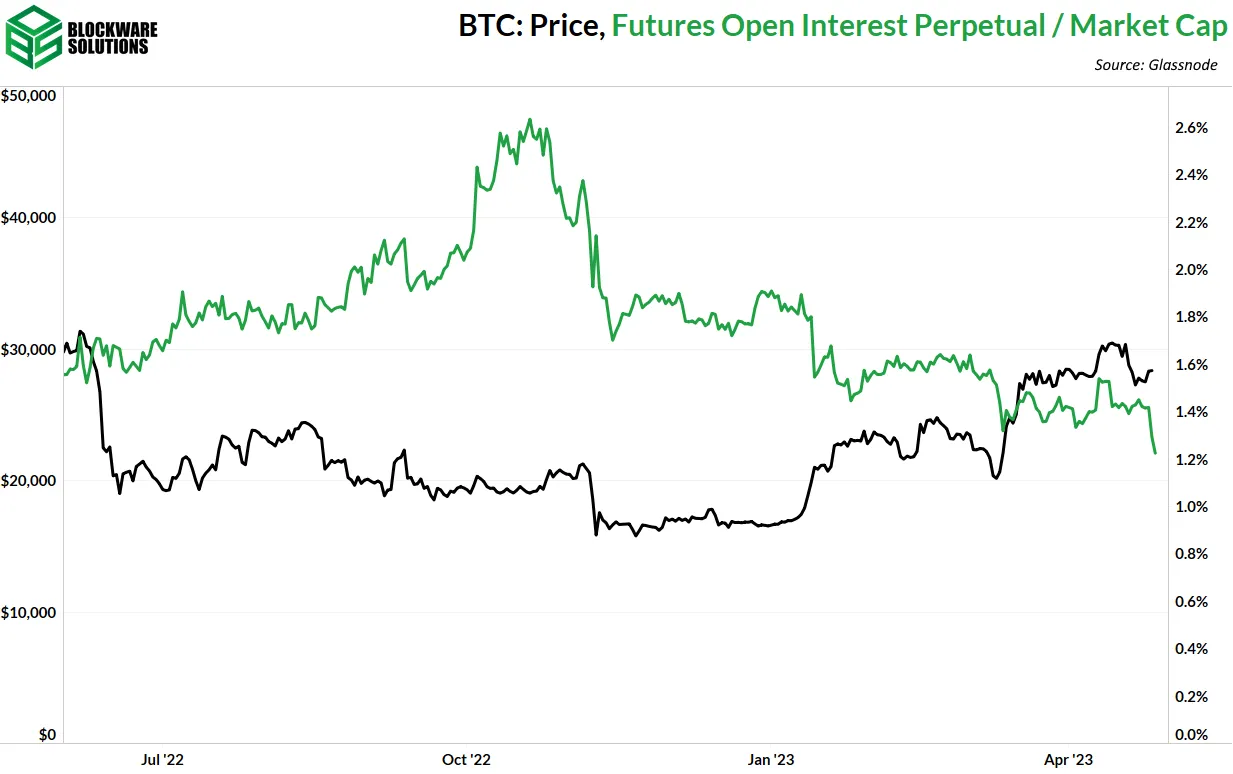

العقبة الرئيسية الوحيدة في المدى القصير هي التقلب الناجم عن الرافعة المالية كما شهدنا هذا الأسبوع. ومع ذلك، فإن الاتجاه الذي نلاحظه هو أن الحالة العامة للرافعة المالية في السوق مستمرة في الانخفاض، وعلى الرغم من أحداث هذا الأسبوع، لا يزال هذا هو الحال.

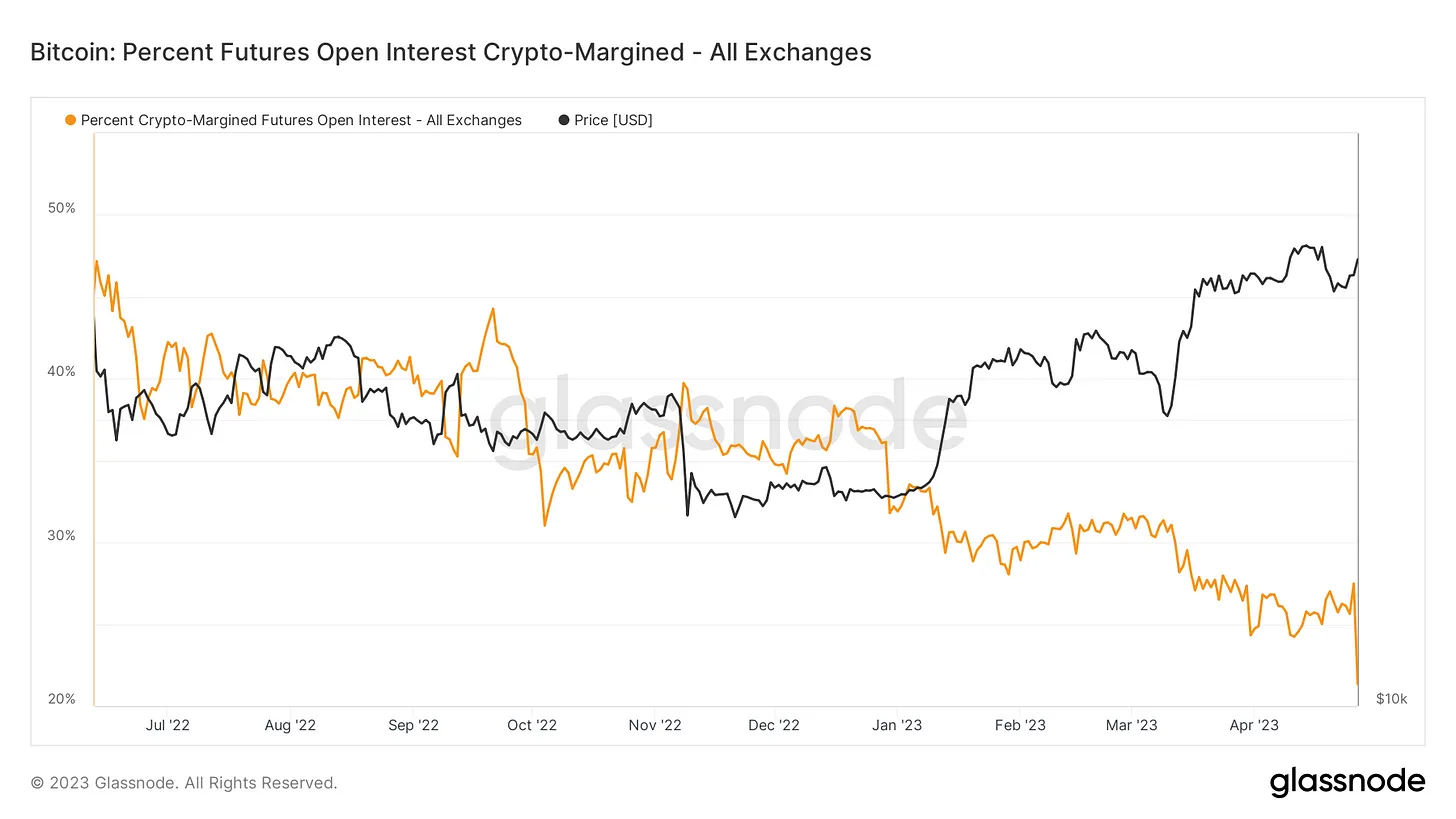

الفائدة المفتوحة بالنسبة إلى القيمة السوقية والنسبة المئوية للعقود الآجلة بهامش BTC هما المقياسان الأساسيان اللذان ننظر إليهما لقياس مقدار الرافعة المالية في السوق، وما هي رغبة الأسواق بشكل عام في المخاطرة. يستمر كلا المقياسين في الانخفاض مما يعني أن فترات التقلب ستكون أقل تأثيرا مما ستكون عليه.

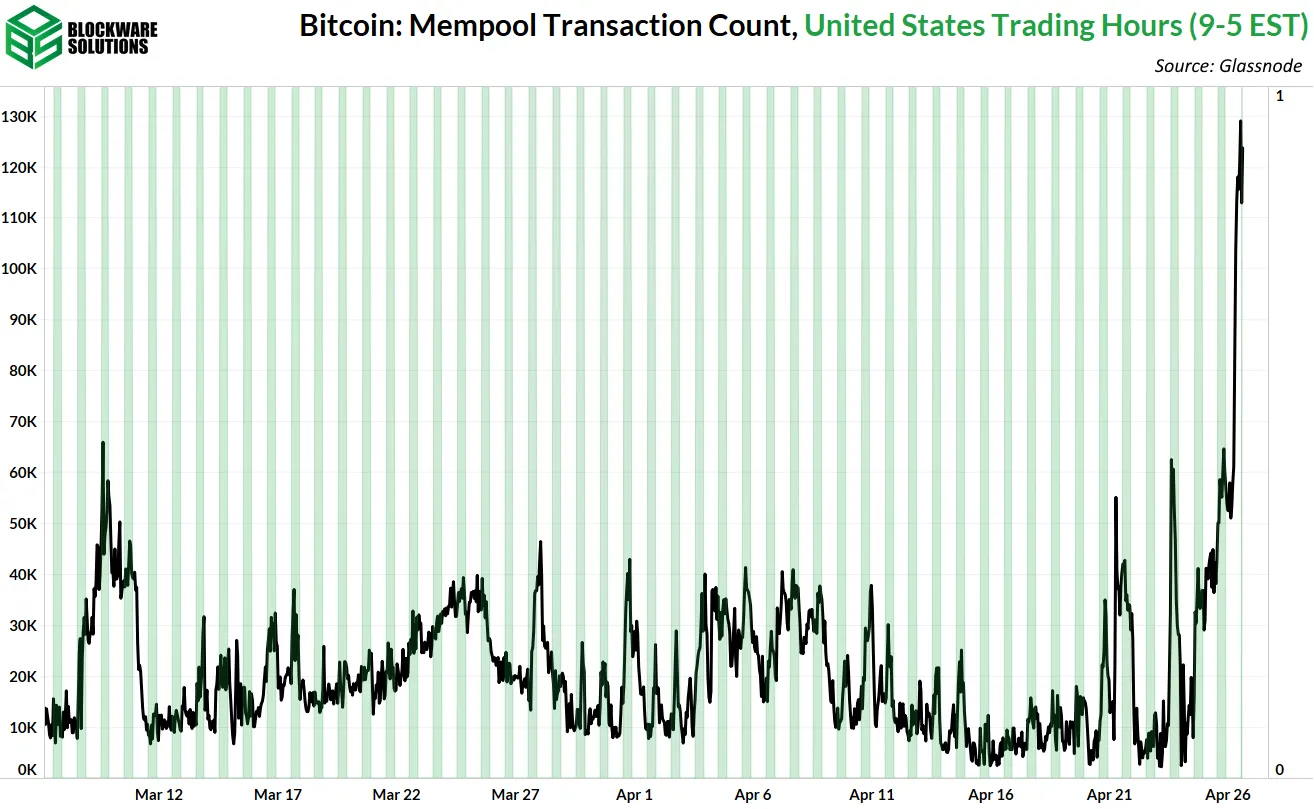

من الممكن أن تلاحظ أن العديد من المعاملات في سوق ASIC الجديد الخاص بنا كانت تؤكد على السلسلة خلال منتصف الليل (بتوقيت الولايات المتحدة). بالنظر إلى أن العديد من عملائنا موجودون في الولايات المتحدة، فقد اعتقدنا أن هذا أمر غريب.

أدت هذه الملاحظة إلى اكتشاف مثير للاهتمام. تميل الارتفاعات الملحوظة في الازدحام إلى الحدوث خلال ساعات التداول في الولايات المتحدة. يبدو أن الناس في نصف الكرة الغربي (على الأرجح الولايات المتحدة) لديهم طلب أعلى لتسوية المعاملات على شبكة البيتكوين أكثر من أولئك الموجودين في النصف الشرقي من الكرة الأرضية.

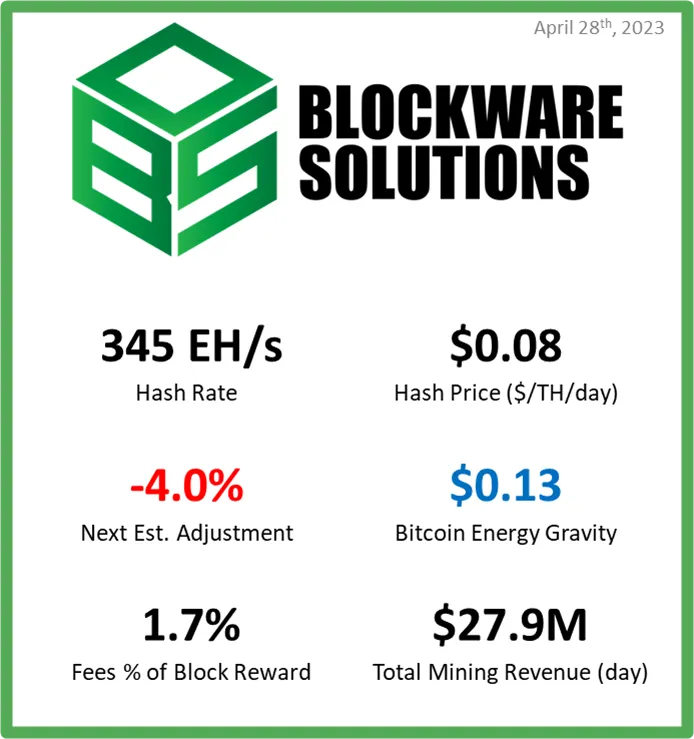

تعدين البيتكوين

في الفيديو الموضح أدناه، هناك ثلاثة أسباب رئيسية لعدم تسعير النصف القادم.

1) إذا حاول السوق تقديم عرض أعلى لـ BTC قبل النصف، فقد تتشكل فجوة سعرية بين BTC وتكلفة إنتاجها من خلال التعدين. قد تؤدي هذه الفجوة إلى تحويل تدفقات رأس المال من BTC الفوري إلى ASICs والبنية التحتية للتعدين، مما يؤدي إلى انخفاض تدفقات رأس المال لتحديد BTC.

2) بعد هالفينج بيتكوين، يضطر المعدنون الأضعف إلى إيقاف عملياتهم لأن عائدات التعدين الخاصة بهم تتجاوز الآن نفقات تشغيلهم. الآن، توقف المعدنون الذين يبيعون معظم عملة البيتكوين الخاصة بهم لتغطية النفقات التشغيلية عن البيع، ولم يبق سوى أقوى المعدنبن.

3) على الرغم من أن البعض يعتقد أن الهالفينج يمكن أن يكون له تأثير سلبي عن طريق تثبيط التعدين وتعريض الشبكة للهجمات، فإن الإكمال الناجح لكل نصفين يعزز مرونة البيتكوين، مما يدفع المتشككين لشراء المزيد من البيتكوين.

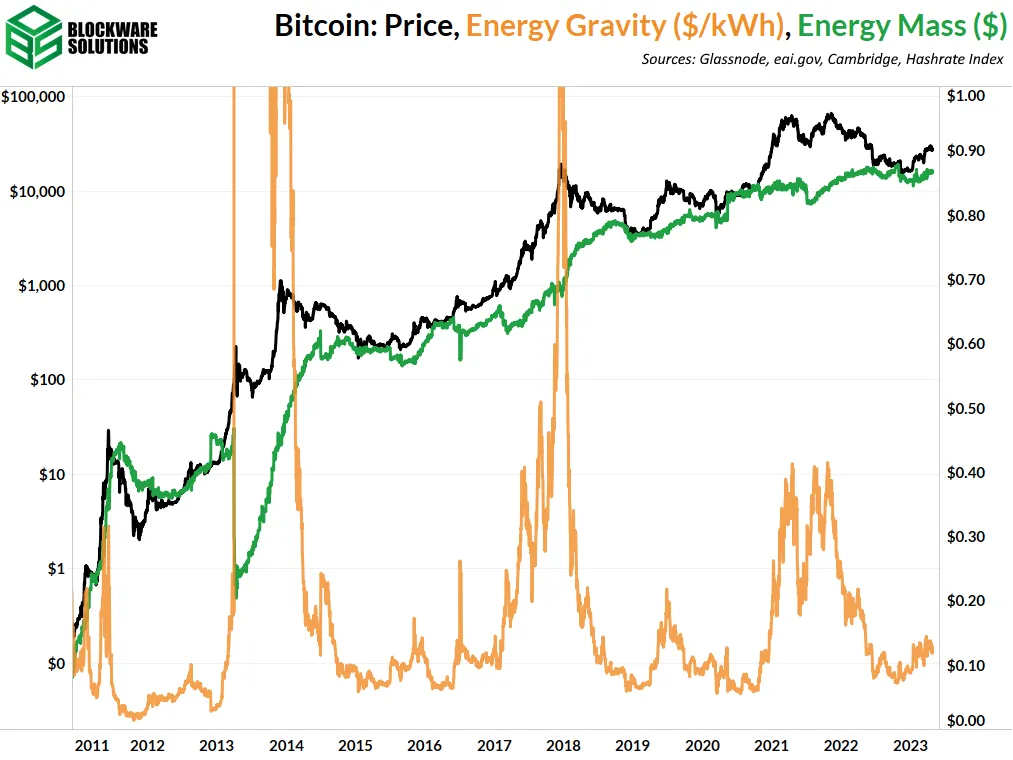

جاذبية الطاقة

الرسم البياني المقدم يصور العلاقة بين تكلفة إنتاج البيتكوين وسعرها في السوق. يسهل النموذج تحديد حالات ذروة الشراء أو ذروة البيع لعملة البيتكوين، مما يجعلها أداة قيمة لتصور اتجاهات السعر.