إليك ما جرى في سوق البيتكوين خلال أسبوع (76)

هناك الكثير من الأخبار الهامة للمناقشة هذا الأسبوع في جميع أنحاء السوق العامة، حيث تم يوم الأربعاء، الحصول على إصدار محضر اجتماع مجلس الاحتياطي الفيدرالي، أو سجل ما وراء الكواليس في اللجنة الفيدرالية للسوق المفتوحة من الأول من فبراير.

كان هناك تصويت بالإجماع على رفع أسعار الفائدة بمقدار 25 نقطة أساس، حيث أعرب مسؤولان عن دعمهما لـ 50 نقطة أساس. كرر مسؤولو الاحتياطي الفيدرالي أيضا قناعتهم الراسخة بالحفاظ على أسعار الفائدة مرتفعة لفترة أطول.

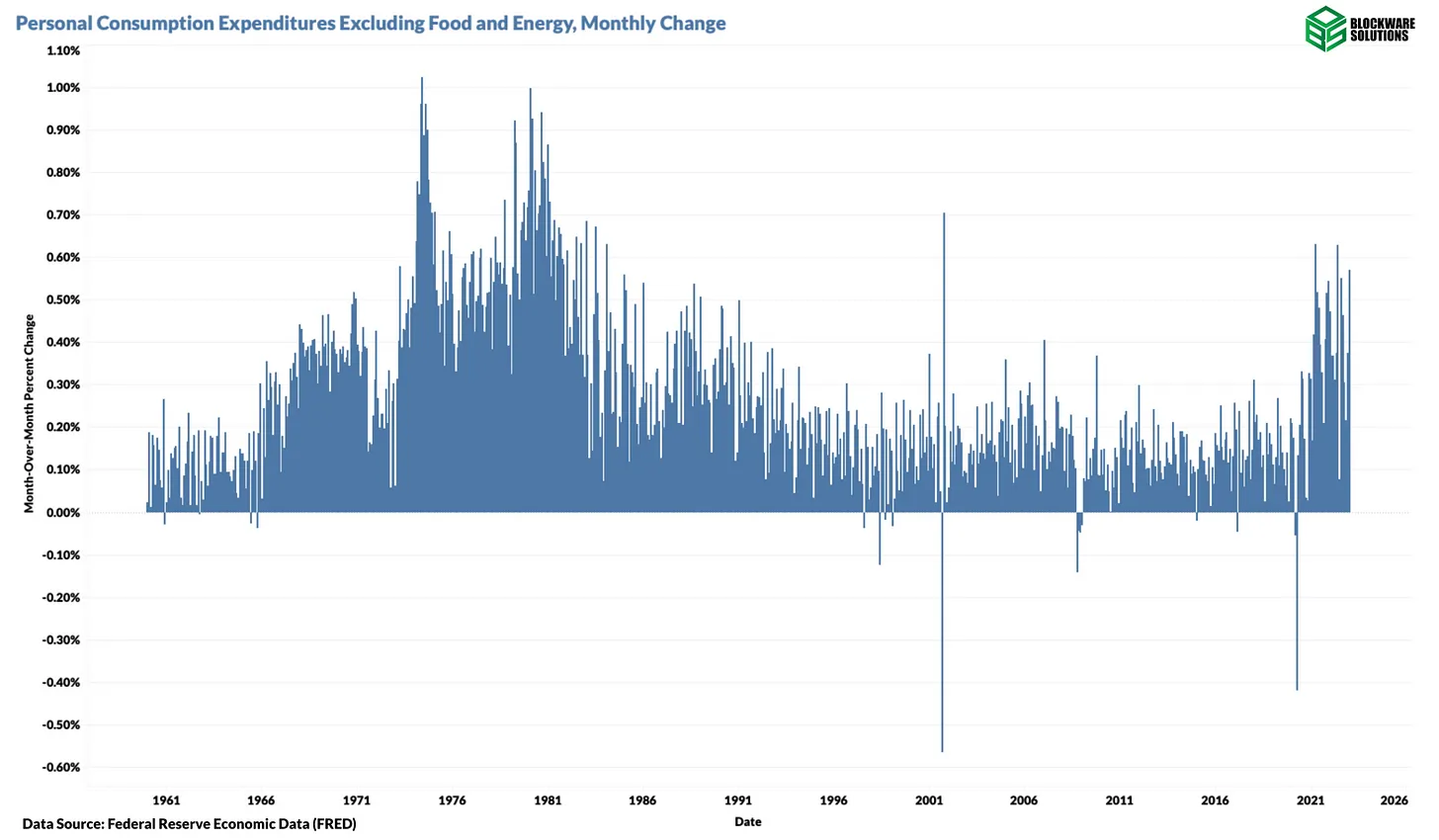

وأيضا تم إصدار بيانات من تقرير نفقات الاستهلاك الشخصي لشهر يناير والتي تظهر نموا بنسبة 5.4٪ على أساس سنوي لـ Headline PCE. ارتفع نفقات الاستهلاك الشخصي الأساسية بنسبة 4.7٪ على أساس سنوي و 0.6٪ شهريا. كانت هذه الأرقام كلها فوق التوقعات.

يوضح الرسم البياني أعلاه تغيير MoM إلى Core PCE الذي يعود تاريخه إلى عام 1960. كما ترون، لم يكن هناك سوى حالات قليلة ارتفع فيها تغيير Core PCE في MoM منذ الثمانينيات.

بعد الثمانينيات، كانت الحالات الوحيدة التي تجاوز فيها نفقات الاستهلاك الشخصي الأساسية 0.4٪ مقارنة بالشهر السابق هي أعوام 1990 و 2001 و 2007 و 2009 و 2021-2023.

يعتبر مؤشر نفقات الاستهلاك الشخصي الأساسي هو مقياس التضخم المفضل لدى بنك الاحتياطي الفيدرالي، والآن بعد أن رأينا أنه يأتي في درجة أعلى من المتوقع، فإنه يضيف فقط المزيد من الأدلة على فكرة أن الاحتياطي الفيدرالي يجب أن يرفع أسعار الفائدة أعلى لفترة أطول.

وأيضا ذكرت توقعات السوق لعام 2023 عن هذا الأمر بالتفصيل، مشيرة إلى أن التضخم لن ينخفض على الأرجح بالمعدل المتوقع في البداية، مما سيؤدي إلى رفع الاحتياطي الفيدرالي للمعدلات فوق 5٪ وإبقائها هناك طوال عام 2023.

استنادا إلى محضر اجتماع اللجنة الفيدرالية للسوق المفتوحة لشهر فبراير، يبدو أن هذا هو الطريق إلى الأمام بالنسبة للسياسة النقدية. في الوقت الحالي، يحاول السوق اللحاق بالركب.

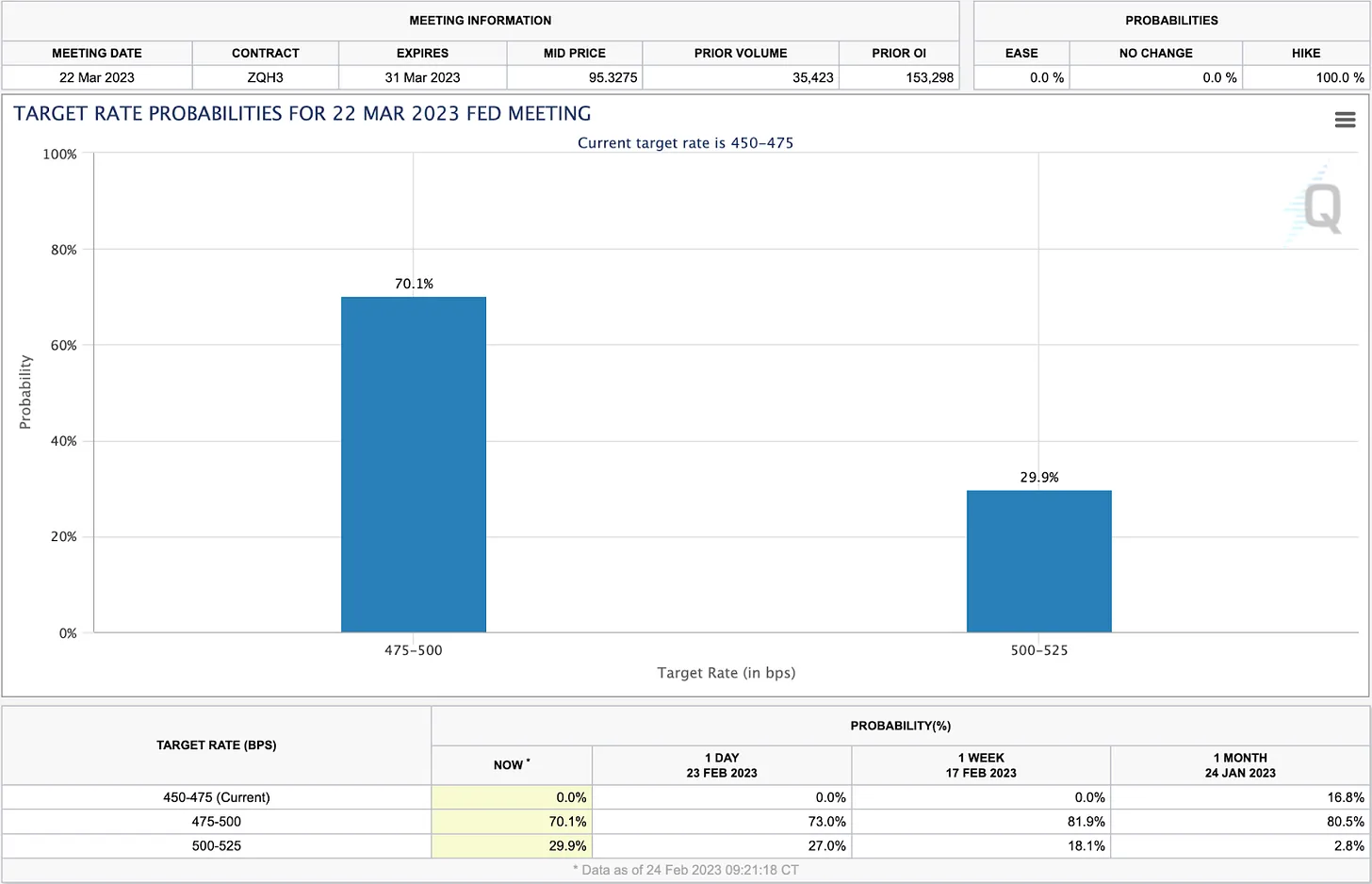

يتوقع سوق العقود الآجلة لصناديق الاحتياطي الفيدرالي الآن أننا سنشهد ارتفاعا بمقدار 25 نقطة أساس في مارس ومايو ويونيو. كما يسعر السوق أيضا لفرصة كبيرة إلى حد ما أن يتجه بنك الاحتياطي الفيدرالي إلى 50 نقطة أساس في مارس.

من هناك، يعتقد السوق أن الاحتياطي الفيدرالي سيبقي أسعار الفائدة عند 5.25٪ قبل التمحور في ديسمبر. من الواضح أن الطن سيتغير من الآن وحتى ديسمبر، ولكن بناءً على الموقف الحالي لبنك الاحتياطي الفيدرالي، فإن هذا هو السيناريو الأكثر ترجيحا وفقا للسوق.

مع ارتفاع أسعار الفائدة في المستقبل، ليس من المستغرب رؤية عوائد سندات الخزانة في أول اتجاه صعودي لها منذ نوفمبر.

يوم الجمعة، لامس العامين 4.82٪، وهو أعلى عائد له منذ الرابع من نوفمبر، كما ترون أعلاه. يوم الخميس، لامس سندات الخزانة لأجل 10 سنوات 3.98٪ لفترة وجيزة، وهو أيضا أعلى قيمة له منذ نوفمبر.

تعتبر سندات الخزانة ذات السنتين الأكثر حساسية للسياسة، مما يعني أننا سنرى على الأرجح عائدها يتجاوز 5٪.

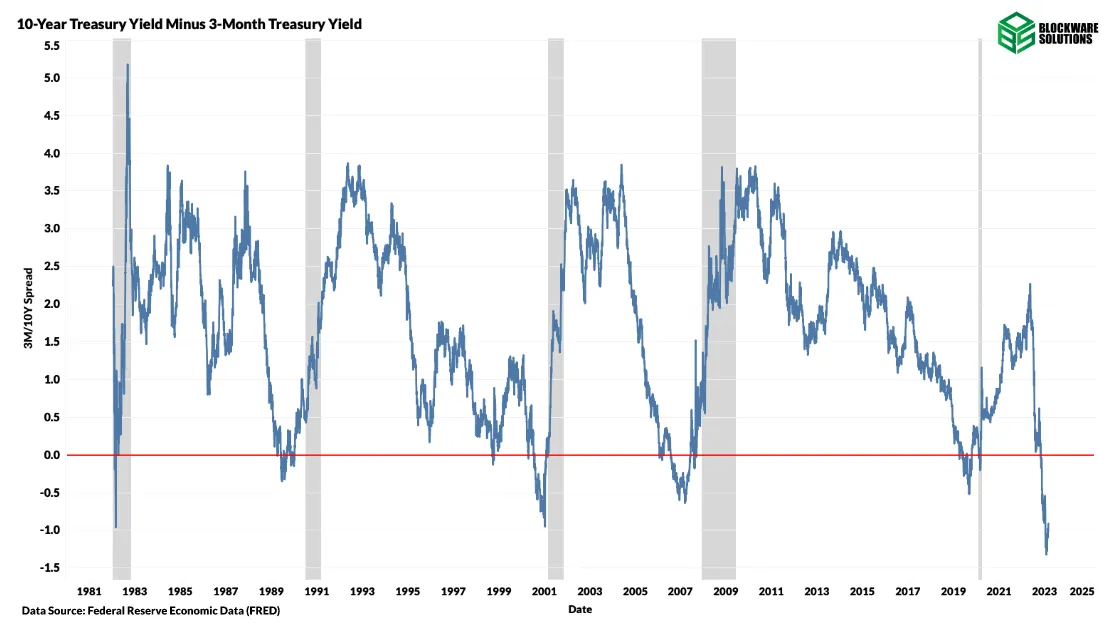

ومع ذلك، فقد شهدنا انتعاشا في هوامش العائد، مما يشير إلى تحول مخاوف المستثمرين بشأن المخاطرة. تشير الفروق السلبية العميقة إلى أن المستثمرين أكثر قلقا بشأن المخاطر الكلية قصيرة الأجل مقارنة بالمخاطر طويلة الأجل، ويبدو الآن المستثمرون قلقون في الغالب بشأن مخاطر أسعار الفائدة طويلة الأجل.

كما ترون أعلاه، مع إبراز فترات الركود على أنها نطاقات رأسية رمادية، دخلت الولايات المتحدة عموما في حالة ركود بعد فترة ليست طويلة من عبور فروق العائد من السلبية العميقة إلى ما فوق الصفر.

يمكنك أيضا أن ترى أن الفارق بين عوائد 3 أشهر و 10 سنوات قد بدأ في الانتعاش. ومع ذلك، لا يزال هناك الكثير من الأرضية التي يجب تغطيتها بين عائد 10 سنوات ~ 3.9٪ وعائد 3 أشهر ~ 4.8٪.

علاوة على ذلك، فإن الوقت المستغرق تاريخيا بين عبور الانتشار فوق الصفر والإعلان الرسمي عن الركود كان في أي مكان من 1 إلى 18 شهرا.

مع ذلك، صدرت صباح يوم الخميس تقديرات الناتج المحلي الإجمالي الحقيقي للربع الرابع من العام.

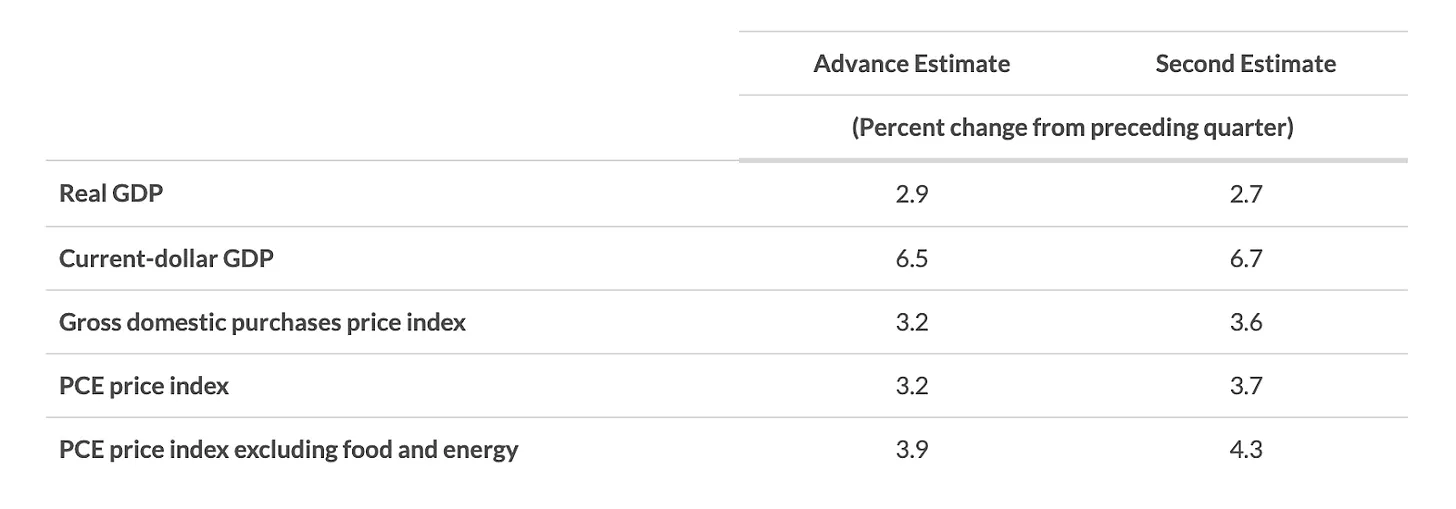

تعتبر أرقام الناتج المحلي الإجمالي تقديرات نظرا لحقيقة أنه من المستحيل في الأساس قياس كل قرش من الناتج عبر اقتصاد كبير متقدم. يتم إصدار التقديرات المتقدمة، ثم تتم مراجعتها لاحقا مع ورود المزيد من البيانات من الربع السابق.

في 26 يناير، صرح مكتب التحليل الاقتصادي (BEA) أن تقديراتهم المتقدمة أظهرت نمو الناتج المحلي الإجمالي الحقيقي بنسبة 2.9٪ للولايات المتحدة في الربع الرابع. صباح الخميس، تم تعديل هذا الرقم نزولا إلى 2.7٪ بعد التغييرات التي طرأت على تضخم نفقات الاستهلاك الشخصي وأرقام الإنفاق الاستهلاكي، كما ترون أعلاه.

تم تعديل الناتج المحلي الإجمالي الاسمي فعليا بالزيادة، ولكن نظرا لتعديل تضخم نفقات الاستهلاك الشخصي في الربع الرابع أيضا إلى الأعلى، تم تعديل الناتج المحلي الإجمالي الحقيقي لأسفل.

الجدير ذكره أننا نناقش الآن النشاط الاقتصادي منذ عدة أشهر، لكن حقيقة أن BEA يعتقد أن الناتج الحقيقي قد نما أقل من المتوقع في البداية ليس علامة جيدة.

ستتم مراجعة تقديرات الناتج المحلي الإجمالي للربع الرابع مرة أخرى في 30 مارس.

علاوة على ذلك، تدعم البيانات من سوق الإسكان فكرة أن النمو يحتمل أن يبدأ في التباطؤ في الولايات المتحدة.

بدأ متوسط معدل الرهن العقاري الثابت لمدة 30 عاما في الولايات المتحدة يرتفع في الأسابيع الأخيرة. يقع حاليا عند 6.6٪ مرتفعا من 6.1٪ لأسبوع الثاني من فبراير، ولكنه أقل من ذروته الأخيرة عند 7.1٪ في نوفمبر.

مع ارتفاع معدلات الرهن العقاري، من المنطقي أن يقل عدد الأشخاص الذين يوقعون على الرهون العقارية.

في الأسبوع الماضي، انخفض مؤشر شراء MBA، والذي يقيس حجم طلبات الرهن العقاري، بنسبة 18.1٪ إلى 147.10. وفقا لهذا المؤشر، فإن طلبات الرهن العقاري هي في أدنى مستوى لها منذ عام 1995، مما يعني أن المزيد من الأشخاص كانوا يحاولون تمويل منزل في أعماق أزمة الإسكان لعام 2008 عما هو عليه اليوم.

ومع ذلك، فإننا لم نشهد بعد ارتفاعا في حالات تأخر سداد القروض العقارية. يحدث التأخر في السداد عندما لا يقوم المقترض بسداد دفعة خلال أكثر من 30 يوم، ويحدث إغلاق الرهن بعد 120 يوم من التأخر في السداد.

من عام 2007 إلى عام 2010، ارتفعت حالات التأخر في السداد (كنسبة مئوية من إجمالي الرهون العقارية) من 2٪ إلى 11.5٪. اعتبارا من الربع الرابع من عام 2022، كانت عند 1.77٪، ومع ذلك، من المحتمل جدا أن نراهم يبدأون في الارتفاع في عام 2023 مع استمرار ارتفاع الأسعار.

نتيجة لزيادة عدم اليقين الاقتصادي وعوائد الخزانة، رأينا أخيرا أن سوق الأسهم يهدأ قليلا هذا الأسبوع.

شهدنا هذا الأسبوع تراجع مؤشر ناسداك متجاوزا المتوسط المتحرك لـ21 يوم بعد ارتداده يوم الجمعة. كان هذا التراجع في حجم خفيف.

يوم الخميس، بعد إصدارات الكثير من البيانات الاقتصادية التي تمت مناقشتها سابقا، رأينا فجوة في المؤشر في البداية لأعلى لبدء الجلسة. شهدنا خلال اليوم انعكاسا هائلا إلى أدنى مستوياته ليوم الأربعاء، لكن المؤشر عاد بعد ذلك صعوديا ليغلق مرتفعا بنسبة 0.72٪ في الجلسة.

على الرغم من الضغوط الكلية التي يتم فرضها على السوق، لا يزال المضاربون على الارتفاع يسعون للأكثر، ومع ذلك، تميل المشاعر إلى التغيير بسرعة كبيرة وبقوة.

العملات المشفرة المكشوفة

في مجال الأسهم المشفرة، كان الأسبوع أكثر هدوءا حيث انجرفت معظم الأسماء جانبا أو هبوطيا لتعزيز المكاسب التي تحققت في يناير.

خلال فترات الازدحام هذه، نبحث عن الأسماء التي ترفع أعلاما أكثر إحكاما وتنجرف قليلا إلى أسفل. هذا يشير إلى سيولة أقوى وقناعة من المشترين.

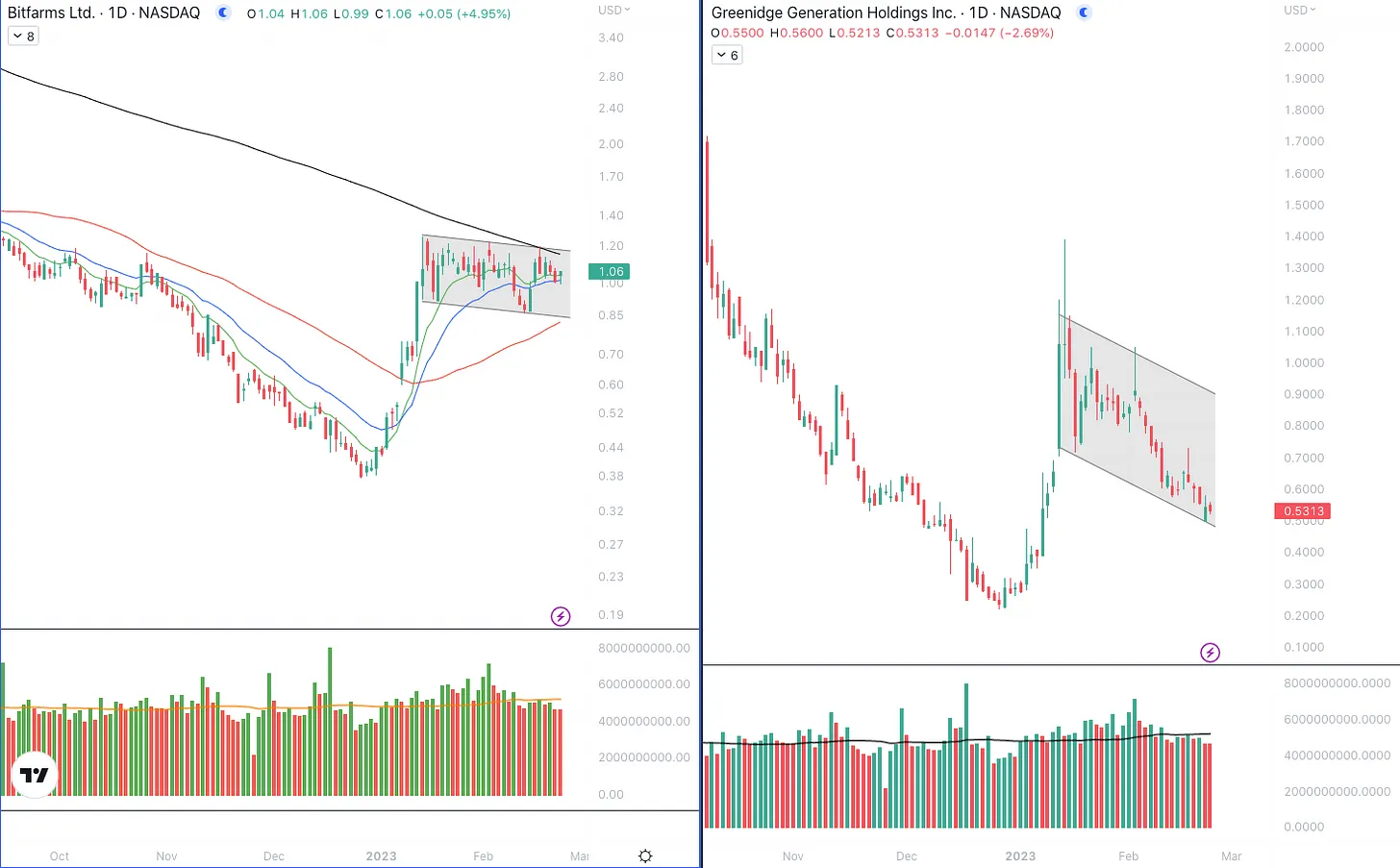

الرسم البياني أعلاه هو مثال جيد على هذا المفهوم. لاحظ كيف أن BITF (على اليسار) كان يضع قناة توطيد ضيقة نسبيا وجانبية / منخفضة قليلا، من ناحية أخرى، وضعت GREE “توطيدا” منحدرا وفضفاضا للغاية.

مع اقتراب الأسبوع المقبل، نحن نبحث عن أسماء لكسر خطوط الاتجاه العليا إذا تمكنت البيتكوين من الارتداد.

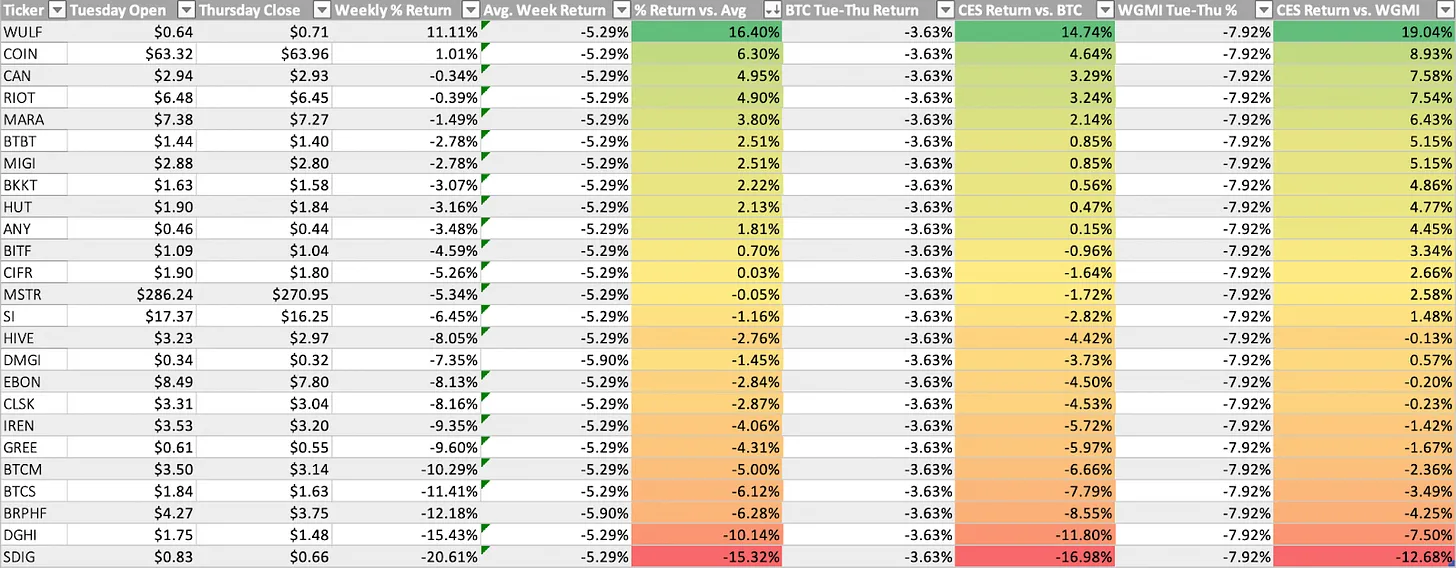

أعلاه، كما هو الحال دائما، توجد ورقة إكسل التي تقارن أداء سعر الثلاثاء والخميس للعديد من الأسهم المشفرة.

التحليل الفني للبيتكوين

اعتبارا من صباح يوم الجمعة، تقف البيتكوين في مكان مشابه تماما للأسبوع الماضي.

بعد القوة الهائلة التي أظهرتها البيتكوين في عام 2023، تم البحث عن اندماج نحو الأسفل / الجانبي قليلا لتحفيز المشترين الجدد لدخول السوق.

نلاحظ أن البيتكوين قد انهارت إلى ما دون المتوسط المتحرك لـ 21 يوم. إذا استمر السعر في الانهيار، فإننا نرى مستويات دعم محتملة عند 23000 دولار و 22350 دولار و 21500 دولار و 600 دولار.

كما ذكرنا الأسبوع الماضي، إن السيناريو الأكثر احتمالية على المدى القصير هو تقلب حركة السعر بين 21500 دولار و 25000 دولار. مع اقتراب عطلة نهاية الأسبوع، تبحث عن البيتكوين للانعكاس والإغلاق فوق 21 يوما عند ~ 23400 دولار.

البيتكوين على السلسلة والمشتقات

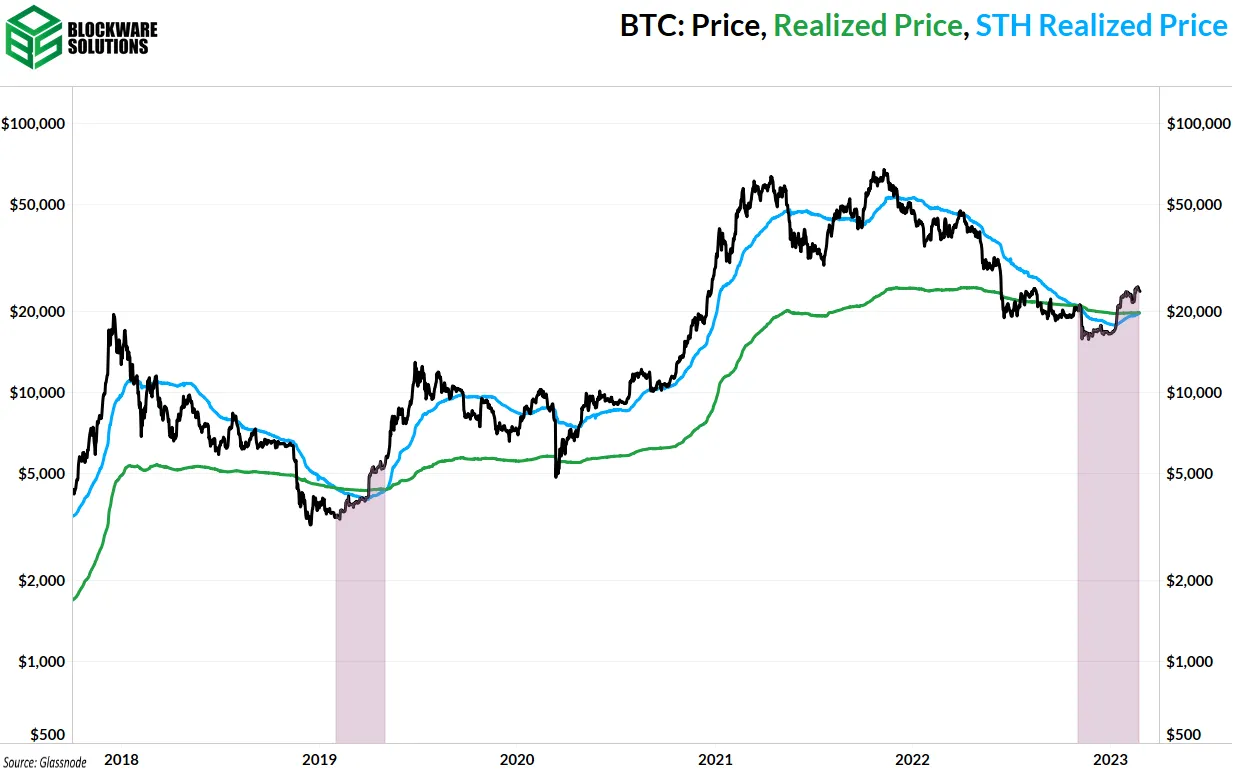

ارتفع السعر المدرك لحامل المدى القصير (STH RP) بشكل طفيف منذ الأسبوع الماضي ولكنه لم يتجاوز السعر المحقق (RP) حتى الآن. المقياسان في الأساس على نفس المستوى مما يعني أن أصحاب المدى القصير، في المتوسط، لديهم أساس تكلفة مماثل لمتوسط التكلفة الأساسية لجميع المشاركين في السوق.

نظرا لأن السعر يقضي وقتا أطول في التحرك جانبيا عند المستوى الحالي، أو إذا قام بحركة أخرى للأعلى، فإن STH RP سوف يتخطى RP، مما يشير تاريخيا إلى نهاية الأسواق الهابطة.

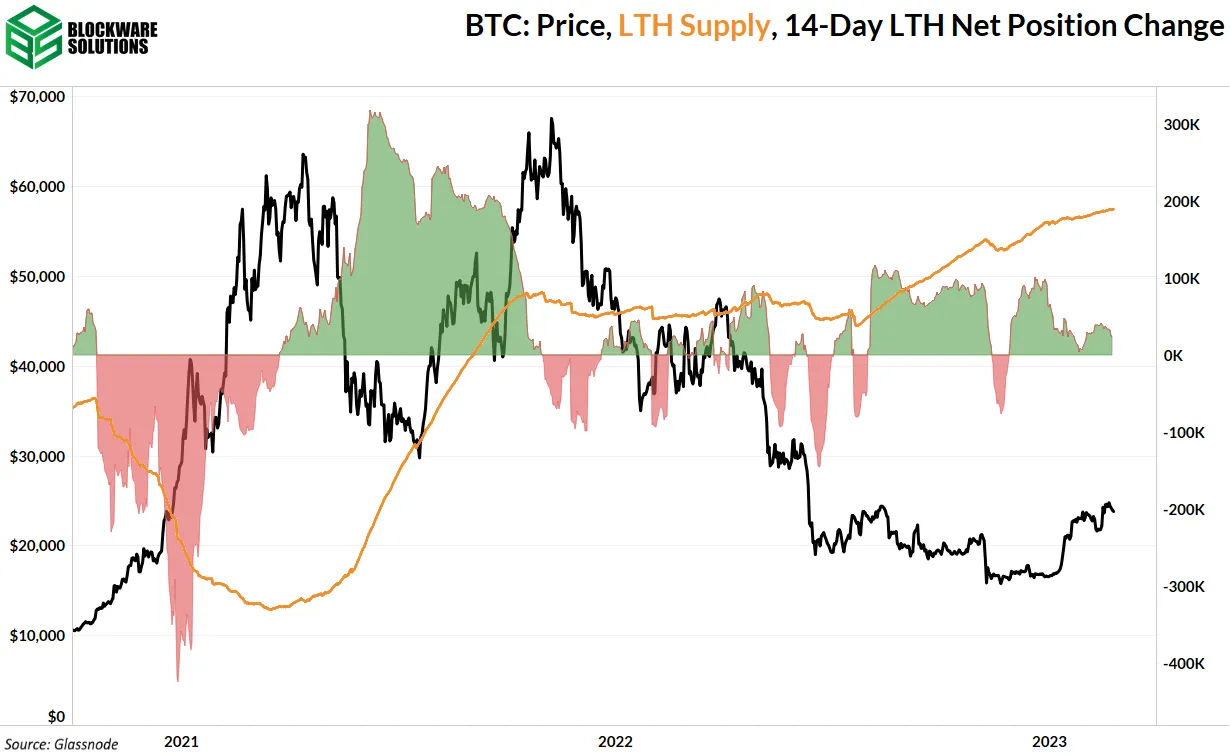

الهيكل الرئيسي على السلسلة لقيعان السوق الهابطة هو الحائزون على المدى الطويل، الذين يعملون كمشترين للملاذ الأخير، ويراكمون نسبة كبيرة من العرض. لا يزال هذا يحدث على الرغم من ارتفاع السعر بنسبة 50٪. استمر عرض الحامل طويل الأجل في الارتفاع إلى أعلى مستوياته على الإطلاق كل يوم. خلال الأسبوع الماضي، جمع أصحاب العقود طويلة الأجل حوالي 18000 بيتكوين.

إن الجمع بين HODLing من المشاركين في السوق على المدى الطويل بالإضافة إلى زيادة النشاط على السلسلة باطراد (والذي سنناقشه أدناه) هو وصفة لزيادة ارتفاع الأسعار. انخفاض العرض السائل + زيادة الطلب = يجب أن يرتفع السعر.

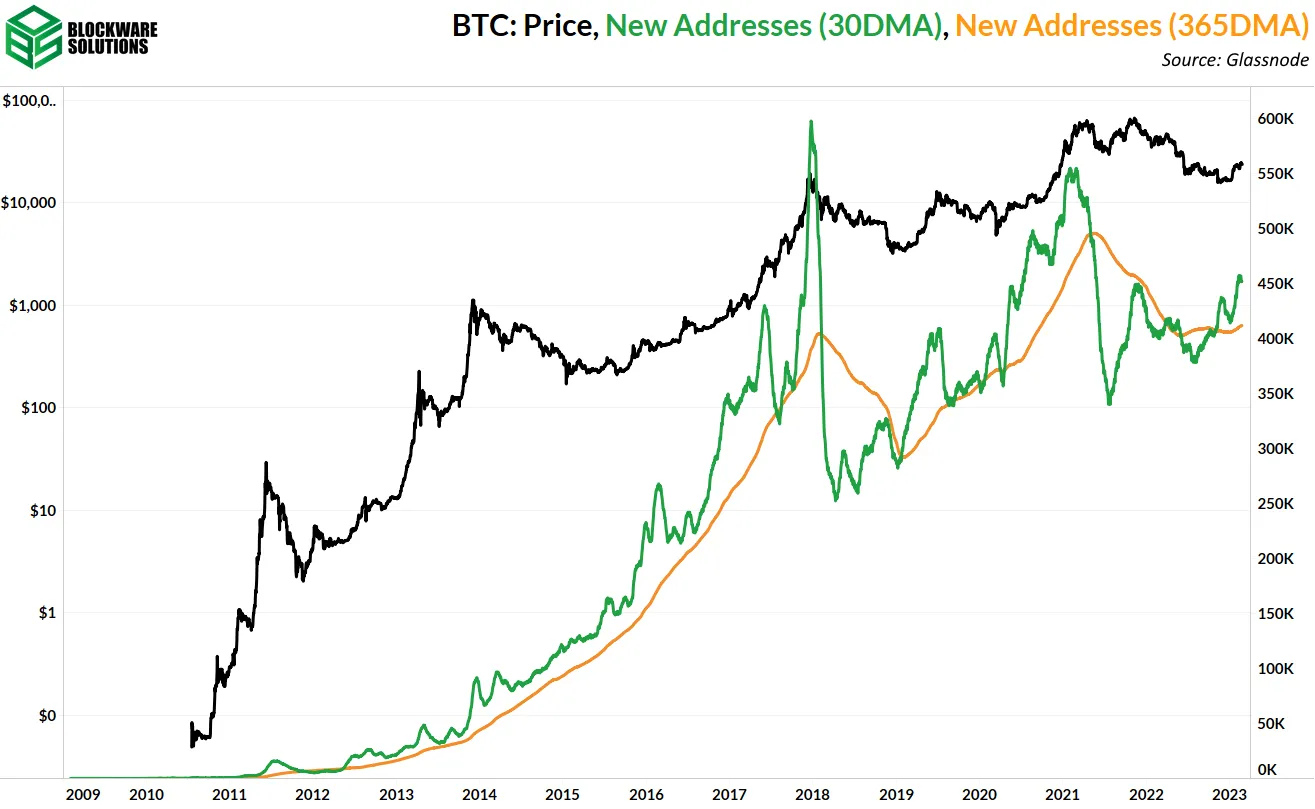

في الفقرة أعلاه، تمت الإشارة إلى الزيادة المطردة للنشاط على السلسلة، ومن المحتمل ألا نشهد تدفق كميات هائلة من المشاركين في السوق بين عشية وضحاها. ومع ذلك، فإن ما نراه هو تحول في الاتجاه العام.

كان الزخم الجديد للعناوين إيجابيا بشكل متزايد خلال الشهرين الماضيين. يشار إلى ذلك من خلال أن المتوسط المتحرك لمدة 30 يوما أكبر من المتوسط المتحرك لمدة 365 يوما.

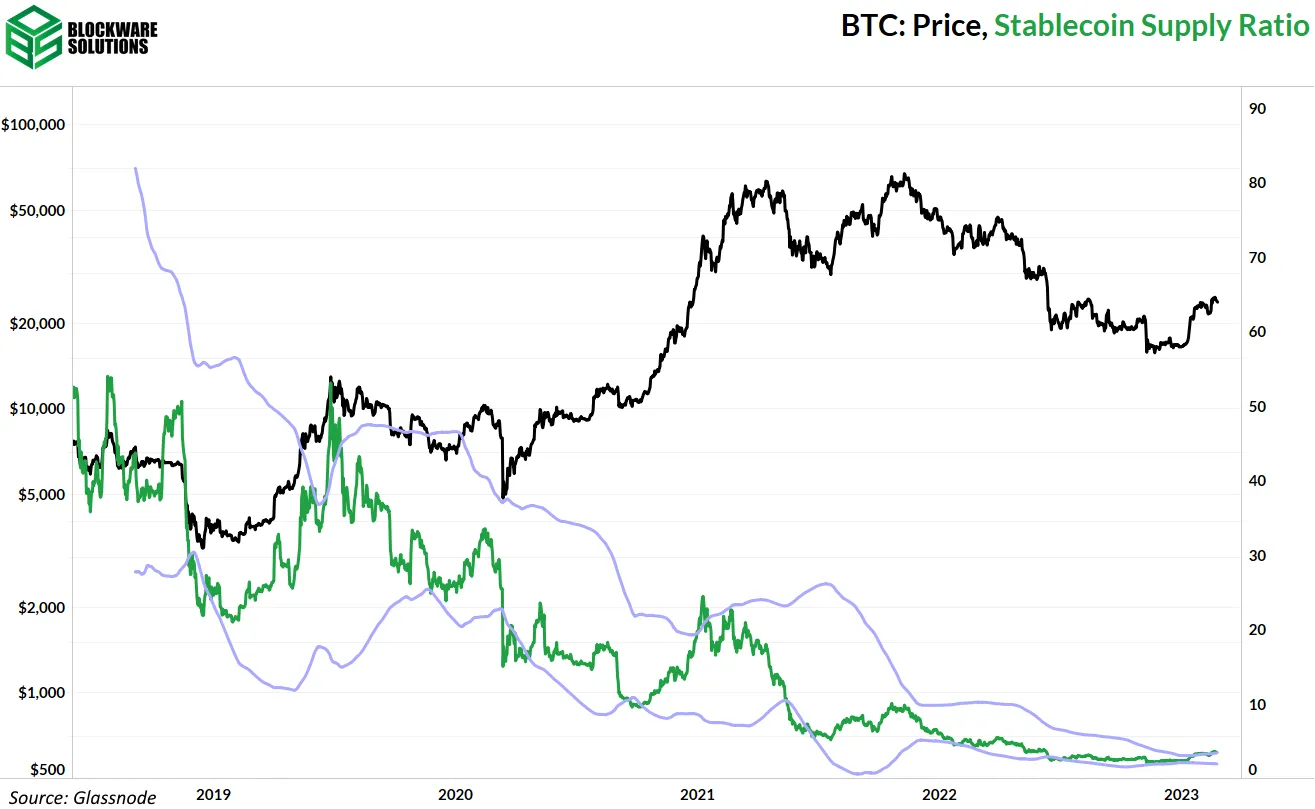

تقيس نسبة عرض العملات المستقرة القوة الشرائية للعملات المستقرة بالنسبة إلى القيمة السوقية لـ البيتكوين. تشير القيم الأقل إلى وجود المزيد من العملات المستقرة على الهامش، ويمكن نشرها في BTC.

وصلت نسبة العرض المستقر للعملات إلى الحد الأعلى من Bollinger Bands (200DMA +/- 2 St. Dev.) للمرة الأولى منذ السوق الصاعدة، مما يدل على أنه، بالنسبة إلى الـ 200 يوم الماضية، بدأ حاملو العملات المستقرة في الانتشار في BTC.

على الرغم من ذلك، لا يزال هناك الكثير من القوة الشرائية للعملة الثابتة على الهامش. اتجهت هذه النسبة إلى الانخفاض على المدى الطويل مع نمو سوق العملات المستقرة وبالتالي تزداد القوة الشرائية للعملات المستقرة بالنسبة إلى BTC.

يعد النمو في سوق العملات المستقرة أمرا مثيرا للاهتمام لأنه يظهر أن الناس يرون بوضوح القيمة في المدفوعات الخالية من الاحتكاك وبدون حدود. ومع ذلك، لا تزال العملات المستقرة من فئة العملات الورقية ويتم إصدارها والتحكم فيها من قبل أطراف ثالثة مركزية. وعلى هذا النحو، فإنها تتضاءل مقارنة بعملة البيتكوين كمخزن طويل الأجل للقيمة وكأصل حامل غير موثوق به.

مع الأخذ في الاعتبار أن العملات المستقرة لديها احتمالية أعلى بكثير لنشرها في BTC مقارنة بالعملات الورقية العادية. النمو في سوق العملات المستقرة خلال هذا السوق الهابط لبيتكوين يعني أنه يمكن نشر الكثير من رأس المال بسرعة في BTC خلال السوق الصاعدة التالية.

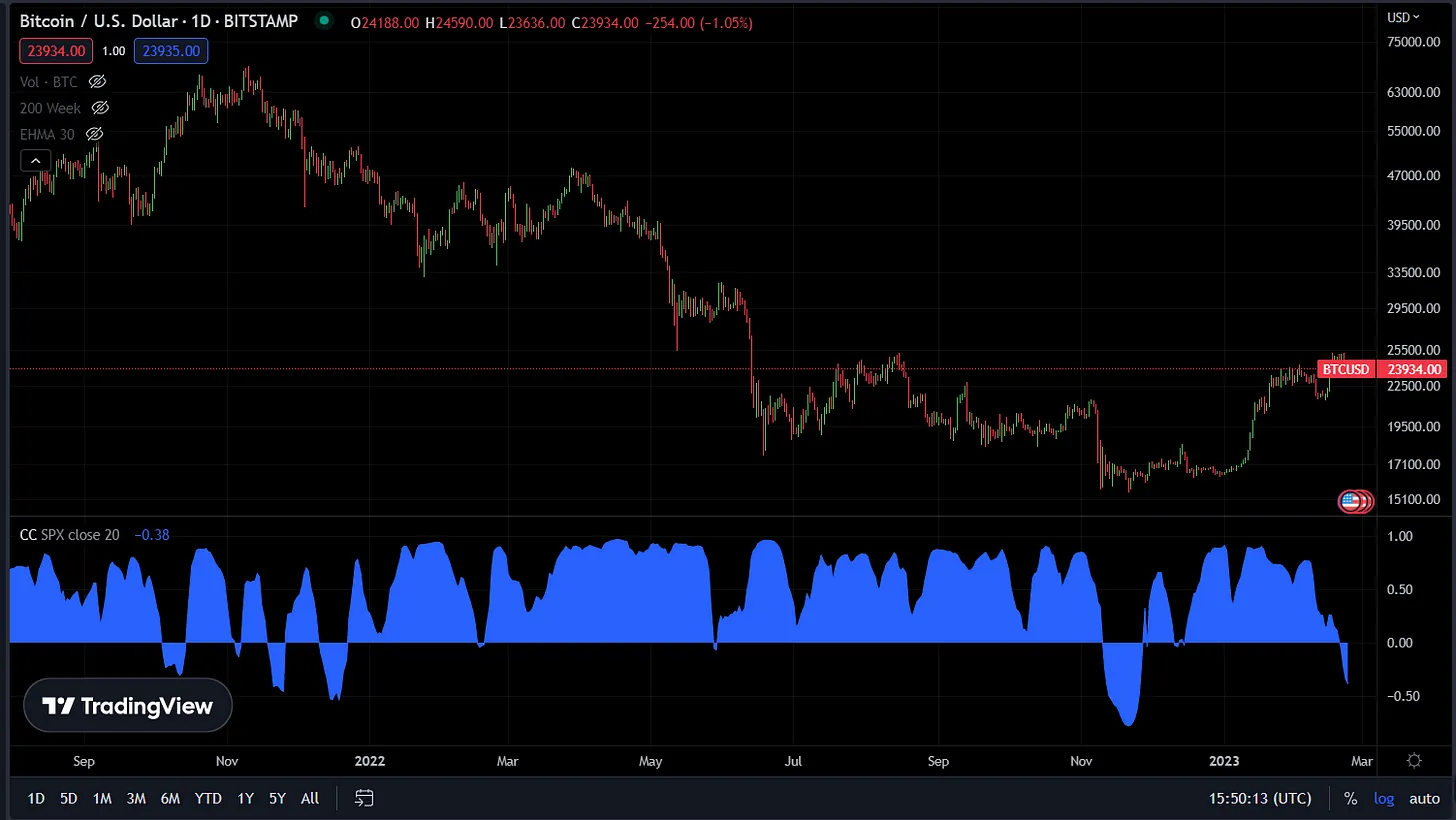

لقد انقلبت العلاقة بين البيتكوين و S&P 500 سلبية. هذا هو المثال الأول لعلاقة سلبية قوية بين هذين الأصلين منذ انفجار FTX. قبل ذلك، كان المثال الأخير أثناء ذروة سباق المضاربين على الارتفاع.

يرجع الكثير من عدم اليقين حول ما إذا كان سعر BTC سيتراجع أم لا إلى البيئة الكلية القاتمة والخوف من حدث البجعة السوداء الناجم عن الماكرو. في حين أن هذا ارتباط سلبي قصير المدى للغاية، ومن المحتمل ألا نحتفل بأي شيء بعد، إلا أنه من الجدير بالذكر أن البيتكوين كانت تتداول جنبا إلى جنب مع أصول المخاطرة.

لن يتم تداول البيتكوين جنبا إلى جنب مع أصول المخاطرة إلى الأبد لأنها الأصل المطلق للمخاطرة، لا توجد مخاطر للطرف المقابل، قابلة للبيع عبر الزمان، والمكان، والمقاييس، وما إلى ذلك.

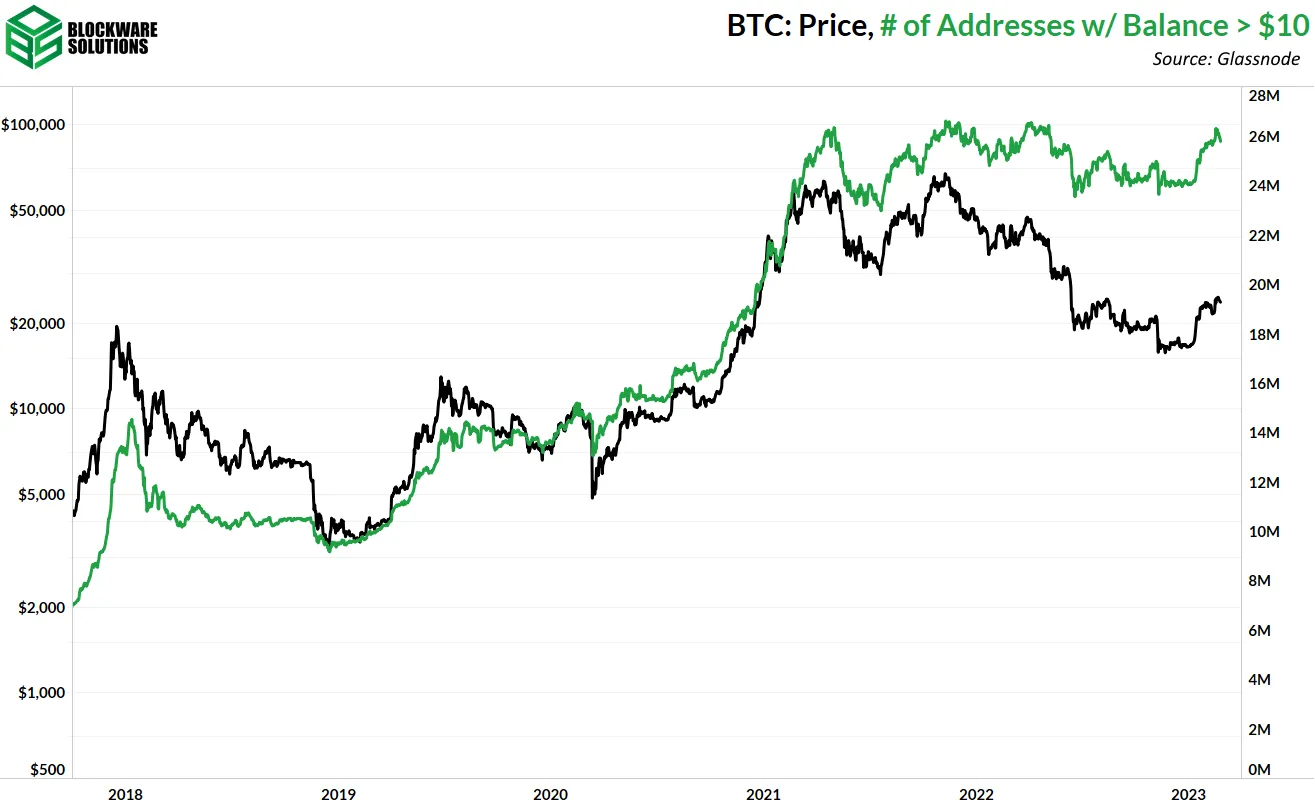

مع توضيح أن الرسم البياني أدناه ليس لأنه يمكن أن يوفر أي إشارة قصيرة المدى، ولكن لأنه يُظهر التبني الذي كان يجري خلال هذا السوق الهابط. على الرغم من انخفاض السعر بنسبة 63% تقريبا عن ذروته، إلا أن عدد العناوين التي تحتوي على أكثر من 10 دولارات من BTC هو أعلى مستوى على الإطلاق، تسجيل ما يقرب من 26.000.000 عنوان مختلف.

خلال الأسواق الهابطة السابقة، حيث انخفض السعر وكذلك فعل هذا المقياس. الآن، معدل اعتماد BTC يتسارع ويخرج عدد أكبر من الأشخاص من الصفر.

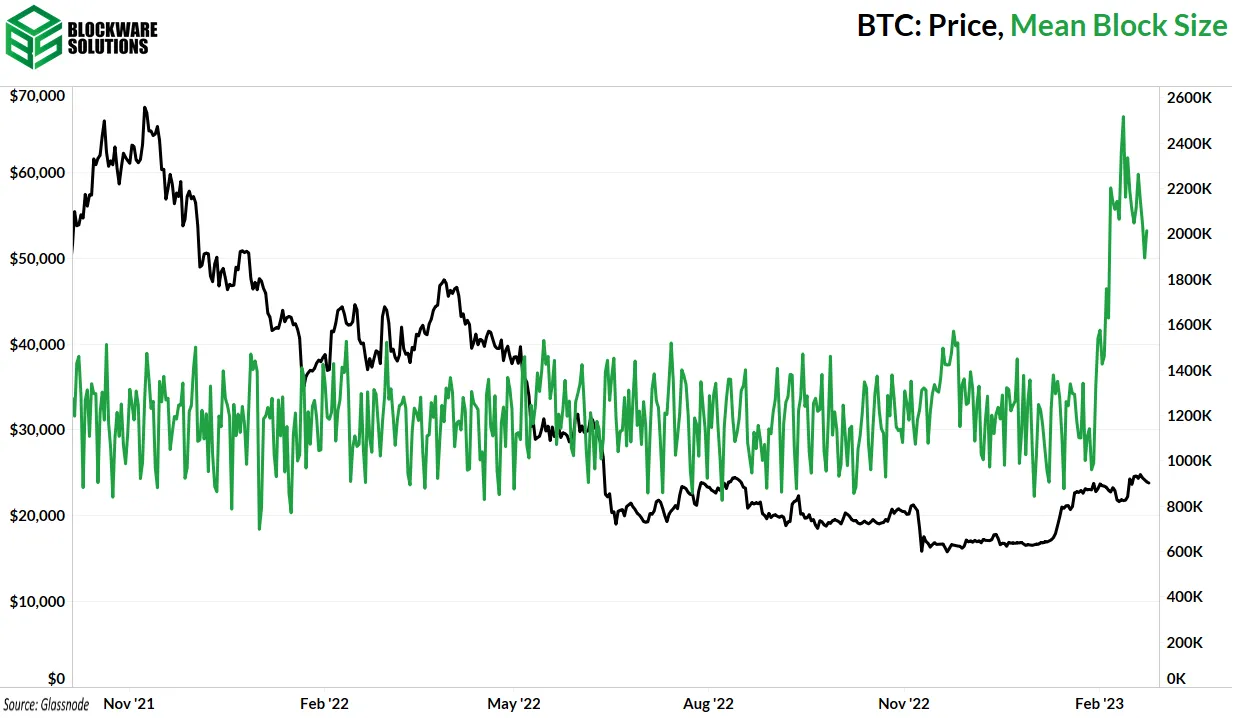

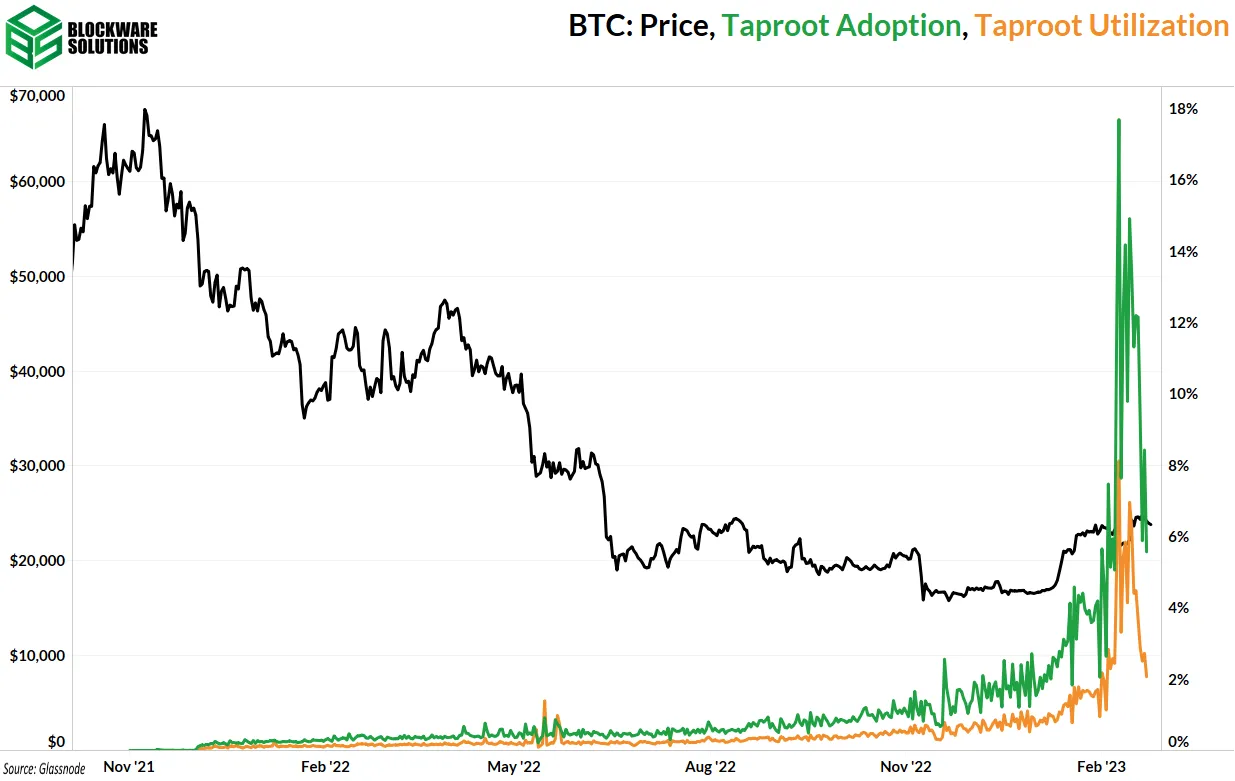

أثناء ازدياد شعبية الترتيبات / النقوش، شهدنا زيادة كبيرة في متوسط حجم الكتلة. ومع ذلك، فمن المحتمل أن تكون هذه بدعة مؤقتة حيث يبدو أن متوسط حجم الكتلة قد بلغ ذروته ويعود ببطء إلى وضعه الطبيعي.

إن النظر إلى درجة اعتماد الجذر الرئيسي واستخدامه يدعم أيضا فكرة أن النقوش كانت بدعة. سيكون من المثير للاهتمام معرفة ما إذا كانت النقوش ستحقق انتعاشا في الأسواق الصاعدة في المستقبل مع وصول موجات جديدة من المضاربين.

ما يحتمل أن يحدث هو أن اعتماد / استخدام الجذر الرئيسي سيعود إلى الاتجاه الأصلي للزيادة التدريجية حيث سيتم تطوير حالات استخدام الجذر خارج النقوش.

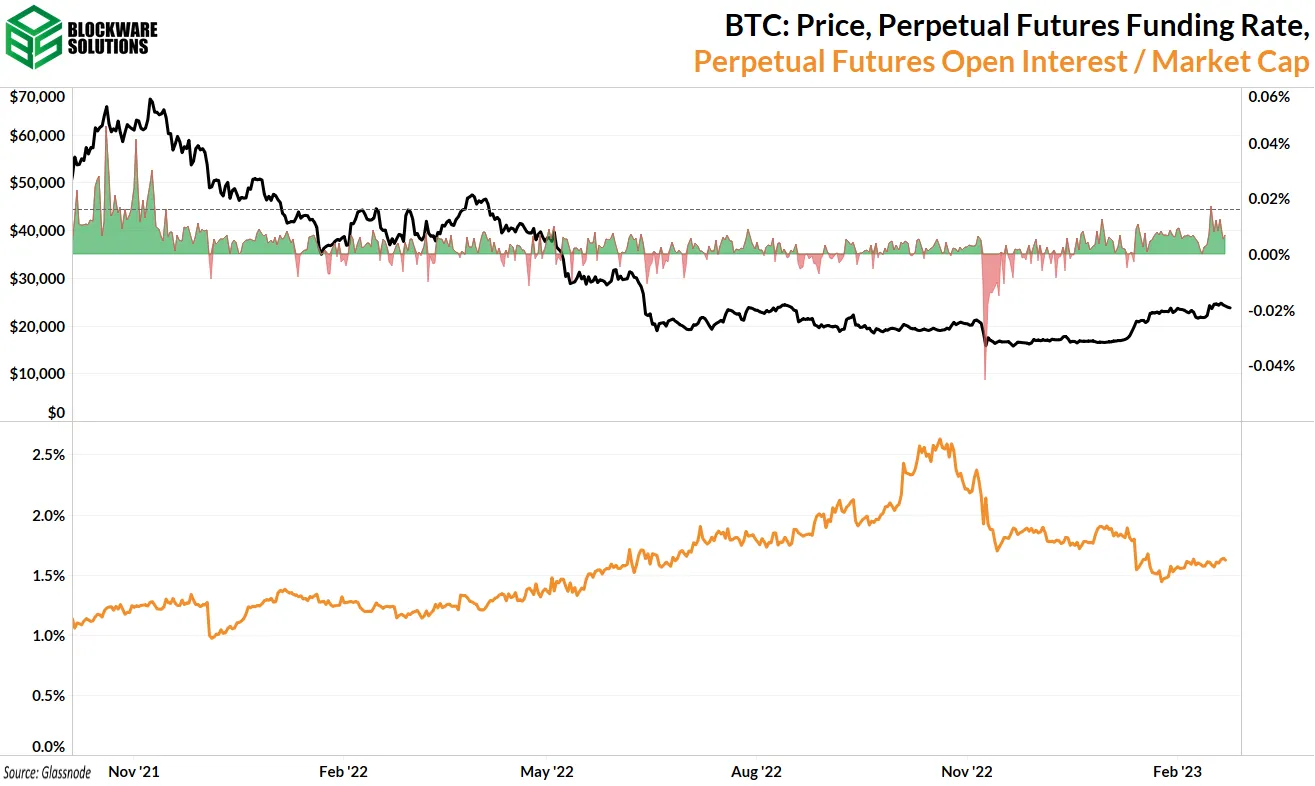

لم تكن هناك تغييرات كبيرة في سوق المشتقات.

لا يزال معدل التمويل إيجابي، على الرغم من انخفاضه قليلا مع تحرك السعر جانبياً. تتراكم الفائدة المفتوحة بالنسبة إلى القيمة السوقية، والتي كما أشرنا سابقا، تميل إلى الحدوث أثناء حركة السعر الجانبية حيث يتم تصفية عدد أقل من صفقات البيع والشراء.

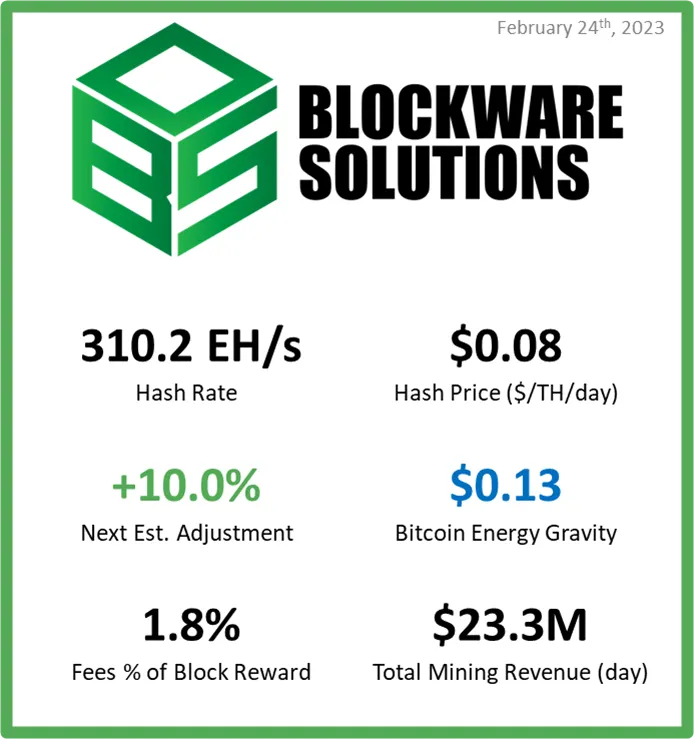

تعدين البيتكوين

زيادة الصعوبة المتوقعة

لسوء الحظ بالنسبة لعمال تعدين البيتكوين، من المتوقع أن تتكيف صعوبة التعدين بشكل كبير. مع زيادة صعوبة التعدين، يكسب معدنو البيتكوين أقل من BTC مقابل نفس معدل التجزئة الذي يقدمونه.

بينما لا نزال نتوقع أن يكون معدل نمو صعوبة التعدين أبطأ مما كان عليه في السنوات السابقة، إلا أن هناك بعض الأسباب المحتملة التي تجعلنا نشهد زيادة كبيرة في الصعوبة اليوم.

1. يتم توصيل أجهزة XP و J Pro + s المصنعة حديثا.

2. ينتهي الشتاء، وأسعار الطاقة العالمية آخذة في التراجع، والتقليص يحدث بشكل أقل.

حتى مع هذه الزيادة الحادة في الصعوبة القادمة، فمن المحتمل ألا يتجاوز معدل النمو في الشهر السابق المستويات المرتفعة السابقة، ومن المرجح أن تظل أطروحتنا الخاصة بنمو الصعوبة البطيئة كما هي.

قد يتم مسح Mempool قريبا

Bitcoin Mempool هو المكان الذي تنتظر فيه معاملات البيتكوين المعلقة ليتم تضمينها في كتلة. يبدو أن mempool لم يتم مسحه منذ الخامس من فبراير، والذي كان قبل 19 يوما.

كان جزء كبير من المعاملات الرخيصة التي تراكمت في mempool عبارة عن معاملات ترتيبية لتخزين البيانات على البلوكتشين.

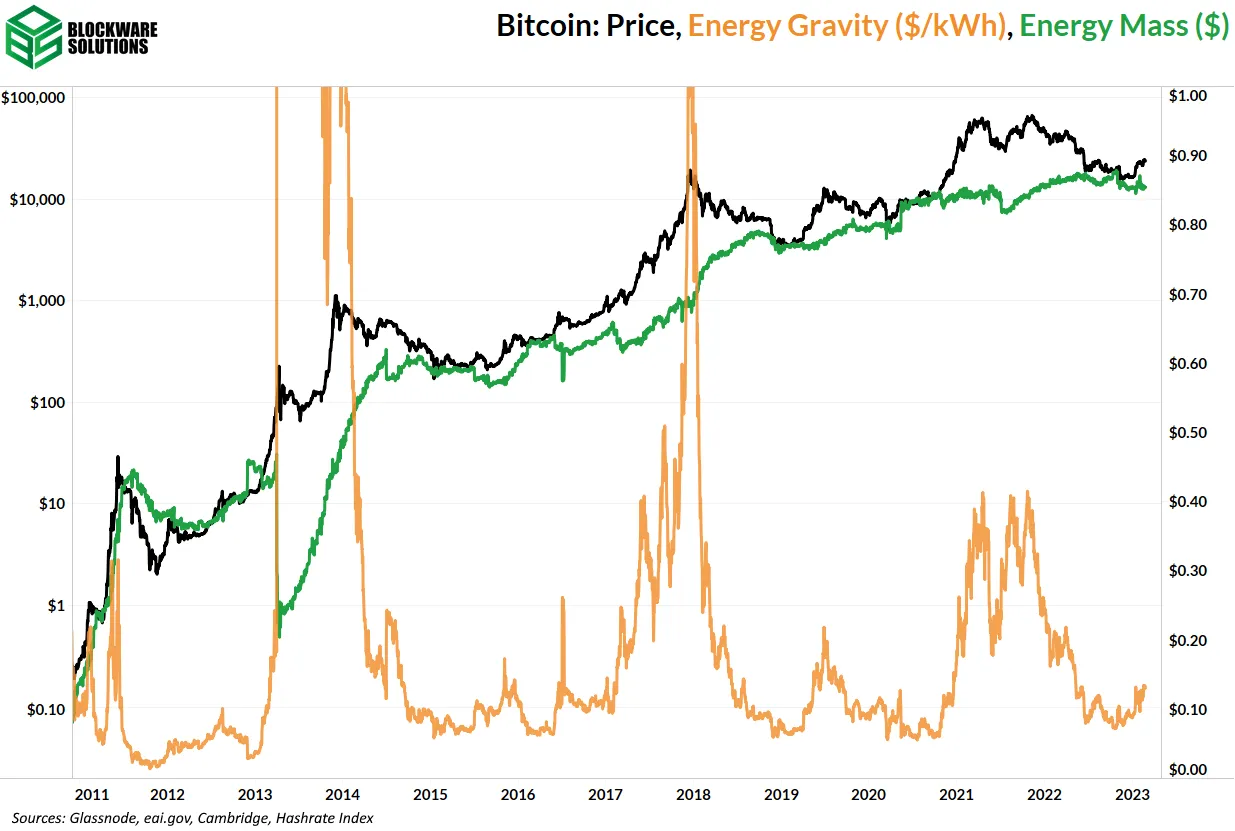

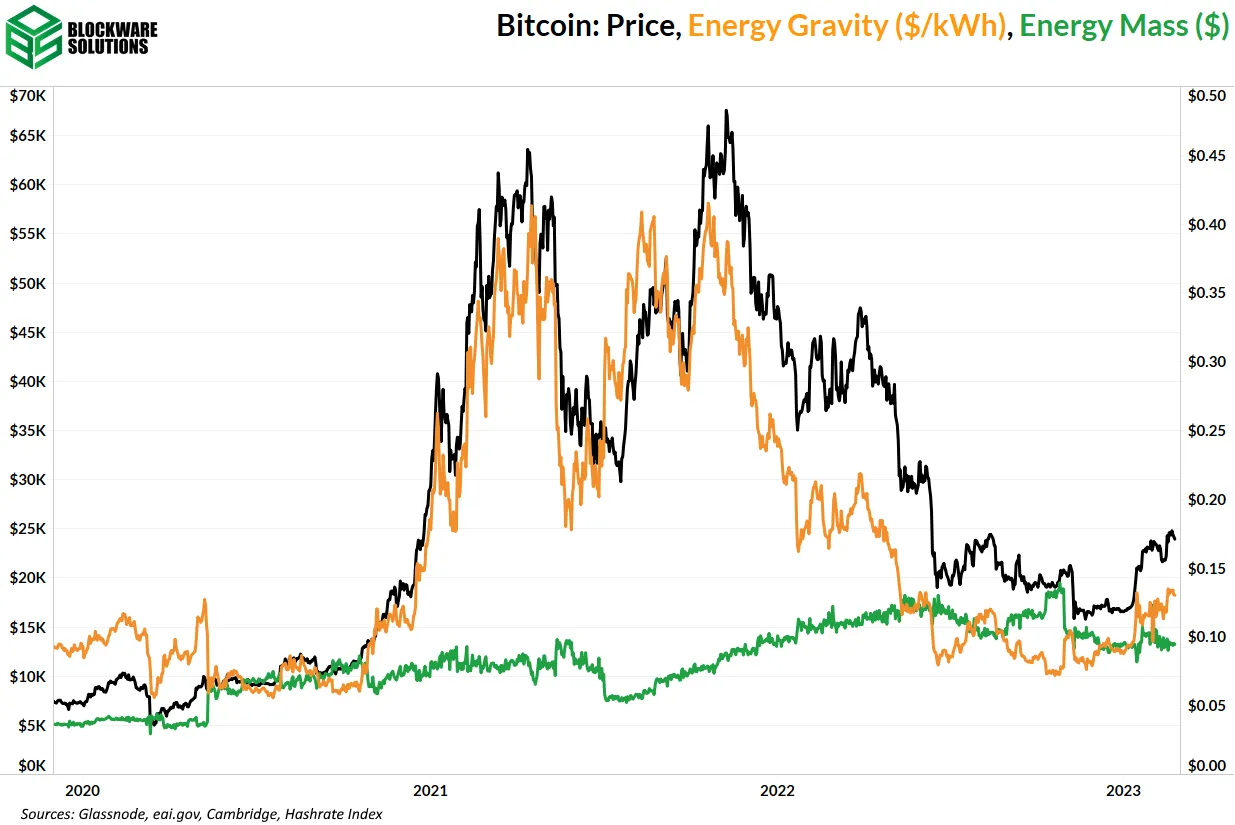

جاذبية الطاقة

تستند الرسوم البيانية التالية إلى التقرير السابق الذي يصوغ العلاقة بين سعر البيتكوين وتكلفة إنتاجها. حيث يجعل النموذج هذا من السهل تصور عندما يكون سعر البيتكوين مرتفعا أو ينخفض.