إليك ما جرى في سوق البيتكوين خلال أسبوع (56)

لقد كان أسبوعاً مثيراً آخر في جميع أنحاء السوق العامة مع زيادة بنك الاحتياطي الفيدرالي بنسبة 0.75% لسعر الإقراض لليلة واحدة، ونتيجة لذلك، فإن الحد الأعلى لمعدل الأموال الفيدرالية يقع الآن عند 3.25%، وهي أعلى قيمة له منذ عام 2008.

وهذه الزيادة بنسبة 2.25% في معدل الأموال الفيدرالية التي شهدناها خلال آخر 3 اجتماعات للجنة الفيدرالية للسوق المفتوحة هي معدل غير مسبوق للتغيير في حقبة ما بعد فولكر في تسعينيات القرن العشرين.

وبدون اجتماع في أكتوبر، سيكون لدى بنك الاحتياطي الفيدرالي الآن 1.5 شهر من البيانات قبل تحديد تحرك سعر الفائدة التالي في الثاني من نوفمبر.

النطاق الحالي بين 3.0 و3.25% لـ FFR يضعنا فيما أشار إليه باول على أنه “أدنى مستوى لما قد يكون مقيداً”، ويشير سعر الفائدة المقيّد في السوق إلى المستوى الذي تبدأ عنده مدفوعات الفائدة المرتفعة في كبح الطلب وخفض التضخم.

وفقاً لمسؤولي الاحتياطي الفيدرالي، يعتقدون أننا دخلنا الآن في هذا النطاق، وفي الواقع، يمكن أن يكون أعلى قليلاً.

ومن المحتمل أن يعتقد بنك الاحتياطي الفيدرالي أن النطاق المقيد لـ FFR يتراوح من حوالي 3 حتى 4.5%، مما يعني أنه من أجل معالجة التضخم بقوة، من المحتمل أن نرى رفع أسعار الفائدة بمقدار 1.25% أخرى في الاجتماعين المتبقيين لعام 2022.

وسيكون السؤال بعد ذلك هو ما إذا كان هذا المستوى كافياً لخفض تضخم مؤشر أسعار المستهلكين، ومن المحتمل جداً أن يستغرق هذا التضخم المرتفع تاريخياً في جانب العرض مبلغاً أكبر من متوسط تقديرات FFR لعام 2023 الصادر عن بنك الاحتياطي الفيدرالي والذي يبلغ 4.6% ليتم حله.

وكان الارتفاع بمقدار 75 نقطة أساس في الثانية هو زيادة المعدل التي كان يتوقعها السوق، كما ناقشنا في تقارير الأسابيع العديدة الماضية، ولكن لمجرد أننا حصلنا على زيادة السعر التي تم “تحديد سعرها” لا يعني بالضرورة أننا سنشهد ارتداداً في الأسواق.

وفي الواقع، حصلنا على العكس تماماً يوم الأربعاء مع انعكاس الاتجاه الهبوطي الذي رأيناه عبر مؤشرات الأسهم الرئيسية، وفي يومي الخميس والجمعة، شهدنا استمراراً لهذا البيع.

بعد دخوله إلى المتوسط المتحرك لـ 10 أيام يوم الأربعاء، انعكس مؤشر ناسداك في النهاية ليغلق تحت 1.79% وسط أحجام تداول قوية.

واعتباراً من صباح يوم الجمعة، يكون السعر قريباً من منطقة دعم محتملة تبلغ حوالي 10800 دولار، ولكن يبدو أن إعادة اختبار أدنى المستويات حتى تاريخه عند 10565 دولار ستكون على الأرجح، كما تمت مناقشته في تقرير الأسبوع الماضي.

ولن نتفاجأ برؤية المؤشر يشكّل ارتفاعاً قصيراً وعنيفاً عند أو قبل الوصول إلى تلك القيعان، حيث أن المؤشر الآن في منطقة ذروة البيع أسفل المتوسطات المتحركة الرئيسية ومن المحتمل أن تحدث بعض عمليات التغطية على المكشوف.

وأثبت هذا السوق يوم الأربعاء أنه على الرغم من أن 75 نقطة أساس يبدو أنه تم تسعيرها، فمن الواضح أن السوق ليس في المرحلة التي تكون فيها الأخبار السيئة أخباراً جيدة.

وعندما تكون دورة الأخبار أو البيانات الاقتصادية سيئة للغاية، سنصل في النهاية إلى نقطة تؤدي فيها المزيد من الأخبار السيئة إلى حدوث ارتداد في السوق، وهذا لأنه ببساطة لم يتبق أحد للبيع، ويميل إلى تحديد قاع الأسواق الهابطة.

بناءً على خطاب باول يوم الأربعاء، ورد فعل السوق عليه، من الواضح أننا لسنا في النقطة الرجعية لقاع السوق.

وعلاوة على ذلك، تم بيع سندات الخزانة لفترة طويلة الآن ولكن في الأسبوع الماضي أو نحو ذلك، منذ ظهور أرقام مؤشر أسعار المستهلكين لشهر أغسطس، تكثف هذا البيع حقاً مع 9 أيام متتالية من العائد الإيجابي.

يوم الأربعاء، شهدنا تكسير عوائد العامين فوق 4% للمرة الأولى منذ عام 2007.

ويشير سوق الخزانة لنا إلى أن بنك الاحتياطي الفيدرالي لديه الآن المزيد من العمل لتحقيق استقرار الأسعار، وأنه من المحتمل أن يكون هناك ألم يمكن أن يشعر به المستثمرون، وتُبطل قيم مؤشر أسعار المستهلكين الأعلى من المتوقع العمل الذي قام به بنك الاحتياطي الفيدرالي لخفض الطلب.

ويخبرنا هذا أنه على الرغم من أن التضخم الرئيسي لمؤشر أسعار المستهلك قد ينخفض قليلاً خلال الشهرين الماضيين، إلا أننا بعيدون للغاية عن الخروج من مرحلة الخطر.

وكما ناقشنا في البداية، لا يزال هناك مجال كبير لبنك الاحتياطي الفيدرالي لنقل الأسعار والاحتفاظ بها هناك، والبيع في سوق الدخل الثابت يعكس ذلك.

وتعد العوائد المرتفعة على سندات الخزانة قصيرة الأجل مثل السندات لمدة عامين بمثابة إشارة صاخبة إلى الاحتياطي الفيدرالي بأن السوق يمكن أن يتعامل مع معدلات أعلى، أو يريدها.

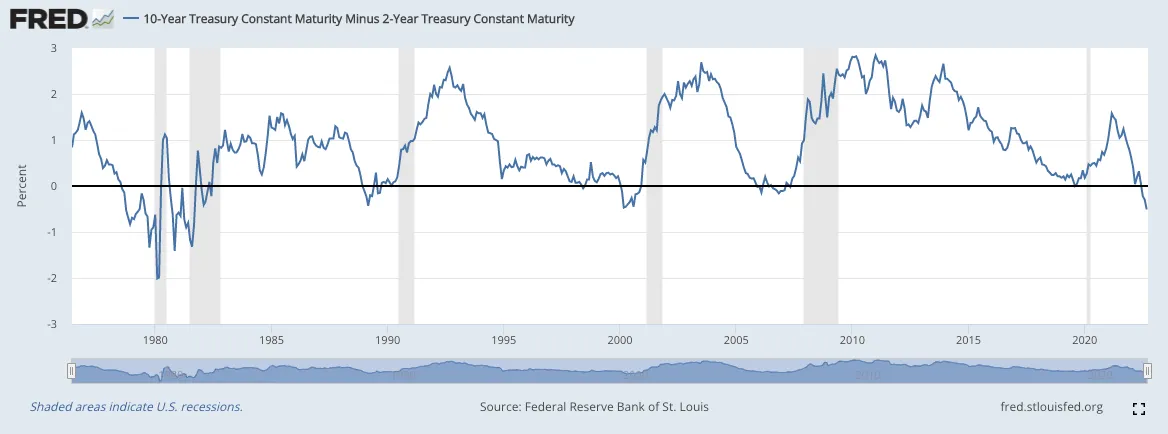

علاوة على ذلك، أغلق انتشار سندات الخزانة 2 / 10Y يوم الأربعاء عند أقل من 0.51، وهو أدنى مستوى له منذ عام 1981.

وبتعبير بسيط، يشير سوق الخزانة إلى أن المستثمرين هم الأقل ثقة في الظروف الاقتصادية قصيرة الأجل منذ أكثر من 40 عاماً.

العملات المشفرة المكشوفة

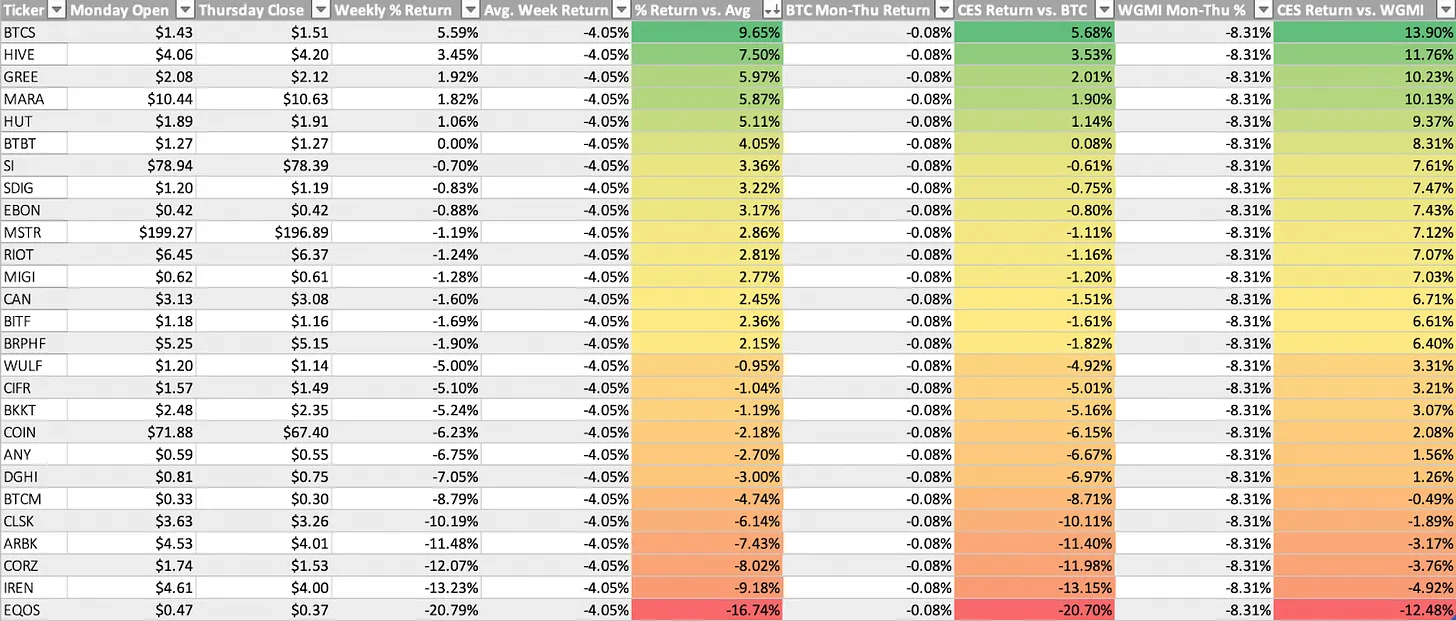

لا يوجد الكثير لتحديثه على جبهة الأسهم المكشوفة للعملات المشفرة بخلاف ما يمكننا قوله عن سوق الأوراق المالية وبيتكوين.

حيث كانت هذه الأسهم ضعيفة للغاية لبعض الوقت الآن ولم يكن هذا الأسبوع مختلفاً، وبعد عمليات البيع المستمرة يوم الخميس، وصل العديد من هذه الأسماء إلى أدنى مستوياتها منذ بداية العام أو بالقرب منها.

وقد تكون هذه إشارة إلى أن البيتكوين قد تفعل الشيء نفسه قريباً، ولن تكون هذه هي المرة الأولى التي تكون فيها حركة السعر في الأسهم ذات الصلة بالعملات المشفرة مؤشراً رئيسياً لما سيأتي من BTC نفسها.

وهناك أسماء أقوى نسبياً من بقية المجموعة، واعتباراً من يوم الخميس، أود أن أقول إن RIOT و IREN و MARA و BRPHF و COIN و HUT تقع ضمن هذه الفئة.

ويتم بيع جميع هذه الأسهم للحصول على خصم، ومن المحتمل أن تكون هذه واحدة من أعظم الفرص لأسماء متوسط التكلفة بالدولار بسعر رخيص، ومع ذلك، يجب على المستثمرين إجراء غوص عميق في البيانات المالية للشركات التي يرغبون في شراء أسهمها.

ومع السوق العام وسعر البيتكوين أينما كانت، فإنه يضع ضغوطاً مالية شديدة على هذه الشركات، وعلى الرغم من أن هذا التقرير لا يقدم أبداً نصائح استثمارية، تأكد من فهمك بالضبط لما تشتريه.

أعلاه، كما هو الحال دائماً، يوجد جدول مقارنة حركة الأسعار من الاثنين إلى الخميس للعديد من الأسهم المكشوفة للعملات المشفرة.

التحليل الفني للبيتكوين

لم يتغير الكثير منذ تقرير الأسبوع الماضي فيما يتعلق بما نتوقعه من حركة سعر BTC.

يوم الخميس، ارتدت BTC بقوة 5% حول مستوى الدعم عند حوالي 18.6 ألف دولار، ولكن منذ صباح يوم الجمعة، لا يبدو أننا سنشهد الكثير من المتابعة.

وكانت القوة التي أظهرتها BTC على مؤشرات الأسهم الرئيسية يوم الخميس ملحوظة، لكن انخفاض يوم الجمعة كان كافياً لسحب BTC للأسفل معها.

ولا يزال الاتجاه الأساسي لـ BTC هبوطياً مع وجود مستوى الدعم الرئيسي التالي عند أدنى مستوياته منذ بداية العام عند 17،567.45 دولار، وكما تمت مناقشته في تقرير الأسبوع الماضي، فإن السيناريو الأكثر ترجيحاً هو اختبار هذا المستوى المنخفض.

وسواء احتفظنا بها أو اخترقناها هو تخمين أي شخص.

البيتكوين على السلسلة والمشتقات

أمضت BTC أسبوعاً آخر تتأرجح حول نطاق 19 ألف دولار.

وتظل جميع مقاييس التقييم المفضلة لدينا بالقرب من مستويات منخفضة قياسية، مما يشير إلى أن BTC رخيصة للغاية في الوقت الحالي.

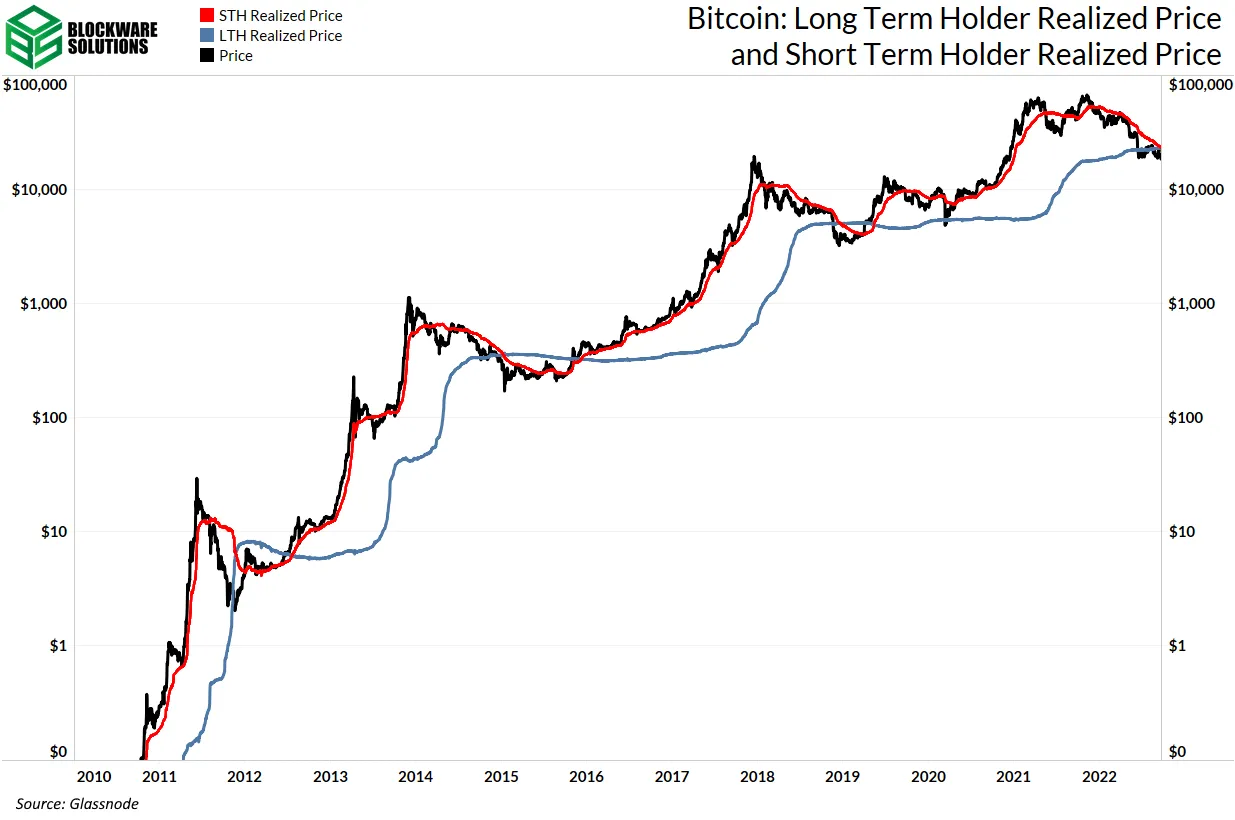

والسعر المحقق للحامل على المدى القصير والسعر المحقق لحامل المدى الطويل هما الآن في حدود 200 دولار لبعضهما البعض.

ومن المحتمل أن يحدث تقاطع هذه المقاييس قبل النشرة الإخبارية الأسبوع المقبل، حيث أدى متوسط تكلفة الدولار في هذا النطاق تاريخياً إلى عوائد عالية.

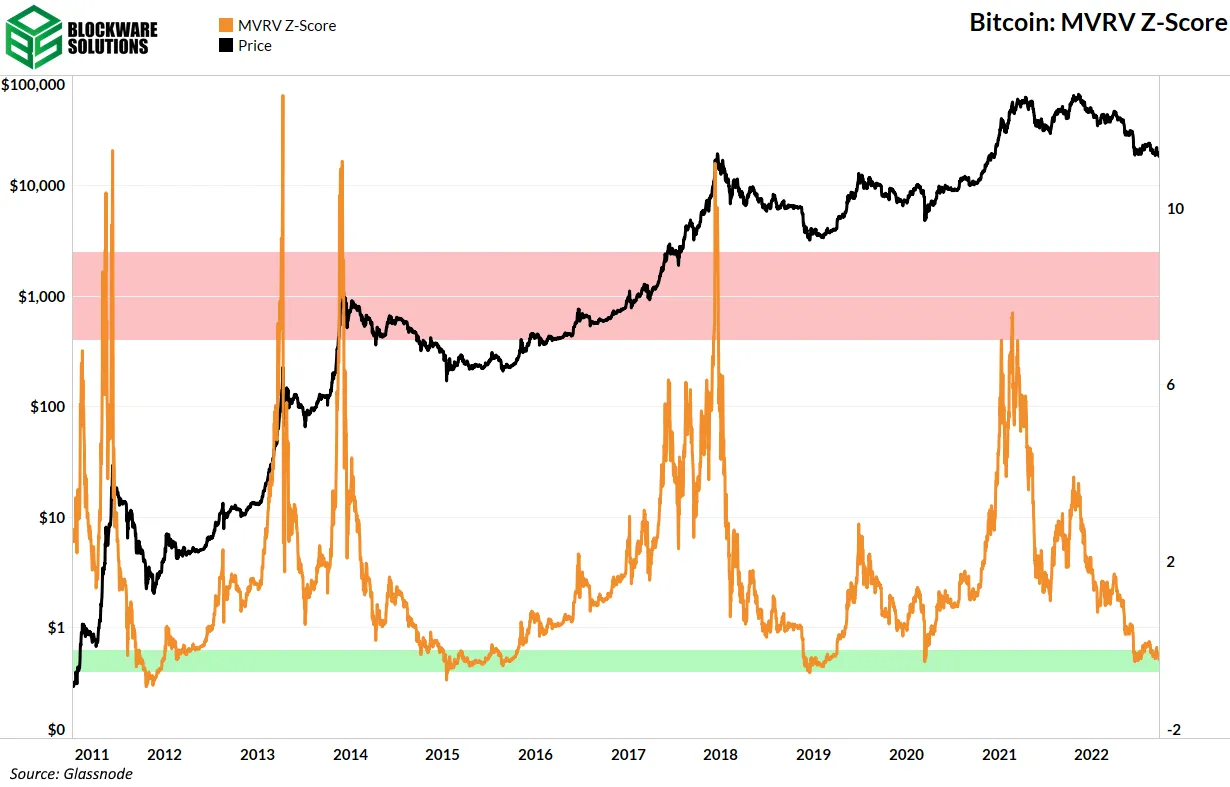

يتم حساب MVRV Z-Score بطرح الحد الأقصى المحقق من القيمة السوقية ثم القسمة على الانحراف المعياري للقيمة السوقية، ويتم استخدام هذا المقياس كمقياس لمدى رخص أو تكلفة BTC بالنسبة لسعرها المحقق.

ويشير النطاق MVRV Z-Score الموجود الآن تاريخياً إلى قيعان البيتكوين.

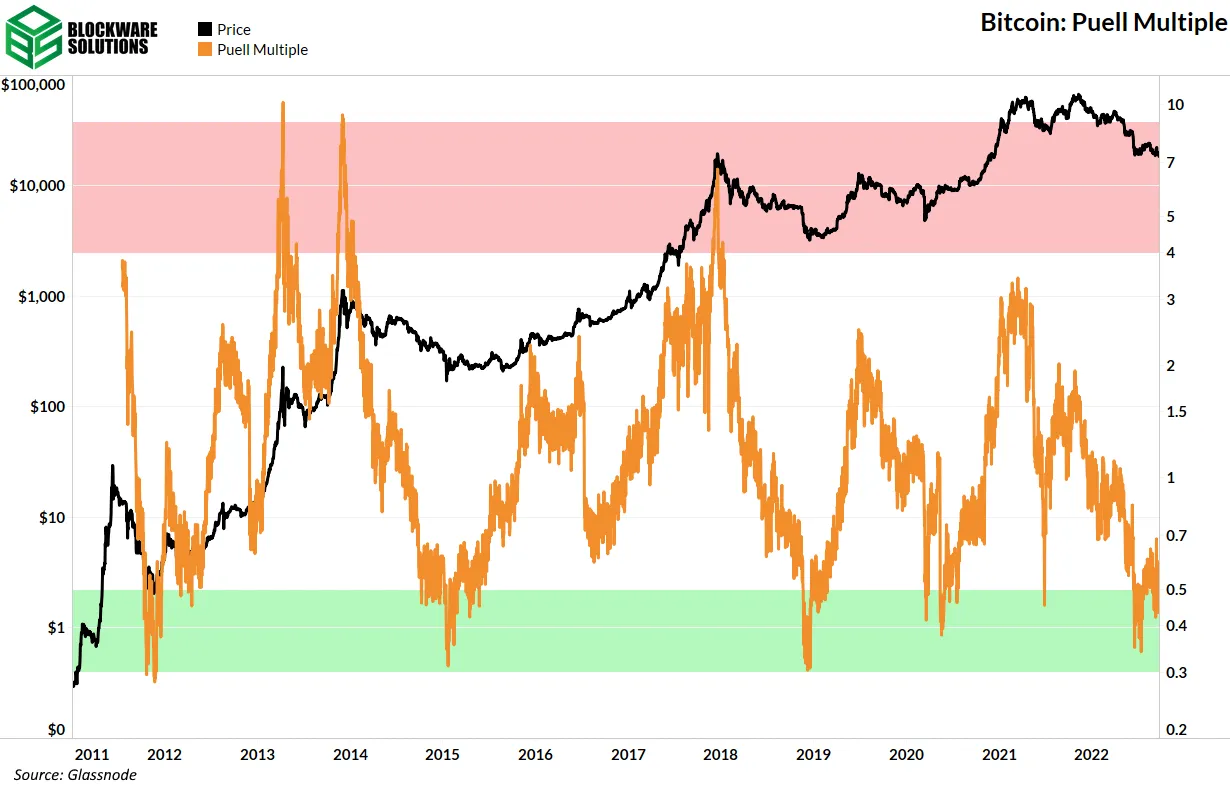

يقسم بويل ملتيبل قيمة الإصدار اليومي لـ BTC على المتوسط المتحرك 365 يوماً لقيمة الإصدار اليومية، إذا واصلنا التراجع في النطاق السعري الحالي حتى نوفمبر، فيمكننا أن نتوقع أن يخرج هذا المقياس من منطقة القيمة باعتباره أعلى مستوى على الإطلاق في العام الماضي، ولن يتم تضمين الأسعار المرتفعة قبل وبعد ذلك في مقام الحساب، ومع ذلك، إذا انخفضنا قبل ذلك، فإن البسط في الحساب سينخفض بالطبع وقد ينخفض.

وفي كلتا الحالتين، يُظهر هذا المقياس قيمة قصوى في الوقت الحالي.

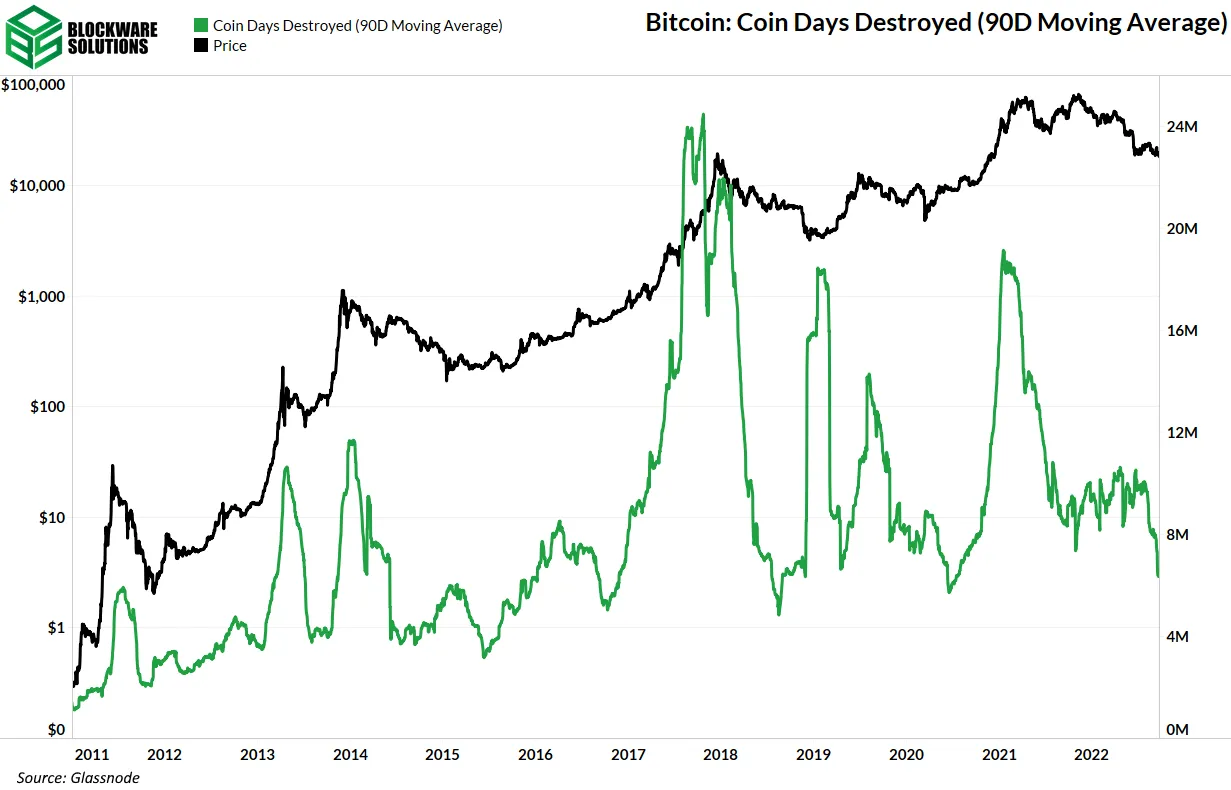

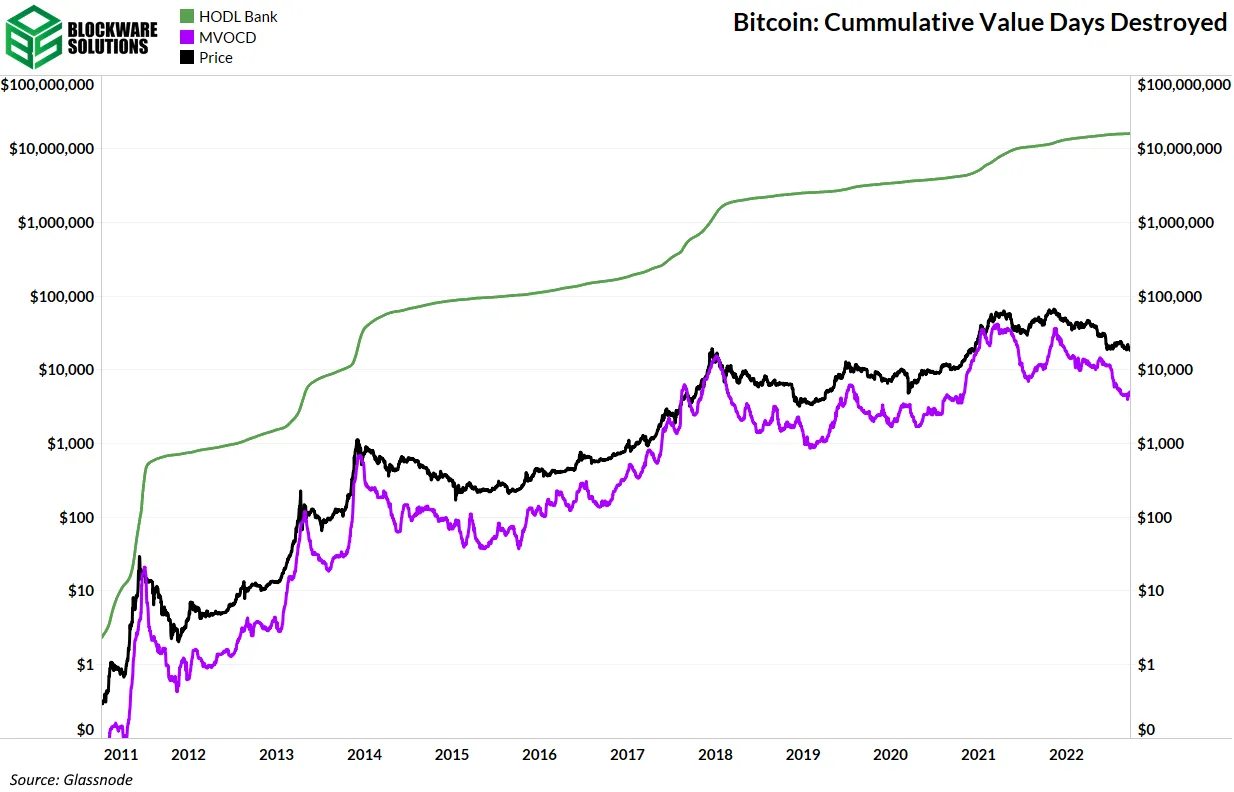

كان أحد المقاييس تاريخياً مؤشراً دقيقاً بشكل هائل لقيعان البيتكوين الدقيقة، وقبل أن نناقش هذا المقياس، يجب أن ننظر أولاً إلى، أيام تدمير العملات.

لقد ناقشنا CDD في هذا التقرير قبل بضعة أسابيع ولكن كتذكير، يُظهر هذا المقياس حركة BTC على السلسلة مع وزن كل عملة في آخر مرة تم فيها نقلها على السلسلة.

وعلى سبيل المثال، إذا قمت بنقل 10 عملات تم نقلها آخر مرة قبل 10 أيام، فسوف يتم تدمير 100 يوم عملات، وإذا قمت بنقل عملة واحدة تم نقلها آخر مرة منذ 100 يوم، فستقوم أيضاً بإنشاء 100 يوم عملات مدمرة، وهذا يسمح لك بقياس الوقت والحجم.

ويعتبر CDD منخفضاً حالياً مما يشير إلى أن العملات القديمة (العملات التي لم تتحرك منذ فترة طويلة) بشكل عام تظل ثابتة.

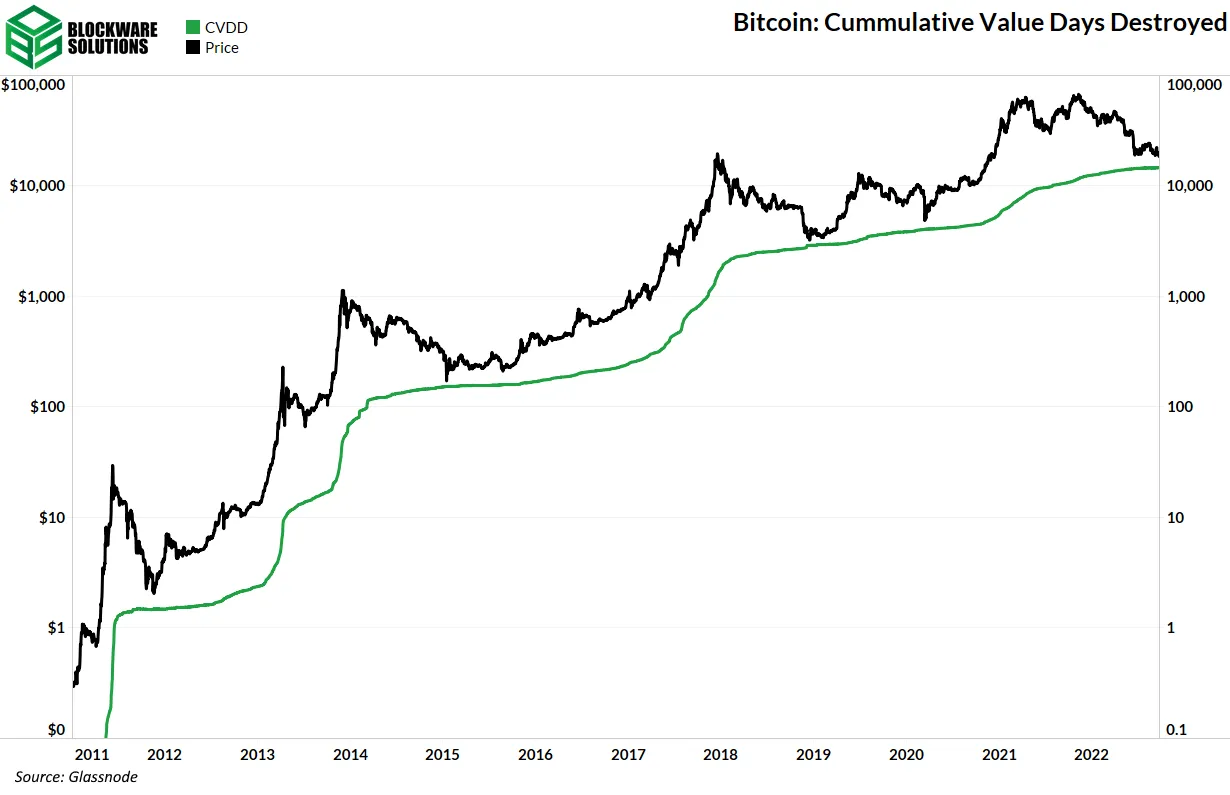

أيام العملات المدمرة لها بعدين، السعر والحجم، ويؤدي ضربه في سعر الدولار الأمريكي إلى إضافة السعر إلى البعد الثالث، مدبلج قيمة العملات المدمرة (VOCD).

ويُطلق على المقياس أدناه اسم أيام القيمة التراكمية المدمرةCVDD ، وهي نسبة VOCD وعمر السوق (بالأيام)، حيث أنشأ ويلي وو هذا المقياس وتشرح مقالته هنا بمزيد من التفصيل TL ؛ DR هو أن هذا المقياس من المحتمل أن يكون مفيداً في العمل كحد أدنى خلال أسواق البيتكوين الهابطة.

وفي الأسواق الهابطة لعامي 2015 و 2018، وصلت أدنى أسعار الإغلاق اليومية لـ BTC في حدود 12% و 11% من CVDD على التوالي، وإذا أدى هذا المقياس إلى نتائج مماثلة في هذا السوق الهابط، فسنرى سعر البيتكوين السفلي عند حوالي 16500 دولار، وأقل قليلاً من علامة 17700 دولار التي وصلت إليها لفترة وجيزة، لكنها لم تتمكن من الاحتفاظ بها، في يونيو من هذا العام.

يشبه “HODL Bank” بسط CVDD أعلاه، بدلاً من تلخيص قيمة العملات المدمرة(VOCD) ، يلخص HODL Bank متوسط 30 يوماً من VOCD للتخلص من معاملات ترحيل محفظة الصرف من المعادلة.

وعندما يختار حاملو البيتكوين HODL BTC عدم البيع، على الأرجح لأنهم يعتقدون أن السعر سيرتفع، ويمثل HODL Bank القيمة التراكمية بالدولار التي لم يبيعها حاملو البيتكوين أو بعبارة أخرى: “التكلفة التراكمية للفرصة البديلة”، ويمكن تفسير مقاومة البيع هذه على أنها واثقة من حاملي البيتكوين على المدى الطويل.

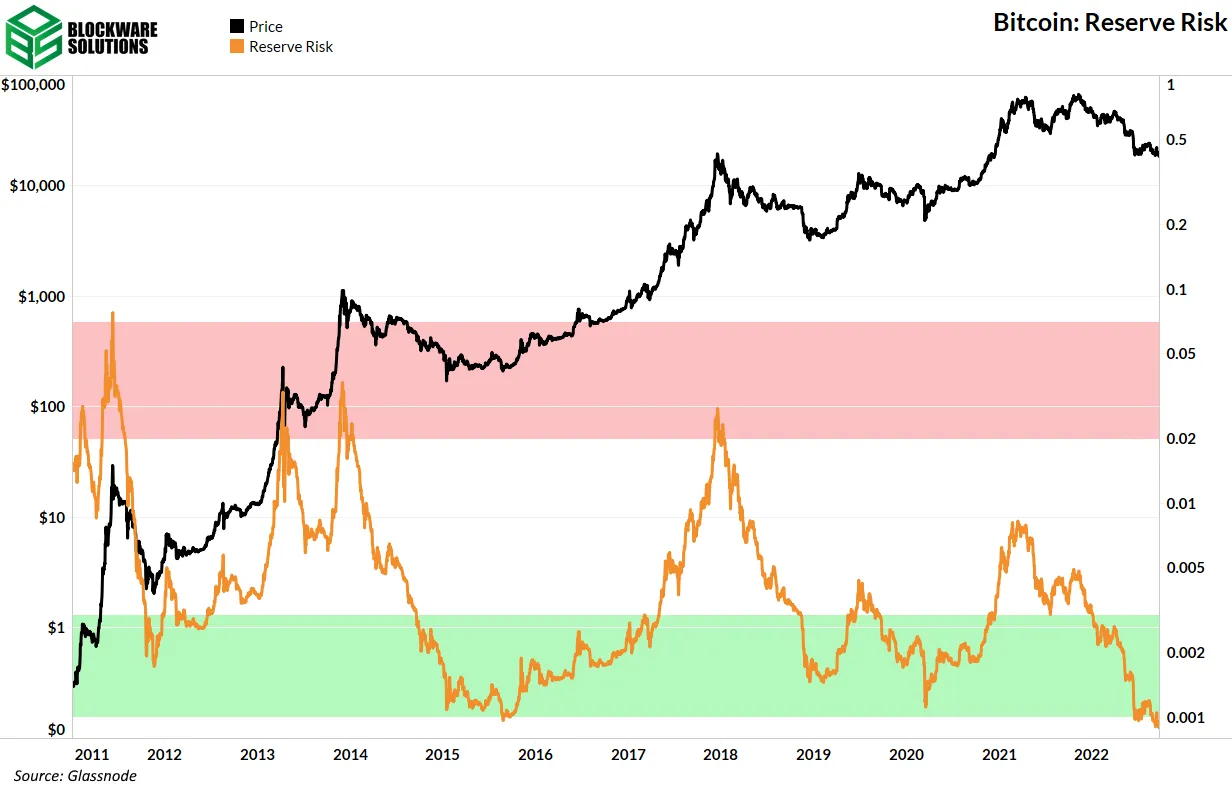

مخاطر الاحتياطي = السعر / بنك HODL

هذا يخلق نسبة من سعر البيتكوين ومستوى ثقة حامليها.

ومخاطر الاحتياطي حالياً عند أدنى مستوى لها على الإطلاق، وهناك عدم تطابق شديد بين السعر ومستوى ثقة حامليها.

حيث لم تكن نسبة المخاطرة / المكافأة من البيتكوين أكبر من أي وقت مضى، وحتى قيعان السوق الهابطة السابقة لم يكن لديها فرصة كبيرة للمخاطرة / المكافأة كما لدينا الآن.

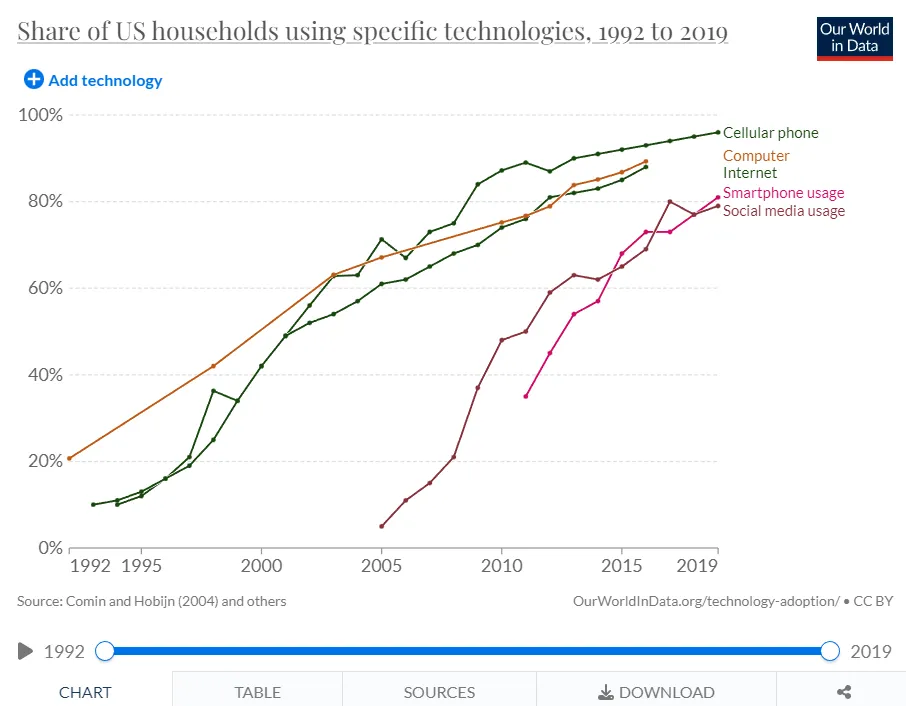

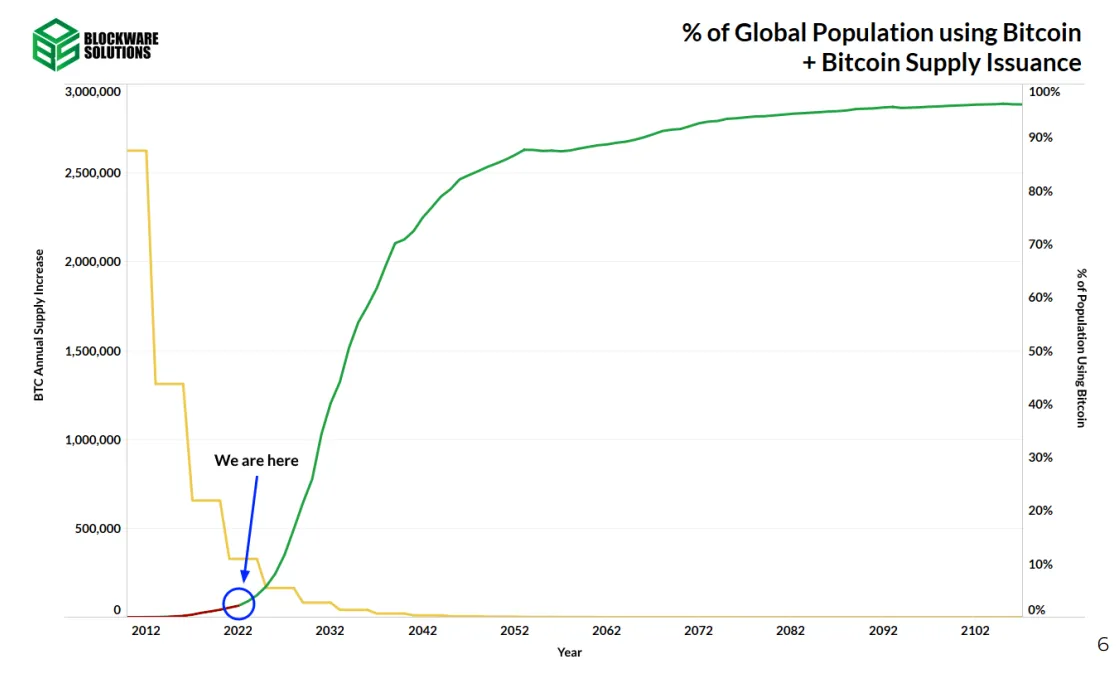

البيتكوين لديها “منحنى اعتماد على شكل حرف S” تماماً مثل جميع التقنيات الثورية التي ستأتي قبلها.

وفي وقت النشر، لم تكن معنويات الاقتصاد الكلي هبوطية كما هي اليوم، والآن بعد أن تحولت المشاعر بشكل كبير، من المتوقع أنه سيكون من المفيد معرفة ما إذا كانت منحنيات تبني تقنيات العصر الرقمي الأخرى قد تباطأت بسبب ركود 2008/9.

الجواب لا، الأوقات الاقتصادية السيئة لا توقف تبني التكنولوجيا التي حان وقتها، سيكون هذا صحيحاً بشكل خاص بالنسبة إلى البيتكوين التي لا يتطلب اعتمادها أي تكلفة.

إن إنشاء محفظة البيتكوين مجاني تماماً ومعظم العالم لديه بالفعل هاتف / كمبيوتر متصل بالإنترنت للقيام بذلك، وبغض النظر عن مدى سوء الوضع الاقتصادي العالمي، لا توجد تكلفة لبدء الادخار فيالبيتكوين.

حيث أن شراء البيتكوين يختلف عن شراء السلع الاستهلاكية التي سيتأثر طلبها سلباً بالركود، هو مجرد تحويل لقيمتك النقدية من شكل واحد من أشكال المال إلى أفضل شكل من أشكال المال.

وشهدنا هذا السوق الهابط ارتفاع معدل تجزئة الشبكة إلى أعلى مستوى له على الإطلاق، كما أن بعض أكبر المؤسسات المالية في العالم، بما في ذلك Blackrock وناسداك، تشارك في البيتكوين.

وأصبح اعتماد البيتكوين جاهلاً بالسعر، وزيادة التبني مقسومة على العرض المحدود البالغ 21.000.000 يمكن أن ينتج عنه نتيجة واحدة فقط على المدى الطويل.

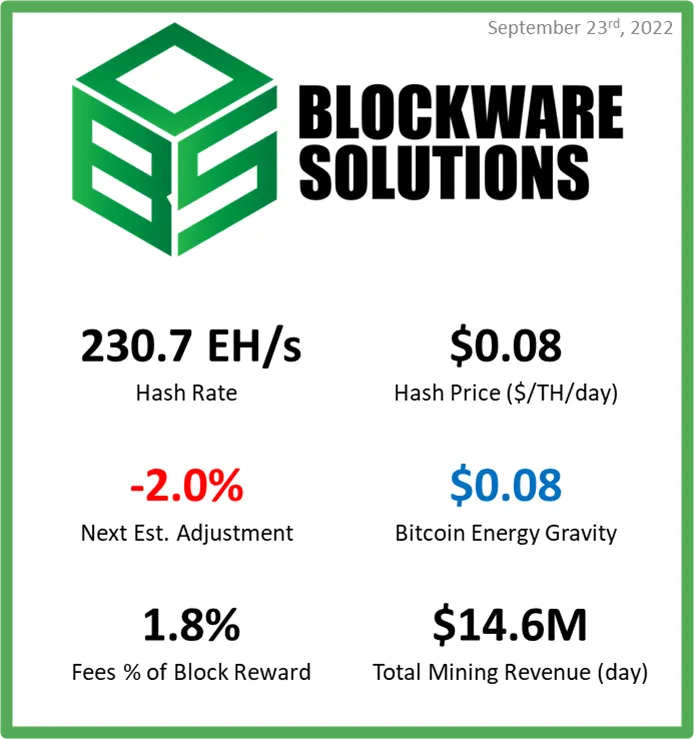

تعدين البيتكوين

تقرير الشغب (Riot Report)

ماذا يحدث بعد أن يتضاءل دعم الكتلة إلى الصفر؟ هل البيتكوين غير آمن؟ دعم ما بعد الكتلة (بعد أن تم تعدين جميع 2099،999،997،690،000 ساتوشي)، ستكون BTC الخاصة بك آمنة كما هي اليوم، يغطي التقرير هذا ومستقبل رسوم معاملات البيتكوين بالتفصيل، ومع ذلك، يوجد ملخص سريع أدناه.

دورة تحجيم البيتكوين

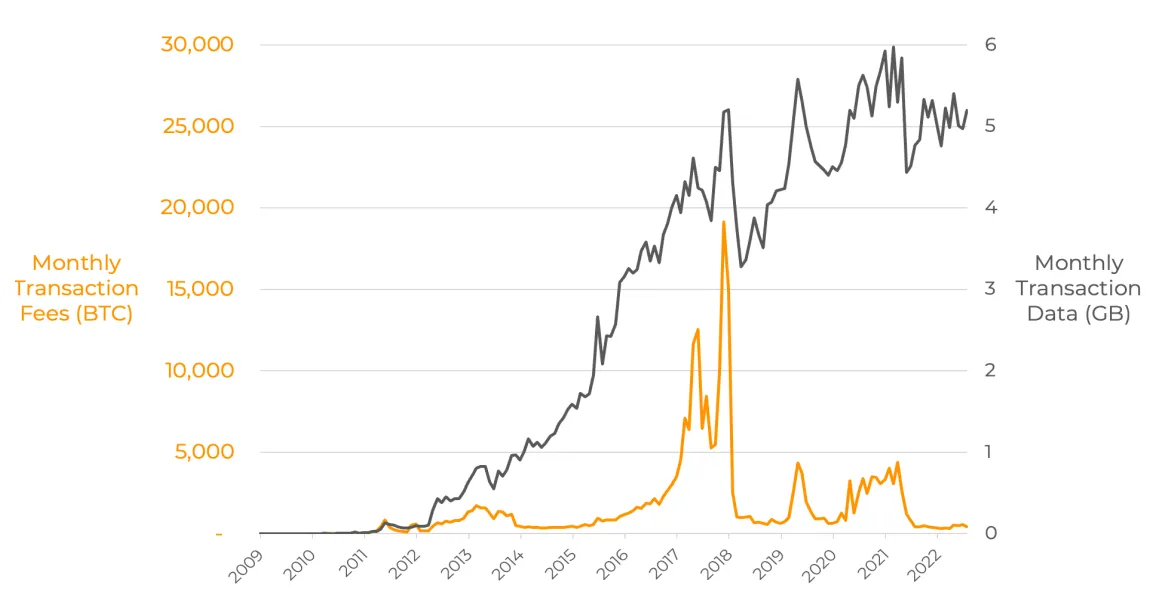

توضح دورة توسيع نطاق البيتكوين كيف أن زيادة التبني (إنتاجية التسوية) تؤدي إلى زيادة رسوم المعاملات، مما يحفز على تطوير وتنفيذ المزيد من تقنيات التوسع.

وتكررت دورة القياس هذه من خلال دورات سعر البيتكوين المتعددة.

خلال فترات الرسوم المنخفضة، اقترح المشككون في البيتكوين أن نهائية، أو “أمان” المعاملات معرض للتقويض.

ومع ذلك، فقد قامت البيتكوين بتسوية معاملات بقيمة تريليونات الدولارات بشكل موثوق شهرياً دون الحاجة إلى أي أطراف ثالثة موثوق بها.

إذا انتقلت البيتكوين من حوالي 32 مليون كيان إلى 8 مليار + إجمالي الكيانات التي تستخدم البيتكوين باعتبارها SoV و MoE ، فحينئذٍ يجب زيادة معدل نقل المعاملات بحوالي 80،000 ضعف.

وسيستمر اعتماد BTC بسبب خصائصه النقدية الفائقة وعدم اليقين.

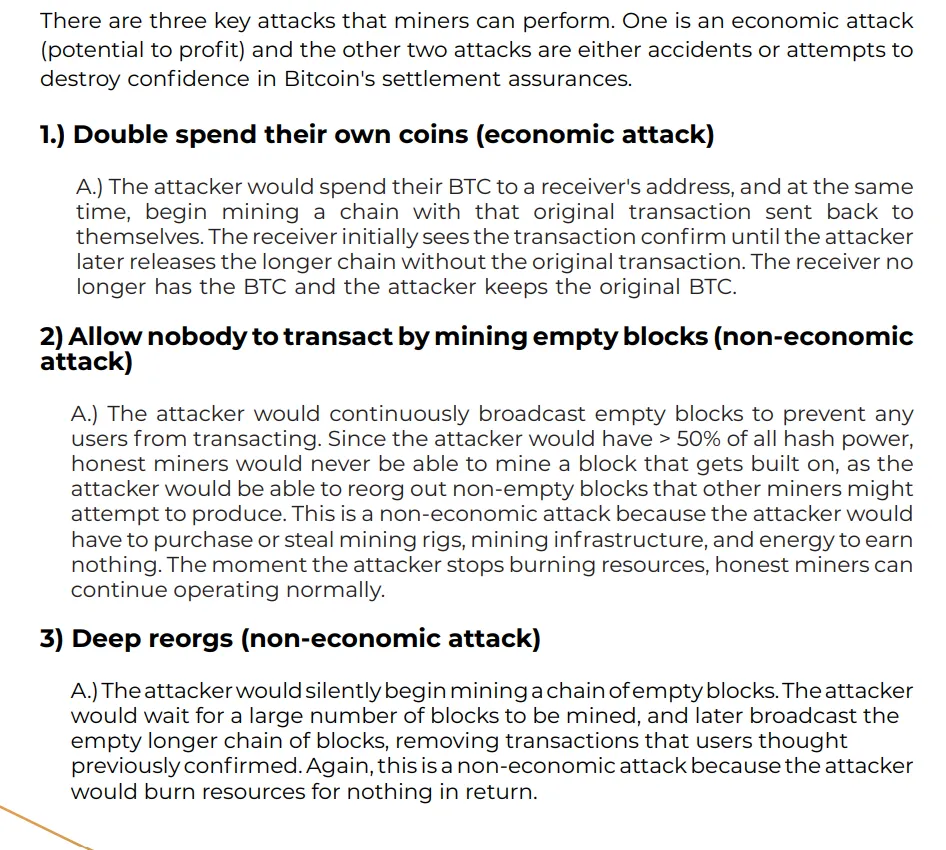

لا يتعلق التعدين بـ “أمان” البيتكوين، حيث إنه يتعلق بالتسوية النهائية، ويتم تحديد قواعد الأمان والتوافق في البيتكوين من خلال تخزين المفتاح الخاص والعقد على التوالي، وليس المعدنين.

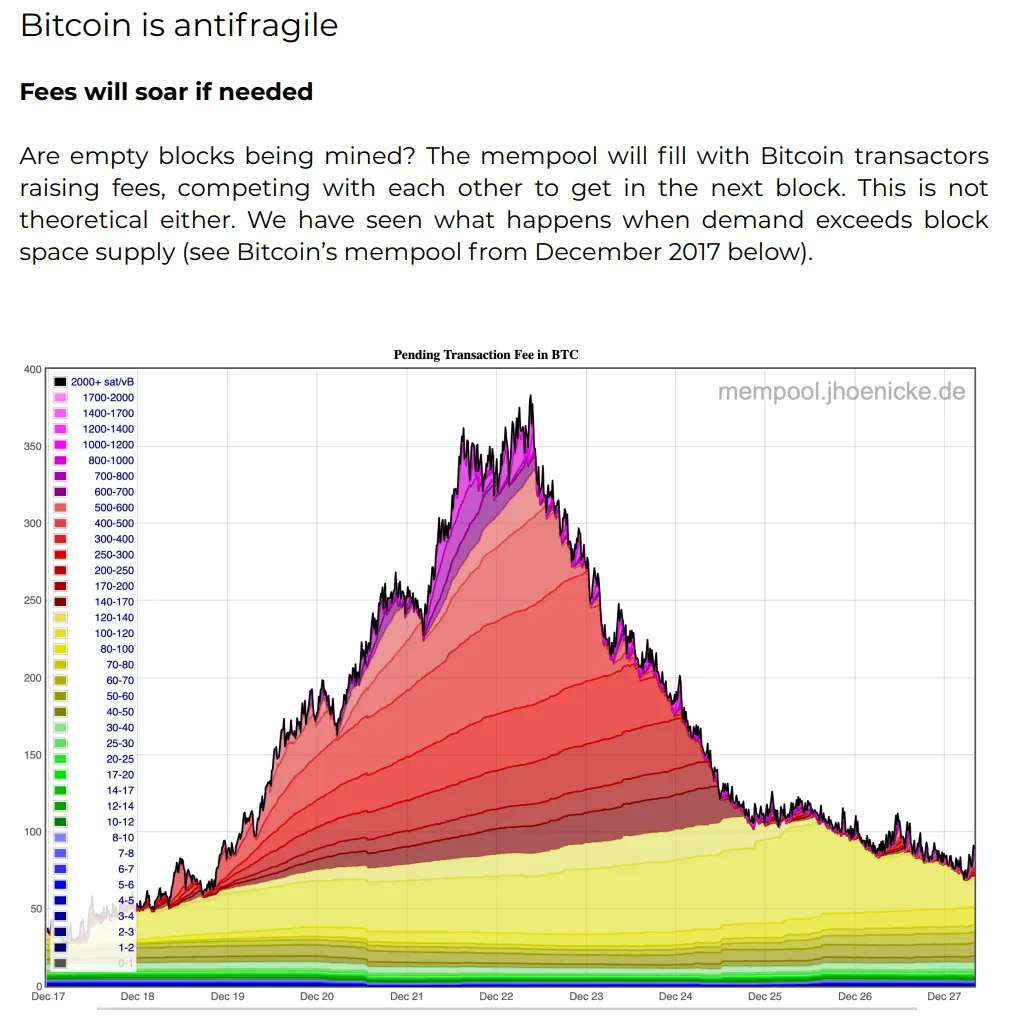

وسوق الرسوم الديناميكي لشبكة بيتكوين يجعلها مرنة ضد الخصوم، وإذا فرض المعدنون رقابة على المعاملات، فستزيد الرسوم، وإذا كان المستخدمون قلقين بشأن نهائية التسوية، فإنهم ببساطة ينتظرون المزيد من التأكيدات.

وإذا لم يتم تأكيد معاملتك، فإنك تزيد الرسوم.

يمتلك المعدنون القدرة على فعل شيء واحد فقط، وهو اقتراح الكتل التي تتحقق منها العقد (التي تحدد قواعد الإجماع) وتقبلها وتستخدمها لتحديث دفتر الأستاذ، ويمكن للمعدنين فقط مراقبة معاملات محددة لا يريدون تضمينها في كتلهم الخاصة، وكل الهجمات تنبع من الرقابة.

في حالة حدوث هجوم، فإن زيادة رسوم المعاملات وانتظار المزيد من التأكيدات ستكون الاستجابة الطبيعية القائمة على السوق والتي تتيح مزيداً من الثقة في تسوية المعاملات.

وفي حالة عدم حدوث هجوم، تستمر البيتكوين في العمل كالمعتاد.

وعلى المدى الطويل، سيجد السوق بشكل طبيعي توازناً لرسوم السلسلة، وسيصل إلى نقطة حيث لا يوجد الكثير من الطلب على تكنولوجيا التوسع والرسوم مرتفعة بما يكفي لتجنب الرقابة بعد كتل X.